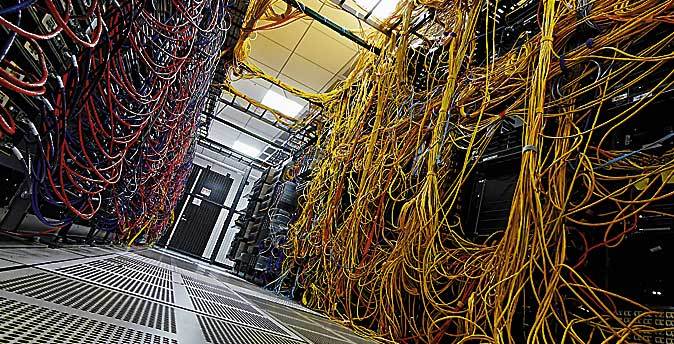

Санкции замедлят, но не остановят запуск новых дата-центров в России

Игроки рынка планируют наращивать мощности, несмотря на существенные проблемы с поставками оборудования

Спрос на услуги дата-центров резко вырос и продолжает расти. Таковы оценки экспертов четвертого международного форума Ассоциации участников отрасли ЦОД, объединившего в июле более 160 представителей рынка. В 2022 году в отечественных дата-центрах оставались свободными 1,3% стоек, хотя год назад их доля составляла 7%. «Во многом такая тенденция связана с тем, что ряд санкций подтолкнул компании перенести свою инфраструктуру из зарубежных операторов или осуществить ее резервирование в российские дата-центры. По этим причина возникает еще больший дефицит стойко-мест», — объясняет генеральный директор сети дата-центров 3data Илья Хала.

Главные вызовы «нового времени» — уход иностранных поставщиков оборудования; «замораживание» проектов или увеличение сроков их реализации; поддержка функционального состояния объектов инфраструктуры; развитие региональной сети дата-центров. Как будет развиваться рынок ЦОД в условиях жестких санкций?

Меняйте подходы

CNews Analytics зафиксировал рост рынка услуг дата-центров по итогам 2021 года на 12%. Всего в прошлом году крупнейшие операторы российских дата-центров запустили в коммерческую эксплуатацию 4784 стойко-мест. Их количество выросло с 41 тысячи на конец 2020 года до 46 тысяч на конец 2021-го. Такие темпы роста сохраняются второй год подряд: в 2020 году было введено в строй 4,5 тыс. стойко-мест.

Аналитики отмечают, что несмотря на текущий дефицит оборудования, вызванный санкциями, темпы роста останутся на уровне 10 — 15% в год, более того в 2022 году выручка топ-15 участников рейтинга CNews увеличилась почти на 60%: «Прогнозы поставщиков услуг центров обработки данных оптимистичны, они обещают сохранить, а то и увеличить темпы ввода мощностей. Однако цены на их услуги будут расти, как из-за дефицита стоек, так и из-за роста цен на оборудование».

Первую позицию в рейтинге CNews занял «Ростелеком». Геораспределенная сеть дата-центров компании с площадками в Москве, Санкт-Петербурге, Екатеринбурге, Удомле и Новосибирске включает в себя мощности дочерних «Ростелеком-ЦОД», «ДатаЛайн», ММТС-9 и других. Общая емкость — 13 669 стойко-мест. По итогам 2021 года услуги дата-центров обеспечили 31,8 млрд рублей выручки компании, что на 80% превышает показатели предыдущего года. «Российский бизнес по-прежнему нуждается в большом количестве облачных ресурсов и наша цель — постараться максимально удовлетворить этот спрос. Сейчас мы сконцентрированы на расширении мощностей в центральном регионе, уже в ближайшее время объявим о вводе в эксплуатацию уникального проекта Москва-V — одного из немногих в России дата-центров уровня Tier IV», — комментирует генеральный директор «Ростелеком-ЦОД» Сергей Бочкарев.

Компания DataPro, за счет большого количества запусков, поднялась в рейтинге CNews, с четвертой (по итогам 2020 года) на вторую позицию (4460 стойко-мест), на третьем месте — IXcellerate (4044 стойки). В группе лидеров (обладателей более 1 тыс. стоек) 13 компаний, на которые приходится 86% всех стоек рейтинга. Лидирует по запуску мощностей DataPro, которая в течение года ввела в строй вторую очередь дата-центра DataPro 2 на 700 стоек и первую очередь DataPro 4 на 960 стоек. На втором месте по количеству запусков IXcellerate, открывший первую очередь дата-центра MOS5 (629 стоек). Ростелеком увеличил свои мощности на 499 стоек, в основном за счет расширения площадки Nord 6 в Москве (+207 стоек) и запуска нового дата-центра в Новосибирске на 304. Также среди лидеров Гознак, запустивший ЦОД в Санкт-Петербурге (470 стоек).

При этом ЦОД-провайдеры не реализовали свои планы по расширению даже на 50%. Годом ранее участники рейтинга озвучивали намерения по сдаче в эксплуатацию 12,6 тыс. стойко-мест до конца 2021 года, однако значительная часть проектов была перенесена на более поздний срок. Например, IXcellerate из планируемых 2,2 тысячи ввел в строй только 629 стоек. В компании объясняют снижение темпов «санкциями, повлекшими за собой проблемы с доставкой оборудования».

— Темпы роста сегмента ЦОД в последние годы были стремительны, зона роста в 2022 году казалась нескончаемой, и на февраль 2022 года многие проекты находились в стадии строительства или проектирования. Из-за введения санкций существенный объем инженерных систем ЦОДа, поставляемый зарубежными вендорами «завис» на этапе поставок. Однако участники рынка дата-центров уже нашли альтернативные пути решения этих проблем — российские поставщики, параллельный импорт, а также работа с поставщиками, не приостановившими поставки, — анализирует руководитель направления продаж услуг ЦОД и облака «Гознак» Оксана Смирнова.

По мнению директора центра компетенций по инженерной инфраструктуре Т1 Интеграции Алексея Карпова, многие интеграторы и провайдеры вошли в новый период с готовыми или практически законченными проектами, выполненными на ранее доступном оборудовании: «Первоочередной задачей для таких проектов становятся поиск аналогов, корректировка документации и выстраивание логистических цепочек. Нагрузка на доступных вендоров возросла многократно, это отчетливо видно и по удлинившимся срокам подготовки технико-коммерческих предложений, и по ожидаемой длительности поставок. В некоторых случаях сроки поставки увеличились до 7 — 8 месяцев по сравнению с 2 — 3 месяцами ранее. Очевидно, что в среднесрочной перспективе из-за ухода многих игроков придется пересмотреть классические подходы к построению дата-центра — от отказа от монобрендовых решений (ЦОД от одного производителя) до замены ПО для разработки документации и управления проектами».

Ищите аналоги

Как решать вопросы импортозамещения инженерной инфраструктуры ЦОД?

— Самое главное изменение рынка ЦОД после ужесточения санкций — уход европейских и американских производителей оборудования. Возникли большие сложности, связанные с заменой решений ушедших вендоров. Многие заказчики очень трудно переходят с привычных брендов на неизвестных у нас производителей. Вместе с вендорами ушел и налаженный сервис уже поставленного оборудования, — оценивает ситуацию руководитель группы инженерных систем Tegrus Александр Нестеркин.

По словам технического эксперта, руководителя проектов Ramax Group Константина Оноприенко, отрасль ЦОД развивалась в России не один десяток лет, в эксплуатации находится огромное количество оборудования иностранного производства, которое требует регулярного технического обслуживания, поставок запасных частей и расходных материалов для надежной и безопасной эксплуатации: «С другой стороны, уход западных игроков создал почву для выхода на российский рынок производителей из стран Азиатско-Тихоокеанского региона, качество их оборудования не уступает европейским и американским конкурентам. В настоящее время ни создаваемый «параллельный импорт», ни активная замена на отечественное и «несанкционное» оборудование не решает проблему возникшего дефицита и срыва сроков поставок. По завершении полной перестройки логистических цепочек стоит ожидать восстановления и даже увеличения темпов запуска ввода стойко-мест».

Эксперт также напомнил, что обязательным требованием госзаказчиков является наличие оборудования и программного обеспечения в реестрах ТОРП (Технологическое оборудование российского происхождения) и ЕРРПО (Единый реестр российского программного обеспечения), а в них части позиций оборудования и программного обеспечения, необходимого для строительства и функционирования ЦОД просто нет: «Эти обстоятельства, а также заявленная на высоком уровне политика технологического суверенитета позволяют рассчитывать на бурный рост локального производства оборудования и решений для ЦОД».

Алексей Карпов уверен, что рынок адаптируется к новым реалиям: «Инженерная инфраструктура ЦОД узкоспециализирована и решения для нее не являются продуктами массового производства. Потребуется время на внедрение продуктов на базе новых производителей, наработку опыта по их эксплуатации и сервису, оценку надежности и эффективности работы, устранение возможных недостатков. Основные решения по инженерной инфраструктуре найдут себе замену в производителях Турции, Израиля, Китая, а также отечественных поставщиков. В России таких компаний пока немного, но они есть и продолжают развиваться».

Росстандарт утвердил новый стандарт в области ЦОД, который вступит в силу с 1 сентября. Он ориентирован на формирование полного перечня значимых показателей, характеризующих требования к инженерной инфраструктуре ЦОД, и может применяться для формирования требований к объектам, оценки существующих объектов

Илья Хала считает, что необходимо искать аналоги, которые производят российские компании: «У нас немало достойных отечественных технологий. Например, в стране существует достаточное количество производителей холодильных систем, которые раньше работали на «оборону», а теперь готовы переходить и на гражданскую технику. Более того, рынок не стоит на месте, и в какой-то степени развитию способствует государство, которое начало предоставлять производителям различные льготы, выделять средства и предлагать прочие меры».

— Одним из важных факторов, о котором не часто говорят, является субъективное недоверие некоторых предприятий к отечественным решениям. Эти опасения должны быть преодолены, ведь российский ИТ-бизнес располагает широким набором собственных продуктов и технологий, эффективно решающих самый широкий спектр задач и обеспечивая требуемый уровень функциональности, надежности и информационной безопасности. Проблема импортозамещения во многом связана с недостатками продвижения отечественных решений на рынке, низкой осведомленностью об их реальных возможностях. Один из выходов — находить компетентных профессиональных технологических партнеров, совместно с которыми можно решать даже самые сложные задачи и получать качественный результат. И таких инженерно-технологических компаний на нашем рынке совсем не мало, — оценивает генеральный директор «Либерум Навитас» Айрат Мустафин.

По мнению Александра Нестеркина, ушедшие вендоры теряют огромные средства, вложенные в завоевание российского рынка: «Если бизнес сможет побороть политическую предвзятость, мы увидим вернувшихся игроков. Например, Schneider Electric вернулся под новым брендом Systeme Electric (Систэм Электрик) и продолжает работать в России, и он не один такой. Очень многое сделано для поддержания отечественных компаний. Хотелось бы обратиться именно к российским производителям, которые ввиду ухода иностранных брендов безбожно задирают цены на свое оборудование. Постарайтесь завоевать рынок, а не отпугнуть потенциальных покупателей».

Первый заместитель генерального директора Систэм Электрик по рынку «ИТ-решения» и «Сервис» Роман Шмаков подтверждает, что при запуске новых ЦОД ключевым вопросом становится выбор партнера: «Российская компания Систэм Электрик образовалась в июле в результате продажи бизнеса Schneider Electric российскому руководству. Мы одновременно очень молодая и вместе с тем опытная компания со сложившейся командой и большой экспертизой в проектировании ЦОД, строительстве и дальнейшей поддержке. Все вместе это делает для наших клиентов переход к новым реалиям максимально комфортным».

Создавайте партнерства

Игроки рынка говорят о продолжении процесса консолидации. Напомним, в 2021 году дочерняя компания «Росэнергоатома», выступающая интегратором инфраструктуры коммерческих центров обработки данных — «Атомдата-Центр» — закрыла сделку по покупке петербургского ЦОД Xelent. В этом же году в структуру «Росэнергоатома» вошел ЦОД StoreData, а МТС купила дата-центр GreenBushDC. «Консолидация рынка продолжится, так как малые и средние компании могут столкнуться с финансовыми трудностями. Поэтому для них естественным путем развития может стать объединение или поглощение более крупными, — объясняет директор дирекции по интеграционным проектам «Ростелеком-ЦОД» Сергей Крюков. — Новые же игроки вряд ли будут появляться в ближайшее время, так как сегмент дата-центров уже имеет достаточно конкурентную среду с крупными компаниями. Помимо этого, старт подобного бизнеса на сегодняшний день требует больших инвестиций, а их окупаемость видится только в долгосрочной перспективе».

Илья Хала соглашается: «Активная консолидация рынка происходит на протяжении нескольких лет и будет продолжаться. Санкции, скорее всего, только поспособствуют увеличению сделок между компаниями. Игроки рынка объединяются, чтобы оставаться на плаву в трудные и непредсказуемые времена, усиливать свои ресурсы и выходить на лидирующие позиции».

Айрат Мустафин подчеркивает, что «многие ИТ-компании сейчас ориентированы на создание альянсов, технологических партнерств и других форм сотрудничества, которые дадут возможность поддерживать высокий уровень предоставляемых заказчикам услуг в широкой географии». Последний пример: покупка «ЭР-Телекомом» 51% акций «Шаркс Датацентр». В рамках нового партнерства «ЭР-Телеком» продолжит реализацию стратегии развития облачных сервисов и ЦОД.

Константин Оноприенко уверен, что новые игроки еще появятся — с учетом высокой лояльности государства к ИТ-отрасли: «Государство существенно снижает требования к вводимым и существующим ЦОД, планирует запретить госорганам строительство новых ЦОД и переложить эту задачу на коммерческие структуры».

Развивайте региональные направления

Еще одна тенденция, которая продолжит развиваться, — региональная экспансия. Но она может существенно замедлиться. По данным CNews, по-прежнему большая часть предложения сосредоточена в Москве, на нее приходится 35,3 тыс. стоек, или около трех четвертей (76%) всей доступной емкости. Далее следует Санкт-Петербург — 6551 стойка (14%). На остальные регионы приходится только 10% ресурсов коммерческих ЦОД (4420 стоек).

— Наибольший процент всего российского рынка колокейшн — порядка 70% — приходится на Москву и Подмосковье, — подтверждает Оксана Смирнова. — Но бизнес в регионах растет и ему необходима надежная локальная инфраструктура для стабильного развития. Дополнительным стимулом в развитии региональных ЦОДов может послужить и перевод ИТ-систем местных органов власти в региональные коммерческие дата-центры. Крупнейшие операторы ЦОДов считают российские миллионники перспективным направлением для развития бизнеса даже в сложивших условиях и будут способствовать развитию этого направления.

— Нет сомнений, что региональная сеть дата-центров в России будет развиваться. В регионах находится множество важных промышленных производств, развиваются программы цифровой экономики и безопасного города, — утверждает Алексей Карпов. — У крупных предприятий наметилась тенденция размещения корпоративных ЦОД в регионах присутствия рядом с мощными энергетическими узлами. Крупными региональными хабами для размещения ресурсов ЦОД являются Казань, Екатеринбург, Новосибирск и Владивосток.

Самой разветвленной сетью региональных дата-центров располагает Ростелеком, объекты которого расположены в более чем десятке городов, самые крупные из них в Удомле (800 стоек), а также ЦОДы в Екатеринбурге (216 стоек) и Новосибирске (304 стойки).

— В первую очередь мы ориентируемся на спрос со стороны заказчиков. И если в регионах нашего присутствия, в частности в Екатеринбурге, бизнес будет нуждаться в вычислительных мощностях, то мы продолжим развивать наши проекты. На данный момент мы планируем ввод в эксплуатацию второй очереди дата-центра в Екатеринбурге на 216 стоек в первом квартале 2023 года, — говорит Сергей Крюков.

Роман Шмаков прогнозирует замедление тренда на дальнейшую региональную экспансию: «Мы уже видим это по нашим проектам и по реакции рынка. Многое будет зависеть от смелости и адаптивности основных игроков к новым реалиям».

Илья Хала также считает, что сеть региональных дата-центров будет развиваться, но не с такой скоростью, как раньше: «3data продолжает расширять сеть дата-центров в регионах по модели франшизы. Так, в апреле мы объявили о подписании договора на строительство дата-центра в Иркутске, а также ведем переговоры с более чем 10 городами по возможности сотрудничества».

— Потребность в надежных услугах по хранению и обработке данных, возможность получать в самых разных точках страны единый гарантированный и стандартизованный набор сервисов только возрастает, — аргументирует развитие тренда Айрат Мустафин. — Появятся совершенно новые форматы и подходы к организации ЦОД, которые должны будут стать своего рода центрами бизнес-активности, предлагая бизнесу широкий набор соответствующих услуг, включая коммуникационные пространства, коворкинги, помещения для проведения конференций и для повседневной офисной работы.

— На фоне замедления проектов развития — и региональные, и центральные игроки отодвигают свои задачи на следующий год, сохраняется тенденция на постройку мобильных дата-центров для нужд региональных предприятий, особенно госсектора. Многие компании пересмотрели свои программы развития, отдавая пальму первенства МЦОД перед стационарными, большими ЦОДами, — делится наблюдениями Александр Нестеркин.

Наращивайте мощности

Сразу несколько компаний заявили о запуске мощностей в 2022 — 2023 годах. Например, Selectel объявила о строительстве дата-центра в Москве, рассчитанного на 2 тыс. серверных стоек. IXcellerate планирует завершить строительство MOS4 на Северном кампусе и ввести вторую очередь MOS5 на Южном. «Активнее других расширяться планируют Ростелеком (3667 стоек в 2022 году), IXcellerate (2235 стоек в 2022 году и 2836 в 2023-м), DataPro (1440 стоек в 2022 году и 2560 в 2023-м). Всего в течение 2022 года участники рейтинга обещают ввести в строй 9622 стойко-места, а в 2023 году, когда игроки отрасли рассчитывают наладить новые каналы поставок оборудования, — 13 714», — говорится в исследовании CNews.

Удастся ли игрокам реализовать планы? «Для ЦОДов, которые планировались к вводу в эксплуатацию в 2022 году, оборудование уже было закуплено и эти площадки будут введены в строй. Однако по проектам со сроком окончания конец 2022 — начало 2023 года задержки могут быть чуть более существенными», — рассуждает Оксана Смирнова.

— Многие провайдеры «заморозили» на неопределенный срок строительство дата-центров из-за трудностей с поставками оборудования. В основном это касается крупных провайдеров, так как поддержанное оборудование не сможет закрыть их потребности. 3data специализируется на небольших ЦОДах, более того, в запасе у нас находится достаточное количество необходимого оборудования, поэтому мы планируем сохранять темпы строительства по всем новым дата-центрам, — делится информацией Илья Хала.

— Несмотря на все сложности, российский рынок сможет получить новые стойко-места в указанном объеме. Другое дело, что перечень провайдеров, запускающих новые мощности, вероятно, в этом году изменится. Российский ИТ-рынок вошел в полосу серьезных трансформаций, и, конечно, здесь будут появляться новые игроки, а часть некогда успешных компаний, наоборот, — уйдет. Успеха добьются те, кто на одинаково высоком уровне сможет решать как инфраструктурные, так и технологические задачи. Для этого придется найти возможности обеспечить надежное функционирование всего комплекса ЦОД в условиях дефицита оборудования, в том числе за счет параллельного импорта и активной работы с отечественными поставщиками. Для этого может потребоваться время, но задача будет решена, — итожит Айрат Мустафин.