Технологическая безопасность в опасности

Санкции в нефтегазовом секторе

Снижение активности западных компаний в российском нефтегазовом секторе может замедлить темпы развития российского ТЭК и подстегнуть участников рынка к более активному замещению импортных технологий

— С учетом санкций и ценовых показателей 2014 год станет последним для России годом роста добычи нефти, — заявил вице-президент ЛУКойла Леонид Федун в ходе II Национального нефтегазового форума. — Столь неоптимистичный прогноз связан с несколькими факторами. Продуктивность бурения в России резко падает, приходится бурить все больше новых скважин. Для поддержания текущего уровня добычи мы должны будем бурить не 20 млн погонных метров, как сейчас, а 30 миллионов. Это приведет к увеличению числа скважин с 6 до 9 тысяч ежегодно. Такие объемы потребуют роста количества буровых бригад примерно на 60%. А с учетом того, что западные подрядчики сворачивают работу на территории России, такие действия весьма сомнительны.

Напомним, за последние полгода ЕС и США ввели серию санкций в отношении всего нефтегазового комплекса России и отдельных компаний. Сегодня европейским компаниям запрещено поставлять и реэкспортировать в адрес российских партнеров товары, услуги и технологии для проектов разведки и добычи нефти на глубоководных участках, арктическом шельфе и в сланцевых пластах. Аналогичный запрет установили США в отношении пяти крупнейших российских нефтегазовых компаний: Роснефти, Газпрома, Газпром нефти, ЛУКойла и Сургутнефтегаза. В список запрещенного для поставок оборудования входят буровые платформы, детали для горизонтального бурения, подводное оборудование, морское оборудование для работы в условиях Арктики, программное обеспечение и оборудование для добычи нефти и газа методом гидравлического разрыва, дистанционно управляемые подводные аппараты, насосы высокого давления, компрессоры, сейсморазведочная техника, а также химические реактивы.

Пока юристы спорят о недостаточной обоснованности решений ЕС и перспективах судебных разбирательств, российские нефтяники уже подсчитывают потери. Первые еще невелики, так как затрагивают лишь перспективные проекты, начать добычу на которых планируется через несколько лет. Участники рынка отмечают, что реализацию некоторых планов по разведке придется отложить, а части оборудования найти замену. Но в целом ситуация пока некритична. Если только санкции не продлятся слишком долго.

Тройка на вылет

Американские и европейские компании начали сворачивать присутствие в нефтегазовом комплексе России. Так, нефтесервисная компания Halliburton приостановила работу с российской «Газпром бурение» (подконтрольна попавшему под санкции Аркадию Ротенбергу), а ее конкурент Schlumberger отозвала из России нескольких сотрудников, имеющих гражданство США или Евросоюза.

Участники рынка нефтегазового оборудования отмечают некоторое напряжение. Все чаще приходится сталкиваться с отказами контрагентов от поставок оборудования: отказ мотивируют санкциями, хотя закупки одобрены под конкретный проект и не могут быть использованы в других целях. Выступая на конференции «Нефть и газ Сахалина 2014» глава «Газпром нефти» Александр Дюков пояснил, что поставщики вынуждены согласовывать с органами, выдающими разрешения на экспорт в Россию, уже заключенные контракты. Директор АК Small Letters Виталий Крюков отмечает, что поставщикам есть чего опасаться: летом BNP Paribas заплатил почти 9 млрд долларов из-за претензий, связанных с обходом санкций против Ирана, Кубы и Судана.

Зафиксированы и попытки выхода из совместных предприятий. Первый прямой удар западных санкций пришелся на совместные с иностранными компаниями проекты разработки трудноизвлекаемых запасов нефти в Западной Сибири. Так, французский энергетический концерн Total приостановил сотрудничество с ЛУКойл по созданию СП для освоения месторождений баженовской свиты в Западной Сибири. В течение двух лет компании предполагали совместно инвестировать в геологоразведочные работы около 120 — 150 млн долларов. Теперь не начатый еще проект фактически свернут. Англо-голландская Shell приостановила участие в совместном с «Газпром нефтью» предприятии «Ханты-Мансийский нефтяной союз» (ХМНС). Нефтяники собирались разрабатывать в Югре три участка трудноизвлекаемой нефти. Санкции могут затронуть и другое совместное предприятие «Газпром нефти» и Shell — Salym Petroleum Development (с 2003 года осваивает Салымскую группу нефтяных месторождений в Югре). Сегодня его деятельность под ограничения не подпадает, но в 2016 — 2017 годах СП собиралось начать разработку участков баженовской свиты, которые могут дать 5 — 6 млн тонн нефти в год. Американская ExxonMobil, планировавшая создать СП с Роснефтью для работы на ачимовских залежах и баженовской свите в ХМАО, тоже свернула сотрудничество по проекту.

Парадокс: когда баррель стоил около 15 долларов, нефтяники занимались развитием машиностроения,а когда цена повысилась до 100, они перестали это делать

Второй удар нанесен по зоне арктического шельфа. Он тоже задел совместные интересы Роснефти и Exxon — на этот раз в разработке лицензионного участка Восточно-Приновоземельский-1 в Карском море. К 10 октября американский концерн, подчинившись требованиям правительства США, свернул разведочное бурение на самой северной в мире арктической скважине — «Университетской-1». Он должен был сделать это еще в сентябре. Однако лоббистских возможностей Exxon хватило, чтобы убедить Минфин США дать компании и другим ее американским подрядчикам завершить работы в Карском море в соответствии с проектом. Основной аргумент — сложность экологической обстановки. В результате здесь успели обнаружить нефть.

«Жечь мосты» партнеры действительно не спешат. Российские нефтяники упорно напоминают европейским и американским коллегам, что те всегда могут вернуться. Так, Игорь Сечин заявил, что стороны проводят соответствующие консультации и надеются найти адекватную форму сотрудничества: «В санкциях не прописаны детали, и все зависит от интерпретации третьих сторон». Западные партнеры тоже осторожны и предпочитают говорить не о выходе из СП, а о приостановке работы. «В настоящее время мы ведем диалог с соответствующими госорганами и нашими партнерами относительно степени влияния этих санкций», — комментируют ситуацию в Shell. ExxonMobil в свою очередь старается убедить правительство США смягчить санкции против России в энергетической отрасли.

Ну и как всегда — дело в интрепретации. По словам аналитика Standard & Poor's Елены Ананкиной, в ЕС пока нет однозначной трактовки понятий «глубоководное бурение» и «сланцевая нефть». В России сланца как такового нет, есть трудноизвлекаемая нефть, которую геологи относят к другой категории.

Сами кое-что можем

Игроки нефтесервисного сектора утверждают, что западные санкции на запланированные на 2014 год объемы добычи нефти в России пока не влияют. Так, временный выход партнеров из проектов разработки трудноизвлекаемых запасов для российских нефтяников нежелателен, но и некритичен: все проекты — на ранней стадии реализации. Та же ситуация у Роснефти на арктическом шельфе. Пока разведочное бурение здесь остановлено планово, по графику оно должно возобновиться весной с наступлением более благоприятных погодных условий в Карском море.

Другое дело, что эти проекты в перспективе должны компенсировать снижение нефтедобычи компаний на стареющих месторождениях. В частности представители «Газпром нефти» ранее заявляли о больших планах в отношении трудноизвлекаемой нефти: к 2020 году ее доля в общем объеме добычи компании должна достичь 10 — 15% (около 10 — 15 млн тонн в год). И если санкции продлятся, перед российскими компаниями встанет серьезный вопрос поиска новых партнеров, обладающих необходимыми технологиями и финансовыми ресурсами.

Российские нефтяные компании уже ищут замену западным партнерам в странах АТР

Сокращение присутствия на российском рынке зарубежных компаний может привести к корректировке сроков ввода новых месторождений и на какое-то время замедлить темпы развития российского ТЭК. Как отмечают в Тюменской ассоциации нефтегазосервисных компаний, перспективные проекты российского ТЭК зависимы от иностранных технологий. На старых месторождениях углеводородов в России, которые уже давно эксплуатируются, нефтяные компании обходились и обойдутся технологиями, имеющимися у отечественных подрядчиков. Проблема возникает, когда речь идет о необходимости прироста запасов, поддержания уровня добычи за счет разработки трудноизвлекаемых запасов (ТРИЗ) баженовской свиты в Западной Сибири, новых месторождений Восточной Сибири. К слову, большая часть запасов нефти Тюменского региона считается трудноизвлекаемой.

ЛУКойл также прогнозирует сложности с добычей трудноизвлекаемой нефти. По мнению главы компании Вагита Алекперова, самым уязвимым местом отечественной нефтянки является использование американской технологии гидроразрыва пласта: «Необходимая техника почти нигде, кроме США, не производится». Правда, как заметил недавно Александр Дюков, это лишь вопрос эффективности: «Что есть у западных компаний такого, чего нет у российских нефтесервисных? Какого-то оборудования, какой-то химии, еще чего-то. Но отсутствие этих элементов и компонентов не означает, что мы в принципе не можем это делать. Наличие этих элементов позволяет им быть на 5 — 7% эффективнее, но абсолютно не закрывает для нас возможности работать на баженовской свите».

Действительно, тот же «Сургутнефтегаз» еще в прошлом году самостоятельно добыл на баженовской свите первый миллион тонн нефти. Генеральный директор компании Владимир Богданов заявил, что в случае необходимости может поделиться наработками компании с другими нефтяниками: «Нас от коллег отличает то, что у нас собственное бурение, капитальные подземные ремонты, своя производственная база, машиностроение, программно-вычислительные центры. Мы используем собственные наработки». Опытные испытания российской технологии, альтернативной гидроразрыву пласта, для извлечения нефти из глубоких горизонтов проводит сегодня и компания РИТЭК (входит в ЛУКойл). Речь идет о термогазовом воздействии на пласт: принцип был разработан еще в СССР, но применяться начал лишь пять лет назад.

Но если в сфере разработки ТРИЗ зависимость от иностранных технологий еще не так высока, то освоение акватории Арктики без них невозможно. «Китайцы или корейцы не имеют технологий для эффективной работы на арктическом шельфе. Здесь нужны такие подводные технологии бурения и добычи, которыми обладают только США и европейцы», — поясняет эксперт Союза нефтегазопромышленников РФ Рустам Танкаев.

Свое надо иметь

Для укрепления позиций российские нефтедобытчики уже начали перестраховываться и рассматривать возможность вхождения в капитал сервисных компаний с высокотехнологичным оборудованием и опытом работы с месторождениями в сложных климатических условиях. Так, Роснефть еще в августе договорилась с норвежской буровой компанией North Atlantic Drilling Limited (специализируется на деятельности в суровых климатических условиях в Северной Атлантике) о выкупе в конце 2014 года эмиссии в объеме 30% уставного капитала компании. Это позволит получить необходимый флот платформ и буровых установок для проведения работ по разведке и бурению как на шельфе, так и на суше. «Газпром нефть» также недавно сообщила, что планирует приобрести долю в нефтесервисном бизнесе. По оценкам компании, по проектам разработки ТРИЗ у российских нефтяников в запасе есть еще два-три года.

Для укрепления позиций российские нефтедобытчики уже начали перестраховываться и рассматривать возможность вхождения в капитал сервисных компаний с высокотехнологичным оборудованием и опытом работы с месторождениями в сложных климатических условиях. Так, Роснефть еще в августе договорилась с норвежской буровой компанией North Atlantic Drilling Limited (специализируется на деятельности в суровых климатических условиях в Северной Атлантике) о выкупе в конце 2014 года эмиссии в объеме 30% уставного капитала компании. Это позволит получить необходимый флот платформ и буровых установок для проведения работ по разведке и бурению как на шельфе, так и на суше. «Газпром нефть» также недавно сообщила, что планирует приобрести долю в нефтесервисном бизнесе. По оценкам компании, по проектам разработки ТРИЗ у российских нефтяников в запасе есть еще два-три года.

Министерство промышленности и торговли РФ подготовило свой ответ на западные санкции. В начале октября ведомство объявило о подписании меморандума по созданию Национальной инжиниринговой сервисной компании. Среди основных участников этого совместного предприятия называются такие российские сборщики, производители, разработчики нефтегазового оборудования и технологий, как НПК «Уралвагонзавод», Юргинский машзавод, «Машпром», «Ижнефтемаш», «Волгабурмаш», внедренческая фирма «Элна», Объединенные машиностроительные заводы, «Геотек-Холдинг», Крыловский государственный научный центр.

По словам министра промышленности и торговли Дениса Мантурова, консолидация отраслевиков откроет доступ на внутренний рынок заказов объемом свыше 200 млрд рублей для двух сотен российских производственных и сервисных компаний, обеспечит дозагрузку мощностей компаний, которые пока используются на 70%. Правда, параметры будущего СП и формы сотрудничества компаний в его рамках еще обсуждаются.

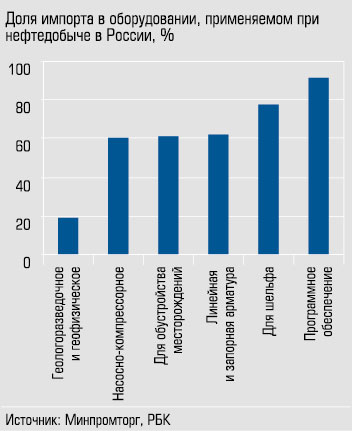

В ведомстве отмечают, что дальнейшее ужесточение санкций ЕС и США и распространение их на лицензионные соглашения и работу иностранных сервисных компаний может привести к острому дефициту нефтегазового оборудования на российском рынке. Поэтому, по данным РБК, Минпромторг разработал программу импортозамещения критически важных технологий, в том числе технологий для ТЭК, к 2016 — 2018 годам.

Полная замена импортного оборудования и технологий в нефтегазовой сфере на отечественные аналоги или аналоги из стран, не поддержавших санкции против РФ, возможна лишь к 2020 году. «Насосокомпрессоры, турбины, весь шельф, горизонтальное бурение, телеметрия, софт — это все узкие технологии, и от них больше всего сейчас зависима Россия. Почти все это оборудование импортное, и в трехлетний период его можно заменить лишь частично. Полное импортозамещение возможно лишь к 2020 году», — заявил глава Минэнерго РФ Александр Новак.

Отечественные нефтесервисные компании и производители нефтегазового оборудования рады, что санкции подсказали, наконец, правительству РФ — необходима поддержка российских предприятий. «Российские сервисники могли бы развивать эксклюзивные услуги (их на рынке 10 — 15%), оказываемые сегодня исключительно западными компаниями», — убежден заместитель гендиректора Сибирской сервисной компании Алексей Канашук. Условием для этого могут быть совместные программы с недропользователями, зафиксированные в долгосрочных договорах, где будет учтена потребность нефтяных компаний в данных услугах, просчитаны необходимые инвестиции для развития технологических направлений и реальные графики поэтапного вывода оборудования.

Санкции помогли понять значимость словосочетания «технологическая безопасность». Но даст ли это в действительности шанс на увеличение поставок отечественных услуг и продукции для ТЭК — вопрос. Российские нефтяники все активнее смотрят в сторону стран АТР, которые не вводили санкции против России и не поддерживают их. Так, Роснефть уже обсуждает с китайской CNPC возможности объединения усилий в области нефтесервисных услуг и производства оборудования. В ЛУКойл отмечают, что компания ориентирована на импортозамещение, но экономически обоснованное: «Мы будем ориентироваться на соотношение цены и качества и смотреть, что можно оперативно приобрести в России без потери качества, а что — в странах, не поддержавших санкции, например в АТР».

Как отмечает президент Союза производителей нефтегазового оборудования Александр Романихин, российские нефтяники оказались легко уязвимы, потому что не развивали отечественные НИОКР: «Парадокс — когда баррель стоил около 15 долларов, нефтяники занимались развитием машиностроения, а когда цена повысилась до 100, они это делать перестали». По его мнению, пока российские заказчики и подрядчики не осознают, что все в одной лодке, что надо максимально локализовывать производство в России, мы будем все больше отставать и в технике, и технологиях.