Нефть под давлением

Российским нефтедобывающим компаниям становится все сложнее отражать усиливающийся санкционный натиск

Кластер «Зима» — один из новых и перспективных активов «Газпром нефти» в Западной Сибири. Он включает восемь лицензионных участков, геологические запасы оцениваются в 840 млн тонн нефти / Фото: «Газпром Нефть»

В конце августа компания «Газпром нефть» ввела в эксплуатацию первую очередь установки подготовки нефти на месторождении имени Александра Жагрина в Югре. Месторождение открыто в 2017 году, начальные геологические запасы оцениваются в 217 млн тонн нефти. Это ключевой актив нового нефтяного кластера «Зима» в Западной Сибири, в состав которого входят восемь лицензионных участков, а геологические запасы оцениваются в 840 млн тонн нефти.

Установка, введенная «Газпром нефтью», обеспечит подготовку продукции до товарного качества с последующей транспортировкой до магистрального трубопровода Нижневартовск — Курган — Самара. Новый технологический комплекс повысит эффективность добычи и в перспективе позволит приступить к разработке других активов кластера.

По словам председателя правления компании «Газпром нефть» Александра Дюкова, на месторождениях «Зимы» обнаружены не только традиционные, но и трудноизвлекаемые запасы углеводородов. В ходе торжественного запуска комплекса компания анонсировала возможность двукратного увеличения добычи на месторождении в 2022 году до 5 млн тонн нефтяного эквивалента, с запуском второй очереди в 2023 году производственные мощности увеличатся до 8 млн тонн нефти в год.

Информационная накачка

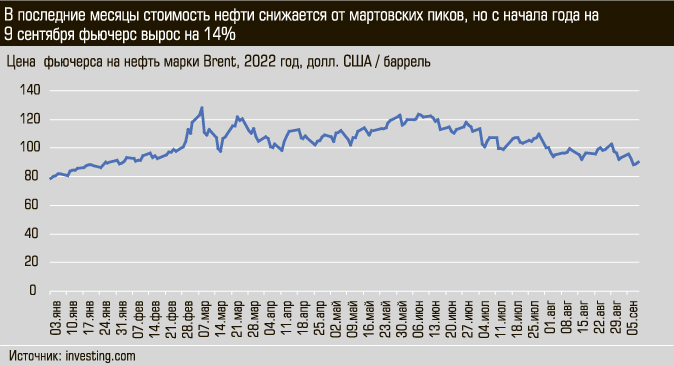

По сообщениям биржевых СМИ, новость о перспективе появления дополнительных объемов нефти не прошла незамеченной для мировой нефтедобычи, усилив снижение цен. Нефтяные котировки и без того весь август находились под давлением совокупности факторов: Brent за месяц подешевела на 13,06%, WTI на 9,2%.

Рынок заставляет нервничать, во-первых, новая волна распространения COVID-19 в Китае, что уже приводит к введению ограничений, за которым последуют закрытие предприятий и падение спроса.

Второе основание для нервозности — потенциальный выплеск на рынок дополнительных объемов нефти со стороны Ирана, что также приведет к снижению цен. Такой сценарий возможен, если возобновится работа по Совместному всеобъемлющему плану действий (СВПД) и реанимации ядерной сделки, в этом случае санкции в адрес Ирана могут быть сняты. СВПД, принятый в 2015 году, предполагает снятие санкций, если страна ограничит ядерную программу. Но в 2018 году президент США Дональд Трамп решил выйти из СВПД и восстановил санкции в отношении Ирана. На фоне противостояния с Россией и роста цен на нефть после 24 февраля США оказались готовы смягчить жесткую позицию в отношении ядерной программы Ирана. Новости о возможном разрешении спорного вопроса довольно сильно влияют на конъюнктуру мирового рынка нефти.

Третий фактор давления — опасения по поводу спада в мировой экономике, действий G7 и решений ОПЕК+.

Под потолком

2 сентября министры финансов США, Великобритании, Франции, Германии, Италии, Канады и Японии согласовали решение о введении предельных цен на российскую нефть. Конкретных параметров «потолка» пока нет, в начале июля обсуждалось установление предельной цены на российскую нефть на уровне 40 — 60 долларов за баррель. Министры утверждают, что возможности для обхода этой меры у России минимальны, ограничение будет гармонизировано с действием эмбарго ЕС на импорт российской нефти (с 5 декабря для сырой нефти и с 5 февраля следующего года — для

нефтепродуктов). Риторика российских властей сводится к тому, что страна не будет поставлять нефть в те государства, которые поддержат «ценовой потолок».

— Согласиться с санкциями означает, что в любой момент планка по цене может быть пересмотрена в сторону дальнейшего уменьшения. Кремль предпочитает пойти в конфронтацию с перспективой потери больших объемов сбыта ключевого экспортного товара, — считает аналитик ФГ «Финам» Александр Потавин.

Пока критических изменений с поставками не произошло. По данным Bloomberg, в начале сентября РФ отправляла морем около 3,3 млн баррелей в сутки, из них на европейские страны приходилось в среднем

1,3 млн баррелей. Но при этом объемы закупок российской нефти в Индию с июньских максимумов снизились в сентябре почти на 40%, на треть упали поставки в Китай.

Аналитики считают, что добыча нефти в России в этом году снизится, но правительству очень не хочется верить в такой сценарий

По мнению Александра Потавина, «ценовая ловушка» для российской нефти чревата рисками для мировой экономики:

— Россия на какое-то время может просто отказаться от экспорта нефти по навязанным низким ценам, даже в ущерб собственным доходам. В этом случае на мировом рынке нефти может случиться взрывной рост цен, котировки Brent могут взлететь в декабре до 120 — 130 долларов за баррель.

— Ограничения на покупку российской нефти, как в виде прямого эмбарго, так и в виде любых потолков цен, приведут к перераспределению потоков, усложнению логистики и в конечном итоге к высоким ценам для потребителей, — соглашается руководитель аналитического управления «Открытие Research» банка «Открытие» Анна Морина.

Оценить эффект введения «ценового потолка» в полной мере пока сложно. Далеко не все крупнейшие покупатели российской нефти присоединились к G7 в этом вопросе. По мнению Александра Потавина, поддержка крупных покупателей российской нефти, таких как Индия и Турция, особенно важна:

— Индия не хочет официально присоединяться к схеме ограничения цен, так как ее промышленность имеет возможность потреблять российскую нефть, купленную с большой скидкой, что дает конкурентные преимущества.

Осторожничает и Китай, на который в июле приходилось около 35% экспорта нефти из России, что составило около 20% всей импортируемой КНР нефти.

Остается открытым также вопрос со страхованием морских перевозок: в числе новых ограничительных мер в отношении России оказался запрет на страхование и финансирование танкеров, перевозящих российскую нефть по цене выше согласованного потолка цен.

— Скорее всего, проблема решится путем либо использования страховых компаний «дружественных» стран, либо создания собственной страховой компании и признанием ее среди как минимум «дружественных» стран, — считает Анна Морина.

В эффективности этого способа давления на Россию сомневается и управляющий эксперт ПСБ Екатерина Крылова:

— Мы не думаем, что введение потолка цен будет результативным, так как Индия и Китай не говорили о намерениях присоединиться. Плюс сама по себе идея будет носить, скорее, формальный характер, так как появятся пути обхода.

Через три дня после объявления решения G7 на очередное заседание собрался ОПЕК+. Напомним, на фоне пандемии в мае 2020 года картель для удержания ценовых параметров сократил добычу нефти на 9,7 млн баррелей в сутки. С августа этого года просматривался финальный этап выхода из сокращений: на заседании в августе участники ОПЕК+ договорились в сентябре увеличить добычу на 100 тыс. баррелей в сутки. Однако 5 сентября саммит ОПЕК+ вновь согласовал сокращение добычи нефти на те же 100 тыс. баррелей в октябре. В этот день цены на нефть Brent ускорили рост, ноябрьский фьючерс удерживался выше 96 долларов за баррель.

Судя по комментариям заместителя председателя правительства России Александра Новака, российская страна разворотом позиции картеля довольна. По его словам, смена тренда с роста добычи на снижение объясняется макроэкономическими факторами в мировой экономике, а также возросшим влиянием набора неопределенностей:

— Мы видим, что прогноз по росту мировой экономики скорректирован. Кроме того, на рынке все еще очень много неопределенностей. На ситуацию влияет в том числе и инициатива по установлению предельной цены для российской нефти. У нас есть достаточно гибкий инструмент, который может использоваться как для увеличения, так и для сокращения добычи. Мы рационально подходим к балансировке рынка.

Однако Екатерина Крылова считает объявленное снижение символическим:

— Этот объем сокращения сам по себе мал и не может существенно повлиять на баланс рынка нефти. Но главное, что ОПЕК продемонстрировал намерения действовать решительно при необходимости, и это позитивная новость для рынка.

— ОПЕК+ в очередной раз показывает свою эффективность в качестве регулятора и стабилизатора на рынке нефти, — соглашается Анна Морина.

Именно в руках картеля ОПЕК на долгосрочном горизонте остается власть над ценами на нефть, полагает Александр Потавин:

— Любое ограничение добычи будет провоцировать рост цен. Если пару лет назад страны ОПЕК защищали уровень нефти Brent 60 долларов за баррель, то теперь нефтяной картель дает понять, что не стоит ждать нефть ниже уровня 90 долларов за баррель. Это сигнал спекулянтам, что играть дальше на понижение опасно.

Добыча сопротивляется

В таких жестких условиях российская нефтедобывающая отрасль вот уже несколько месяцев пытается найти решения для адаптации к санкционному давлению. Сначала из-за санкций трейдеры отказывались покупать танкерные партии нефти и нефтепродуктов. Снижение объемов поставок в ЕС и США частично компенсируется азиатским направлением, а также ростом

загрузки отечественных нефтеперерабатывающих заводов.

До сих пор добыча держалась неплохо. После апрельского провала ежемесячные объемы наращивали все компании, кроме Газпрома. По данным Центра развития энергетики, в июле добыча российской нефти выросла на 0,4% к июню, достигнув 10,75 млн баррелей в сутки. «По итогам первого полугодия, по данным Росстата,

прирост производства нефти с конденсатом составил 3,3% к аналогичному периоду прошлого года до 263,3 млн тонн», — указывает Анна Морина. Это произошло во многом благодаря увеличению переработки и задействованию демпфера. Напомним, в рамках налогового механизма государство компенсирует нефтяникам часть разницы между внешними и внутренними ценами поставок, если экспортная конъюнктура более выгодна. А сейчас именно такая ситуация, поэтому нефтепереработка остается привлекательной.

Волатильность в любом случае будет высокой, поскольку баланс на нефтяном рынке достаточно хрупкий

Однако предварительные данные августа настораживают. По информации отраслевых источников «Коммерсанта», добыча нефти с газовым конденсатом в РФ складывается на уровне 1,445 млн тонн в сутки, что на 1,6% ниже июльского показателя. Из крупных нефтекомпаний снижение добычи демонстрирует «Газпром нефть», эксперты связывают это с начавшимся ремонтом на шельфовом Приразломном месторождении. Но основной понижательный тренд закладывает «Газпром»: добыча нефти и конденсата у компании снижается вслед за производством газа.

Екатерина Крылова связывает сокращение добычи с санкционными ограничениями, приостановкой бурения и закрытием на капитальный ремонт некоторых скважин, преимущественно малых нефтяных компаний. Корректируется и динамика нефтепереработки, что объясняется технологическими причинами, в частности ремонтами на НПЗ. По информации «Ъ», на конец августа объемы нефтепереработки к июлю снизились на 2%. По оценкам Екатерины Крыловой, по итогам августа будет зафиксировано сокращение добычи нефти на 3 — 4% относительно июля: «В сентябре грядет плановый ремонт НПЗ, соответственно, мы и дальше увидим снижение объемов переработки».

Александр Потавин полагает, что в целом по итогам года среднесуточный объем добычи нефти в России все-таки будет немного ниже, чем в 2021 году: «Летом этого года добыча нефти в РФ была на максимуме, но ближе к концу этого года стоит ждать снижения, особенно в декабре на фоне введения эмбарго на российскую нефть со стороны ЕС».

Управляющий партнер инвестиционного партнерства «AB TRUST» Алексей Бачеров также считает, что после имплементации шестого пакета санкций ЕС добыча в РФ упадет до 9 — 9,5 млн баррелей в сутки из-за невозможности перенаправить нефтепродукты на другие рынки: «Но движение вниз, по-видимому, начнется лишь в конце этого года — начале следующего, а в новое равновесие отрасль придет во втором квартале 2023 года».

С тем, что падение неизбежно, соглашается и экономист банка Центрокредит Евгений Суворов: «Динамика добычи нефти в РФ в условиях санкций весьма непредсказуема. Мы в наших макропрогнозах исходим из снижения добычи до 9 — 9,5 млн баррелей в сутки в 2023 — 2024 годах».

Прогнозы ценовой динамики тоже не сильно позитивны.

— Котировки будут определять внешний фон, действия Европы по установлению потолка цен, движение в отношении иранской ядерной сделки, — отмечает Екатерина Крылова.

Эксперт видит до конца года риски снижения цены Brent к 80 долларам за баррель: «Это связано как с фундаментальным фактором, в частности профицитом предложения, так и с рисками торможения мировой экономики. Центробанки ужесточают политику, доллар укрепляется, и все это играет против нефти».

Чуть более оптимистично оценивает нефтяную конъюнктуру Анна Морина. По ее мнению, из-за перераспределения потолков цен не самым эффективным с точки зрения классической мировой торговли образом, цены на нефть до конца 2022 года и в 2023 году будут оставаться на повышенном уровне: «По Brent мы видим уровень около 90 долларов за баррель, чуть ниже 70 долларов за баррель по Urals. Дорогой доллар будет оказывать давление на нефтяные цены, поскольку в валютах потребителей цена будет расти». При этом волатильность в любом случае будет оставаться высокой, поскольку баланс на нефтяном рынке достаточно хрупкий, и любые новости, как позитивные, так и негативные, сразу отражаются в колебаниях цен, считает эксперт.

Между тем динамика добычи нефти — это ключевой фактор макроэкономического прогноза российской экономики на следующий год. Судя по последним заявлениям первого заместителя председателя правительства Андрея Белоусова, сокращения добычи нефти не предполагается.

По мнению Андрея Бачерова, эти прогнозы указывают на то, что экономика уже в нижней точке, и дальше будет двигаться только вверх:

— При падающей добыче такое было бы невозможно. Почему правительство считает, что шестой пакет санкций ЕС не окажет влияния на нефтяную отрасль РФ, для нас загадка.

По данным Минфина, в августе нефтегазовые поступления вышли на минимальный за этот год уровень. Пока просадки доходов именно от нефтяных компаний не произошло. В августе в сравнении с июнем поступления НДПИ на нефть выросли на 40,4 млрд рублей, экспортных пошлин — на 10 млрд рублей. А вот газовые доходы в полной мере отражают накал противостояния с Европой: сборы от НДПИ и экспортных пошлин за газ сократились к аналогичному периоду прошлого года в августе на 5,1%, в июле — августе — на 14,6%.