Зажатый нерв

Новая экономическая реальность

Реиндустриализация, о которой мечтают региональные и федеральные власти, — отличная стратегическая цель. Но средств для ее достижения недостаточно, а методы — крайне спорны

В Екатеринбурге прошла X международная конференция «Российские регионы в фокусе перемен». Платформой для нее послужило объединение двух известных дискуссионных площадок — «Устойчивое развитие российских регионов» и «Точки роста экономики Большого Урала» (организаторы — Уральский федеральный университет и журнал «Эксперт-Урал» соответственно).

— Мы проводим конференцию в непростое время, — задал тон мероприятию ректор УрФУ Виктор Кокшаров. — Новая экономическая реальность, в которой мы оказались, выявила ограничения, которые накапливались в течение последних десяти лет: низкий уровень диверсификации и развития основных общественных институтов, слабая инвестактивность. Все это не позволяет ускорять экономический рост. Главный вопрос сегодня — как сбалансировать задачи новой индустриализации, пространственного развития и социальной политики во времена бюджетных ограничений.

Стальной обруч

А ограничения жесточайшие.

— В период роста, случившийся в начале 2000-х, в стране сформировалось поколение управленцев, привыкших жить в условиях постоянного профицита, — констатирует директор Института реформирования общественных финансов Владимир Климанов. — В сентябре 2008-го они называли Россию «тихой гаванью», в декабре того же года случилось мощное увеличение зарплат бюджетников. А дальше — ледяной отрезвляющий душ. Сегодня все прекрасно понимают, что ресурсы не бесконечны. Таковы условия новой реальности. Мы запланировали дефицит бюджета на 2016 год в 3% ВВП — это граница безопасного уровня. Если ситуация не изменится, мы «съедим» резервный фонд за два года. Половина расходов на федеральном уровне приходится на две статьи — трансферы в ПФР и оборонку с безопасностью. Соответственно, и главная возможность для оптимизации лежит в этих плоскостях. 1 п.п. индексации пенсии — это 70 млрд рублей. 12% (прогнозируемый уровень инфляции в 2015 году. — Ред.) будут стоить бюджету 840 миллиардов. Мы должны найти механизмы сдерживания роста этих расходов.

На региональном уровне в доходах на первый план вышел НДФЛ, обогнав налог на прибыль. «Это тоже сокращает мобилизационный маневр, — замечает Владимир Климанов. — Работать с налогом на доходы физлиц сложнее, магическим образом он не вырастет». В расходах субъектов подавляющую долю имеет социалка. На развитие не остается практически ничего.

— Российские регионы вступили в острую фазу нового кризиса с разбалансированными бюджетами и огромными долгами (в дефиците 75 территорий). При этом они не могут рассчитывать на поддержку из федерального бюджета в сопоставимых с 2009 годом объемах (тогда трансферы за счет нефтяной ренты были увеличены на треть, с 1,2 до 1,6 трлн рублей. — Ред.), — обрисовывает картину директор региональной программы Независимого института социальной политики Наталья Зубаревич. — Драка за ресурсы нас ждет жестокая. Плохо, что прозрачного института их распределения мы так и не выработали, раздавать деньги будут в «ручном» режиме, исходя из лоббистских возможностей территорий. Еще одна институциональная беда — в России в региональной политике очень силен выравнивающий приоритет (не отрицаю, он нужен для воспроизводства человеческого капитала на худших территориях). Но мы дораспределялись до того, что в стране остались всего семь богатых субъектов: шесть тех, у кого нельзя изъять налог на прибыль (ХМАО, ЯНАО, Тюменская область, Москва, Санкт-Петербург, НАО), и примкнувший к ним из-за соглашения о разделе продукции Сахалин. Все остальные — под гребенку. В результате развиваться неинтересно. Помимо этого, мы придумали себе геополитические приоритеты и стали вкладывать несоразмерные населению бюджетные средства в Северный Кавказ, Дальний Восток и Крым. Стимулирующая политика в России тоже есть, но пока достижений в этой области крайне мало и все они связаны в основном с инициативами снизу (Татарстан, Калужская и Тюменская области, в меньшей степени — Ульяновская область и Мордовия).

|

|

Кроме того, динамика бюджетов городских округов много хуже, чем консолидированных бюджетов регионов (2% против 11%). Вывод прост — мы усиленно перераспределяем деньги в пользу субъектов. Это не позволяет сильным муниципалитетам развиваться. В то время как в мире именно города и агломерации являются ключевыми «местами экономической силы».

Почему мы делаем упор на госденьги и совсем не говорим про банковское финансирование? Потому что эта система сегодня не является игроком, способным развернуть ход событий. Она острее, чем многие другие отрасли, реагирует на кризис.

— В 2013 году, который для страны был предвестником рецессии, ВВП прирос на 0,6%, а банки — на 8,8%, — замечает председатель Уральского банка Сбербанка РФ Владимир Черкашин. — В первом полугодии 2015-го падение показателей финорганизаций стало опережать сокращение ВВП. За три квартала банковская система дала 192 млрд рублей прибыли, но принесли ее считанное количество учреждений. Например, в октябре из 64 млрд рублей прибыли всей системы 34 миллиарда обеспечил Сбербанк. Повсеместно ощущается рост плохих кредитов, это еще долго будет мешать развитию банковской системы.

Внешность обманчива

Как в таких условиях обеспечить реиндустриализацию? Сначала отрефлексируем возможности, обусловленные внешней средой.

— Согласно планам Минпромторга, к 2020 году предстоит обеспечить радикальное (по отдельным позициям на 50 п.п.) снижение рыночной доли импорта по более чем 2 тыс. видам продукции, — констатирует заведующий лабораторией экономической теории ИМЭМО РАН Сергей Афонцев. — Политика поддержки замещения иностранных товаров сопровождается прогрессивной риторикой на федеральном и региональном уровнях. Предполагается, что оно может стать первым шагом к новой индустриализации. Но власти опираются на ограниченный спектр мер, эффективность которых вызывает серьезные вопросы. Сохранение эмбарго на поставки продуктов питания, безусловно, позитивно отражается на предприятиях АПК, но одновременно наносит ущерб потребителю через ограничение товарного разнообразия и рост цен. Субсидирование процентной ставки по кредитам облегчает бремя бизнеса, но оно было мало востребовано с учетом высокой волатильности ключевой процентной ставки ЦБ. Госзаказ дает гарантии, но ограниченному числу секторов. Наконец, неясны характер и механизмы предоставления преференции для российских товаров (обсуждаемые критерии отнесения продукции к отечественной носят излишне ограничительный характер).

Условия успешного импортозамещения общеизвестны. В краткосрочном периоде это существенное снижение импорта, наличие свободных мощностей и рабочей силы, высокая покупательная способность населения и рост цен в импортозамещающем сегменте (дабы была возможность инвестировать в развитие). В этом списке все относительно в порядке только с первым и последним факторами. Цены растут, импорт в 2015 году упал почти на 40% (правда, в стоимостном выражении, а значит, велик эффект девальвации). При этом загруженность мощностей и рабочей силы относительно высока (по данным Российского экономического барометра, весной 2015-го — 74% и 85% соответственно). С доходами населения — катастрофа: они по сравнению с прошлым годом упали на 10%.

В среднесрочной перспективе ключевыми условиями успеха импортозамещения являются доступ к капиталу, технологиям и внешним рынкам, рост объема госзаказа и опять-таки цен. Здесь одни проблемы. Международные связи оборваны (и не факт, что быстро восстановятся), закупки сконцентрированы в основном в ОПК. Эффект повышения стоимости товаров неоднозначен: сырье и комплектующие не всегда дорожают соразмерно готовой продукции.

— Что в итоге? — задается вопросом Сергей Афонцев. — Меры по развитию импортозамещения и благоволящие им макроэкономические факторы натолкнулись на шоки со стороны спроса (падение доходов) и предложения (доступность финансовых средств для расширения производства). По нашим подсчетам, эффект от замещения в среднесрочной перспективе (три-пять лет) будет заметен в трех отраслях: металлургии (ускорение годовых темпов роста выпуска на 2%), АПК (5%) и машиностроении (4%).

|

|

Другая внешняя возможность для реиндустриализации связана с поворотом на Восток и взаимодействием с Китаем.

— С КНР работать нужно, — уверен генеральный представитель Магнитогорского меткомбината в Китае Сергей Колесниченко. — Особенно при организации цепочек поставок, например, в электротехнике и машиностроении. Зачем нам мучиться и придумывать велосипед, если можно быстро нарастить конкурентоспособность, покупая готовые узлы.

Однако для эффективного сотрудничества необходимо избавиться от массы стереотипов и теней прошлого. Пока получается не очень хорошо (подробнее см. «Как это будет по-китайски»). «У меня такое ощущение, что мы метафизически зафиксировали в голове образ азиатских партнеров пятилетней давности и никак не хотим признать их сегодняшних, а тем более подумать, какими они будут через пять лет», — сетует руководитель Школы востоковедения НИУ ВШЭ Алексей Маслов.

Итог очевиден — взаимные расхождения в ожиданиях и тотальная фрустрация.

— Мы отчего-то решили, что Китай с радостью поддержит все наши инициативы в сфере реиндустриализации и модернизации отраслей, — продолжает Алексей Маслов. — КНР обещала России 40 млрд долларов, но вложила не более 6 миллиардов. Для сравнения, в Мьянму за последние четыре года она инвестировала 20 млрд долларов. И в этом нет ничего удивительного: экономика южного соседа Поднебесной последние годы показывает средний рост в 8,3%. Китай рассматривает нашу страну прежде всего как площадку для сбыта или транзита продукции.

Ни о каком дешевом финансировании российских индустриальных или инфраструктурных проектов речи быть не может:

— Нашими главными конкурентами за привлечение китайских денег являются местные госкорпорации с понятным балансом риска и премии, — замечает Сергей Колесниченко. — Ясно, кому отдается предпочтение. Наша экономика непрозрачна, нестабильна, непредсказуема. Даже отечественные эксперты не могут спрогнозировать, что будет со страной в следующие два-три года. Быстро заместить американские и европейские деньги азиатскими не удастся. Хотя работать над этим надо.

Потенциалом «приземления» китайских инвестиций, как считают эксперты, обладают только три объекта. Первый — нефтегазовые активы (но Россия не готова ими делиться, исключение — «Ямал СПГ»), второй — транспортная инфраструктура, которая коннектится с китайскими дорогами. Третий — территории опережающего развития: Китай может использовать их для «пробных шаров», относительно дешевого захода на российский рынок с небольшим проектом.

Прошло в Китае время и дешевой рабочей силы. Средний оклад сборщика на электротехническом производстве — 360 тыс. рублей в год, инженер с высшим образованием и четырех-пятилетним опытом без знания языка зарабатывает около 2 млн рублей в год. В провинции Чжецзян в электротехнической отрасли с 2008-го по 2015-й зарплата прирастала в среднем на 14% в год. Алексей Маслов считает, что нужно кинуть взгляд за Китай: в Индонезию, Вьетнам и Бирму. Сергей Колесниченко, однако, уверен, что для рынка с полутора миллиардами потребителей стоит постараться, и приводит в пример пытающийся выйти в Китай «Сплат» и «Спортмастер», уже открывший там десяток магазинов и производство.

Голосовать деньгами

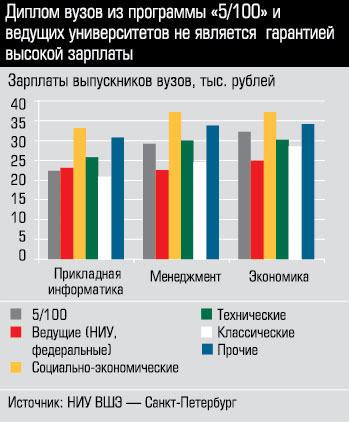

Внутренние модернизационные и реиндустриализационные возможности прежде всего связаны с развитием человеческого потенциала. Главная роль в этом процессе принадлежит университетам (мы об этом не раз писали, например, см. «Повесть о дружбе и недружбе»). Нам бы не хотелось петь старых песен о кооперации вузов и промпредприятий, о проблемах инновационной и научной деятельности внутри высшей школы, о финансировании учебных заведений. Все это, конечно, важно. Но мы предлагаем взглянуть на университеты с новой стороны: какое качество они получают на входе и что отдают на выходе. Мерила просты — средний балл ЕГЭ абитуриентов и зарплаты выпускников (отметим, что этот показатель до последнего времени был недоступен, Пенсионный фонд впервые опубликовал его в 2015-м).

— По входным параметрам за пять лет довольно сильно проиграли классические вузы: доля абитуриентов-отличников, поступающих в них, снизилась с 26,4% до 22,6%, — комментирует директор НИУ ВШЭ — Санкт-Петербург Сергей Кадочников. — В выигрыше предсказуемо технические университеты: было 24,7%, стало 32,2%. Но, что неожиданно, растут не они одни. Доля лучших выпускников школ, идущих в социально-экономические вузы, увеличилась с 52,3% до 67,8%, а в педагогические — с 16% до 34%. Кроме того, мы видим, что отличников, например, очень мало в машиностроении и металлургии, чуть больше — в математике и прикладной информатике, и предостаточно — в менеджменте и экономике, сферах, где, казалось бы, переизбыток квалифицированных кадров.

С зарплатами тоже неоднозначно. По идее, существенный отрыв по окладам выпускников должны показывать учебные заведения, вошедшие в программу «5/100» (предполагает вхождение пяти вузов в мировые топ-100) с их мощной исследовательской базой и репутацией. Далее в теоретической табели о рангах — федеральные университеты и НИУ, а затем уже специализированные региональные и прочие вузы. Но на практике все несколько иначе. Возьмем математику: зарплата выпускников «5/100» в 2013 году — 18 тыс. рублей, остальных заведений — 17 — 17,3 тысячи. Формально гэп есть, но слишком небольшой. По прикладной информатике результат гипотетически глобальных университетов — 22,3 тыс. рублей, а, например, социально-экономических — 33,2 тысячи.

— В менеджменте и экономике вузы из числа «5/100» также показывают далеко не лучшие результаты, — констатирует Сергей Кадочников. — Они проигрывают социально-экономическим, техническим и прочим университетам.

На наш взгляд, из этого анализа можно сделать один важный вывод, который, вероятно, несколько изменит вектор дискуссии о реформе высшей школы, кластеризации вузов и направлениях господдержки. Экономике далеко не всегда нужны выпускники ведущих университетов с более развитой исследовательской компонентой и глобальными амбициями. Эти вузы не всегда дают человеческому капиталу качество, за которое рынок готов платить большие деньги. Очевидно, инвестировать средства в одну корзину под названием «5/100» — не самый эффективный вариант.

— Политика развития человеческого капитала, которую мы пытались проводить раньше, вроде «5/100», зашла в тупик, потому что в реальном выражении расходы бюджета на образование и здравоохранение сокращаются, — подливает масла зампред Внешэкономбанка Андрей Клепач. — Нам нужны новые решения, которые даже при низкой цене на нефть позволят инвестировать в человеческий капитал. Один из выходов — смягчение денежно-кредитной политики и наращивание госдолга. Сейчас он составляет всего 12% ВВП. Мало кто в мире может похвастаться таким показателем.

Покорители мира

Еще одна внутренняя реиндустриализацонная возможность связана с развитием технологического среднего бизнеса. Мы непрестанно пишем об этом с 2007 года (тогда мы начали следить за так называемыми «газелями» — динамично растущими компаниями с выручкой в 300 млн — 10 млрд рублей). В 2012-м шеф-редактор журнала «Эксперт» Татьяна Гурова заявила: несырьевые «газели» могут стать основой структурного сдвига (см. «Созидательные разрушители»). В 2015-м профессор Финансового университета при правительстве РФ Андрей Юданов добавил: энергия быстрорастущих фирм может служить потенциальным макроэкономическим ресурсом. Заявление, быть может, чересчур смелое, однако бесспорно: средние компании даже в кризисных условиях находятся в постоянном движении, поиске новых ниш, внедряют инновации и пытаются мыслить нетривиально (см. «Вся надежда на вас, парни»).

— У нас нет крупных частных технологических компаний, — констатирует директор Института менеджмента и инноваций НИУ ВШЭ Дан Медовников. — Почему? Вроде мы прилагали к этому усилия, пытались поддерживать стартапы, финансировать НИОКР, выстраивать венчурные схемы. Все просто — большие технологические фирмы вырастают из средних. А их мы в своей инновационной политике проморгали. В то же время в мире последние пять-семь лет случился бум на поддержку так называемых «скрытых чемпионов». В Корее, Китае, Сингапуре и Малайзии программы выходят одна за другой. Активно выстраивают политику в этой области Великобритания, страны Скандинавии.

Есть ли в России «скрытые чемпионы»? Ответ на этот вопрос пытается дать рейтинг «ТехУспех», два года составляющийся по инициативе Российской венчурной компании (в него попадают фирмы с выручкой 100 млн — 10 млрд рублей, растущие последние три года не менее чем на 15%, тратящие на НИОКР не менее 5% доходов и выпустившие на рынок как минимум один новый или существенно улучшенный продукт).

Россия в своей инновационной политике средние компании просмотрела

В этом году в рейтинг вошло 60 предприятий (территорию Большого Урала представили восемь фирм: по три — из Свердловской области и Пермского края, две — из Башкирии). Они демонстрируют выдающиеся результаты: среднегодовой темп роста выручки за 2011 — 2014 годы — 26%, доля расходов на технологические инновации — 22%, доля расходов на НИОКР — 13% выручки, доля новой продукции в доходах — почти 60%.

Большинство компаний — не молоды: 52% участников рейтинга созданы 20 — 25 лет назад на волне желания отдельных групп ученых коммерциализировать разработки.

— Мы задали этим компаниям вопрос: видите ли вы перспективу выхода на качественно более высокий уровень развития в ближайшие пять лет, — рассказывает Дан Медовников. — 37% ответили, что для этого у них есть все возможности, но 52% считают, что ресурсов для этого недостаточно. Что такое этот новый уровень? 60% ответили — выпуск принципиально нового продукта, 49% — кратное увеличение выручки, 42% — утверждение на российском рынке в качестве бесспорного лидера.

Самый любопытный момент опроса — мнение о господдержке. 77% компаний ей пользовались, для 13% она коренным образом ускорила развитие, но на бизнес 32% не оказала почти никакого влияния.

Что средним компаниям необходимо (разумеется, кроме финансовой поддержки) для перехода на качественно новый уровень? Долгосрочные контракты с потребителями, квалифицированные инженерные кадры, доступ на мировые рынки и к госзаказу.

Дополнительные материалы:

|

Поле сжавшегося спроса

— Владимир Владимирович, каким образом на бизнесе ТМК отразился кризис, снижение цен на нефть, девальвация рубля? Как компания приспосабливается к изменениям? — Наиболее существенные изменения произошли на рынке США — из-за падения цен на нефть объемы бурения, а следовательно, и потребления трубной продукции значительно сократились. Дополнительно осложнили ситуацию большие складские запасы и высокий уровень импорта труб из Восточной Европы и Азии. Все это отразилось на отгрузке американского дивизиона ТМК. По итогам трех кварталов 2015 года она снизилась на 48,1%. В связи с этим на предприятиях ТМК в Штатах прошли мероприятия по оптимизации численности персонала. Кроме того, мы приняли решение пока отложить IPO североамериканского дивизиона. Потенциально трубный рынок США — самый емкий и привлекательный в мире. Да, сейчас он переживает нелучшие времена. Но такая ситуация не будет длиться вечно. В ближайшие год-два рынок начнет восстанавливаться. На европейском рынке уже более пяти лет наблюдается стагнация. Конкуренция здесь всегда была высокой, но в условиях падения потребления в США экспортеры труб обратили внимание на Европу, чем дополнительно усугубили ситуацию. Тем не менее в Европе мы добиваемся стабильных финансовых результатов, причем в сегменте труб с высокой добавленной стоимостью; в 2015 году мы запустили на румынском заводе ТМК-Artrom новый цех по производству труб для гидроцилиндров. В России объемы бурения и освоения месторождений пока не снижаются, мы имеем стабильный объем заказов и неплохой уровень загрузки мощностей по нефтегазовому сортаменту. Ослабление рубля имеет как минусы, так и плюсы. Продукция российских производителей стала более конкурентоспособной на международных рынках. — Повлияли ли на деятельность внешнеполитический конфликт и санкции? — У нас возникли некоторые затруднения в связи с ограничениями на обмен научно-технической информацией с нашими американскими коллегами. В частности, контакты российских специалистов с корпоративным научно-исследовательским центром в Хьюстоне теперь согласуются с юристами. Других сложностей мы не ощущаем. В то же время ограничения на поставку зарубежных технологий и оборудования для российской нефтегазовой отрасли открыли перед нашими российскими предприятиями хорошие перспективы для импортозамещения. У нас сильные позиции в сегменте премиальной трубной продукции, которая применяется при освоении месторождений со сложными условиями эксплуатации: в Арктике, на морском шельфе, в агрессивных средах. Некоторые виды трубной продукции кроме нас в России никто не производит. Вместе с клиентами (например, Газпромом) мы под конкретные проекты развиваем новые высокотехнологичные продукты и решения с высокой добавленной стоимостью. Это даже не импортозамещение, а импортоопережение. — За три квартала 2015-го отгрузка труб ТМК снизилась на 7%. Удастся ли достичь в 2015-м результатов 2014-го? Каких показателей вы ожидаете? — Мы ожидаем, что по итогам года российские предприятия ТМК покажут результаты на уровне прошлого года или даже несколько выше. Но за счет снижения в американском дивизионе итоговый результат всей компании в 2015 году может оказаться немного ниже прошлогоднего. — А если говорить о более длинном горизонте планирования — что ждет рынок труб и ТМК в перспективе трех-пяти лет? — Строить долгосрочные прогнозы в текущей ситуации довольно сложно и даже немного безответственно, так как мы не знаем, сколько будет стоить нефть даже в ближайшей перспективе (78% нашей отгрузки — нефтегазовые трубы). Технологически и организационно мы готовы выпускать больше продукции, предел производительности нами еще не достигнут. В прошлом году мы завершили реализацию стратегической инвестпрограммы, в результате которой были обновлены все основные агрегаты на наших российских предприятиях. На Северском трубном заводе, например, вместо морально устаревших мартенов была запущена дуговая электропечь мощностью 950 тыс. тонн в год, а также введен в строй современный трубопрокатный стан FQM. Новые линии появились на Синарском трубном заводе. Там же было создано предприятие по выпуску прецизионных труб ТМК-Инокс. Что в России, что в мире мы перманентно работаем над расширением продуктовой линейки, ищем новые продуктовые ниши и новых потребителей. |

|

Некоторые банки сменили приоритеты с кредитного бизнеса на безрисковый расчетный. Но для того, чтобы быть успешным в этом направлении, нужно быть надежным, иметь разветвленную сеть, отличное качество обслуживания и современные технологии, в том числе в части фильтрации сомнительных клиентов и операций. Сегодня ставки находятся в приемлемом диапазоне 12 — 14%. К тому же многие компании отмечают позитивную роль государства: действуют программы прямой и непрямой поддержки производственных компаний, позволяющие существенно снизить стоимость кредитования (например, программы МСП Банка, Агентства кредитных гарантий, проводниками которых являются коммерческие и государственные банки). Мы понимаем, что это действительно хорошая возможность для среднего бизнеса инвестировать в развитие производства, хотя реальные объемы средств, выданных в рамках этих программ, не очень велики. Что касается отраслей среднего бизнеса, которые наиболее охотно кредитуют банки в кризис, то это, как правило, нецикличные отрасли, в том числе производство и реализация продуктов питания и товаров повседневного спроса, сервис. Хотя и здесь существуют компании, которые брали на себя повышенные риски и сейчас испытывают сложности с обслуживанием долга и развитием. При работе с клиентами среднего бизнеса мы уделяем особое внимание не только отрасли, очень важна бизнес-модель. У нас есть и постоянные, и новые партнеры, которые показывают рост и успешное развитие в условиях кризиса. Ситуация благоприятно сказалась на средних компаниях, производящих доступные товары-заменители, так как спрос все-таки смещается в их сторону. Многим удалось нарастить выпуск и даже увеличить рентабельность, но текущий рост курса евро и доллара усложняет для них дальнейшие инвестиции в производство. Отмечу также, что банкам все менее интересно предоставлять клиенту только кредитные продукты: акценты смещаются в пользу комплексного обслуживания, включая эквайринг, инкассацию, зарплатные проекты. Именно вторая часть приносит безрисковый доход и в отличие от кредитного бизнеса не потребляет капитал банков, который сейчас в дефиците. |

|

— Евгений Анатольевич, банки сегодня лучше остальных осведомлены о состоянии реального сектора экономики. Как чувствуют себя предприятия, адаптировались ли они к новым условиям? — Оценка клиентов нашего филиала — а это крупные и крупнейшие предприятия Урала, Пермского и Красноярского краев, Волгограда, Вологды, Москвы и Санкт-Петербурга — показывает, что кризисная трансформация экономики не завершена. Предприятия с экспортным потенциалом и потенциалом импортозамещения активно пытаются реализовать представившиеся возможности. Они уверенно наращивают объемы кредитования через контрактное и предэкспортное финансирование со страхованием рисков, импортные аккредитивы и факторинг. Эти продукты — драйвер роста нашего портфеля (с начала года он увеличился в два раза). Импортеры, девелоперы и автодилеры, оказавшиеся под ударом, ищут новые ниши и перестраивают бизнес-модели под сузившийся рынок. Они сокращают портфели проектов и долговую нагрузку адекватно новому объему бизнеса. В любом случае о достижении точки устойчивости говорить пока сложно, однако наиболее острая фаза кризиса, видимо, пройдена. — А каково состояние банковской системы? — Как и экономика в целом, она неоднородна. Банки, ориентированные на розницу, испытывают определенные трудности, учреждения, опирающиеся на крупную промышленность, относительно стабильны. В кризис особое значение приобретает масштаб бизнеса: чем ты больше, тем устойчивее. — Какие вызовы для банковской сферы вы бы сегодня назвали ключевыми? — Как и в последние годы, ключевым вопросом для сектора является капитализация. Устойчивость любого банка в кризис зависит от способности акционеров нарастить капитал и привлечь новых инвесторов, а менеджмента — сохранить и бережно использовать полученный потенциал. Такие банки становятся центром роста и сделок по консолидации, сотрудничество с ними предоставляет клиентам максимальные возможности для развития. — В последнее время все чаще говорят о росте конкуренции банков с небанковскими структурами (например, платежными системами). Чувствуете ли вы угрозы с их стороны? Каким образом трансформируется банковский бизнес? — Мне сложно говорить о конкуренции с платежными системами и небанковскими кредитными организациями, ведь активность данных структур нацелена на розничный сегмент, а Промсвязьбанк стратегически сосредоточен в сфере крупных промышленных и торговых предприятий. При всем уважении к коллегам, думаю, что в кризис развитие данного сегмента не добавляет стабильности финансовой системе, и будущее все-таки за банковским сектором. |

Таблица. Уральские предприятия в рейтинге динамичных средних технологических компаний "ТехУспех-2015"

Вслед за падением нефтяных цен просел и трубный рынок. Конкуренция на нем резко ужесточилась. Однако такая ситуация не может длиться вечно, уверен заместитель генерального директора по стратегии и развитию Трубной металлургической компании Владимир Шматович

Вслед за падением нефтяных цен просел и трубный рынок. Конкуренция на нем резко ужесточилась. Однако такая ситуация не может длиться вечно, уверен заместитель генерального директора по стратегии и развитию Трубной металлургической компании Владимир Шматович Банки поворачиваются лицом к среднему бизнесу. Наиболее желанные клиенты — компании нецикличных отраслей с эффективной бизнес-моделью, констатирует директор РЦ «Уральский» Райффайзенбанка Виталий Милованов

Банки поворачиваются лицом к среднему бизнесу. Наиболее желанные клиенты — компании нецикличных отраслей с эффективной бизнес-моделью, констатирует директор РЦ «Уральский» Райффайзенбанка Виталий Милованов О достижении российской экономики точки устойчивости говорить пока рано. Но наиболее острая фаза кризиса, вероятно, уже позади, считает вице-президент, управляющий уральским филиалом Промсвязьбанка Евгений Павлов

О достижении российской экономики точки устойчивости говорить пока рано. Но наиболее острая фаза кризиса, вероятно, уже позади, считает вице-президент, управляющий уральским филиалом Промсвязьбанка Евгений Павлов