А завтра пришла пандемия

Крупнейшие компании Урала и Западной Сибири

По итогам 2019 года сырьевые лидеры уральской экономики снизили темпы роста, однако средний бизнес и новые сектора нарастили динамику. В условиях-2020 это может стать базой для изменения структуры региональной экономики

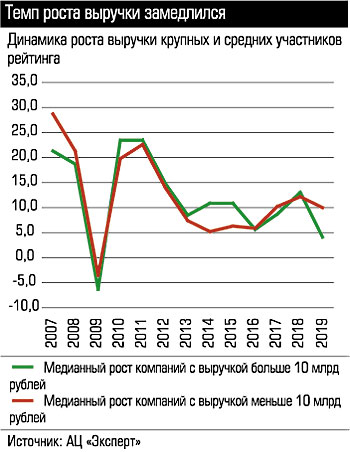

Совокупный объем выручки участников исследования «Топ-400 крупнейших компаний Урала и Западной Сибири» по итогам 2019 года вырос на 2,4% и составил почти 18,8 трлн рублей. С 2007 года совокупная выручка тяжеловесов экономики Урала и Западной Сибири в текущих ценах утроилась, а в сопоставимых — выросла в 2,7 раза. Правда, в сравнении с прошлогодним исследованием динамика явно проигрывает: в 2018 году участники проекта показали темп в 22,1%. Очевидно, уже в 2019 году динамика выручки попала под давление неблагоприятных макроэкономических факторов: российская экономика так и не разогналась после последнего спада, а на мировом рынке началось торможение из-за торговых войн и геополитических конфликтов. Однако качественные показатели бизнеса продолжали улучшаться: доля убыточных компаний среди участников рейтинга снизилась с 11,5% по итогам работы в 2018 году до 8,8% в 2019 году, совокупная чистая прибыль за год прибавила 17,6% и составила 3,2 трлн рублей, чистый финансовый результат подрос на рекордные 17,4% и перевалил за 3 трлн рублей.

Первым эшелоном

Пул участников обновился чуть более чем на одну седьмую часть: в рейтинг вошли компании, ранее в него не попадавшие, а также группы компаний, в прежние годы представленные отдельными участниками. Ряд компаний выпал из рейтинга по причине ликвидации или присоединения, снижения объемов выручки ниже минимальной планки рейтинга (она выросла на 5% по сравнению с рейтингом прошлого года и составила 3953 млн рублей). Но есть компании, выпавшие из рейтинга из-за отсутствия в нашем распоряжении или открытом доступе необходимых данных.

|

|

Первый эшелон компаний региона отличается высоким уровнем концентрации по многим позициям. Каждый год мы ищем предпосылки для изменения тренда — смотрим на динамику развития условно средних компаний (с выручкой до 10 млрд рублей) в сравнении с крупными. И если в предыдущем исследовании мы фиксировали практически одинаковый темп средних (12,2%) и крупных (13,1%) игроков, то на этот раз медианный рост выручки средних компаний составил 10%, крупных — 4,2%.

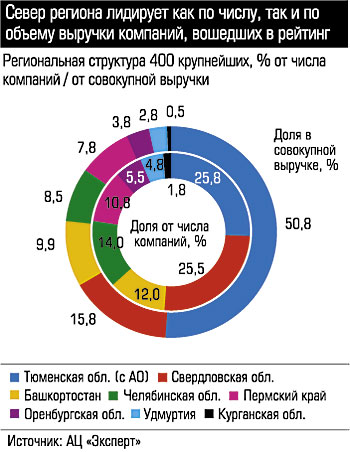

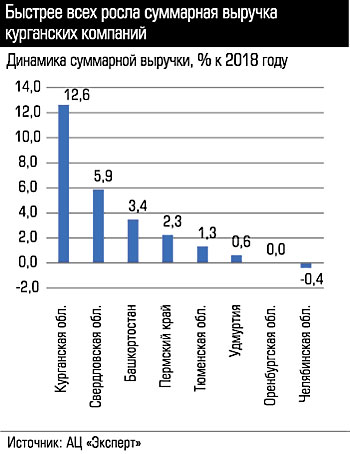

Региональный срез рейтинга изменений не выявил. Почти половина совокупной выручки приходится на 103 компании Тюменской области (с автономными округами). Вторая позиция по доле совокупной выручки традиционно у Свердловской области: 15,8% совокупной выручки и 102 компании. Замыкает тройку Челябинская область: на 56 компаний суммарно приходится 8,5% общей выручки участников рейтинга. Башкортостан обгоняет Южный Урал по доле в суммарной выручке (9,9%), но уступает по числу компаний: их 48. Скромнее всех в рейтинге представлена Курганская область: семь предприятий заработали всего 0,5% суммарного дохода.

Структура экономики макрорегиона характеризуется большим весом холдинговых структур, как уральских, так и общероссийских с иностранными: на долю 216 компаний, попавших в рейтинг и входящих в холдинги или группы компаний, приходится 57% объема совокупной выручки участников рейтинга. Крупнейшие среди них специализируются на добыче нефти и газа: выручка 21 компании, входящей в Газпром, составила почти 2,7 трлн рублей (14,2% совокупной выручки участников рейтинга), 18 предприятий под управлением Роснефти заработали 1,9 трлн рублей (10,5%), пять лукойловских компаний — около 1,8 трлн рублей (9,5%). Крупнейшими группами, не связанными с добычей нефти и газа, стали: «Ростех» — на семь компаний госкорпорации пришлось 1,4% совокупной выручки, или 268,6 млрд рублей; «Мечел» — шесть компаний группы держат 1,1% совокупной выручки; ТМК — на долю пяти компаний приходится 0,6% выручки. Зарубежные холдинги охватывают 13 участников рейтинга с суммарной выручкой 183,9 млрд рублей (1% совокупной выручки 400 крупнейших).

|

|

Вес крупнейшего игрока региональной экономики Сургутнефтегаза по-прежнему не оставляет шанса потеснить его с лидирующих позиций: эта компания формирует 8,4% совокупной выручки участников исследования. Выручка выросла всего на 1% в сравнении с 2018 годом, но в абсолютном значении показатель превышает 1570,8 млрд рублей. Это обеспечило компании не только лидерство в нашем рейтинге, но и попадание в первую десятку рейтинга крупнейших компаний России — «Эксперт-400». В масштабах страны Сургутнефтегаз поднялся в первой десятке крупнейших компаний России с 8 места по итогам 2018 года на шестое по итогам 2019 года. На вторую позицию вышел Новатэк (годом ранее компания была на третьем месте), увеличивший выручку за год на 3,7% и заработавший 862,8 млрд рублей (4,6% совокупной выручки). Тройку замыкает «ЛУКойл-Западная Сибирь», даже сокращение выручки на 1,2% до 849,9 млрд рублей (4,5% совокупной выручки) позволило компании оставаться в группе сильнейших игроков.

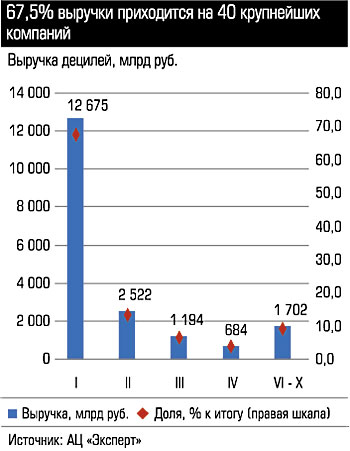

В сумме 40 крупнейших компаний (верхний дециль рейтинга) заработали в прошлом году 12,6 трлн рублей или 67,5% совокупной выручки. Еще 13,4% — доля компаний второго дециля, 6,4% — третьего. Высокую концентрацию выручки в верхних эшелонах рейтинга мы отмечаем не первый год, и перераспределение в пользу компаний следующих страт не наблюдается. Выручка выросла во всех децилях, кроме второго и десятого (минус 2,2% и 0,1% к 2018 году). В восьмом дециле — на 16,7%, в пятом — на 10,3%, в четырех — на 5 — 10%.

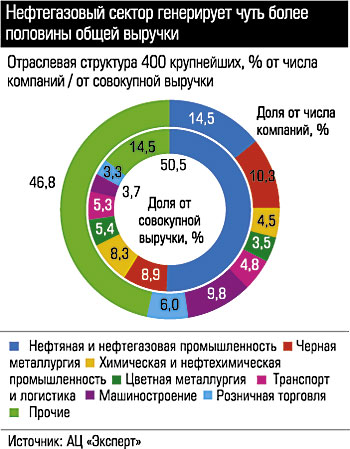

Отраслевая структура рейтинга тоже не меняется. Из представленных в рейтинге трех десятков отраслей более 85% выручки приходится на семь. Больше всего весят нефтяная и нефтегазовая отрасли: на 58 компаний (14,5% состава рейтинга) приходится 50,5% совокупной выручки. За год они нарастили суммарную выручку всего на 1,7%, тогда как в предыдущем исследовании мы фиксировали динамку нефтянки на уровне 28%. Мало того, 21 компания завершила год с сокращением номинальной выручки. Капризная конъюнктура была явно не на стороне нефтедобычи: средняя цена нефти марки Urals по итогам января — декабря 2019 года составила 63,59 доллара за баррель, тогда как по итогам 2018 года — 70,01 доллара за баррель.

|

|

Катастрофическое снижение экспорта из-за замедления темпов роста в мировой экономике определило также динамику выручки второй значимой отрасли региональной экономики — черной металлургии. Эту отрасль в рейтинге представляют 41 компанией с совокупным показателем 8,9% общей выручки. За год отрасль потеряла 3% доходов.

Негативные явления в экономике затронули и третью базовую отрасль региона — химическую и нефтехимическую промышленность: 18 компаний с долей совокупной выручки 8,3% продемонстрировали снижение доходов на 2,9% к 2018 году.

Чуть более уверенно 2019 год прошло машиностроение: отрасль представлена в рейтинге 39 компаниями, чья совокупная выручка за год выросла на 2,9% до 695,1 млрд рублей. Феноменальных темпов компании не демонстрируют, однако свои позиции лидеры удерживают. К примеру, производитель нефтегазового оборудования пермская компании «Новомет» стабильно демонстрирует прирост, по итогам 2019 года она увеличила доходы на 8,9% за счет последовательной реализации принятой стратегии выхода на внешние рынки: «Мы продолжили открытие новых сервисных центров в странах дальнего зарубежья, наращивание фонда скважин, внедрение инновационного и энергоэффективного оборудования и технологий», — говорит генеральный директор Группы компаний «Новомет» Максим Перельман.

Самые быстрые

Среди отраслей, доля которых в совокупной выручке превышает 2% (таких набралось девять), лучшие результаты показала розничная торговля. Прирост выручки за год — 17%. Восстановление доходов населения и розничное кредитование поддержали потребительский спрос: российский ритейл после длительного падения по итогам 2019 года показал прирост на 1,6%.

|

|

Довольно высокий темп показала и цветная металлургия (плюс 9,2%). Цены на ключевые товарные группы на мировом рынке в прошлом году хоть и были сильно волатильны, но в целом мировая конъюнктура складывалась относительно благоприятной для производителей сырья и продукции из цветных металлов.

Впечатляющие темпы роста продемонстрировала лизинговая отрасль. Совокупная выручка шести лизинговых компаний, попавших в число 400 крупнейших, выросла на 37,9% и в 2019 году составила 95,4 млрд рублей. Этот сектор поддержали отложенный спрос и программы государственной поддержки отечественного автопрома и специальной техники.

В лидеры региональной экономики прорываются и отдельные игроки строительного рынка. Индустриальное, дорожное и жилищное строительство представлено в рейтинге 35 компаниями с суммарной выручкой 318,6 млрд рублей, что на 5,2% больше выручки этих же компаний в 2018 году.

Второй год подряд уверенный рост показывает АПК и пищевая промышленность: 33 компании сектора заработали за прошлый год 334,6 млрд рублей, что на 19% больше, чем их же показатель годом ранее.

Прорыв новичков

Наши расчеты указывают на значительно меньшее число персональных достижений в 2019 году: компаний, демонстрирующих существенное увеличение выручки, стало заметно меньше. Более чем в два раза нарастили выручку только девять участников исследования против 26 годом ранее, в том числе только два из них выросли на 300% и более, в прошлогоднем исследовании таких было восемь. Динамика 18 компаний уместилась в диапазоне 50 — 100% прироста выручки за год (годом ранее таких было 31), 247 участников показали рост от 0 до 50%. Число компаний, завершивших прошлый год с нулевой динамикой или сокращением выручки, осталось неизменным — 126 участников.

Среди самых динамичных оказались в основном новички, феноменальный рост выручки позволил некоторым из них не только попасть в рейтинг, но и закрепиться на достаточно высоких позициях. Так, благодаря увеличению выручки с 36 млн рублей до 43 млрд рублей пермская компания «Еврохим» стала сверхдинамичной компанией рейтинга (чистая прибыль — 469 млн рублей). «Еврохим» специализируется на оптово-розничной торговле промышленной химией, композитными материалами, добавками для бетона и пластиковой тарой. По словам главного исполнительного директора группы «Еврохим» Петтера Остбо, приведенных в отчетных материалах компании, именно 2019 год стал определяющим для группы: «Был открыт завод по производству аммиака в Кингисеппе, обновлена корпоративная бизнес-стратегия, продолжилось развитие дистрибуционной платформы, а также расширилась логистическая инфраструктура».

Среди самых динамичных оказались в основном новички, феноменальный рост выручки позволил некоторым из них не только попасть в рейтинг, но и закрепиться на достаточно высоких позициях. Так, благодаря увеличению выручки с 36 млн рублей до 43 млрд рублей пермская компания «Еврохим» стала сверхдинамичной компанией рейтинга (чистая прибыль — 469 млн рублей). «Еврохим» специализируется на оптово-розничной торговле промышленной химией, композитными материалами, добавками для бетона и пластиковой тарой. По словам главного исполнительного директора группы «Еврохим» Петтера Остбо, приведенных в отчетных материалах компании, именно 2019 год стал определяющим для группы: «Был открыт завод по производству аммиака в Кингисеппе, обновлена корпоративная бизнес-стратегия, продолжилось развитие дистрибуционной платформы, а также расширилась логистическая инфраструктура».

На второй позиции сверхдинамичных еще один новичок рейтинга нефтяная компания «Харампурнефтегаз», входящая в НК «Роснефть». За год выручка компании выросла с 4 до 30 млрд рублей, а чистая прибыль с 260 млн до 1,2 млрд рублей. Компания создана в феврале 2018 года для разработки Харампурского месторождения, партнер проекта — компания BP. Добыча газа на месторождении выросла с 123 млн куб. метров в 2018 году до 973 млн куб. метров в 2019-м, нефтедобыча выросла с 1329 тыс. баррелей до 8549 тыс. баррелей.

Замыкает тройку самых динамичных Екатеринбургский жировой комбинат (группа компаний «Русагро»). Комбинат входит в пятерку крупнейших российских предприятий отрасли и занимает одну из ведущих позиций на рынке СНГ по производству соусов и жиров. Выручка комбината за год выросла с 12,3 млрд рублей до 41,1 млрд рублей, чистая прибыль снизилась с 500 млн рублей до 353 млн рублей. В «Русагро» связывают рост продаж на всех предприятиях группы сегмента масла и жиров с реализацией соглашения о толлинге с заводами компании «Солнечные продукты».

Сектор новой экономики

Сектор новой экономики по-прежнему немногочислен, однако эти герои демонстрируют впечатляющую динамику. Три компании сегмента ИТ — «СКБ Контур», «Нефтеавтоматика» и «Наг» — с совокупной выручкой 27,3 млрд рублей показали рост на 23,8%.

Держат темп и лидеры уральского телекома: три крупнейших игрока отрасли ЭР-Телеком Холдинг (ТМ Дом.ru и Дом.ru Бизнес), Екатеринбург-2000 (ТМ «Мотив») и Башинформсвязь выросли на 9,1% (совокупная выручка 58 млрд рублей).

По словам директора по b2c АО «ЭР-Телеком Холдинг» Сергея Жевака, динамику поддержал общий запрос на этот вид сервиса:

— В 2019 году продолжалась консолидация телеком-рынка, набрала обороты цифровая трансформация бизнеса, мы видели рост доли онлайн-продаж и онлайн-самообслуживания, компании активно инвестировали в развитие IoT (интернет вещей), участвовали в проектах «Умный город» и «Умный дом», внедряли инновационные решения для цифровой трансформации предприятий.

Политика мегарегулятора финансового рынка способствует усилению концентрации, в некоторых регионах почти не осталось ни самостоятельных банков, ни страховых компаний. Урал на этом фоне несколько выделяется. Банковский сектор региона в рейтинге представлен семью участниками, за год они заработали 89,5 млрд рублей, показав прирост на 2,3%.

Менее представителен страховой рынок: две компании ГСК «Югория» и Аско-страхование заработали в прошлом году 19,7 млрд рублей, продемонстрировав рост на 12,9%. «Югория» увеличила выручку на треть до 12,1 млрд рублей и поднялась на 17 позиций до 175 места. Это связано с завершением процедуры присоединения к ней страхового общества «Сургутнефтегаз» и ростом сбора премий.

— Эффект отдельных драйверов роста продаж в 2019 году, таких как инвестиционное страхование жизни, сошел на нет вследствие требований о раскрытии информации со стороны регулятора и ожидаемо низкой удовлетворенностью клиентов от низких доходностей по истекшим полисам, — говорит генеральный директор ГСК «Югория» Алексей Охлопков. — Кроме того, динамика рынка автострахования напрямую зависит от спроса на новые автомобили, на который влияют колебания валюты и располагаемые доходы населения. Ожидаем, что какое-то время страховой рынок продолжит находиться в состоянии неопределенности, а значит, диапазон прогнозов достаточно велик.

В данных условиях важно войти в период сокращения спроса в максимально хорошей форме, нам в 2019 году удалось увеличить сборы страховых премий по основным видам страхования.

Пандемия как возможность

База, сформированная в 2019 году, позволит, вероятнее всего, тяжеловесам региональной экономики найти ответы на вызовы, связанные с пандемией. Крупнейшие компании, как и вся экономика, в этом году столкнулись с реализацией множества новых рисков: снижением деловой активности, нарушением хозяйственных цепочек, вынужденным пересмотром моделей организации труда. Поэтому большинство в этом году нацелилось на сохранение текущих объемов бизнеса.

Так, по словам директора АО «СУЭНКО» Данила Анучина, в связи с распространением коронавирусной инфекции компания была вынуждена сдвинуть сроки выполнения производственных программ, минимизировать очное взаимодействие с потребителями, перевести часть персонала на удаленный режим работы: «При этом предприятию удалось сохранить коллектив, не допустить срыва выполнения производственных программ и обеспечить бесперебойное электроснабжение потребителей».

— В условиях пандемии COVID-19 все компании отрасли оказались в непростой ситуации, и Федеральная грузовая компания не исключение, — подтверждает генеральный директор АО «ФГК» Виктор Воронович. — При сокращении производства в стране и мире, безусловно, снижается грузовая база, и это основная проблема для операторского рынка. Однако сложность ситуации подтолкнула компанию ускорить развитие программ, направленных на повышение клиентоориентированности. Мы смогли перевести своих сотрудников на удаленную работу, что позволило не останавливать деятельность АО «ФГК» и выполнить свои обязательства перед клиентами.

Безусловно, есть сегменты, получившие дополнительный импульс. Это относится в частности к телекоммуникационной отрасли. Сергей Жевак:

— В период пандемии интернет-потребление увеличилось на 60%. В первом полугодии у «ЭР-Телеком» стабильно росло количество подключений в сегменте b2c, пик роста пришелся на весенние месяцы. На самоизоляции людям потребовался быстрый, надежный интернет, чтобы комфортно работать и учиться из дома. Наилучшее качество и скорость обеспечивает проводная оптическая сеть. Поэтому к нам стали активно подключаться клиенты, которые до этого выходили в сеть только через мобильные устройства. Многие люди решили провести самоизоляцию за городом, в результате вырос спрос на подключение в частных домах, мы вышли на новый для себя рынок и начали строительство сетей в пригородном частном секторе в рамках проекта «Загородный интернет» по технологии GPON и WNGN. Для обеспечения пропуска возросшего трафика и поддержания бесперебойной работы дополнительно инвестировали в развитие инфраструктуры.

Акцент стратегий текущего года в связи с пандемией COVID-19 был смещен с роста продаж на поддержку и развитие операционной эффективности и, по всей видимости, эта тенденция перейдет в 2021 год. Председатель правления MidUral Group Сергей Гильварг рассматривает период пандемии как возможность сконцентрироваться на двух ключевых факторах развития. Первый — основан на производственно-технологических ресурсах предприятий: именно сейчас правильно и экономически выгодно проводить углубленные планово-ремонтные работы и модернизацию технопарка. В основе второго фактора — реализация ключевых проектов с целью выйти на рынок на качественно новом уровне после восстановления мировой экономики:

— Во время действия режима повышенной готовности предприятия MidUral Group направили ресурсы на глубокую реконструкцию технопарков и обновление производственных мощностей, что в штатном режиме работы заводам проводить экономически менее выгодно. Это позволило уменьшить энергозатраты и себестоимость, сохранив мощность и оптимальный объем выпуска продукции. Второй существенный фактор, на котором стратегически важно сконцентрироваться сегодня, — реализация ключевых проектов, способствующих перспективному и конкурентному развитию на рынке в послековидный период. В частности, MidUral Group планирует уже в 2021 году реализовать проект по расширению линейки и сфер применения выпускаемой предприятиями продукции. Другой проект планируется осуществить к концу текущего года. В его основе — модернизация и экологическая безопасность производства на Русском хроме 1915.

Организацию бизнес-процессов пришлось пересмотреть компании «Новомет». По словам Максима Перельмана, в связи с пандемией COVID-19 и снижением квот на добычу нефти в рамках соглашения ОПЕК+ произошла «заморозка» инвестпроектов со стороны нефтяников. Это привело к сокращению производства и приостановке работы скважин: «Но мы быстро наладили процессы удаленной работы, а ключевые направления деятельности не пострадали».

Новые вызовы стимулируют крупнейших игроков ускорить автоматизацию бизнес-процессов. По словам коммерческого директора «Группы ЛСР» на Урале Артема Минаева, его компания реализовала проект дистанционного заключения сделок по покупке недвижимости: «Кроме того, мы разработали удобное мобильное приложение “ЛСР”, которое работает на платформах iOS и Android, где можно забронировать квартиру и пообщаться со специалистами. Также мы подготовили видеоэкскурсии по квартирам, которые можем отправлять клиенту с помощью мессенджеров».

По словам Сергея Жевака, в его компании в кратчайшие сроки освоили безопасную доставку клиентского оборудования с минимальным контактом и возможностью самостоятельной настройки клиентом:

— Мы запустили сервис дистанционной видеоподдержки: через запрос на доступ к камере на смартфоне сотрудник видит ситуацию «глазами клиента», и удаленно управляет решением вопроса в реальном времени. Кроме того, пандемия дала возможность протестировать работу в новых условиях — научиться работать в формате распределенных команд, ставить и контролировать выполнение задач дистанционно.

Крупнейшие компании, как и вся экономика, в этом году столкнулись с реализацией множества новых рисков: снижением деловой активности, нарушением хозяйственных цепочек, вынужденным пересмотром моделей организации труда

Как мы считали

Рейтинг 400 крупнейших компаний Урала и Западной Сибири (далее — рейтинг) составлен аналитическим центром «Эксперт». Методика получила заключение PwC.

Участие в рейтинге «Эксперт-Урал-400» не имеет ограничений отраслевого характера: в рейтинге представлены компании практически всех основных сфер экономики.

География исследования: Свердловская, Челябинская, Курганская, Оренбургская, Тюменская (включая Ханты-Мансийский и Ямало-Ненецкий автономные округа) области, Пермский край, республики Башкортостан и Удмуртия.

Место компаний в рейтинге определяется путем их ранжирования по объему реализации продукции (работ, услуг) в 2019 году (млн рублей). В случаях, когда этот показатель не может быть применен в силу специфики деятельности компаний (например, для банков и страховых компаний), используются данные финансовой отчетности, максимально близкие к нему по экономическому смыслу. В зависимости от профиля деятельности конкретной компании под этим термином понимается:

— для компаний, занятых в сфере промышленности, АПК, телекоммуникаций, транспорта, торговли, жилищно-коммунального хозяйства, строительства — объем выручки от продажи продукции (товаров, работ, услуг за минусом НДС, акцизов и аналогичных обязательных платежей);

— для банков — сумма процентных и комиссионных доходов (до вычета расходов). Источником этих данных являлась бухгалтерская отчетность банков, подготовленная только по стандарту МСФО;

— для страховых компаний — сумма подписанных страховых премий и чистого дохода от инвестиций за вычетом премий, переданных в перестрахование (МСФО), или сумму страховых премий (взносов) по страхованию жизни за вычетом взносов, переданных в перестрахование, страховых премий по видам иным, чем страхование жизни, за вычетом взносов, переданных в перестрахование и доходов по инвестициям за вычетом расходов по инвестициям (РСБУ);

— для лизинговых компаний — сумма процентных доходов от финансового лизинга, доходов от операционной аренды и прочих процентных доходов (МСФО), или, при отсутствии отчетности, выручка по РСБУ.

Для полноты картины указаны и другие характеристики: темп объема реализации продукции к 2018 году (%), валовая и чистая прибыль в 2019 году (млн рублей). При пересчете выручки компании в 2019 году использовался средневзвешенный курс доллара 64,73 руб./доллар, в 2018 году — 62,70 руб./доллар.

По уральским холдингам приведены консолидированные данные. Дочерние компании, чья материнская организация находится на территории региона, в список не включены, чтобы избежать двойного счета. Оптовые сбытовые дочерние компании холдингов, чьи материнские организации находятся за пределами Урала и Западной Сибири, не включаются в рейтинг, если на территории региона находится подразделение-производитель. В холдинговой принадлежности указывается та группа, которой компания принадлежала большую часть года.

Предприятия оптовой торговли исключаются из рейтинга, если степень аффилированности с промышленными компаниями списка позволяет судить о возможности «двойного счета», а промышленная компания не консолидирует данные этой торговой компании.

К участию в рейтинге не допускаются компании, характер деятельности которых не вполне прозрачен, или же компании, деятельность которых не ведет к образованию значимого объема добавленной стоимости (например, компании-дилеры, перепродающие товары, произведенные за рубежом).

Сбор данных о компаниях осуществлялся в три этапа. Первый — подготовительный: на основе рейтингов прошлых лет и статотчетности за 2019 год составлен список компаний — потенциальных участников рейтинга. Второй этап — анкетирование компаний-кандидатов: запрашивались основные показатели деятельности за 2019 и 2018 годы. На третьем этапе пробелы в собранной информации восполнялись за счет данных корпоративных сайтов компаний.

При прочих равных условиях приоритет отдавался данным отчетности, подготовленной в соответствии со стандартами МСФО, а в случае, когда компания такую отчетность представить не смогла, — анкетным данным компаний.

Для подготовки рейтинга использована информация Федеральной службы государственной статистики, представленная в Системе профессионального анализа рынков и компаний (СПАРК) агентства «Интерфакс»; данные, полученные в результате анкетирования; данные официальной (опубликованной) отчетности компаний; данные корпоративных сайтов.

ПАРТНЕР ПРОЕКТА