В следующей жизни

400 крупнейших компаний Урала и Западной Сибири

Крупнейшие компании Урала и Западной Сибири исчерпали потенциал внутренней оптимизации. Модернизационный рывок они смогут совершить только при поддержке государства

Таблицы к статье: Рейтинг крупнейших компаний Урала и Западной Сибири «Эксперт-Урал - 400» по итогам 2012 года

Рождение — страдание,

болезнь — страдание,

смерть — страдание.

Соединение с неприятным — страдание,

разлучение с приятным — страдание.

Поистине все пять групп привязанности

суть страдание.

Первая Благородная истина

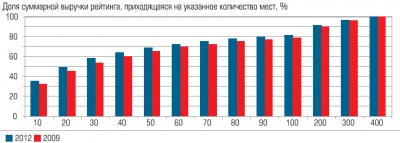

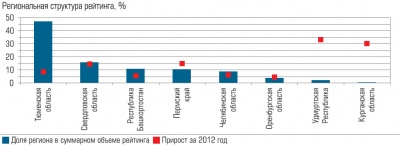

Журнал и аналитический центр «Эксперт-Урал» подготовил тринадцатый рейтинг 400 крупнейших компаний Урала и Сибири. Эмоции, которые мы испытываем, проанализировав его итоги, вряд ли можно назвать позитивными. Совокупный объем выручки четырехсот крупнейших компаний Урала и Западной Сибири в 2012 году составил 10,36 трлн рублей, это на 13% больше, чем они заработали в 2011-м. Налицо замедление темпов: в 2011-м участники рейтинга по доходам к предыдущему году приросли на 29,8%, в 2010-м — на 26,5%. Результат ожидаемый: обострение конкуренции на мировых рынках, незначительное увеличение спроса на сырье и тенденция к снижению цен на металлы и энергоносители дали о себе знать.

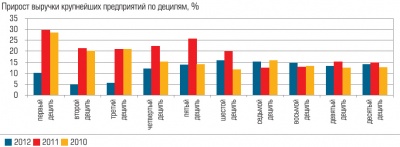

Если мы рассмотрим топ-400 как явление и сравним суммарную выручку крупнейших компаний региона, невзирая на списочный состав, то тенденция окажется примерно такой же. Прирост 2012-го — 9,7%, 2011-го — 26,3%, 2010-го — 24,25%. Мощнее всего просели три первых дециля (аккумулируют 85% суммарной выручки). В 2011-м их суммарная выручка приросла на 30,7%, а в 2012-м — на 13,3%.

Если мы рассмотрим топ-400 как явление и сравним суммарную выручку крупнейших компаний региона, невзирая на списочный состав, то тенденция окажется примерно такой же. Прирост 2012-го — 9,7%, 2011-го — 26,3%, 2010-го — 24,25%. Мощнее всего просели три первых дециля (аккумулируют 85% суммарной выручки). В 2011-м их суммарная выручка приросла на 30,7%, а в 2012-м — на 13,3%.

Семь отраслей показали динамику ниже, чем в среднем 400 компаний рейтинга (мы исключили из списка отрасли, представленные одним-двумя предприятиями). На месте стоят черная металлургия (прирост по выручке — 0,04%), лесная, деревообрабатывающая и целлюлозно-бумажная промышленность (минус 0,8%), недалеко ушли производители металлоконструкций (плюс 3,5%).

В числе передовиков — электроэнергетика (прирост выручки — 34,3%; подробнее о ситуации в сетевом хозяйстве см. «Сдержанная энергетика», с. 80), машиностроение и нефтегазовая промышленность (19,2 и 16,7% соответственно; подробнее о нефтегазовом машиностроении — см. «Добуриться до денег», с. 72). Но все они также снизили темпы (нефтегаз, например, вдвое).

Показатель чистой прибыли топ-400 остался практически неизменным. Рентабельность, скакнувшая в прошлом рейтинге на докризисный уровень в 12%, вернулась к показателям 2008 — 2010 годов — 10,7%.

В этом году мы решили ввести в таблицы валовую прибыль. Коэффициент, показывающий ее отношение к выручке, на наш взгляд, более объективно отражает способность предприятий контролировать себестоимость реализованной продукции и вести эффективный бизнес. Результат 2012 года — 24,6%, 2011-го — 25,13%.

В список наиболее рентабельных (отношение валовой прибыли к выручке) попали шесть компаний из первой полусотни. При этом Уралкалий с показателем около 70% сразу оказался в третьей строчке. Обладая таким запасом прочности и стремясь загрузить мощности, Уралкалий в 2013-м спровоцировал падение цен на мировом рынке хлоркалия (см. «Калийный гамбит», с. 78).

Крупные крупнеют

В прошлом году мы с удивлением констатировали: «За последний этап посткризисного восстановления с крупнейшими компаниями нашего рейтинга произошла качественная метаморфоза: по итогам 2011 года они стали еще и самыми динамичными в рассматриваемой выборке».

Тогда нам казалось, что мы нащупали новую посткризисную траекторию. Однако итоги 2012 года утвердиться в этом мнении не позволили. Первый дециль рейтинга прирос по выручке на 10,3%, опередил по динамике следующие 80 компаний, но хвост рейтинга не обогнал (см. график подецильного прироста выручки). Конечно, отрыв не очень велик (максимум 5 п.п.), потому 40 крупнейших фирм, как и год назад, аккумулируют больше 64% суммарной выручки и дают почти 70% ее прироста.

Прыть крупняка в 2011 году мы объясняли тем, что в кризис он оказался единственной «кастой», обладавшей запасом устойчивости. Еще один фактор, сыгравший в его пользу, — относительная неэффективность. В 2009 — 2010 годах большие предприятия оптимизировали бизнес-процессы и производственные цепочки, в итоге это принесло плоды.

В 2012-м запас прочности никуда не делся. Вот только резервы минимизации издержек, очевидно, истощились, многие компании уперлись в изношенность фондов, устарелость технологий и потолок конкурентоспособности.

Алатырь-камень

На наш взгляд, у уральской промышленности (мы имеем в виду обрабатывающие, а не добывающие производства) есть четыре основных сценария развития, которые могут комбинироваться и видоизменяться.

Первый — промышленные компании будут рисковать и самостоятельно инвестировать в модернизацию. Редкий пример такого подхода — Челябинский электрометаллургический комбинат, реализующий амбициозный проект по строительству новой печи стоимостью 1 млрд рублей (подрядчик — норвежская фирма Vatvedt).

Принципиальный барьер для реализации такого сценария — отсутствие в стране дешевых денег. Мы уже не раз писали, что отечественные госбанки кредитуют производственников в лучшем случае под 10% годовых. Иностранным банкам прямого пути на российский рынок нет, а заимствование на Западе влечет серьезные валютные риски. Потому месяц назад ситуацию с вложением средств в новые промпроекты мы охарактеризовали как «прожиточный минимум» (см. «Вскрышные работы» , «Э-У» № 40 от 07.10.2013). Небольшая доля компаний пытается справиться с этой полутупиковой ситуацией путем привлечение денег, например, немецких фондов, которые выдают кредиты по очень низкой ставке под проекты, в которых используется оборудование, произведенное в Германии.

Второй сценарий — привлечение иностранных партнеров, локализация или покупка их технологий. Самый яркий пример такого подхода в мире — Китай. Еще десять лет назад качество продукции из Поднебесной нельзя было назвать высоким. Но затем в КНР потекли западные инвесторы, прельстившиеся относительно дешевой рабочей силой, следующим шагом были совместные предприятия, а затем китайские компании начали скупать японские и американские бизнесы и их ноу-хау. Например, подразделения Sanyo перешли под контроль Midea и Haier, производство ноутбуков IBM — к Lenovo, а одного из лидеров станкостроения Ikegai приобрела Shanghai Electric. Китай нельзя назвать в полной мере инновационной страной (она все еще живет на заимствовании технологий), но взрывной рост промышленности такой политикой власти КНР обеспечили.

Ряд уральских компаний отлично осознают важность импорта технологий. СП с иностранными партнерами возникают регулярно. Так, несколько СП на площадке в Нижнем Тагиле открыл «Уралхимпласт» (подробнее см. «Повышай доходность», с. 74), в том же городе инжиниринговое НПП «Машпром» совместно с японской Mishima Kosan 10 июля запустили предприятие по разработке, производству и восстановлению комплектующих для машин непрерывного литья заготовок стали — кристаллизаторов (см. «Революция машин», «Э-У» № 27 от 08.07.2013). «РусГидро» совместно с французской Alstom строит завод гидроэнергетического оборудования в Уфе. Примеров немало. Однако эффекта лавины нет. Иностранцев по-прежнему смущают отечественные налоговые и таможенные системы и отсутствие полноценной инфраструктуры поддержки инвесторов (см. «Мантра о дружелюбности»).

Третий сценарий — выращивание собственных промышленных конкурентоспособных компаний. В теории цепочка должна быть такой: бизнес-инкубатор (БИ) — технопарк — индустриальный парк (или иная зона компактного размещения производств).

Но в России на каждом этапе возникают проблемы. Общее место — недофинансирование. Приведем несколько цифр по первому звену цепи. По данным Фонда развития инноваций и бизнес-инкубаторства МГИМО, в стране более 30% инкубаторов являются прибыльными (для сравнения, в США — 8%), средняя продолжительность программы инкубации в нашей стране — 16 месяцев, в США — 28. Основной упор у нас делается на коммерциализацию проектов, а не на создание рабочих мест. Около 20% БИ участвуют в уставном капитале всех своих проектов, что не практикуется в западных странах. Такая агрессивная стратегия объясняется тем, что инкубаторы вынуждены выживать (о проблемах финансирования технопарков и индустриальных парков см. «В парк» , «Э-У» № 39 от 03.10.2011 и «Песня садовника» , «Э-У» № 42 от 21.10.2013).

Еще одна общая проблема — возникновение элементов инфраструктуры роста только на бумаге: в России довольно много профессиональных осваивателей бюджета, умеющих правильно заполнять документы.

Все усугубляется неразвитым рынком венчурного капитала. Более-менее цивилизованным его можно признать в сегменте информационных технологий (на Урале есть региональные венчурные фонды, некоторые стартапы сумели привлечь деньги федеральных и международных).

Наконец, последний сценарий — перевооружение и создание новых мощностей при активной поддержке государства. На наш взгляд, основное внимание властей должно быть приковано к проблеме финансирования, если быть предельно конкретным — к повышению доступности средств.

Один из вариантов — субсидирование процентной ставки. Представители Минэкономразвития называют такую схему кривоватой, эксперты в финансовой сфере говорят о прямом оттоке государственных денег. Тем не менее регионы подобную помощь практикуют. Например, в июле в Свердловской области утвержден перечень промышленных организаций, которые в 2013 году получат из бюджета субсидию на возмещение затрат на уплату процентов. В список вошли 22 предприятия. Сумма в 186,3 млн рублей кажется смешной. Сравните: 74 миллиона из них достались Каменск-Уральскому металлургическому заводу на строительство прокатного комплекса при стоимости этого проекта в 25,4 млрд рублей.

Более эффективным способом повысить доступность заемных средств нам кажутся госгарантии. Они существенно снижают для банка риск невозврата. Но почему-то на рынке, судя по информации из открытых источников, этот инструмент работает не слишком эффективно. В личных беседах финансовые аналитики замечают: вероятно, одной из причин являются сложные взаимоотношения между властями и бизнесом. Для получения гарантий нужны связи.

Что еще может сделать государство? Перестать распылять ресурсы на неэффективные предприятия. Об этом мы тоже не раз писали. И вроде бы федеральные чиновники из Минэкономразвития пошли по этой стезе. По крайней мере, они открыто заявляют, что не будут стимулировать ничегонеделание и поощрять депрессию. Однако после появления информации о банкротстве, например, нерентабельного Златоустовского метзавода губернатор Челябинской области Михаил Юревич заявил, что правительство сделает все возможное для сохранения производства (на предприятии занято около 4,5 тыс. человек). Разумеется, мы понимаем всю важность решения социальных проблем. Но экономически оправданной такую политику признать нельзя.

Дополнительная информация.

Мантра дружелюбности

В России могут возникнуть высокотехнологичные оазисы, уверен руководитель международной технологической практики PwC Раман Читкара. Условие одно — лояльное отношение к предпринимателям.

— Раман, вы на протяжении многих лет работаете в Силиконовой долине. На ваш взгляд, реально ли создать подобный кластер в России и что для этого нужно сделать?

— Если отвечать очень кратко — реально. Опыт Силиконовой долины пытались приземлить многие страны. Лучше остальных это получилось у Сингапура. Он стал мировым центром высоких технологий, в котором бурлит предпринимательский поток, поощряется создание бизнесов и где компании мотивированы на инновации.

На мой взгляд, ключевым фактором привлекательности той или иной территории для хайтек-компаний является индекс дружелюбности.

— Что вы имеете в виду?

— Помимо стандартного набора требований (наличия рынка сбыта, налоговых преференций, hardware-инфраструктуры) инвестору важно, насколько дружелюбно к нему относятся в том или ином регионе. Почему Сингапур выбился в лидеры? Потому что там очень легко делать бизнес: местные власти с симпатией относятся к предпринимателю, хорошо понимают его проблемы и эффективно применяют инструменты их решения. Там нет огромного количества норм, и правила игры не меняются каждый день.

Когда я разговариваю с руководителями компаний технологического сектора, транснациональными корпорациями, они в один голос заявляют: «Да, нам нужны налоговые льготы, но не менее важно, насколько легко работать с налоговыми органами».

Существенная составляющая дружелюбности — digital-трансформация. Мы живем в мире, где люди объединены цифровой связью. Эти взаимоотношения необходимо перенести в сферу коммуникаций бизнеса и власти. Подача заявления, получение согласование через интернет — необходимое условие привлекательности территории. Это снижает уровень коррупции и временны?е издержки. Муниципальные и региональные власти должны постоянно повторять одну и ту же мантру: «Мы самая дружелюбная к бизнесу территория».

— Я так понимаю, что сейчас в клуб технологических лидеров рвется Китай. Там удалось выстроить дружелюбную среду?

— У Китая свой путь. Он раньше обладал неоспоримым преимуществом — относительно дешевой рабочей силой. Поэтому транснациональные корпорации начали размещать там высокотехнологичные производства. Следующим шагом стал перенос в КНР центров R&D. Третий закономерный этап — создание местных инновационных компаний. В 2012 — 2013 годах на IPO вышли 148 китайских хайтек-компаний и только 75 американских. Поднебесная контролирует треть мирового производства электронных компонентов.

— Что посоветуете России?

— Вкладываться в инфраструктуру, начать активно продвигать себя на мировом уровне и избегать кампанейщины. Нужно обеспечить достижение успеха тем хайтек-фирмам, которые будут осваивать Россию первыми, минимизировать негативные последствия этого шага и по максимуму каналов распространять success story.

Весь мир знает о том, что в России работает большое количество квалифицированных специалистов и хороших ученых. Но западные предприниматели до сих пор испытывают опасения по поводу наличия в вашей стране благоприятной бизнес-среды и эффективности защиты инвестиций.

Партнеры проекта