Сырой климат

Топ-400 компаний Урала и Западной Сибири

Базой экономики региона остается сырьевой сектор. Шансы прорваться в топ появились у АПК, пищепрома и машиностроения

АЦ «Эксперт» подготовил очередной рейтинг 400 крупнейших компаний Урала и Западной Сибири по итогам 2015 года. Проект традиционно включает показатели компаний Свердловской, Челябинской, Тюменской, Оренбургской, Курганской областей, Пермского края, Башкирии и Удмуртии.

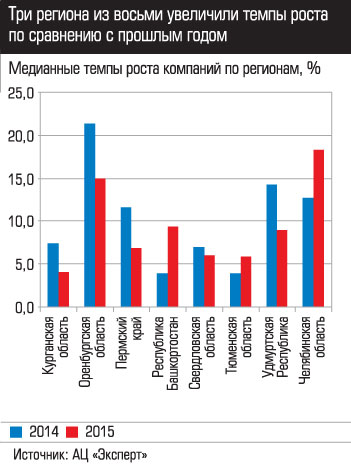

Совокупный объем доходов участников исследования в 2015 году составил 12,6 трлн рублей: это на 10,5% выше их доходов 2014 года. За год пул участников рейтинга обновился на 7%, в список вошли 28 новых компаний. Темп роста валовых доходов — 6,5%, год назад мы фиксировали 5,5%, показатель 2013-го к 2012-му — 8,4%, 2012-го к 2011-му — 9,8% (везде вне зависимости от списка рейтинга и в сравнении с прошлым годом). Таким образом, налицо снижение динамики базовых экономических агентов макрорегиона.

Переменно

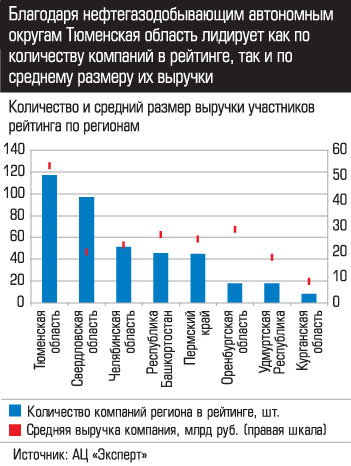

Мы находим элементы гиперконцентрации практически при любом срезе анализа. Традиционно больше всего участников рейтинга крупнейших — 117 компаний — разместились в Тюменской области (с ХМАО и ЯНАО): доля этих субъектов в совокупной выручке составляет 49,7%. Далее следует Свердловская область — 97 компаний, доля в суммарном доходе — 15,3%. Меньше всего крупных компаний в Курганской области (восемь предприятий) — 0,5% общих доходов.

Неизменный лидер рейтинга крупнейших компаний макрорегиона — Сургутнефтегаз — формирует 7,9% всей выручки исследования, это почти в полтора раза больше участника, занимающего вторую позицию. Две трети совокупной выручки 400 компаний обеспечили предприятия первого дециля, еще 13,5% пришлось на второй. Примерно такое же соотношение мы видели и в прошлом году. Первый дециль показал и наибольший абсолютный прирост доходов — 973,9 млрд рублей (+13%).

|

|

Соразмерный анализ динамики показывает разнонаправленные тенденции. Если в прошлом году относительно большие темпы роста продемонстрировал первый дециль и средние компании четвертого, шестого и седьмого децилей, то в этом году резко, на 26%, выросла выручка самых маленьких участников. Выявить какие-либо закономерности здесь сложно: в группу вошли 40 компаний самых разных отраслей: черной металлургии, оптовой торговли, машиностроения, пище- и леспрома.

Нынешний рейтинг в принципе по многим позициям оказался сильно волатильным. Например, самое большое падение выручки — 79,9% — мы зафиксировали у компании «Уральская большегрузная техника — Уралвагонзавод». Максимальный рост — 727,5% — показало «Управление буровых работ-1».

Увеличилось число компаний, показавших значительную динамику. 18 компаний смогли нарастить объем выручки больше чем в два раза, отдельные участники увеличили объем реализации в три, четыре и даже в семь раз. В прошлом году таких компаний было только семь, при этом лишь одна из них подняла выручку втрое. В стане аутсайдеров тоже неспокойно: 13 компаний показали падение выручки более чем на 50%. В прошлом году таких было всего четыре.

Несколько лет подряд мы пытаемся уловить разницу в динамике условно средних (с выручкой до 10 млрд рублей) и условно крупных компаний. На этот раз медианные темпы роста у крупных оказались практически вдвое выше, чем у средних компаний: 10,9% против 6,3%. Заметим, что до начала экономического спада средний бизнес опережал крупняк, в период между кризисами произошло выравнивание темпов, а с 2012 — 2013 годов средние начали серьезно отставать от лидеров рейтинга. С 2014 года разрыв стал очевиден — темпы роста у средних были в два раза ниже, чем у крупных. Прошлый год закрепил тренд. Это говорит о том, что средний бизнес переживает рецессию гораздо тяжелее.

|

|

Плюс минус ноль

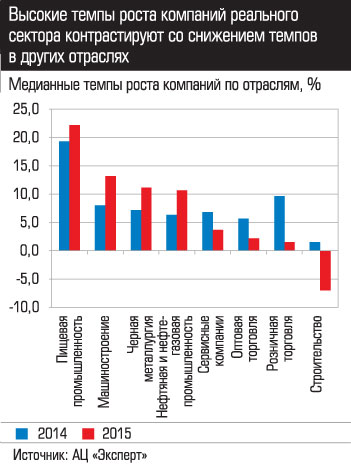

В отраслевом разрезе структура исследования выглядит следующим образом. В рейтинг вошли компании, представляющие 30 отраслей, при этом 75% количественного состава участников приходится на восемь. 50% совокупной выручки ожидаемо консолидирует все тот же нефтегаз, медианный прирост по выручке этих компаний составил по сравнению с прошлым рейтингом 10,6%. Второй топ по объему доходов — черная металлургия (9%), медианный прирост 11,1%. На транспорт и химию приходится по 6% (прирост 8,6% и 0,7% соответственно). Примерно такое же соотношение мы фиксировали и год назад. По большому счету сырьевики сильно не потеряли от общего спада в экономике, но и ничего нового не открыли: их выручку по-прежнему формируют мировые цены.

Сложнее всего пришлось секторам, завязанным на потребительский спрос. Если в прошлом рейтинге розничная торговля составляла 2,6% совокупного объема, то в этом — 2,3% (медианный прирост всего 1,5%). Вот оно — следствие драматического снижения доходов населения и усиления конкуренции со стороны федеральных ритейлеров.

Катком кризис прошелся по строителям. Компании отрасли (доля в совокупной выручке 2,4%), участвующие в рейтинге, все вместе снизили выручку на 7%.

Спад в строительной индустрии закономерен: снижение деловой активности, сокращение инвестиций привело к консервации промышленного строительства. Поддерживать объемы удавалось только жилищному сектору в основном за счет действия государственной программы ипотеки, собственные и кредитные средства дольщиков на определенном этапе стали единственным каналом финансирования сегмента.

Еда и война

По всем параметрам в явном плюсе — АПК и пищевая промышленность. Во-первых, в рейтинге увеличилось на 25% количество компаний, представляющих отрасль. Во-вторых, почти 94% участников продемонстрировали рост объемов реализации. В отраслевом разрезе они показали самый высокий медианный темп роста — 22,2%. Сработало несколько факторов: девальвация, закрытие российского рынка для европейских производителей из-за санкционных войн и меры господдержки со стороны государства.

|

|

В нашем топе оказались компании, которые сумели грамотно воспользоваться моментом.

— Продукция птицеводства и мясоперерабатывающей промышленности востребована рынком. Производители сохраняют активность в программах по увеличению производственных мощностей и обновлению технологий. Показатель выручки растет в силу повышенного спроса на мясо птицы. Другое дело — показатель эффективности от реализации продукции, — рассуждает Елена Гуленкина, директор по маркетингу группы компаний «Здоровая ферма». — Ключевым фактором является структура продуктовой себестоимости, которая прямым образом зависит от стоимости кормов и ветеринарных препаратов. Для нас важно в данной ситуации все больше уделять внимание технологиям, профессионализму персонала, организации бизнес-процессов. Цель — удовлетворить потребителя по цене и качеству при сохранении положительной экономики предприятия. В этом году мы ориентированы на прирост выручки свыше 10%. Для этого создаем эффективный ассортиментный портфель, решаем вопросы баланса сырья и мощности переработки птицы в продукты с добавленной стоимостью, оптимизируем структуру продаж по каналам и повышаем клиентский сервис. Прогнозируем рост продаж, что, безусловно, будет сопряжено с улучшениями сервиса, оптимизацией структуры продаж, развитием и расширением портфеля брендов, максимально отвечающих запросам наших потребителей.

С правильно выстроенной стратегией быстрого реагирования связывает рост бизнеса коммерческий директор АО «Хлебпром» Олег Альвинский:

— Спрос на нашу продукцию рос за счет того, что компания вовремя учла все тренды изменения покупательского поведения. Мы выпустили новую линейку тортов в низком ценовом сегменте, запустили удачные новинки в среднем ценовом сегменте. Сделали акцент на развитие продаж в формате «дискаунтер — магазин у дома», который сейчас растет быстрее всего. Проводим эффективные промоакции со скидкой в цене на новинки и самые успешные торговые позиции, ставшие хитами продаж. Самые перспективные — продукция повседневного потребления в невысоком ценовом сегменте, недорогие аналоги импортных популярных продуктов, здоровое питание.

Для многих участников рейтинга ключевым фактором роста стало своевременное проведение программ модернизации. Холдинг «Русское зерно» (основные направления деятельности — выпуск товарного куриного яйца, полный цикл производства и глубокой переработки мяса бройлеров) на 70% покрывает потребность Башкирии в этой продукции. В 2015 — 2016 годах управляющая компания провела масштабную реконструкцию птицефабрик «Башкирская», «Уфимская», «Юбилейная», «Ашкадарская», «Туймазинская» и начала строительство с нуля инкубатора и мясоперерабатывающего комбината «Турбаслинские бройлеры»: общий объем инвестиций составил около 6 млрд рублей. Благодаря этому удалось вдвое увеличить объем производства. Поиск идей и направлений для роста продолжается:

Для многих участников рейтинга ключевым фактором роста стало своевременное проведение программ модернизации. Холдинг «Русское зерно» (основные направления деятельности — выпуск товарного куриного яйца, полный цикл производства и глубокой переработки мяса бройлеров) на 70% покрывает потребность Башкирии в этой продукции. В 2015 — 2016 годах управляющая компания провела масштабную реконструкцию птицефабрик «Башкирская», «Уфимская», «Юбилейная», «Ашкадарская», «Туймазинская» и начала строительство с нуля инкубатора и мясоперерабатывающего комбината «Турбаслинские бройлеры»: общий объем инвестиций составил около 6 млрд рублей. Благодаря этому удалось вдвое увеличить объем производства. Поиск идей и направлений для роста продолжается:

— Необходимо ориентироваться на ту отрасль и занимать те ниши на рынке, которые сейчас свободны. В них, как правило, невысок уровень конкуренции и существует потребность населения в производимой продукции. В птицеводческой отрасли сейчас все ниши заняты, поэтому любой новый игрок на этом рынке столкнется с высокой конкуренцией и будет иметь более длительную окупаемость, чем это было, к примеру, десять лет назад. Однако сегодня существуют очень востребованные направления, например, производство органической продукции, спрос на которую в последнее время увеличивается, несмотря на сложившуюся экономическую ситуацию в стране. Это низкоконкурентный рынок, и сельхозпроизводитель на нем сможет получить высокую маржу, — уверен генеральный директор ООО «Русское зерно Уфа» Станислав Насимов.

Вторая в нашем рейтинге отрасль по темпам роста — машиностроение (13%), однако динамика участников уже не такая ровная: увеличение объемов реализации продемонстрировали только 70%. В лидерах те, кто добросовестно выполнял растущие оборонные заказы от государства: АО «Завод пластмасс» (темп прироста объемов реализации 143,7%), Кумертауское авиационное производственное предприятие (141,7%), «Аксион-холдинг» (68,4%), Мотовилихинские заводы (54,1%).

А «гражданские» научились извлекать пользу из риторики импортозамещения. Евгений Пошвин, директор департамента инновационных разработок АО «Новомет-Пермь»: «На рынке появились ниши, которые стали привлекательны из-за ухода иностранных игроков. В нефтяном машиностроении таких ниш достаточно: это и оборудование для морских платформ, и программные комплексы для нефтедобычи. К сожалению, есть вопросы, которые ставят под сомнение перспективность разработки новых направлений, в частности некоторое дистанцирование нефтяных компаний между декларируемым желанием работать с российскими производителями и фактической позицией выжидания отмены санкций».

Пример грамотной стратегии продемонстрировал НГО «Холдинг Уралмаш». Темп прироста объемов реализации — 101,4%. Компания много лет проводила последовательную работу по возрождению производства нефтегазового оборудования, и в 2015 году состоялась отгрузка буровых установок в адрес Роснефти и Сибирской сервисной компании.

Что осталось в кассе

Несмотря на продолжающийся общий экономический спад второй год подряд крупнейшие компании Урала показывают рост прибыли: совокупные объемы валовой и чистой прибыли крупнейших компаний увеличились на 12,1% и 14,2% соответственно.

Суммарный объем прибыли увеличился практически по всем отраслям, которые представлены в рейтинге. Основные объемы прибыли приходятся на компании нефтегазового сектора, на втором месте — чермет.

Многие участники исследования связывают рост прибыли с программами повышения эффективности на их предприятиях. «Экономическая ситуация сказалась на нашей компании благоприятно. В 2015 году выручка выросла. При этом в условиях обострения конкуренции и, соответственно, снижения доходности, компания активно занималась оптимизацией расходов. В результате мы смогли увеличить прибыль, оптимизировать долговую нагрузку», — подтверждает заместитель начальника службы управления маркетингом ООО «Камский кабель» Николай Мицкевич.

Две отрасли показали значительное снижение суммарной прибыли: банковский сектор и строительство.

Кроме экономических факторов на прибылях строителей сказались и особенности конкурентной среды. Особенно это заметно в жилищном сегменте.

— За прошедший год отрасль успела пройти «дно». Пиковый объем предложения как на вторичном, так и на первичном рынке привел к ужесточению конкурентной борьбы: этот период был переполнен акциями, а застройщики становились более гибкими по отношению к запросам покупателей, чьи доходы, а значит, и способность покупать планомерно сокращались. Строительный бум привел к снижению темпов поглощения жилья и росту доли готовых квартир в новостройках. Хотя такие квартиры в новых сданных домах, например, у нас в жилищном комплексе «Хрустальные ключи», как раз и пользуются повышенным спросом и активно распродаются в рассрочку. В целом за прошедший год участники рынка успели адаптироваться и выработать комплекс мер, который позволяет им эффективно функционировать в нынешнем году, — говорит директор по реализации недвижимости «Группы ЛСР» на Урале Руслан Музафаров.

На результате прибыли банковской индустрии сказались как экономические, так и регуляторные факторы. Объемы кредитования и предприятий, и населения упали, а отчисления в резервный фонд из-за ухудшения качества облуживания ссуд выросли.

Шесть вошедших в рейтинг банков Урала и Западной Сибири продемонстрировали по этой причине снижение прибыли. Впрочем, на совокупный результат оказали влияние и субъективные элементы. Ханты-Мансийский банк «Открытие» — один из крупнейших по активам учреждений в регионе — почти весь год находился в стадии реорганизации и не вел активной детальности, в 2014 году его прибыль составляла 556 млн рублей в 2014 году, в 2015 году банк показал убыток в 13,126 млрд рублей.

Капитализация

Второй год мы анализируем рыночную стоимость (капитализацию) уральских компаний. Базой для этого является рейтинг 200 крупнейших эмитентов России по объему капитализации, рассчитываемый АЦ «Эксперт». В список крупнейших по этому показателю на 1 августа 2016 года вошли 29 крупнейших эмитентов Урала и Западной Сибири — на один меньше, чем в прошлом году.

Совокупная рублевая капитализация всех компаний Урала и Западной Сибири, вошедших в рейтинг «Капитализация-200» 2016 года, достигла 5016,2 млрд рублей (на эти компании пришлось 15% совокупной капитализации участников рейтинга). Пересчет осуществлен по официальному курсу ЦБ РФ на 1 августа 2016 года (1 доллар США = 67,05 рубля). В прошлом году этот показатель составил около 4454 млрд рублей (16% от совокупной капитализации участников, вошедших в рейтинг; пересчет по официальному курсу ЦБ РФ на 3 августа 2015 года — 60,35 рубля за доллар США).

Среди предприятий Урала и Западной Сибири, попавших в рейтинг «Капитализация-200» на 1 августа 2016 года, наиболее высокие темпы роста показали Челябинский завод профилированного стального настила — 842,3% и 147 место в рейтинге (с капитализацией 2804,1 млн рублей), МРСК Урала — 141,1% и 102 место в рейтинге (с капитализацией 14251,2 млн рублей). Лидером среди уральских компаний по капитализации, как и в прошлом году, остался Новатэк (1988,2 млрд рублей; сдвиг с 4 на 5 место в рейтинге), а также Сургутнефтегаз, преодолевший рубеж 1 трлн рублей (1098,2 млрд рублей; сдвиг с 7 на 8 место). Аутсайдеры c отрицательным темпом роста: Ашинский металлургический завод (капитализация 1620 млн рублей, минус 34,9%, 166 место в рейтинге), Челябинский цинковый завод (капитализация 22057,3 млн рублей, минус 30,3%, 90 место в рейтинге).

Итак, ключевые экономические агенты региона Урал и Западная Сибирь прежние: от затянувшегося спада нефтяники и металлурги сильно не пострадали. Но и преимуществ не получили. Самый сильный удар кризиса принял на себя строительный сектор. АПК и пищевая промышленность, пожалуй, впервые получили возможности для роста. Порадуемся и за машиностроителей: в отличие от прошлогоднего исследования они вышли в плюс по совокупной прибыли. Но в макроэкономических масштабах доля этих сегментов пока остается мизерной.