Смерть на конце иглы

Крупнейшие компании Урала и Западной Сибири

Рост компаний первого эшелона уральской экономики в 2018 году базируется на капризах внешней конъюнктуры нефтяного рынка. Единичные примеры несырьевой диверсификации, показанные оборонкой и сервисными сегментами, необходимого системного сдвига не обеспечат

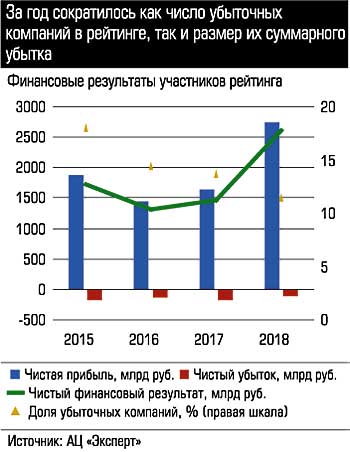

Совокупный объем выручки участников исследования «Топ-400: крупнейшие компании Урала и Западной Сибири», проведенного АЦ «Эксперт» по итогам 2018 года, увеличился на 22,1% (здесь и везде далее сопоставление с аналогичным периодом 2017-го, если не указано иное) и превысил 17,9 трлн рублей. С 2007 года общий объем доходов участников исследования в текущих ценах вырос втрое, в сопоставимых — в 2,5 раза. Доля убыточных компаний среди участников рейтинга сократилась с 13,8% до 11,5%, чистый суммарный убыток — на 34,9%, с 186 до 121 млрд рублей. Совокупная чистая прибыль за год поднялась на 65,7% до 2,73 трлн рублей. Чистый финансовый результат подрос на рекордные 78,5% до 2,6 трлн рублей.

Пул участников рейтинга обновился на 14,8%. Причины отчасти технические (при отсутствии сводной отчетности по группе в итоговом списке фигурируют отдельные ее компании), но есть и фундаментальные — ликвидации или ухудшения финансового состояния.

Цена «входного билета» в рейтинг выросла на 18,8% и составила 3765 млн рублей против 3169 млн рублей в прошлом году.

Концентраторы

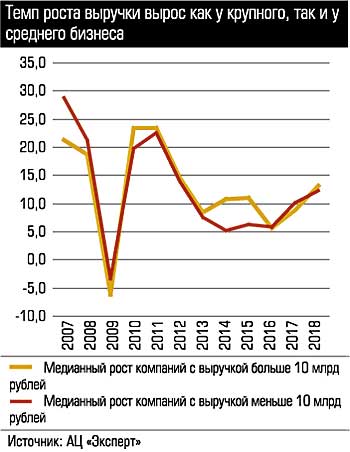

Экономика Урала и Западной Сибири отличается высоким уровнем концентрации. Каждый год мы ищем предпосылки для изменения трендов — примеры более высокой динамики условно средних компаний (с выручкой до 10 млрд рублей) в сравнении с крупными (от 10 млрд рублей). Но медианный рост выручки обеих групп практически не отклоняется от среднего по 400 компаниям значения в 13%: у первой — 12,2% (плюс 4,3 п.п.), у второй — 13,1% (2 п.п.).

|

|

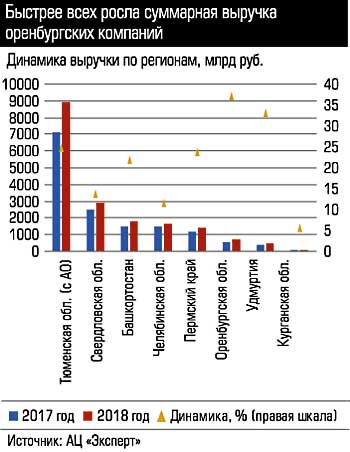

Высокий уровень концентрации бизнеса виден и на территориальном срезе. Почти половина совокупной выручки приходится на 104 компании северных территорий — Тюменской области, ХМАО и ЯНАО. На втором месте 25 компаний Свердловской области — их доля 16,4%. На третьем — 61 челябинская компания: 9,1% общей выручки рейтинга. Башкортостан обгоняет Южный Урал по доле выручки (9,9%), но уступает по числу участников рейтинга — их 48. Наименее всех в рейтинге представлена Курганская область: семь ее предприятий заработали всего 0,4% суммарного дохода.

Еще одна особенность экономики макрорегиона — большой вес холдинговых структур (уральских, российских, иностранных). В составе холдингов и групп компаний функционирует 229 участников рейтинга, на их долю приходится 61,7% объема совокупной выручки. Крупнейшие специализируются на добыче нефти и газа: выручка 25 компаний, входящих в Газпром, составила почти 2,8 трлн рублей (15,5% совокупной выручки рейтинга), 16 предприятий Роснефти — 1,9 трлн рублей (10,5%), пяти лукойловских компаний — 1,8 трлн рублей (9,8%). Крупнейшая группа, не связанная с добычей нефти и газа, — Ростех: на девять компаний госкорпорации пришлось 1,8% совокупной выручки или 328 млрд рублей. По пять компаний в рейтинге имеют группы «Мечел» (1,2% совокупной выручки участников), Сибур (1,1%) и «Ренова» (0,2%). Зарубежные холдинги представляют 12 участников рейтинга с суммарной выручкой 175,7 млрд рублей (менее 1% совокупной выручки 400 крупнейших).

Персональный лидер рейтинга — по-прежнему Сургутнефтегаз: эта компания формирует 8,7% совокупной выручки участников исследования, ее доходы увеличились на 32% до 1555,9 млрд рублей. На второй позиции — «ЛУКойл-Западная Сибирь»: 4,8% совокупной выручки, прирост на 29% до 860,3 млрд рублей. Тройку лидеров замыкает Новатэк: 4,6% совокупной выручки, прирост на 43% до 831,8 млрд рублей. В силу особенностей методики мы не учитывали в рейтинге показатели «Ямал СПГ», совместного предприятия Новатэка (его доля более 50%) и зарубежных компаний. Между тем компания является одним из крупнейших игроков регионального рынка с мощной динамикой: за год СП увеличило выручку (по МСФО) в 50 раз до 181,8 млрд рублей. При этом остается убыточным.

|

|

В сумме компании первого дециля рейтинга (40 крупнейших) заработали 12 трлн рублей (67% совокупной выручки рейтинга), второго — еще 14% (плюс 0,5 п.п), третий дециль дал 6%, но доходы этой группы просели на 1,1 п.п. В целом небольшие компании демонстрируют меньшую динамику доходов. Как показали наши расчеты, выручка выросла во всех децилях, кроме седьмого и восьмого (минус 9,2% и 2,8%).

Главные

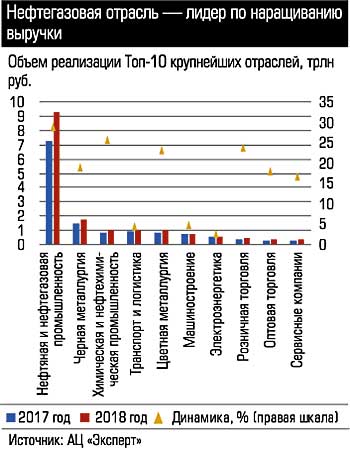

Отраслевую базу экономики региона можно признать узкой: 90% выручки рейтинга формируют семь из 27 представленных в нем отраслей. Основа — нефть и нефтегаз: 60 компаний, 15% численного состава рейтинга, 52% совокупной выручки (прирост за год — 28,8%). Вторая — черная металлургия: 41 компания, 9,9% общей выручки (плюс 19%). На третьем месте химия и нефтехимия: 5,8% совокупной выручки (плюс 25,6%).

Первая и третья отрасли лидируют и по динамике (среди отраслей с долей в совокупной выручке более 2%), к ним присоединяется розничная торговля — плюс 23,9% к объему выручки 2017 года.

Рост нефтегазовых монстров обеспечен исключительно внешней конъюнктурой: средняя цена нефти марки Brent поднялась за год на 27,6% до 69,8 доллара за баррель (в 2017-м — 54,7 доллара). Пик в 85 долларов достигнут в октябре, а завершился год на отметке 53,8 доллара.

Торговый ритейл, вероятнее всего, поднялся на изменении потребительской модели поведения. Реально располагаемые доходы населения за прошлый год выросли на символические 0,1% к 2017 году, в этой ситуации домохозяйства перераспределили затраты на текущие потребности, сократив накопления. На текущее потребление в 2018 году граждане тратили 81,7% денежных средств против 79,5% в 2017 году.

|

|

Компании металлургии, базовой для экономики макрорегиона отрасли, первыми ощутили влияние торговой войны США и Китая. Весь прошлый год котировки на внешних рынках чрезвычайно бурно реагировали на новости. Это отразилось на ценовых параметрах практически всех важных для российской металлургии позиций. Алюминий на Лондонской бирже металлов подешевел за год на 16,6% (с 2214,5 до 1845,9 доллара за тонну), медь — на 16,2% (с 7080,3 до 5932,0 доллара), цинк — на 28,5% (с 3447,2 до 2559,2 доллара), никель — на 11,1% (с 12880,2 до 11454,6 доллара). Однако крупнейшие игроки чувствовали себя вполне уверенно. В итоге черная и цветная металлургия выросла на 19% и 23% соответственно (1776,7 и 998,2 млрд рублей выручки). Из 41 компаний чермета только пять закончили год с отрицательной динамикой. Наибольшую динамику в отрасли показали два новичка рейтинга. «Мотовилиха — гражданское машиностроение» (специализируется на выпуске металлургической продукции методом штамповки, ковки, проката) увеличила доходы втрое. (Заметим, однако, что финансовый результат очевидно связан с тем, что в отношении головной организации ПАО «Мотовилихинские заводы» в 2018 году введено конкурсное производство, и часть оборотов переведена на дочерние предприятия холдинга: так, более 2 тыс. сотрудников определены в ЗАО «Специальное конструкторское бюро» и ООО «Мотовилиха — гражданское машиностроение».) А вот Златоустовский электрометаллургический завод (специальные марки стали и сплавов) удвоил показатель на росте спроса на высокомаржинальную продукцию: компания увеличила долю отгрузки на внутренний рынок жаропрочных нержавеющих сталей и сплавов, в том числе никельсодержащих.

Среди 14 представителей цветной металлургии в рейтинге выручку сократили только два. Прирост в 47% позволил попасть в список крупнейших Кировградскому заводу твердых сплавов — российскому лидеру сегмента (специализируется на производстве металлических порошков, спеченных твердосплавных изделий и инструмента).

|

|

Еще один столп экономики региона — машиностроение — обеспечило 4,2% суммарной выручки рейтинга. Представители отрасли увеличили совокупную выручку на 4,9% до 754,8 млрд рублей. Росли 33 из 47 машиностроительных компаний. В авангарде концерн «Калашников», поднявший выручку по МСФО в 3,4 раза до 32 251 млн рублей и вошедший в первую сотню рейтинга. Результат связан с увеличением государственного оборонного заказа и поставок по линии военно-технического сотрудничества, включая автоматы 200-й серии и АК12, робототехнические устройства, беспилотные летательные аппараты и другие образцы вооружений.

Среди машиностроителей десять новичков. Особо выделим свердловское УПП «Вектор» и пермский кабельный завод «Кабэкс». Выручка обоих выросла вдвое, что позволило им войти в рейтинг. «Вектор» специализируется на производстве аппаратуры связи. Динамика «Кабэкса» связана с завершением масштабной модернизации, сейчас совокупные мощности позволяют выпускать более 1500 типоразмеров кабельно-проводниковой продукции.

Стабильно держатся в ранге крупнейших и многие средние компании отрасли, вошедшие в первый эшелон. В их числе — пермский производитель нефтегазового оборудования группа компаний «Новомет». Положительную динамику, по словам директора «Новомета» Максима Перельмана, обеспечивает открытие новых сервисных центров в странах дальнего зарубежья, наращивание фонда скважин, внедрение инновационного и энергоэффективного оборудования и технологий.

Появился результат программы восстановления мощностей одного из старейших предприятий региона — Уральского завода тяжелого машиностроения: его доходы за год выросли на 21%. Динамику выручки обеспечил значительный рост контрактов на поставки экскаваторов ЭКГ-18 и дробильного оборудования. По итогам 2019 года УЗТМ рассчитывает получить выручку на уровне 11 — 11,5 млрд рублей по стандартам МСФО.

Региональный сектор АПК и пищевая промышленность, похоже, преодолели провал, который мы констатировали в прошлом исследовании: 27 компаний сектора заработали за прошлый год 248,7 млрд рублей, что на 6,1% больше, чем годом ранее. Динамику компаний, показавших рост, обеспечивают в основном экспортные поставки. Так, ГК «Здоровая ферма», по словам ее управляющего директора Владимира Степанова, в этом году вошла в список российских производителей, аккредитованных для экспорта курятины в Китай: «Экспорт сейчас является для нас приоритетным направлением. У нас есть все необходимые ресурсы: производственные мощности, широкий ассортимент и стабильно высокое качество продукции».

Региональный сектор АПК и пищевая промышленность, похоже, преодолели провал, который мы констатировали в прошлом исследовании: 27 компаний сектора заработали за прошлый год 248,7 млрд рублей, что на 6,1% больше, чем годом ранее. Динамику компаний, показавших рост, обеспечивают в основном экспортные поставки. Так, ГК «Здоровая ферма», по словам ее управляющего директора Владимира Степанова, в этом году вошла в список российских производителей, аккредитованных для экспорта курятины в Китай: «Экспорт сейчас является для нас приоритетным направлением. У нас есть все необходимые ресурсы: производственные мощности, широкий ассортимент и стабильно высокое качество продукции».

Быстрые

Несколько меньше стало компаний, показывающих впечатляющую динамику. Более чем в два раза нарастили выручку 26 участников рейтинга против 46 в 2017-м. Восемь из них показали 300% и более, годом ранее таких было 22. Динамика 31 компании уместилась в диапазоне 50 — 100% прироста выручки за год (было 19), 251 — от 0 до 50%. Число компаний, завершивших год с нулевой и отрицательной динамикой, почти не меняется.

Среди наиболее динамичных компаний рейтинга почти все новички. Именно феноменальный рост выручки позволил им не только попасть в рейтинг, но и закрепиться там на высоких позициях. Среди 20 сверхдинамичных компаний семь, в том числе тройка лидеров, работают в нефтегазовой отрасли. Взрывным ростом выручки с 70 млн до 4,1 млрд рублей за год отметился «Севкомнефтегаз» (совместное предприятие Роснефти и норвежской Statoil, занимается разработкой Северо-Комсомольского нефтегазоконденсатного месторождения на территории Пуровского и Надымского районов Ямала): чистая прибыль — 210 млн рублей против убытка в 29 млн рублей в 2017 году. В 12 раз увеличила выручку (с 681 млн рублей до 8,4 млрд рублей) оренбургская нефтесервисная компания «Сакмаранефть», что вывело ее на вторую позицию среди сверхдинамичных. Замыкает тройку «Конданефть» (НК «Роснефть): выручка выросла с 3,7 до 34,8 млрд рублей за год (на 818%). Компания разрабатывает Кондинское месторождение (запасы — 157 млн тонн нефти) Эргинского кластера, где в августе добыта миллионная тонна нефти.

Новые

Хорошие новости — в крупнейшие прорвались представили сервисных сегментов и отраслей новой экономики.

СКБ Контур, например, продемонстрировал рост выручки на 24% и поднялся со 180 на 163 место. Среди драйверов, по словам гендиректора компании Евгения Филатова, внедрение предприятиями разных секторов экономики электронного документооборота и совершенствование сервисов: «В 2018 году через системы электронного документооборота СКБ Контур передано более 500 млн электронных документов против 410 млн в 2017-м. В системе “Контур.Диадок” зарегистрировано более 1,5 млн компаний почти всех отраслей. Развивается и трансграничный электронный документооборот, в 2018 году три клиента СКБ Контур — Мегафон, Нижнекамскнефтехим и МТС — начали обмен электронными документами с контрагентами за рубежом». Вклад принесло и завершение второй волны перехода субъектов МСП на онлайн-кассы: «Теперь банки интегрируют свои системы ДБО с небанковскими сервисами и активнее пользуются нашими продуктами. Решение для проверки контрагентов “Контур.Светофор” в 2018 году внедрили еще 18 банков. Всего “Контур.Светофор” используют больше 50 российских банков», — перечисляет Евгений Филатов.

В этом году в рейтинге неплохо представлена лизинговая отрасль. В кризис 2014 — 2015 годов рынок лизинга провалился в целом на треть, а затем рос три года подряд, в частности в 2017-м — на 70%, в 2018-м — на 40%. Фактора два — низкая база и программы господдержки некоторых отраслей экономики (например, производства спецтехники) с использованием инструментов лизинга. Компании, сумевшие на этом фоне реализовать свои стратегии развития, показали рост выручки выше среднего. Так, «Эксперт-лизинг» выдал 88%. «Результатов удалось достичь за счет расширения региональной сети в течение года, укрепления позиций ряда представительств на уже освоенных территориях, а также низкой стоимости лизинга», — говорит генеральный директор ООО «Эксперт-Лизинг» Алексей Биушкин. Один из факторов значительного роста в сегменте лизинга легкового транспорта — увеличение количества партнеров из числа крупнейших производителей и дистрибьюторов автомобилей, а также внедрение уникальных маркетинговых решений и программ лояльности. Рост бизнеса также был поддержан программой субсидирования колесной техники и льготного лизинга строительно-дорожной и коммунальной техники Минпромторга России: в ее рамках «Эксперт-лизинг» заключил 227 договоров на сумму свыше 1 млрд рублей.

В число крупнейших игроков уральской экономики вошли представители транспортно-логистического комплекса. Так, компания «Лорри» увеличила доход на 14%. По словам гендиректора Галины Чеховской, динамика связана с ростом автопарка на 10% и запуском проекта «Грузопровод»: «Проект предусматривает значительное (до 45%) сокращение сроков перевозки грузов, что открывает нашим клиентам возможности для ускорения доставки, это повышает эффективность, сокращает простои и порожние пробеги». Рост выручки на 14% службы доставки Boxberry ее директор Михаил Бахарев объясняет увеличением сети отделений и клиентской базы, а также развитием новых направлений. На фоне общего подъема сегмента e-commerce компания внедрила ряд решений, обеспечивших ей рост позиций: «В 2018 году мы ввели доставку для физических лиц и малых интернет-магазинов, реализовали программы гибкого подхода в ценообразовании, улучшения сервиса и бизнес-процессов внутри компании».

Фон и перспективы

29 участников макрорегионального рейтинга вошли в топ-400 крупнейших компаний страны, обеспечив почти 5% суммарной выручки топ-400 журнала «Эксперт». По четыре компании представляют нефтяной сектор и электроэнергетику, шесть — металлургию, три — нефтехим. Но в десятку вошел только Сургутнефтегаз — 8 место.

По рыночной оценке стоимости компаний Урал результатами не блещет. В список крупнейших по размеру рыночной стоимости — рейтинг «Капитализация-100» журнала «Эксперт» — вошло 12 эмитентов Урала и Западной Сибири с суммарной рублевой капитализацией 6838,17 млрд рублей (14,8% общей). Позиции здесь не меняются много лет. Лидером остается Новатэк, увеличивший капитализацию на 42,8% до 4032,2 млрд рублей (четвертое место), следом идет Сургутнефтегаз — 1211,5 млрд рублей (девятое). Замыкает тройку Магнитогорский металлургический комбинат: его капитализация сократилась за год на 7,3% до 472,7 млрд рублей (18 позиция). Больше всего провалилась компания «Энел Россия» — минус 21,6%.

2018-й вошел в историю как год агрессивного роста нефтегазового сектора. Причем обеспечен этот рост исключительно внешней конъюнктурой. Поскольку больше половины продукции базового сектора экономики поставляется на внешние рынки, результат отражается на балансах компаний. А конъюнктура переменчива: в текущем году котировки Brent начали с показателя 54,68 доллара за баррель, в конце апреля достигли локального максимума в 74,55 доллара, а затем пошли вниз, и третью неделю октября нефть завершила на уровне 59,2 доллара (минус 20,6% к апрелю). В итоге за семь месяцев этого года в денежном выражении российский экспорт топлива просел на 3,2%. Помимо замедления мировой экономики на цены на нефть влияет еще и увеличение объемов добычи в США. И на этом фоне риски российской экономики еще больше возрастают. Эксперты давно говорят о снижении добычи нефти в стране в связи с истощением действующих месторождений и недостатком новых. Очевидно, поиск ответов на вызовы, связанные с развитием несырьевых секторов, становится чрезвычайно актуальной задачей. Как показало исследование топ-400, нефтезависимому макрорегиону Урал и Западная Сибирь будет сложнее других.

ПАРТНЕР ПРОЕКТА