От банкротства к национализации

Рейтинг банков Уральского региона по итогам 9 месяцев 2018 года

Лучшее, что могли сделать владельцы некогда крепких региональных банков,ныне ставших банкротами, — это вовремя их продать

Пять уральских банков лишил в 2018 году лицензии Банк России. В прошлом году ушел один, в 2016-м — ни одного.

Свердловская область потеряла два старейших банка, образованных еще во времена СССР путем приватизации отделений Промстройбанка, — Уралтрансбанк и Тагилбанк. Банкам не инкриминировали фальсификацию отчетности, вывод средств или нарушение закона о легализации (это основные причины отзыва лицензий в 2013 — 2016 годах). Как следует из пресс-релиза ЦБ, «деятельность на протяжении длительного времени являлась убыточной ввиду низкой эффективности использовавшейся бизнес-модели».

Еще одно знаковое событие — объявление в ноябре о покупке ВТБ контрольного пакета Запсибкомбанка. Банк вполне успешен, всегда работал с прибылью, неизменно входил в сотню крупнейших. Тем не менее собственники решили его продать. По-видимому, анализ перспектив показал: крупный универсальный банк постепенно будет проигрывать конкуренцию федеральным игрокам. Причины: и эффект масштаба, и отсутствие региональной диверсификации. Аналогичное событие — объявление о покупке тем же ВТБ Нижегородского Саровбизнесбанка и банка «Возрождение», основная часть бизнеса которого связана с Московской областью.

В логике кота Матроскина

Сегодня можно утверждать: лучшее, что могли бы сделать владельцы некогда крепких региональных банков, ныне ставших банкротами, — это вовремя их продать. Из шести крупнейших местных банков Свердловской области конца 90-х годов остался лишь один — УБРиР. Остальные проданы, присоединены к другим банкам, и вот теперь — Уралтрансбанк лишен лицензии.

Желание собственников продать банк вполне понятно. Вызывает удивление желание купить банк. Примеров удачных сделок слияний в отечественном банковском секторе немного. Лидеры по числу поглощений — Бинбанк, Уралсиб, «Открытие» — избежали банкротства, попав под санацию. ВТБ с учетом трех объявленных сделок уже догоняет эту троицу по числу консолидированных банков. Пожалуй, успешными можно назвать сделки слияния у Альфа-Банка, Росбанка и Райффайзена, но это довольно давние истории.

Покупки ВТБ носят, по мнению экспертов, нерыночный характер. Хотя глава ВТБ Андрей Костин утверждает, что приобретаются банки, активные на рынке частных вкладов, в масштабах ВТБ их пассивы — копейки, а затраты на консолидацию весьма велики. Скорее, мотивация топ-менеджеров госбанка такова: чем больше активов под управлением, тем лучше.

Региональные банки всегда были нишевыми игроками. Хотя в разные периоды времени оказывались в чем-то лучше федеральных монстров. Например, в 90-х крупные банки имели слабую систему контроля за деятельностью филиалов, что выливалось в потери как из-за некомпетентности персонала, так и вследствие прямых хищений. В дальнейшем региональные подразделения попали под жесткий контроль головных офисов, благо, информационные технологии позволили это сделать. Но ушла гибкость в принятии решений.

Исторически доля действующих банков, зарегистрированных в регионах, почти не меняется, — это чуть более половины. На одних территориях, например в Челябинской области, лидеры неизменны уже двадцать лет (столько мы отслеживаем судьбу банковской системы Урала и Западной Сибири, см. подробнее «Почему рушится банковский бизнес»), в других происходит их смена.

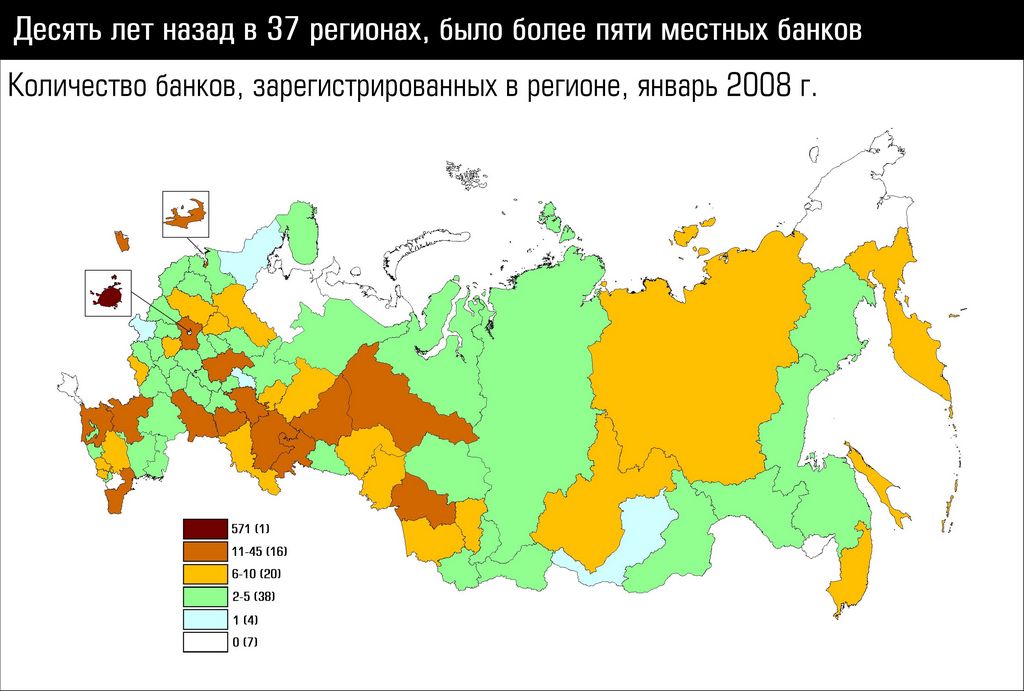

Но во многих регионах самостоятельные банки исчезают: так, если в начале 2008 года лишь в четырех регионах не было ни одного самостоятельного банка, а еще в четырех был один, то сейчас таких регионов — 15 и 18 соответственно. Осталось лишь пять территорий, включая столичные, где местных банков более десятка.

В то же время растет доля на рынке не просто банков федерального уровня, а государственных банков, в том числе ставших таковыми, чтобы избежать банкротства. В списке крупнейших офисных сетей в Уральском регионе первые четыре места занимают госбанки, пятое — частный Альфа-Банк. Половина точек обслуживания принадлежит Сбербанку, прочие госбанки, включая санируемые, — имеют еще 20%.

С начала года шла дискуссия о возможности госбанкам покупать частные. За запрет были ЦБ и ФАС, против — Минфин и сами госбанки. С одной стороны, настоящую конкуренцию в секторе могут обеспечить лишь частные банки, но с другой — никакой другой консолидации банковского сектора кроме как огосударствления по понятным причинам не происходит. И покупка банка может быть альтернативой банкротству или санации.

Если смотреть на два шага веред, то, скорее всего, в будущем речь зайдет о второй приватизации банковского сектора и разделении банковских госмонополий.

Ищем позитив

Основной индикатор банковского сектора в последнее время — динамика кредитного портфеля юридических лиц. На первый взгляд, динамика прошлого года, когда он вырос на 7%, сохраняется: за девять месяцев 2018-го корпоративный портфель увеличился на 5,5% ( здесь и далее переоценка валюты исключена). Но при детальном рассмотрении видно, что у госбанков — плюс 8%, у квазигосбанков (банков, близких к госкорпорациям) — и вовсе 12%, тогда как у прочих — лишь 1,5%, что ниже инфляции и на уровне погрешности. У Сбербанка, единственного рыночного из госбанков, прирост самый небольшой — 5%. Отдельно отметим «дочки» иностранных: они увеличили кредитные портфели на 6% (в прошлом году роста не было), что можно считать позитивом.

Еще одна положительная тенденция — рост кредитов ИП: в последние четыре года портфель сокращался, причем как у госбанков, так и у частных, включая «дочки» нерезидентов.

И впервые за четыре года существенную динамику в 5% (ранее она была околонулевой или отрицательной) показывают легкие отрасли — сельское хозяйство, пищевка, строительство, торговля, услуги, недвижимость.

Вложения в ценные бумаги выросли на 5%, а у частных банков — на 14%. То есть корпоративное кредитование по-прежнему проигрывает ценным бумагам.

Рост рынка кредитования физлиц — 18% (примерно в равных долях за счет ипотеки и потребкредитов; за весь прошлый год — 14%) — мог бы внушать оптимизм, если бы не понимание того, что клиент сегментирован. Низкие ставки, как по вкладам, так и по кредитам, поддталкивают людей со стабильным доходом брать кредиты и расплачиваться по ним, а не копить деньги в банке. Другая часть населения, напротив, латает кредитами дыры в семейных бюджетах. Национальное бюро кредитных историй отметило ухудшение индекса кредитного здоровья населения. Надежных индикаторов доходов населения нет — рост или сокращение официальной зарплаты может быть связано не только с фактическими начислениями, но и с увеличеним или уменьшением теневой части. Более объективна банковская статистика: с начала года вклады граждан в банках выросли лишь на 2,3%, при этом весь рост пришелся на средства до востребования.

За это же время средства юрлиц увеличились на 6%. У госбанков — преимущественно за счет депозитов госкомпаний, у частных — за счет роста остатков на расчетных счетах. Впрочем, рост на уровне инфляции настоящим ростом считать нельзя.