Просто Bond: сможет ли на российском рынке облигация заменить кредит?

Банк Росии пытается удешевить стоиомость выхода средних компаний на рынок облигаций. И количество успешных историй растет. Но это — эпизоды. Чтобы масса средних региональных компаний начала выпускать облигации, нужно изменить инвестиционный климат

В июне этого года екатеринбургская сеть фитнес-клубов «Bright fit» завершила размещение дебютного выпуска облигаций объемом 220 млн рублей. Ставка первого купона — 12,75% годовых. Для российского рынка облигаций это прецедент. Компании из фитнес-индустрии до сих пор не выходили на открытый рынок заимствований, говорит директор Финансового ателье GrottBjorn Виктор Лебедев, компании организатора размещения: «Благодаря этому выпуску “Bright fit” смог улучшить условия кредитования, а также получил возможность направить часть средств на открытие новых клубов под брендом “Bright fit” в Красноярске и Екатеринбурге».

Нужна новая кровь

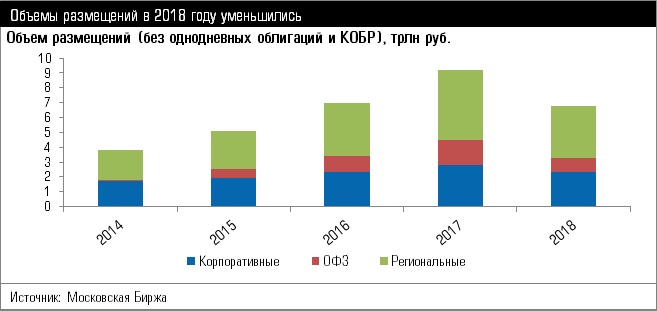

После резвого рывка в 2017 году рынок корпоративных рублевых облигаций вошел в умеренную фазу. Общий объем размещений бондов в 2018 году составил 2,3 трлн рублей против 2,8 в 2017 году. И динамика начала этого года сопоставима с прошлогодней: за первый квартал 2018 года эмитенты разместили бумаг на общую сумму 700 млрд рублей, в этом же периоде нынешнего — на 400 млрд рублей.

Впрочем, аналитики оценивают конъюнктуру позитивно. «Этот сектор после провального четвертого квартала 2018 года начал год с расширенных спредов к госбумагам в рублях, — отмечает начальник казначейства СДМ-Банка Эдуард Лушин. — Ситуация начала выравниваться вслед за снижением доходностей госбумаг, многие управляющие компании и фонды заметили отстающую динамику корпоративного сектора от ОФЗ и начали активно перекладываться в корпоративный сектор, предлагающий приятные премии к госбумагам».

Конечно, основной вклад в статистику по-прежнему делают крупные эмитенты, акцентирует внимание директор по инвестиционному страхованию СК «Сбербанк страхование жизни» Алексей Седушкин: «Подобным способом привлекают средства государственные корпорации, а также крупнейшие частные компании. Такие эмитенты имеют сравнительно высокий уровень надежности, репутацию среди инвесторов и доходность достаточно высокую относительно государственных облигаций. Структура рынка в целом остается прежней — нефтяной, добывающий, телекоммуникационный сектора, традиционно активен финансовый сектор».

Из рублевых размещений этого года Эдуард Лушин выделяет бумаги высокого качества Государственной транспортно-лизинговой компании, Мегафона, Магнита, Роснано, АФК «Система», по его оценкам, появилось достаточно много интересных размещений автобанков, например РН-Банк (Рено-Ниссан), Тойота Банк, Фольксваген банк, в ряду финансовых организаций аналитик особо отмечает качественное размещение компании РЕСО-Лизинг. По его мнению, довольно привлекательными оказались и эмиссии в валюте российских металлургических комппний: «Алроса в рамках управления долгом заместила короткие бонды более длинными, ММК вернулся на рынок после долгого перерыва».

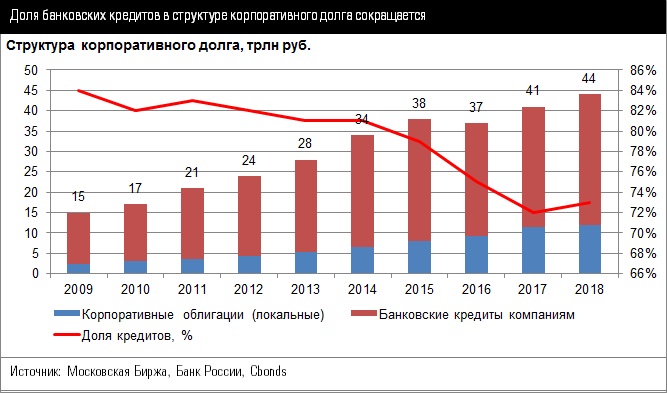

Однако регулятор и индустрия хотели бы видеть в идеале несколько иную картину рынка и разбавить это традиционно успешное финансово-металлургическое поле игроками из когорты малого и среднего бизнеса. В 2015 году Банк России начал проводить курс на замещение банковского кредитования инструментами рынка публичного долгового капитала. Идея закрепилась в профессиональных кругах под термином «бондизация». «Смысл инициативы состоял в том, чтобы создать условия, в результате которых долг будет становиться публичным, — так сформулировал суть стратегии на майском семинаре Московской биржи и НАУФОР в Екатеринбурге директор департамента долгового рынка Московской биржи Глеб Шевеленков. — Не могу сказать, что мы сильно преуспели именно в отвоевывании доли сегмента у банков, но постепенно она увеличивается». Согласно статистике Московской биржи, в 2009 году соотношение облигаций и кредитных ресурсов в общем портфеле рублевых заимствований российских корпораций было 16% на 84%, в 2018 году — 27% на 73%.

Крупные компании и банки этим способом привлечения капитала пользуются давно, и уговаривать их не нужно, чтобы изменить пропорции, предстоит убедить в эффективности такого инструментария массу малых и средних региональных компаний.

Простота как фактор

Главный аргумент, который регулятор проводит при реализации своей стратегии, — для эмитентов с историей заимствования на рынке публичного долгового капитала обходятся дешевле, чем банковские кредиты. В теории это действительно так. Но ситуация меняется в зависимости от конъюнктуры рынка, и например, в конкрентном текущем моменте цена ресурсов сближается: расчет стоимости кредита сроком на 1 — 3 года и средней доходности облигации показал , что в 2015 — 2016 годах спред составлял примерно 2%, в 2018 году — 1%. А это означает, что преимущества заимствования в формате облигационного выпуска уже неочевидны.

При этом временные и организационные затраты на выведение компании в публичное поле существенно выше, чем при рассмотрении банковской заявки на кредит. На первых этапах развития долгового рынка промышленные компании вообще отказывались выходить на рынок из-за сложной и дорогостоящей процедуры регистрации проспекта эмиссии корпоративных облигаций в ЦБ. Благодаря лоббированию со стороны профессиональной индустрии этот барьер удалось убрать. В 2007 году появилась законодательная база для запуска биржевых облигаций — бумаг с более либеральной процедурой регистрации (проспект эмиссии регистрируется только на Московский бирже). Благодаря этому на рынок облигаций смогли выйти многие компании из регионов. Проанализировав историю выпусков Уральского региона с 2011 года, мы насчитали более 30 компаний, представляющих базовые отрасли промышленности Урала, которые с разной степенью интенсивности действовали на рынке публичного заемного капитала. Чтобы передать характер тренда, назовем некоторых эмитентов из промышленного сектора: ММК, ЧТПЗ, Уралвагонзавод, РМК, Ашинский метзавод, «Геотек Сейсморазведка», Ноябрьская ПГЭ, МРСК Урала, Концерн «Калашников», Ямалстройинвест, УОМЗ. В 2016 году на рынок вышла компания, представляющая сектор новой экономики, — «Эр-телеком-холдинг». Кроме того, на рынке заимствований отметились почти все крупные региональные банки — Запсибкомбанк, УБРиР, СКБ-банк.

Но более мелкие по масштабу компании все-таки еще отталкивает стоимость оргпнизации выпуска и последующая регуляторная нагрузка. В рамках программы «бондизации» регулятор предпринял некоторые попытки снять это ограничение.

Во-первых, была разработана модель, при которой отменяется регистрация проспекта эмиссии на бирже. Такой формой могут воспользоваться компании, привлекающие в течение года не более 1 млрд рублей. В этом случае эмитенту также не нужно раскрывать информацию сообщений о существенных фактах, публиковать консолидированную финансовую отчетность и ежеквартальные отчеты. Достаточно раскрывать информацию в соответствии с требованиями Московской биржи, то есть предоставлять отчет эмитента облигаций раз в год. Сейчас суммарные затраты на организацию эмиссии до 500 млн рублей составляют около 300 тыс. рублей. Для выпусков на сумму до 150 млн рублей Московская биржа применяет льготные тарифы.

Отдельный проект Московской биржи — сектор роста — предполагает упрощенные процедуры для компаний с выручкой не более 10 млрд рублей, получивших финансовую поддержку от федеральных инстинутов развития, а также промышленных кампаниий с экспортной выручкой. В рамках национального проекта МСП министерство экономического развития субсидирует участникам сектора роста часть затрат на обслуживание займа (до 2/3 ключевой ставки).

Уральский вес

Понятно, что эти программы рассчитаны на долгосрочный эффект и мгновенного влияния на рынок они не окажут. В секторе роста сейчас обращается 19 облигаций. Появился и средний бизнес в общем списке: «За пять месяцев 2019 года размещен 21 выпуск объемом до 500 млн рублей, объем размещений двадцати эмитентов из категории МСП составил 3,7 млрд рублей, а за тот же период 2018 года было 10 выпусков на суммы до 500 млн рублей и от 10 эмитентов МСП на сумму 1,8 млрд рублей. К июню 2019 года на рынок уже пришли 11 новых эмитентов. Цифры не колоссальные, но этот сегмент еще в начале пути», — приводит статистику Виктор Лебедев.

С территории Урала в этом году на рынок облигационного заимствования вышло три компании малой капитализации — «Bright fit», с дебютным выпустком отметился тюменский девелопер «Лесные технологии» и состоялось второе размещение облигаций Челябинского завода профилированного стального настила. В прошлом году всего из макрорегиона Урал разместили облигационные выпуски 13 эмитентов на общую сумму 46 млрд 383 млн рублей. Среди них — семь дебютантов. Впервые свои силы на рынке публичного долгового капитала попробовали Башкирская содовая компания, «Ресурсосбережение ХМАО», челябинские девелоперы «АПРИ Флай Плэнинг» и «Строительная компания Легион», башкирский лизинговый оператор «Простые решения лизинг», «УфаАтомХимМаш», «АС ФИНАНС», Челябинский завод профилированного стального настила.

Физический аспект

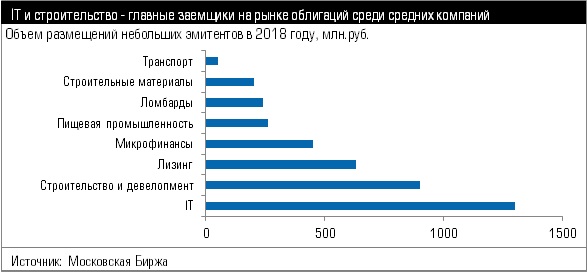

По словам Глеба Шевеленкова, по статистике Московской биржи этим способом привлечения капитала пользуются компании, у которых, как правило, не хватает залоговой базы для привлечения дешевого и длинного банковского кредитования. В отраслевом разрезе в списке присутствуют предприятия транспорта, производители строительных материалов, пищевой промышленности, ломбарды, лизинговые компании, застройщики и особенно интересно — сектор ИТ, в прошлом году представители индустрии информационных технологий привлекли самый большой объем заимствований в группе малых и средний компаний — 1 млрд 300 млн рублей.

Вместе с тем индустрия уже сейчас видит риски, которые могут возникнуть в случае слишком агрессивной реализации стратегии «бондизации». В истории российского облигационного рынка были периоды, когда на волне ажиотажа неподготовленные эмитенты выходили на рынок, и в случае совпадения этой истории с экономическим спадом рынок получал серию дефолтов. «Мы уже видим тревожную красную зону, — обращает внимание Глеб Шевеленков. — Эмитенты малые, особой кредитной публичной предыстории нет, соответственно, к ним есть интерес со стороны граждан, потому что высокая доходность». Московская биржа разработала комплекс мероприятий для снижения рисков непрофессиональных инвесторов.

Это важно еще и потому, что частью стратегии «бондизации» является комплекс решений по стимулированию притока частных инвесторов на фондовый рынок. Для этого был разработан новый инструмент — идивидуальный инвестиионный счет. Его владельцы — в основной массе банковские вкладчики, которые пришли на рынок за более высокой доходностью. Они как раз из всех активов и отдают предпочтение облигациям. И похоже, как минимум начало тренда улалось сформировать. По состоянию на начало мая этого года на Московской бирже было зарегистрировано 3,7 млн частных счетов, 406 тыс. уникальных клиентов: «Мы полагали, что розничные инвесторы будут искать инструменты, как можно более похожие на депозиты, а это были облигации. И наше предположение в целом оказалось верным», — подчеркивает председатель правления НАУФОР Алексей Тимофеев.

Вопрос времени

Пока все эти меры дают лишь эффект прецедентов. Оценка перспектив массового присутствиия на рынке корпоративных облигаций новых эмитентов из числа средних и малых компаний профессиональными участниками фондового рынка крайне полярна. «Российский рынок корпоративных облигаций относительно молод, — рассуждает Андрей Люшин. — Выпуск облигаций начали использовать уже после освоения других финансовых инструментов, и потому доля капитала, привлеченного благодаря выпуску облигаций, существенно ниже доли кредитных средств. Вместе с тем этот рынок в России устойчиво растет, поддержку ему оказывают низкая инфляция и риторика регулятора, в интересах которого сдвинуть акценты в капитализации компаний с заемных банковских средств в пользу облигаций».

Дмитрий Монастыршин, главный аналитик Промсвязьбанка, видит ограничения со стороны покупателей: «Новым эмитентам из третьего эшелона и небольшим компаниям рынок облигации мало доступен, поскольку облигации являются необеспеченным долгом, и инвесторы неохотно покупают бонды эмитентов с низкими кредитными рейтингами. Крупные инвесторы крайне консервативно подходят к открытию лимитов на эмитентов с высоким риском».

Промсвязьбанк, опираясь на текущую риторику ЦБ РФ, ожидает снижения ключевой ставки в сентябре 2019 года на 25 б.п. — до 7,25%, а в первом квартале 2020 года — до 7%. По мнению Дмитрия Монастыршина, снижение ключевой ставки будет стимулировать сопоставимое снижение доходности корпоративных облигаций: «Возможность привлечения средств по низким ставкам будет стимулировать размещение новых выпусков корпоративных облигаций для реализации инвест-проектов и рефинансирования старого долга, привлеченного по более высоким ставкам».

По наблюдениям Константина Бушуева, начальника управления анализа рынков «Открытие», подавляющее большинство крупнейших по выручке компаний уже присутствуют на российском фондовом рынке: «Новые эмитенты все же выходят на рынок, но это не крупный бизнес, и объемы их эмиссий также являются недостаточно большими, чтобы их могли заметить массовые инвесторы. Мы не наблюдаем резкой смены отраслевой структуры на рынке облигаций, за исключением того, что за последнее десятилетие на облигационный рынок вышли компании внутренних секторов».

Александр Осин, аналитик управления операций на российском фондовом рынке «Фридом Финанс», связывает ограничения с текущей ситуацией в экономике: «Санкционное давление ограничивает приток западных инвесторов. Вутренние денежно-кредитные условия остаются сравнительно “жесткими”, поэтому темпы роста количества эмитентов положительные, но носят сдержанный характер в последние кварталы».

Алексей Седушкин особых перспектив для региональных эмитентов не видит: «Средним и маленьким компаниям в текущих условиях невыгодно выходить на долговой рынок с учетом расходов, сопутствующих размещению, компаниям с потенциально маленьким объемом привлеченных средств нужно устанавливать слишком высокие ставки доходности. Таким эмитентам выгоднее напрямую кредитоваться в банках. Поэтому в ближайшей перспективе полный переход к такой форме заимствований выглядит маловероятным».

По убеждению Виктора Лебедева, бизнес должен использовать в управлении финансовыми потоками разные каналы финансирования — и кредиты, и другие инструменты. Именно так и выстравивают свои стратегии крупные компании, и эту модель стоит начать применять и малому и среднему бизнесу: «Например, если банк не дает хорошую ставку, компания всегда может сказать: хорошо, займем рубли на российском рынке. Если не получается получить валюту под хороший процент, компания может занять через еврооблигации. Эмитенты могут сталкивать между собой структуры, которые жаждут ссудить им как надежным заемщикам».

Главным препятствием для выхода на рынок облигационных зимствований Виктор Лебедев считает не регуляторную нагрузку, а вопросы, связанные с раскрытием информации: «Как правило, у банка жесткие критерии подбора заемщика и банк детально анализирует разную “чувствительную” для собственника информацию о бизнесе. Но существует банковская тайна, поэтому компания уверена, что эта информация наружу не пойдет. Чтобы выйти на рынок облигаций, необходимо часть данных о себе раскрыть, в том числе ту, которую собственник может считать чувствительной информацией»

Еще один аргумент бизнеса, по наблюдениям Виктора Лебедева, при обсуждении планов выхода на долговой рынок — высокие ставки первых купонов: «Действительно новая и неизвестная рынку компания зачастую может заинтересовать инвесторов, только предложив повышенную ставку. И это тоже многих ограничивает: если для дебютного займа надо предложить на рынке облигаций ставку 15%, то банк, может быть, уже сейчас под 11 — 12% кредитует».

Изменение отношения бизнеса к этому инструментарию — вопрос времени, резюмирует Виктор Лебедев. «Пока многие компании не готовы раскрывать “чувствительную” информацию о себе, кроме того, на первых порах им предлагают облигационные займы дороже банковских кредитов. Но в долгосрочной перспективе, когда инвесторы поймут компанию, ставка приблизится к банковской. А с учетом того, что на фондовом рынке кредитование беззалоговое, этот инструмент станет конкурировать с банковским кредитом».

Портфельный управляющий по облигациям General Invest Алексей Губин видит ограничения со стороны спроса. Несмотря по позитивную динамику присутсвия физических лиц на фондовом рынке, погоду все-таки делает институциональный инвестор: «По-прежнему подавляющая часть инвесторов в корпоративные облигации это ПИФы и НПФы. Низкий уровень сбережений граждан также является фактором, который ограничивает спрос на облигации. Поэтому действия ЦБ не станут достаточным стимулом для сильного роста облигационного рынка».

Согласимся: упрощение процедур — важный элемент, но все-таки главным фактором для изменения структуры сегмента корпоративных облигаций является не регуляторная нагрузка и издержки. И об этом на конференциях часто говорит Алексей Тимофеев: «Ключевыми в этом вопросе являются общая экономическая ситуация, инвестиционный климат и представление предпринимателей о перспективах развития своего дела. И до тех пор, пока мы это не поменяем, любые наши усилия инфраструктурного характера по упрощению эмиссии будут иметь не слишком сильный эффект. Они будут не слишком сильно влиять на желание компаний привлекать средства на российском фондовом рынке», — акцентировал внимание еще раз на семинаре в Екатеринбурге председатель правления НАУФОР.