Аналитический центр «Эксперт» подготовил рейтинг лизинговых компаний Урала и Западной Сибири по итогам 2017 года

По расчетам АЦ «Эксперт» суммарный объем нового бизнеса (стоимость имущества) лизинговых компаний, принявших участие в исследовании, составил 60 млрд рублей (в предыдущем году – 35 млрд), показав прирост в 70%. Лизинговый портфель вырос за год на 36% до 90 млрд рублей. Количество заключенных договоров на территории исследуемого региона возросло более чем на половину по отношению к предыдущему году.

Если в прошлогоднем рейтинге рост рынка следовал после серьезного двухгодичного сжатия, при этом демонстрируя пока еще несмелые попытки к восстановлению, то результаты нынешнего исследования говорят об уверенном и серьезном росте рынка лизинговых услуг.

Положительный прирост нового бизнеса показывают абсолютно все участники рейтинга, при этом темпы прироста варьируются от 9,8% до 629,4%.

По текущему объему лизингового портфеля две компании – «Сбербанк лизинг» и CARCADE – поддерживают уровень 2016 года, остальные демонстрируют прирост в среднем не менее чем на треть. Лидером по приросту портфеля оказался «ПР-Лизинг» – 483,4%.

Среди филиалов федеральных и инорегиональных лизинговых компаний лидирующую позицию занял новичок нашего рейтинга – «Бизнес Альянс», наработав на Урале более 11 млрд рублей. В списке региональных компаний по-прежнему лидирует «Ураллизинг». Серьезных перетасовок среди компаний не наблюдается, однако среди уральских компаний достаточно хорошо подтянулся «УралБизнесЛизинг».

Структура ведущих сегментов претерпела незначительные изменения. Легковые и грузовые автомобили по-прежнему востребованы на рынке. На их долю суммарно приходится более 40%. Однако большую долю – треть суммарного объема нового бизнеса участников – приходится на категорию «прочее имущество». Такой скачок обеспечило участие новичка рейтинга – «Бизнес Альянса». 99% объема нового бизнеса приходится на поставку оборудования для горно-обогатительного комбината.

Остается востребованным сегмент строительной и дорожно-строительной техники, оборудования для нефте- и газодобычи и переработки, а также сегмент машиностроительного, металлообрабатывающего и металлургического оборудования.

Отдельно стоит выделить сегмент железнодорожной техники, годовой прирост которого показывает более 1000%. Здесь сработал эффект низкой базы. Основными лизингодателями в данном сегменте оказались «Сбербанк Лизинг» и «ЧелИндЛизинг».

Помимо лидирующих по объему нового бизнеса сегментов, которые также показывают существенные темпы прироста в 2017 году, высокая динамика наблюдается у энергетического оборудования – прирост более чем в 2 раза.

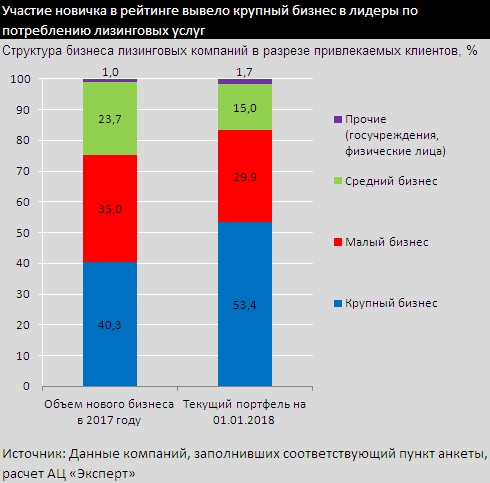

Появление крупного участника в рейтинге внесло свои коррективы и в структуру клиентов. Если раньше доля малого и среднего бизнеса достигала 70-80%, то по итогам 2017 года доля МСБ составила менее 60%. Доля крупного бизнеса составила 40% в объеме нового бизнеса и более 50% по показателю текущего лизингового портфеля. Помимо «Бизнес Альянса» с крупным бизнесом достаточно плотно сотрудничают «Сбербанк Лизинг», «ЧелИндЛизинг» и «ПР-Лизинг». На работе со средним бизнесом сконцентрированы «Эксперт-Лизинг» и «Ураллизинг», остальные работают преимущественно с малым бизнесом.

Произошло сжатие деятельности по работе с физлицами и госучреждениями. С физлицами в 2017 году работал только «Элемент Лизинг».

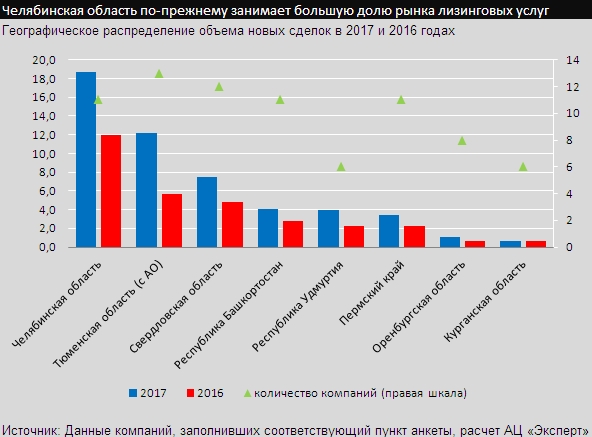

Несмотря на то, что во всех субъектах Урало-Западносибирского региона наблюдается прирост объемов рынка, наибольшие показатели замечены в Челябинской и Тюменской областях. Наибольший объем заключенных договоров по исследуемым компаниям по-прежнему наблюдается в Челябинской области – 18,7%, несмотря на то, что свою деятельность там осуществляет не самое максимальное количество компаний из нашего списка – одиннадцать. Столько же компаний работает, например, в Пермском крае, однако в нем доля нового бизнеса составляет лишь 3,5% от суммарного по участникам. Тринадцать компаний обеспечивают 12,2% нового бизнеса в Тюменской области.

Одна из стратегий компаний по увеличению объемов своей деятельности – расширение географии присутствия. Так, на территории Урала и Западной Сибири приросли филиалами «Балтийский Лизинг» (+2), «Элемент Лизинг» (+3), «ПР-Лизинг» (+5). Уральские компании покоряют территории и за пределами исследуемого региона. «Ураллизинг» прирос очередным филиалом, «Эксперт-Лизинг» открыл еще два.

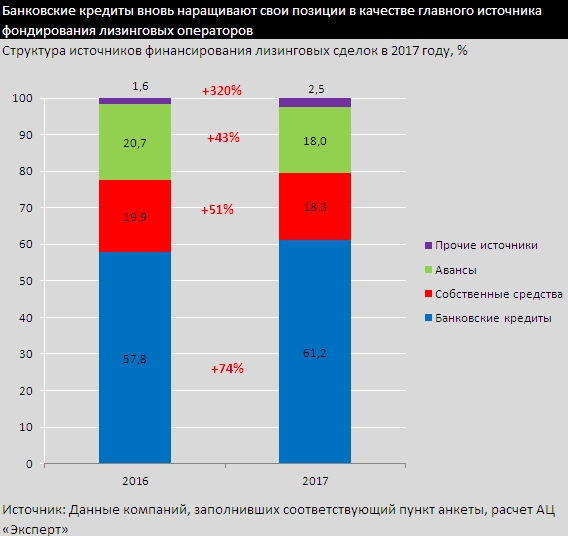

Банковские кредиты возвращаются на позиции главного источника фондирования. В прошлогоднем обзоре мы наблюдали сокращение доли данного вида источника финансовых ресурсов, однако в 2017 году доля кредитов перевалила за 60%, показывая прирост на 74% за год. Объемы авансов и собственных средств приросли немного скромнее, а в структуре источников финансов на каждого из них приходится по 18%. Прочие источники финансирования деятельности приросли на 320%, но в общей структуре они занимают не более 2,5%.

Методы и информация

Рейтинг лизинговых компаний составлен аналитическим центром «Эксперт» и основан исключительно на сведениях, официально предоставленных компаниями за подписью руководителя и печатью организации. Ряд крупных игроков, оставивших за собой право не раскрывать информацию, в списке отсутствует.

В рейтинге принимают участие лизинговые компании, зарегистрированные на территории Урало-Западносибирского региона (в Свердловской, Челябинской, Оренбургской, Курганской, Тюменской областях, Пермском крае, республиках Башкортостан и Удмуртия, а также Ханты-Мансийском и Ямало-Ненецком автономных округах), а также филиалы компаний, зарегистрированных за пределами региона, но ведущие здесь деятельность.

Лизингодатели предоставляют данные по сделкам, заключенным компанией на территории Урало-Западносибирского региона. К ним относятся сделки, по которым предмет лизинга будет функционировать в регионе. Региональные лизинговые компании и филиалы федеральных и инорегиональных лизингодателей проранжированы отдельно.

Основным критерием ранжирования участников является объем нового бизнеса — стоимость переданных клиентам предметов лизинга в течение рассматриваемого периода без НДС. Для всех сделок, включенных в новый бизнес, обязательно условие — закупка оборудования для передачи в лизинг по договору лизинга и/или получение ненулевого аванса от лизингополучателя произошли не ранее первого дня рассматриваемого периода и не позднее его последнего дня.

Текущий портфель оценивается по объему лизинговых платежей к получению или по остаточной стоимости текущих сделок. Под объемом лизинговых платежей к получению мы понимаем объем задолженности лизингополучателей перед лизингодателем по текущим сделкам за вычетом задолженности, просроченной более чем на два месяца. Объем полученных лизинговых платежей — общая сумма платежей по договорам лизинга, перечисленных на расчетный счет организации в течение периода, включая доходы от ремаркетинга (доходы от продажи оборудования, изъятого у лизингополучателя). Все показатели кроме нового бизнеса по компаниям указываются с учетом НДС.

СКАЧАТЬ РЕЙТИНГ ЛИЗИНГОВЫХ КОМПАНИЙ УРАЛА И ЗАПАДНОЙ СИБИРИ ПО ИТОГАМ 2017 ГОДА

СКАЧАТЬ СПИСОК ЛИДЕРОВ ПО ПЯТИ ВЕДУЩИМ СЕГМЕНТАМ ЛИЗИНГА В 2017 ГОДУ

СКАЧАТЬ СПИСОК ЛИДЕРОВ ПО ОБЪЕМУ СДЕЛОК ПО СУБЪЕКТАМ БИЗНЕСА В 2017 ГОДУ

СКАЧАТЬ ТОП-5 ПО КОЛИЧЕСТВУ ЗАКЛЮЧЕННЫХ СДЕЛОК НА ТЕРРИТОРИИ УРАЛА И ЗАПАДНОЙ СИБИРИ