Im Westen nichts Neues*

На западе ничего нового *

Картина, не меняющаяся на протяжении многих лет: Урал для Германии — поставщик сырья, Германия для Урала — источник высоких технологий. На нынешнем этапе цель региона одна — заманить как можно больше иностранных компаний.

1 февраля в Екатеринбурге начал работу второй в России визовый центр Германии. Причина его открытия — увеличение количества уральцев, выезжающих за рубеж как с туристическими, так и деловыми целями.

Нас, конечно, больше интересует второй аспект. Впервые мы проанализировали внешнеэкономические связи Германии и Урало-Западносибирского региона в 2010-м. Тогда выводы делали по результатам «тучных» лет (подробнее см. «Критика чистого экспорта» , «Э-У» № 27 от 12.07.2010): немецкая продукция составляла 15% всего импорта, инвестиции из ФРГ — 11% поступивших иностранных средств. Объем товарооборота во многих субъектах достиг исторического максимума. В этот раз мы рассмотрим, какой отпечаток наложил на взаимоотношения Германии и Урала кризис.

Geborgtes Leben

По итогам 2011 года внешнеторговый оборот (ВТО) Урало-Западносибирского региона и Германии составил 7 млрд долларов (см. график 1, для сравнения: российско-немецкий ВТО достиг 75 млрд евро). Ожидаемый лидер — Югра (4,6 млрд долларов). Хотя ее превосходство весьма условно, поскольку 99% этой суммы обеспечивает экспорт нефтепродуктов.

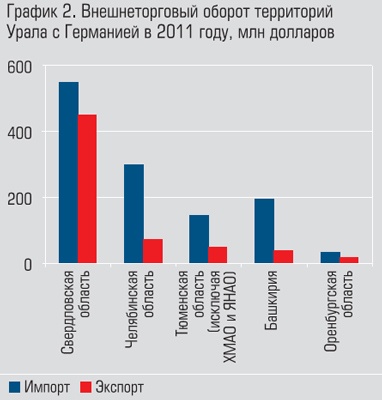

Среди других территорий безусловный чемпион (как и в предкризисные годы) — Свердловская область: объем товарооборота — чуть более 1 млрд долларов. В аутсайдерах опять же предсказуемо — Курганская область и ЯНАО.

Динамика обнадеживает: с 2009 по 2011 годы величина импорта-экспорта (исключая углеводородные тюменские севера) приросла на 35%. Хотя если мы взглянем на цифры 2012-го, то картина будет не столь оптимистична. Например, торговый оборот Германии с Челябинской, Свердловской и Оренбургской областями за три квартала составляет 53 — 57% от суммы 2011-го. Больше всего провалилась Тюменская область: по итогам всего 2012-го ее ВТО с ФРГ уменьшился в 3,5 раза по сравнению с 2011-м.

Динамика обнадеживает: с 2009 по 2011 годы величина импорта-экспорта (исключая углеводородные тюменские севера) приросла на 35%. Хотя если мы взглянем на цифры 2012-го, то картина будет не столь оптимистична. Например, торговый оборот Германии с Челябинской, Свердловской и Оренбургской областями за три квартала составляет 53 — 57% от суммы 2011-го. Больше всего провалилась Тюменская область: по итогам всего 2012-го ее ВТО с ФРГ уменьшился в 3,5 раза по сравнению с 2011-м.

В 2012-м, похоже, выстрелит только Башкирия: по итогам трех кварталов она уже превысила объем торгового оборота с Германией всего 2011 года на 78%.

Экономические отношения Германии и Урала вряд ли можно назвать равноправными. В целом величина импорта почти в два раза превосходит экспорт (см. график 2). В Челябинской области разница троекратная, в Башкирии — пятикратная. Более-менее партнерская торговля ведется только со Свердловской областью: ввоз — 551 млн долларов, вывоз — 441 миллион.

Основная статья уральского экспорта — сырье и относительно низкий передел. В этом отношении с 2008 года практически ничего не изменилось. Например, 75% поставок Челябинской области в Германию — это прокат, пруты и полуфабрикаты из стали, ферросплавы и карбонат магния. 90% башкирского экспорта — нефтепродукты, фенолы и металлы. А 55% пермского — газетная бумага, фанера, аммиак и удобрения (см. график 3).

Исключение — Курганская область, 88,5% экспорта которой составляют эритромицин, фитинги и теплообменники.

Основа импорта — высокие технологии. В основном это машиностроительная, медицинская и химическая продукция (см. график 4).

Четверть импорта Челябинской области — плоский прокат, используемый, очевидно, для производства труб.

В целом Урал ничем не выделяется на общероссийском фоне. Глава SMS Group Хайнрих Вайс, будучи еще в должности президента Российско-германской внешнеторговой палаты, замечал:

— Зависимость от экспорта сырья держит страну на первой стадии индустриализации, в то время как другие развивающиеся страны диверсифицируют свою экономику и создают собственную промышленную базу. России следует запастись терпением: страна не имеет длительной индустриальной истории (за исключением оборонной промышленности), и почти 80 лет правления коммунистического режима уничтожили чувство предпринимательства и хозяйственной деятельности у нескольких поколений. Конкурентоспособные российские товары остаются редким исключением и ограничиваются главным образом сектором телекоммуникаций, информационных технологий, авиационно-космической областью и военной техникой.

— Зависимость от экспорта сырья держит страну на первой стадии индустриализации, в то время как другие развивающиеся страны диверсифицируют свою экономику и создают собственную промышленную базу. России следует запастись терпением: страна не имеет длительной индустриальной истории (за исключением оборонной промышленности), и почти 80 лет правления коммунистического режима уничтожили чувство предпринимательства и хозяйственной деятельности у нескольких поколений. Конкурентоспособные российские товары остаются редким исключением и ограничиваются главным образом сектором телекоммуникаций, информационных технологий, авиационно-космической областью и военной техникой.

Доля Германии в общем объеме внешней торговли субъектов Урало-Западносибирского региона варьируется от 1,4% (Оренбургская область) до 15,4% (Тюменская область).

Menschliches, Allzumenschliches

На территории Урала работает около 200 компаний с немецким участием. Например, в Челябинской области их 37, в Башкирии — 39 (в целом по России — 5,5 тысячи).

Одним из самых умелых регионов в сфере привлечения инвестиций Германии остается Тюменская область. На данный момент там работают: «Тюмень-Фехта» (производство клеток для птицефабрик, СП «Тюменских моторостроителей» и Big Dutchman), KCA Deutag Drilling (буровые установки для нефтегазовой отрасли), «Сибшванк» (инфракрасные излучатели), «Сибнефтеавтоматика» (приборы контроля и регулирования технологических процессов) и многие другие.

На территории области было и будет реализовано несколько знаковых, на наш взгляд, инвестпроектов. Первый — создание компанией Schattdecor производства декоративных покрытий для мебельной индустрии (на площадке бывшего завода керамзитовых изделий). Примерный объем вложений — около 20 млн евро (подробнее об этом предприятии см. «Украшай — и победишь», с. 36).

Проект по производству буровых установок типа HR 5000 реализовала компания Bentec Drilling. Инвестиции — 776 млн рублей. Немцы планируют в ближайшем будущем расширять мощности.

Компания Knauf намерена в ближайшие несколько лет на базе завода «Тисма» организовать производство энергоэффективных теплоизоляционных материалов. Общий объем инвестиций достигнет 3 млрд рублей. Наконец, DYNAenergetics планирует открыть на юге области предприятие по изготовлению перфорационных кумулятивных зарядов и специальных детонирующих шнуров. Вложения — 720 млн рублей.

Одна из характерных особенностей практически всех германских инвестпроектов на Урале — долгий срок реализации. Например, DYNAenergetics находится в списке перспективных строек уже несколько лет. Этому есть объективные причины. Например, изготовление специального высокотехнологичного оборудования и его доставка иногда может занять полгода-год. Но есть и субъективный фактор — немцам крайне сложно адаптироваться к особенностям российского рынка. Поэтому германские компании предпочитают входить в проекты совместно с локальными партнерами.

— Когда мы предложили немцам открыть совместное предприятие, они думали два года, — вспоминает генеральный менеджер компании «Витценманн Руссия» (Уфа, производство гибких металлических элементов для автомобильной, газонефтехимической промышленности и энергетики) Илья Кулаков. — Для них это нормально. Предприятия Германии ориентированы на длинные деньги, они могут себе позволить взвесить все за и против, смотреть не на два-три, а на пять-десять лет вперед. Мне импонирует такой подход, но многие соотечественники его не понимают. В свою очередь  немцев шокирует менталитет наших заказчиков, которые могут позвонить и сказать «мне завтра позарез нужна деталь». А у нее только нормативный срок проектирования два месяца. Или берешь трубку, а на том конце провода директор какого-нибудь очень крупного предприятия: «Гарантирую, проплата будет, но только поставь мне такую-то деталь без контракта». И ты ему не можешь отказать, потому что ему проект надо запускать, а бумажная волокита может тянуться месяцами. Еще сумасшедший момент — заказываешь технически сложные детали, платишь миллионы за их доставку, а на месте у рабочих может не оказаться погрузчика, и они просто сваливают все в кучу. Отсюда поломки и неисправности. Нужно было потратить много сил и времени на то, чтобы наши немецкие партнеры осознали реалии российского рынка. Мы специально возили иностранных техспециалистов за Полярный круг, чтобы они посмотрели на мужиков в фуфайках, которые работают в минус 50 и подгоняют друг друга исключительно матом. Но даже это не до конца помогло. В итоге нам пришлось внедрить на головном предприятии в Германии своего скаута, который следит за нашими проектами, бегает по производству и объясняет, почему в России произошла та или иная ситуация и что с этим можно сделать. Если же абстрагироваться от особенностей нашего рынка, то с немцами очень легко. Они строят свой бизнес, планируют, исходя из логики. Русские же зачастую зарываются в регламентах, бумажках и не видят сути.

немцев шокирует менталитет наших заказчиков, которые могут позвонить и сказать «мне завтра позарез нужна деталь». А у нее только нормативный срок проектирования два месяца. Или берешь трубку, а на том конце провода директор какого-нибудь очень крупного предприятия: «Гарантирую, проплата будет, но только поставь мне такую-то деталь без контракта». И ты ему не можешь отказать, потому что ему проект надо запускать, а бумажная волокита может тянуться месяцами. Еще сумасшедший момент — заказываешь технически сложные детали, платишь миллионы за их доставку, а на месте у рабочих может не оказаться погрузчика, и они просто сваливают все в кучу. Отсюда поломки и неисправности. Нужно было потратить много сил и времени на то, чтобы наши немецкие партнеры осознали реалии российского рынка. Мы специально возили иностранных техспециалистов за Полярный круг, чтобы они посмотрели на мужиков в фуфайках, которые работают в минус 50 и подгоняют друг друга исключительно матом. Но даже это не до конца помогло. В итоге нам пришлось внедрить на головном предприятии в Германии своего скаута, который следит за нашими проектами, бегает по производству и объясняет, почему в России произошла та или иная ситуация и что с этим можно сделать. Если же абстрагироваться от особенностей нашего рынка, то с немцами очень легко. Они строят свой бизнес, планируют, исходя из логики. Русские же зачастую зарываются в регламентах, бумажках и не видят сути.

Gotzen-Dammerung

В 2008 году мы писали: «Структура немецких инвестиций ориентирована на сырьевые поставки, а не на удовлетворение внутреннего спроса страны-реципиента вложений. […] В конце 90-х — начале 2000-х годов внимание немцев в большей степени было обращено на страны Центральной и Восточной Европы. [...] В последние годы акцент внешнеторгового внимания ФРГ начал смещаться в сторону Юго-Восточной Азии. Кризис этот тренд лишь усилил. […] Сдержанными видятся и перспективы глобального сотрудничества по большинству сырьевых направлений (химическая продукция, металлургия). Оптимистичные ожидания складываются разве что в энергетике».

В 2013-м, однако, Российско-германская внешнеторговая палата излучает позитив. По итогам опроса «Деловой климат в России», проведенного в январе среди 135 компаний-участников ВТП, 50% респондентов отметили, что в 2012-м деловой климат в РФ улучшился, 83% рассчитывают на положительное развитие российской экономики в 2013-м и считают, что ей не грозит спад (в отличие от многих европейских стран). Обратного мнения придерживаются лишь 4% опрошенных.

В 2013-м, однако, Российско-германская внешнеторговая палата излучает позитив. По итогам опроса «Деловой климат в России», проведенного в январе среди 135 компаний-участников ВТП, 50% респондентов отметили, что в 2012-м деловой климат в РФ улучшился, 83% рассчитывают на положительное развитие российской экономики в 2013-м и считают, что ей не грозит спад (в отличие от многих европейских стран). Обратного мнения придерживаются лишь 4% опрошенных.

Положение собственного бизнеса 64% респондентов оценили как «хорошее» или «очень хорошее», 65% собираются увеличить количество персонала и инвестировать более 800 млн евро (данные раскрыли лишь треть респондентов, так что можно рассчитывать и на большую сумму).

Большинство опрошенных негативно характеризуют процедуру выдачи немецких виз российским гражданам. 80% компаний выступают за упразднение визового режима.

Основные надежды, конечно, связаны со вступлением России в ВТО (хотя большинство компаний пока никаких изменений не почувствовали). А наиболее перспективными отраслями для немецких инвестиций ожидаемо оказались энергетика и переработка сырья, а также автомобильная промышленность.

Обольщаться между тем не следует. Судя по опросу, внешне позитивные немцы будут очень осторожно подходить к российским проектам. Мешают бюрократия и коррупция, нехватка кадров, протекционизм, сложность и непрозрачность таможенных процедур, сертификации, выдачи согласований. Показательно, что германские компании в качестве одной из основных сфер, где назрели реформы, определили поддержку среднего бизнеса (см. график 5). Кстати, обозначенные выше барьеры были в топах и по итогам опросов предыдущих лет.

Обольщаться между тем не следует. Судя по опросу, внешне позитивные немцы будут очень осторожно подходить к российским проектам. Мешают бюрократия и коррупция, нехватка кадров, протекционизм, сложность и непрозрачность таможенных процедур, сертификации, выдачи согласований. Показательно, что германские компании в качестве одной из основных сфер, где назрели реформы, определили поддержку среднего бизнеса (см. график 5). Кстати, обозначенные выше барьеры были в топах и по итогам опросов предыдущих лет.

Уралу придется сложно. Пять приоритетных регионов для инвестиций, определенных немецкими компаниями: Москва, Санкт-Петербург, Татарстан, Краснодарский край и Нижегородская область.

Очевидно, что региональным властям придется активизироваться, чтобы притянуть немецких инвесторов на Урал. Составляющие стратегии, на наш взгляд, хорошо видны из графика, показывающего преимущества российского рынка с точки зрения немецких компаний (см. график 6). Первое направление — подчеркивать уже имеющиеся сильные стороны (возможность развития и потребительский спрос), второе — работать с низким качеством административной поддержки, инфраструктуры и правового поля.

В подготовке материала принимали участие Павел Кузнецов и Анна Маринович.

_______________

* В заголовках использованы названия книг Эриха Марии Ремарка «На западном фронте без перемен», «Жизнь взаймы» и Фридриха Ницше «Человеческое, слишком человеческое» и «Сумерки идолов, или Как философствуют молотом».