Наша сила

Потенциал экономического оздоровления Урала - в металлургических производствах: они уверенно восстанавливаются с весны. Остальная промышленность, строительство и потребительский сектор надежд пока не оправдали.Промышленность Урало-Западносибирского региона в целом за январь - август 2009 года продемонстрировала спад к соответствующему периоду 2008 года на уровне 11,2%. Это лучше, чем показатель по стране: в среднем промышленный спад составил 14%. Отрадно, что сокращение спада достигается за счет восстановления обрабатывающих производств: за восемь месяцев года накопленным итогом спад в регионе составил 18,4% (в предыдущих периодах он превышал 20%). Это также меньше среднего по стране сокращения - 19,8%.

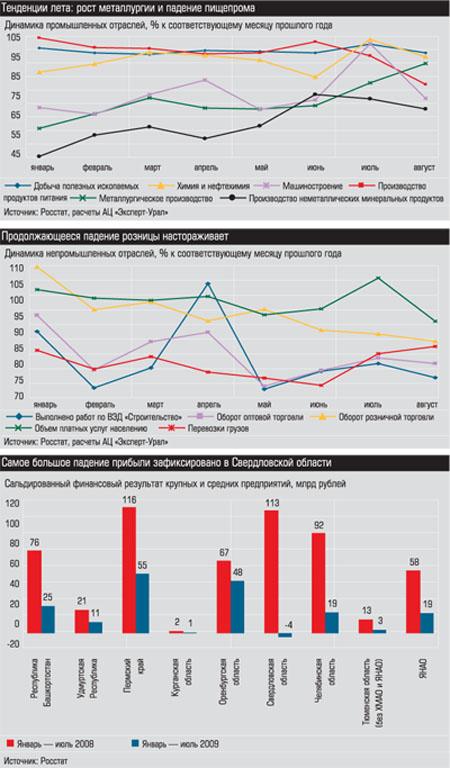

Главные ответственные за уменьшение спада в промышленности - металлурги. По итогам восьми месяцев они сумели подтянуть объемы производства к 72% от прошлогоднего уровня (во всех предыдущих периодах года спад переваливал за 30%). Рост металлургических производств - основная положительная тенденция лета. В помесячном расчете отрасль сумела восстановиться с отставания на треть в мае (к прошлогоднему маю) до 10,5% в августе. Это сокращение позволило кризисной Челябинской области, чья промышленность в мае отставала от прошлогодних показателей выпуска на почти четверть, выйти по итогам лета на уровень 83 - 85% к прошлогоднему уровню.

За производителями металла немного подтянулись и смежные инфраструктурщики. Во-первых, это транспортники: перевозки грузов в августе составили 85% от прошлогодних (к прошлогоднему августу), тогда как в начале лета спад превышал четверть. Во-вторых, стала выправляться оптовая торговля: вслед за промышленностью сектор прошел дно в середине весны, и с тех пор подает надежды на медленное восстановление.

Если не считать машиностроительного скачка в июле (за счет Башкирии и Пермского края), то рост металлургов - единственное положительное отраслевое явление последних месяцев. Наметившийся было в начале лета рост в промышленности в августе сошел на нет. Отчасти в этом повинны строители, завершившие при господдержке достройку объектов высокой степени готовности (мы это предсказывали, см. «Монопромышленная карма», «Э-У» № 32 от 24.08.09). В результате появившаяся у производителей стройматериалов в середине весны тенденция на восстановление к июлю сошла на нет, оставив отрасль в аутсайдерах.

Другая тенденция к спаду была менее ожидаема - явный провал в два последних месяца лета продемонстрировали производители пищевой промышленности. Болтавшиеся на уровне 95 - 102% к прошлогодним объемам всю первую половину года и державшие звание самых стабильных в кризис производств, в августе пищевики показали 20-процентный спад к прошлогоднему августу. Причин несколько: во-первых, общее падение доходов и платежеспособного спроса населения (об этом чуть позже), во-вторых, неблагоприятная засушливая погода (это характерно для Башкортостана и Оренбургской области), в-третьих, эффект высокой базы (в эти месяцы прошлого года АПК нетипично рос).

Ситуация в розничной торговле развивается по кризисному варианту, начавшийся еще в январе спад продолжает усиливаться: в январе он составил 3,5% (к прошлогоднему январю), к началу лета - 10%, к концу лета - 14%. Нисходящая динамика потребительского сектора более всего отражается на положении Свердловской области. Несмотря на металлургическое восстановление, в целом реальный сектор по территории демонстрирует углубляющийся спад с середины весны, и к концу лета по этому показателю область оказалась хуже всех в регионе.

Падение торговли в регионе - явление совершенно закономерное. Реальная зарплата на Урале и в Западной Сибири не растет с прошлогодней осени (уже почти год). По итогам января - июля 2009 года лидерами зарплатного сокращения остаются Свердловская (минус 12%) и Челябинская (минус 10%) области. В целом по региону сокращение за первые семь месяцев года составило около 6,3%.

До сих пор плачевной остается ситуация с доходами предприятий на территориях Большого Урала. И вроде бы есть тенденция на выправление положения: по итогам семи месяцев года почти все области демонстрировали положительный сальдированный результат (исключение - многострадальная Свердловская область), в то время как по итогам первого квартала прибыльными были только Башкирия, Удмуртия, Пермский край и Оренбургская область. Но весь оптимизм убивает сравнение с прошлым годом: семимесячный финансовый результат региона (ЯНАО и Югру в расчет не берем из-за несопоставимости) не дотягивает и до трети прошлогодних доходов соответствующего периода.

Таблица 1. Промышленность

| Промышленность всего | Добыча полезных ископаемых | Обрабаты вающие производства | Производство и распределе ние тепло- и электроэнер гии | |||||

| Объем за январь- август, млрд руб. 1 | Рост за январь- август, % 2 | Объем за январь- август, млрд руб. | Рост за январь- август, % | Объем за январь- август, млрд руб. | Рост за январь- август, % | Объем за январь- август, млрд руб. | Рост за январь- август, % | |

| РФ | - | 86.0 | - | 96.8 | - | 80.2 | - | 93.4 |

| Урал и Западная Сибирь, всего | 3 760.8 | 88.8 | 1 679.0 | 95.6 | 1 715.6 | 81.6 | 366.2 | 93.1 |

| Республика Башкортостан | 389.9 | 92.7 | 50.1 | 103.8 | 303.6 | 90.0 | 36.2 | 88.9 |

| Удмуртская Республика | 128.2 | 92.3 | 48.9 | 98.8 | 64.4 | 80.7 | 15.0 | 96.4 |

| Пермский край | 358.9 | 82.2 | 58.3 | 100.0 | 256.3 | 78.5 | 44.3 | 90.5 |

| Курганская область | 33.0 | 78.6 | 0.8 | 78.7 | 24.5 | 77.4 | 7.7 | 84.8 |

| Оренбургская область | 222.7 | 89.2 | 117.2 | 101.1 | 70.1 | 80.2 | 35.5 | 87.1 |

| Свердловская область | 476.9 | 75.3 | 24.5 | 84.2 | 379.6 | 72.7 | 72.8 | 87.3 |

| Челябинская область | 362.1 | 74.6 | 9.2 | 64.4 | 316.8 | 71.2 | 36.1 | 91.0 |

| Тюменская область (включая ХМАО и ЯНАО) | 1 789.0 | 95.7 | 1 370.1 | 95.0 | 300.3 | 98.7 | 118.6 | 101.4 |

| ХМАО | 1 194.2 | 98.6 | 1 041.1 | 98.2 | 68.9 | 99.7 | 84.2 | 103.4 |

| ЯНАО | 367.8 | 86.3 | 319.1 | 84.3 | 29.1 | 110.4 | 19.6 | 100.9 |

1 - Отгрузка продукции собственного производства

2 - Индекс физического производства

Таблица 2. Строительство

| Выполнено строительных работ | Ввод в действие жилых домов | |||

| Объем за январь- август, млрд руб. | Рост за январь- август, % | Объем за январь- август, тыс. кв. м | Рост за январь-а вгуст, % | |

| Урал и Западная Сибирь, всего | 409.4 | 80.4 | 4 711.6 | 96.9 |

| Республика Башкортостан | 44.6 | 78.0 | 1 129.9 | 103.5 |

| Удмуртская Республика | 8.7 | 69.0 | 198.4 | 81.5 |

| Пермский край | 34.1 | 83.7 | 420.6 | 109.4 |

| Курганская область | 5.3 | 91.1 | 141.0 | 101.4 |

| Оренбургская область | 14.9 | 65.2 | 412.0 | 100.4 |

| Свердловская область | 46.2 | 67.3 | 704.6 | 90.1 |

| Челябинская область | 26.1 | 58.2 | 664.0 | 80.2 |

| Тюменская область (включая ХМАО и ЯНАО) | 229.4 | 86.7 | 1 041.1 | 100.9 |

| ХМАО | 92.9 | 78.2 | 296.6 | 100.2 |

| ЯНАО | 104.8 | 104.9 | 24.2 | 55.8 |

Таблица 3. Торговля и услуги

| Оптовая торговля | Розничная торговля | Платные услуги | ||||

| Объем за январь- август, млрд руб. | Рост за январь- август, % | Объем за январь- август, млрд руб. | Рост за январь- август, % | Объем за январь- август, млрд руб. | Рост за январь- август, % | |

| Урал и Западная Сибирь, всего | 2 202.5 | 81.9 | 1 575.0 | 94.5 | 428.3 | 99.2 |

| Республика Башкортостан | 222.1 | 89.1 | 268.5 | 97.5 | 89.1 | 99.3 |

| Удмуртская Республика | 65.3 | 61.4 | 62.6 | 92.7 | 18.8 | 92.8 |

| Пермский край | 392.7 | 83.9 | 190.5 | 94.5 | 45.7 | 102.3 |

| Курганская область | 27.3 | 86.7 | 50.6 | 100.3 | 12.6 | 105.2 |

| Оренбургская область | 47.3 | 77.0 | 86.2 | 97.8 | 27.8 | 100.5 |

| Свердловская область | 751.4 | 81.7 | 363.7 | 98.4 | 99.8 | 101.7 |

| Челябинская область | 253.4 | 74.3 | 230.5 | 93.0 | 49.0 | 89.3 |

| Тюменская область (включая ХМАО и ЯНАО) | 443.2 | 84.4 | 322.4 | 87.3 | 85.7 | 100.2 |

| ХМАО | 106.0 | 80.6 | 164.8 | 84.1 | 39.8 | 100.2 |

| ЯНАО | 95.1 | 111.3 | 61.0 | 89.4 | 18.9 | 101.5 |