Рейтинг банков России по итогам 2021 года

100 крупнейших банков и банковских групп по размеру активов на 01.01.2022 г.

Состав банковских групп на 01.01.2022 г.

Все таблицы рейтинга (xlsx) в раширенном варианте (по сравнению с печатной версией)

На фото: Офис Банк24.ru в Екатеринбурге не действует уже почти 8 лет. / Фото: Сергей Селянин

И вечный бой, покой нам только снится

События, начавшиеся 24 февраля, коренным образом изменили всю экономику России, включая и банковский сектор. Делать прогнозы в быстро меняющемся мире дело неблагодарное. Можно лишь обозначить основные риски, которым подвержены банки.

«Как же хорошо мы плохо жили»

Обычно за два-три месяца с начала года ничего особенного не происходит, январское затишье сменяется ростом в феврале и марте, если нет каких-то чрезвычайных событий (в 2020-м это был ковид), то слома тенденции не происходит. До этого, как известно, все банковские и экономические кризисы в России выпадали на август-сентябрь.

Второй ковидный год был неплох для банков — программы господдержки предприятий в начале года продолжали действовать, льготная ипотека, автокредиты. Но не это главное, бизнес приспособился к ковиду, да и ограничения были заметно снижены. Несмотря на то, что пик заболеваемости и смертности пришелся на осень-зиму 2021 года.

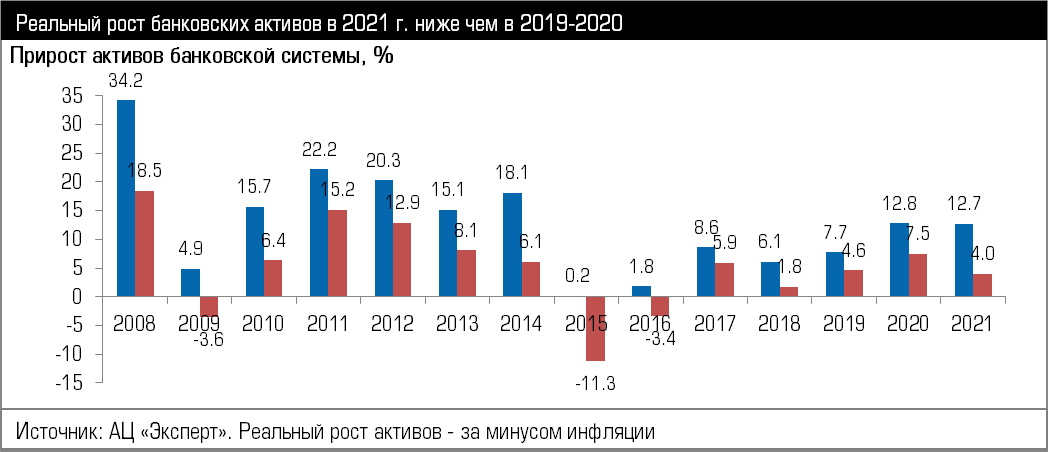

Банковские активы выросли в 2021 году примерно на такую же величину, как в 2020-м, почти на 13% — это лучшие показатели с 2015 года, но разогнавшаяся инфляция (официальный показатель 8,4%, что максимум в 2016 году) съела львиную долю прироста, в итоге активы выросли лишь на 4%, а годом ранее на 7,5%. Банк России долго не мог отказаться от цели по инфляции 4%, и признал ее лишь к осени 2021-го, несколько раз поднимая ставку и вызвав краткосрочный кризис ликвидности.

На 2020-й, благодаря смягчению надзора, пришлось самое низкое количество отозванных лицензий с 2011 года, в 2021-м отзыв лицензий вновь ускорился, их лишились 26 кредитных организаций (18 из них московские), еще 6 добровольно ушли с рынка.

В результате слияний не стало еще пяти банков, но только в январе-феврале 2022-го эту процедуру закончили еще четыре банка. Это никак не изменило расклад в нашем рейтинге — все дочерние банки консолидируются и попадают в таблицы одной строкой — материнской компании. Таким образом 44 банка превратились в 27 банковских групп. Крупнейшие ВТБ и МКБ, состоящие из шести кредитных организаций каждая. Наша «сотка» состоит из 127 юрлиц.

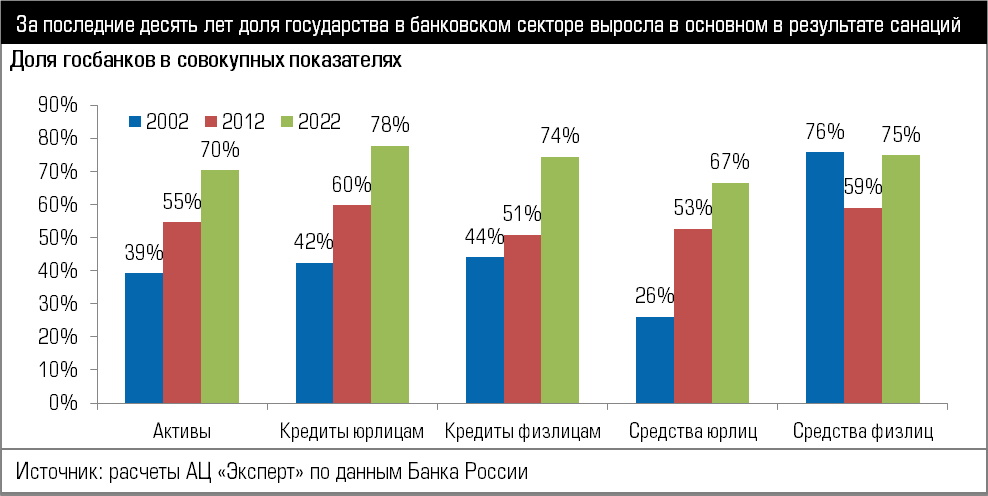

На ее долю приходится почти 99% совокупных банковских активов, в том числе 77% на госбанки и банки, близкие к государству (во всяком случае на этом основании они находятся под западными санкциями), всего 22 банковские группы, 6% на иностранные дочки и 16% на банки с частным российским капиталом. За год существенных изменений в долях не произошло, но иностранных дочек в сотне стало 32, а не 29, а число частных российских уменьшилось с 49 до 46.

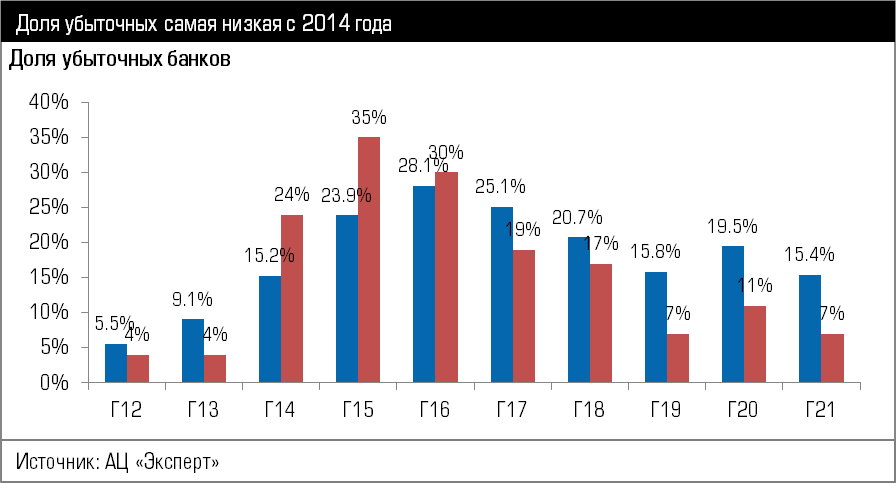

В прошлом году самая низкая доля убыточных банков лишь 15%, а в первой сотне 7.

Драйвером роста с 2016 года выступают кредиты населению (рост задолженности в прошлом году 24%), последние два года за счет ипотеки (прирост портфеля 28% — максимум с 2015 года). К лету ипотечные ставки достигли минимума 7,3%, но затем начался рост вслед за инфляцией и ключевой ставкой ЦБ. Доля ипотеки в задолженности физлиц выросла за год с 46 до 48%, а 10 лет назад она была лишь 28%.

Корпоративный портфель вырос на 15% — это рекордный рост с 2012 года. Примечательно, что значительно выросла задолженность в таких отраслях, как торговля (14%), услуги (35%), строительство жилья (83%). В последнем причина — переход на финансирование долевого строительства с использованием эскору-счетов. Кредитование торговли можно использовать как индикатор инвестиционных настроений, если крупный бизнес во многом связан с государством и финансируется крупными банками, да и проекты обладают большой инерцией, то торговля более всего представляет частный малый и средний бизнес, к тому же к этому ОКВЭДу принадлежит 15% земщиков, после двухгодичного сокращения задолженности в 2019 — 2020 годах, рост говорит об оживлении.

Второй год подряд рост средств физлиц недотягивает до роста активов. При этом срочные вклады сокращаются за счет падения валютной составляющей (валютные вклады давно не приносят дохода), при этом рост текущих счетов граждан и в рублях, и в валюте перекрывает отток срочных. Во-первых, все больше увеличивался безналичный оборот и люди свои зарплаты хранят на картах, во-вторых, многие банки неплохо платят на остатки, то есть размывается разница между срочными и текущими. Плюс финансирование долевого строительства ведется через эскроу-счета, а это 8% от всех средств граждан в банках.

Средства компаний выросли на 18%, если не брать в расчет инфляцию — это максимальный прирост с 2011 года, если делать поправку не нее, то с 2017-го. Два ковидных года снизили инвестиционную активность, а рост ставок во второй половине года стимулировал сбережения.

Еще одним источником роста банков стал капитал, который увеличился за год на 12%, причем на госбанки (без санируемых, у многих из них он отрицателен) пришелся рост 8%, на крупные частные 15%.

Банки заработали максимальную прибыль за свою историю, за год прирост составил 50%, но следует учесть следующие факторы. Львиная доля прибыли всегда приходилась на Сбербанк — последние три года свыше 51 — 55%, в 2018 — 76%, а в 2015 и 2017-м — свыше 100% (это получается потому, что все остальные банки в сумме показали убыток за счет санируемых банков-банкротов). Второе — два последних года сокращаются резервы под риски, и их возврат относится на финансовый результат. Рост операционной прибыли (то есть до резервов) составил лишь 3%.

При этом процентная маржа выросла на 13%, а чистый комиссионный доход на 24% (разрыв был все последние годы). Расходы на персонал выросли на 13%, прочие управленческие расходы на 27%, расходы на рекламу (статья относительно небольшая, но показательная) на 49%.

А нас то за что?

Сразу после 24 февраля кроме официальных, объявленных санкций появилось много неформальных. Банки, компании просто приостановили сотрудничество с Россией, в том числе в ожидании новых формальных санкций.

Это сказалось как на банках (перестали проводить платежи), так и на поставках — произошел транспорно-логистический коллапс. По сути, идут какие-то поставки по старым контрактам, а новые не спешат заключаться. Проблема в целом в нежелании работать с контрагентами из России и с российскими банками в ожидании дальнейшей эскалации. Появляются новые цепочки, например, по сведениям таможенного управления, в марте резко выросли экспортно-импортные операции с Турцией и Египтом. Значительно увеличился грузопоток со странами Средней Азии.

Включение в SDN лист четырех новых банков не сильно изменило картину с платежами, по словам банкиров, де-факто они уже были там, причем все банки примерно в одном положении. Почему в SDN лист были включены крупнейшие частные банки? Во-первых, из топ-20 остальные банки или государственные и уже под санкциями, или иностранные дочки и вследствие чего не работают со многими государственными компаниями (оборонными точно). Во-вторых, могли быть проанализированы платежи, и в них оказалась большая доля госкомпаний. Сразу после включения трех банков в SDN-лист, клиенты санкционных банков начали выводить свои средства, в результате чего валютные свопы подскочили — Сбер и Альфа скупали валюту для исполнения клиентских заявок.

Произойдет перераспределение рынка. Казалось бы защищены от санкций иностранные дочки, но к ним могут возникнуть претензии с другой стороны, к тому же они будут весьма придирчивы в выборе клиентов, не говоря о риске сворачивания операций в России. Прочие российские банки, как мы понимаем, от санкций не защищены, но это общий страновой риск.

Гораздо более ощутимые санкции в отношении брокеров - дочек санкционных банков, но эта проблема решаема переводом клиентских счетов в сторонние компании. Пока не ясно, не будут ли удалены приложения банков под санкциями из AppStore. Хотя доля iOs на российском рынке порядка 15%, среди банковских приложений эта доля достигает половины.

Болевые точки

Банковская система является концентратором рисков. В этот раз реализовались практически все возможные риски. Рассмотрим их подробнее. Прежде всего — девальвация рубля. По опыту прошлых лет мы знаем, что это ведет к банковской панике, падению ликвидности. Регулятор ответил на это невиданными ранее мерами, по сути лишив национальную валюту конвертируемости. Обязательная продажа 80% валютной выручки, запрет на вывоз капитала, ограничения на вывоз наличной валюты, и самое главное — по сути, запрет на хождение наличной валюты поддержало рубль, курс которого стал формироваться под действием только текущего платежного баланса. Банки более не обязаны выплачивать валютные вклады в валюте (свыше 10 тыс. долларов).

Иностранная валюта во многом утратила функции средства сбережения и расчетов (вспомним, что до середины нулевых недвижимость и авто не только оценивались в «УЕ», но и продавались).

Второй риск — банковская паника. Клиенты-физлица ринулись снимать свои сбережения по разным причинам — недоверие банка, желание потратить, купить наличную валюту (до 9 марта это еще можно было сделать в банках). Банк России резко поднял ключевую ставку, это повлекло за собой повышение всех кредитных и депозитных ставок. В результате рублевые вклады стали более привлекательны. Валютные ставки выросли вследствие нехватки валюты. По свидетельству банкиров, за месяц свыше 80% частных вкладов была переоформлены под новые ставки.

Рост ставок неизбежно ведет к процентному риску, который уже реализовался, ведь львиная часть кредитов физлицам, включая ипотечные, под фиксированные ставки. Теперь перед банками стоит задача переформировать свои активы по новым ставкам. А стоимость пассивов постепенно понижать. 11 апреля ключевая ставка была понижена с 20 до 17%.

Кредиты юридическим лицам зачастую привязываются к ключевой ставке, что означает, что новые кредиты становятся никому не нужны, а старые дороги в обслуживании. Это увеличивает кредитные риски.

Падение фондового рынка привело к риску ликвидности, впрочем, Банк России имеет большой опыт в рефинансировании банков — был увеличен ломбардный список (ценные бумаги, под залог которых регулятор кредитует).

Риски капитала и прочие регуляторные риски — здесь тоже тактика давно апробирована — банкам делаются регуляторные послабления, переоценка активов происходит по курсам на середину февраля, капитал не падает, во всяком случае, на бумаге.

Банкам предстоит в короткие сроки переформировать свои балансы, диверсификация активов и пассивов в очередной раз показала свои преимущества. Из всех типов кредитов наиболее востребованы будут кредитные карты и нецелевые кредиты наличными. Программа льготной ипотеки продолжается, вопрос в том, на сколько сохранится спрос. Но в любом случае это не более 40% всех выдач.

Пройдемся по цифрам

При общем росте активов 13% рост активов у государственных банков (их доля в активах, напомним 77%) 13%, чуть выше, чем у частных 12,6%, за счет иностранных дочек, которые второй год подряд показывают низкую динамику 4%, региональных банков 5%, средние и малые московские дали рост 11%. У крупнейших частных, а их в первой двадцатке всего пять, прирост активов существенно выше (кроме БАНК САНКТ-ПЕТЕРБУРГ).

Также надо отметить ипотечный БАНК ДОМ.РФ, поднявшийся за счет льготной ипотеки (3-е место в стране по выдачам после Сбера и ВТБ).

Альфа и Тинькофф значительно опережают по приросту капитала за счет прибыли, собственно для публичных акционерных обществ это главная цель. На фоне общего сокращения офисной сети Альфа (и Россельхозбанк) ее наростила, заодно и увеличив региональный охват с 55 до 62 субъектов РФ.

Чем ниже мы спускаемся по «турнирной таблице», тем больше видим отрицательных значений в графе прирост активов и капитала.

У многих среди топ-20 главных кредиторов бизнеса прирост портфеля значительно превышает средний. Чем выше доля валютных кредитов (которые до недавнего времени при стабильном курсе рубля были более выгодны), тем больше проблема фондирования, поскольку внешнее финансирование закрыто, банки делят ту валюту, которая осталась внутри страны, стоимость валютных пассивов взлетела от 0 — 1% до 2 — 5%, а в марте порой доходила до 15%. У банков стоит задача перевода валютных кредитов в рублевые. И клиентам неэкспортерам.тоже валютные риски ни к чему.

Среди крупнейших кредиторов населения госбанков меньше, чем в других списках. В лидерах прироста — ипотечные банки. Впрочем, и за счет кредитных карт лидеры рынка нарастили портфели и закономерно имеют большую долю просрочки. Иностранные дочки, кроме ХКФ банка более осторожны в кредитной политике и их портфели выросли не сильно, а карточные и сокращались.

Два крупнейших частных банка Альфа и Совкомбанк более государственных собратьев преуспели в наращивании средств корпоративных клиентов (в топ-20 не попали такие как Тинькофф и УБРИР, также со значительным ростом).

Для большинства банков срочные вклады не являлись приоритетом, деньги на счетах росли значительно более быстрыми темпами. Прирост карточных счетов в Альфа-банке, Банке Тинькофф значительно превышали Сбер и ВТБ. Высокие показатели у Газпромбанка, видимо, за счет зарплатных проектов отрасли, у него доля валютных счетов всего 14%, тогда как в Альфе 32%, Тинькофф 20%. У Юникредита и Райффайзена доля валютных счетов 57 и 45%.

Отдельный рейтинг региональных банков более всего представлен северной столицей. Даже в первой двадцатке у большинства скромный прирост активов, а то и падение. Скромный прирост капиталов, которые растут только за счет прибыли. Тремя банками в топ 20 представлен Владивосток (конкуренця с федералами на Дальнем Востоке ниже), двумя Челябинск

Всего мы к региональным отнесли 148 банков по критериям – количество регионов меньше 15 и большая часть офисов расположена в своем регионе (последнее условие что бы исключить де-факто московские банки, с региональной пропиской). Выжившие после всех передряг регионалы твердо стоят на ногах, доля убыточных 11%, в основном в конце списка. При подготовке рейтинга мы проверяли собственников что бы отнести банк к той или иной группе. У многих регионалов простая схема владения, зачастую это семейный бизнес или банк принадлежит топ-менеджерам.

Таблицы: Рейтинг банков России по итогам 2021.xlsx

Таблицы: Группы.xlsx