Прогноз — сдержанный

Ипотечное кредитование сегодня

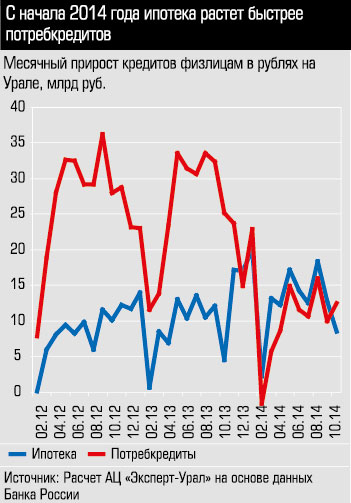

Ипотека остается единственным локомотивом роста банковской розницы, однако под влиянием роста цен, девальвации рубля и снижения доходов этот вид кредитования рискует сдать позиции

Ипотека на фоне замедления динамики всех видов потребительского кредитования чувствует себя неплохо. По данным ЦБ, за девять месяцев этого года банки страны выдали 700 тыс. ипотечных кредитов на 1,2 трлн рублей. Это на 26% выше аналогичного периода 2013 года в количественном и на 35% — в денежном выражении. Для сравнения: объемы выдачи потребительских кредитов за это время снизились на 4,5% по отношению к аналогичному периоду прошлого года. На долю ипотеки приходится 40% розничного портфеля банков. В отличие от других сегментов кредитования, которые заметно затормозили из-за внешних факторов, геополитические риски несколько подтолкнули спрос на покупку жилья. Этот спрос поддерживался благодаря возможности людей брать жилищные кредиты. По данным Росреестра, 26,9% всех прав собственности, зарегистрированных в сделках с жильем в январе — сентябре 2014 года, приобретались с использованием ипотечного кредита.

— В ситуации роста инфляции и нестабильности курса национальной валюты люди охотно покупали жилье, а поскольку значительная часть недвижимости приобретается в ипотеку, то и спрос на нее остается большим, — подтверждает управляющий Уральского филиала ВТБ24 Сергей Кульпин.

Долгий доход, низкий риск

Этот фактор пытается использовать банковский сектор: ипотека считается наиболее привлекательным видом кредитования, так как, по словам Сергея Кульпина, генерирует длительный доход, в среднем на 5 — 7 лет по каждому выданному кредиту. По мнению специалистов Уральского Сбербанка, этот продукт характеризуется еще и наименьшими рисками: «Во-первых, у банков есть залог, реализация которого как в добровольном досудебном порядке, так и в принудительном, то есть в рамках исполнительного производства, позволит банку погасить просроченную задолженность в случае возникновения проблем у заемщика. Во-вторых, сами заемщики прикладывают максимальные усилия для добросовестного обслуживания долга».

— Специфика продукта в том, что решение об обращении за ипотечным кредитом не относится к разряду спонтанных, оно принимается с полным осознанием ответственности не только перед банком, но и перед собственной семьей, — добавляет начальник управления розничного кредитования Челиндбанка Виктория Романченко.

В начале года некоторые банки шли на снижение стоимости продуктов. Один из ключевых игроков, Сбербанк, в феврале 2014 года снизил на 0,5 п.п. процентные ставки по ипотечным кредитам для клиентов, не получающих зарплату на счет в Сбербанке и не являющихся сотрудниками компаний, аккредитованных Сбербанком.

Однако во втором полугодии факторы спроса начали гаснуть. Если в январе месячные темпы роста выдачи составляли 52% по отношению к аналогичному периоду 2013 года, то в августе — 18%, в сентябре — 20%.

Основная причина, безусловно, рост стоимости денег в стране. Вслед за негативными внешними факторами и последующим ростом ключевой ставки ЦБ участники рынка стали один за другим пересматривать условия.

— В январе — феврале мы существенно снизили ставки, в среднем на 1%, а это довольно значимо для ипотечных продуктов, изменили логику их формирования (чем больше сумма, тем ниже ставка), сделали серьезные преференции для партнеров. В марте, в августе и в октябре после повышения ключевой ставки стоимость ипотечных кредитов ВТБ24 для новых клиентов незначительно возросла, — приводит пример Сергей Кульпин.

— Ипотечный кредит в условиях экономической нестабильности закономерно обходится клиентам дороже, а взять его становится сложнее. В этом году все банки повышали ставки по ипотечным кредитам, ужесточали требования к заемщикам, — подтверждают тренд и в Запсибкомбанке.

Средняя ставка по ипотечным кредитам в рублях выросла с начала года с 12,2% до 12,5%.

Отвлечение от ценника

Правда, банки стараются повышать ставки плавно, боясь отпугнуть заемщиков: в ситуации, когда спрос на другие виды кредитования снижен, им важно сохранить направление. Уровень конкуренции на ипотечном рынке остается высоким, в сегменте представлены госбанки, специализированные ипотечные банки, реализующие собственные программы, банки, работающие по программам АИЖК. Поэтому, по данным ЦБ, основные участники рынка повысили ставки лишь на 0,5 — 1 п.п. Вектор внимания переместился на неценовые параметры конкуренции.

Правда, банки стараются повышать ставки плавно, боясь отпугнуть заемщиков: в ситуации, когда спрос на другие виды кредитования снижен, им важно сохранить направление. Уровень конкуренции на ипотечном рынке остается высоким, в сегменте представлены госбанки, специализированные ипотечные банки, реализующие собственные программы, банки, работающие по программам АИЖК. Поэтому, по данным ЦБ, основные участники рынка повысили ставки лишь на 0,5 — 1 п.п. Вектор внимания переместился на неценовые параметры конкуренции.

— Как правило, клиент подает заявку не в один банк, и чтобы поторопить его с выбором, банки все чаще стали предоставлять скидки и бонусы за быстрый выход на сделку. Это может быть сниженная стоимость аренды сейфовой ячейки, оформление аккредитива, скидка по ставке, — говорят в Запсибкомабнке.

При этом банки, предлагающие собственные программы ипотечного кредитования, стараются формировать спецпредложения, которых нет у конкурентов.

— Рынок достаточно емкий, спрос на ипотеку всегда был и остается высоким, поэтому возможность гибко настраивать продукты под потребности заемщиков позволяет банку занимать свою нишу на рынке. Мы, например, предлагаем выбор схемы погашения (аннуитетные или дифференцированные платежи), у нас нет требований по страхованию жизни и трудоспособности созаемщиков, — приводит пример Виктория Романенко.

Скидки и бонусы распространяются не только на клиентов. В Запсибкомбанке отмечают, что в этом году заметную роль стали играть кобрендинговые акции, реализуемые банками и застройщиками на отдельные объекты строительства. Это закономерно: не менее 40 — 50% сделок с жильем на первичном рынке совершаются при помощи ипотеки, которая становится одним из определяющих факторов развития для сектора жилищного строительства.

Это отражает тенденцию к увеличению в ипотечных портфелях банков доли кредитов, выданных на новостройки. Запсибкомбанк реализует кобрендинговые программы с основными застройщиками как в Тюменской области, так и за ее пределами. Надежным и проверенным заемщикам, которые продают готовое жилье или ведут строительство объекта под контролем банка, предоставляют максимально лояльные условия финансирования.

Другая точка распространения интереса банков — каналы продаж. По словам Сергея Кульпина, в банк от партнеров приходит до 65% клиентов, поэтому совместные акции и спецпредложения дают существенную поддержку продажам.

Статистика настороже

В борьбе за клиента банки стали еще и снижать некоторые параметры требований к заемщикам. Увлечение такими методами конкуренции в долгосрочной перспективе может привести к ухудшению качества обслуживания долгов. Как отмечается в обзоре АИЖК, пока поводов для паники нет: качество ипотечного портфеля сохраняется высоким. Доля ипотечных ссуд со сроком задержки платежей более 90 дней — 2%, общий объем ипотечных ссуд без единого просроченного платежа — 95,2%.

Впрочем, такая статистика объясняется высокими темпами роста ипотечного портфеля. В абсолютном выражении проблемные кредиты (с просрочкой более 90 дней) выросли за девять месяцев 2014 года на 20% до 64,9 млрд рублей. Вызывает настороженность и рост «технической» просрочки (на срок от 1 до 30 дней) по ипотечным кредитам в сентябре на 30%. Этот показатель пока не оказывает существенного влияния на качество ипотечного портфеля банков, но может повлиять на рост статистики долгов с просрочкой более 90 дней. «В случае резкого замедления темпов развития рынка можно ожидать ухудшения качества ипотечных портфелей банков, что мы уже наблюдаем в секторе необеспеченного кредитования физических лиц», — предупреждают аналитики АИЖК.

Основания для беспокойства есть. Учитывая сохранение высокой стоимости фондирования и коррекцию ценовых параметров ипотечных программ основных участников, АИЖК ожидает, что плавный рост ставок будет продолжаться, и по итогам 2014 года средняя ставка по ипотечным кредитам составит не менее 12,5%, при том что в декабре ставка выдачи может вырасти до 13 — 13,5%.

И хотя все утверждают, что ипотека остается единственным локомотивом розницы, прогноз — сдержанный. Сергей Кульпин считает, что рост рынка ипотеки составит 31 — 32% в этом году, в 2015 году можно рассчитывать на 20 — 22%.

— Доходы населения уже не растут и не смогут расти так, как росли в 2010 — 2012 годах. Это сократит спрос на недвижимость. Покупателям нужна уверенность в будущих доходах и определенность с расходами. Рост инфляции и нестабильность курса национальной валюты не могут до бесконечности подталкивать население к овеществлению своих накоплений, поскольку сами эти накопления, которые люди пускают на первоначальный взнос, конечны. Сокращение спроса на базовую потребность — покупку квартиры — может понизить и ипотечную активность.