Выйти в коридор

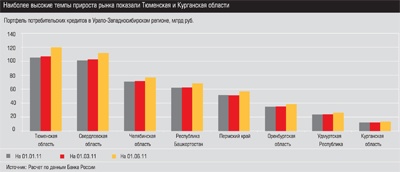

Предпосылок для роста стоимости розничных кредитов в экономике не будет как минимум до осени. Чтобы расшевелить спрос, банки занялись разработкой новых маркетинговых стратегий и вернулись к практике многообразия кредитных продуктов.Аналитический центр «Эксперт-Урал» подвел итоги развития сегмента потребительского кредитования за первое полугодие 2011 года. На основе данных Банка России мы рассчитали динамику кредитования населения в десяти субъектах федерации: Свердловской, Тюменской, Челябинской, Курганской, Оренбургской областях, Удмуртии и Башкирии, Пермском крае, ХМАО и ЯНАО. Общий портфель потребительских и автокредитов (жилищные в расчет не брали) на рассматриваемой нами территории по состоянию на 1 июня 2011 года составил 511 млрд рублей (рост с начала года на 9,8%, в целом по России - 9,7%). Для сравнения за весь прошлый год совокупный портфель в этом регионе вырос на 13% и достиг 461 млрд рублей. Самый большой прирост показали банки, работающие в Тюменской (12,3%), Курганской области (11,1%) и Пермском крае (10,6%). Совокупно на эту тройку приходится 37,2% портфеля потребительских кредитов региона. Свердловская область чуть сдала позиции по темпам прироста (8,8%), но остается самым большим держателем портфеля потребкредитов на Урале и в Западной Сибири: на ее долю приходится 22% кредитов.

На коротком поводке

Эффективные ставки по кредитам («Э-У» рассчитывает по собственной методике реальные ставки по банкам, представленным в Екатеринбурге) продолжают снижаться, но уже не так быстро, как в начале года (см. «Новый фасон», «Э-У» № 7 от 21.02.11). По итогам второго квартала банки понизили реальные ставки максимум на 6 процентных пунктов (п.п.), тогда как за этот же период прошлого года максимальное падение составило 9 п.п.

Анализируя динамику эффективных ставок с января по июнь 2011 года, мы выявили следующие закономерности. Больше всего подешевели «короткие» деньги - кредиты без обеспечения на небольшие суммы и сроки. Почти на 5 п.п. уменьшилась средняя ставка по кредитам сроком до года на сумму 50 тыс. рублей, на 6 п.п. - сроком до полугода на 30 тыс. рублей, на 2 п.п. - сроком на год в 150 тыс. рублей. По кредитам, где требуется обеспечение (поручительство физического лица и/или залог), ставки снизились незначительно (в пределах 0,3 - 1,6 п.п.). Максимальное уменьшение ставок на 1,6 п.п. характерно для кредитов сроком на 5 лет и суммой 1 млн рублей. Несущественно снизилась и средняя эффективная ставка по кредитным картам (1,4 п.п. по картам сроком на год на сумму 50 тыс. рублей). Большинство карт сегодня предлагается с льготным периодом погашения до 50 дней, они оформляются без поручительства и залога. Разброс ставок - от 20 до 25% годовых. Ниже 20% годовых карты предлагаются клиентам по зарплатным проектам и с хорошей кредитной историей. При этом есть банки, у которых ставки по кредитным картам доходят до 30% годовых. Единственный вид продукта, который не дешевеет, - экспресс-кредит (средняя эффективная ставка держится на уровне 55% годовых).

Анализируя динамику эффективных ставок с января по июнь 2011 года, мы выявили следующие закономерности. Больше всего подешевели «короткие» деньги - кредиты без обеспечения на небольшие суммы и сроки. Почти на 5 п.п. уменьшилась средняя ставка по кредитам сроком до года на сумму 50 тыс. рублей, на 6 п.п. - сроком до полугода на 30 тыс. рублей, на 2 п.п. - сроком на год в 150 тыс. рублей. По кредитам, где требуется обеспечение (поручительство физического лица и/или залог), ставки снизились незначительно (в пределах 0,3 - 1,6 п.п.). Максимальное уменьшение ставок на 1,6 п.п. характерно для кредитов сроком на 5 лет и суммой 1 млн рублей. Несущественно снизилась и средняя эффективная ставка по кредитным картам (1,4 п.п. по картам сроком на год на сумму 50 тыс. рублей). Большинство карт сегодня предлагается с льготным периодом погашения до 50 дней, они оформляются без поручительства и залога. Разброс ставок - от 20 до 25% годовых. Ниже 20% годовых карты предлагаются клиентам по зарплатным проектам и с хорошей кредитной историей. При этом есть банки, у которых ставки по кредитным картам доходят до 30% годовых. Единственный вид продукта, который не дешевеет, - экспресс-кредит (средняя эффективная ставка держится на уровне 55% годовых).

Не в тренде

Между тем еще в начале года эксперты делали осторожные предположения относительно роста стоимости кредитов для населения. Поводов несколько. Во-первых, это первое после кризиса повышение ЦБ ставки рефинансирования на 0,25 п.п. до 8% годовых и затем последующее повышение на такую же величину в мае этого года. Таким образом, регулятор задал новый вектор - на повышение стоимости денег. Второй - вынужденная отмена комиссий по банковским кредитам. «Такая практика во многом складывается благодаря активному участию Роспотребнадзора, который успешно оспаривает законность включения в цену кредита любых платежей кроме процентной ставки. В основном внимание обращено на крупные банки, занимающие лидирующие позиции на рынке потребительского кредитования. В большинстве своем эти игроки комиссии уже отменили. «Почти год договор потребительского кредита в банке содержит только процентную ставку», - подтверждает вице-президент, начальник Управления потребительского кредитования ВТБ24 Иван Лебедев.

Поскольку при отмене комиссий маржа банков снижается, были все основания полагать, что банки могут формально повысить ставки. Однако, как видим, пока этого не произошло. Банки, может, и хотели бы следовать тренду роста стоимости денег, однако конкуренция не пускает. Начальник Управления розничного кредитования ОАО «Челябинвестбанк» Евгений Вертяховский:

- Увеличение процентных ставок по кредитам снизит конкурентоспособность банков и в какой-то мере отпугнет клиентов, а банки сейчас, наоборот, активно привлекают физических лиц. Возможность увеличения процентных ставок зависит от стоимости привлеченных банками ресурсов и уровня конкурентоспособности их кредитных продуктов. Ставки по вкладам не изменились, банки насыщены ликвидностью, да и уровень конкуренции за «хорошего» заемщика сейчас необычайно высок.

Таблица. Реальные ставки по кредитам населению в банках Екатеринбурга на начало года

В этой ситуации банки выбрали другую маркетинговую тактику. В середине года многие, в том числе и крупнейший игрок розничного рынка Сбербанк, объявили о снижении ставок по кредитам, при этом ввели своеобразный коридор для разных типов клиентов. «Кризис заставил банки изменить систему риск-менеджмента, прежде всего это отразилось на стоимости банковских продуктов и услуг для клиентов различной степени надежности. Мы, например, весной этого года провели акцию для заемщиков с положительной кредитной историей, предлагая им серьезное сокращение ставки (на 7 пунктов), такие шаги действительно себя оправдали. Ответственные клиенты не только нашего, но и других банков, получили возможность взять деньги под ставку значительно ниже среднерыночной», - говорит начальник департамента стратегии банка «Открытие» Татьяна Черникова.

Заметим, что сформировать такую продуктовую линейку банки вынудил не только кризис, но и перспективы снижения маржи. Устанавливая коридор ставок, они тем самым привлекают клиентов нижним уровнем кредита, однако после анализа его финансового положения могут предоставить кредит и по верхней шкале. То есть это новый оригинальный маркетинговый ход.

Еще одно изменение продуктовой линейки - возврат к разнообразию кредитов. Еще в начале года мы говорили об отказе банков от разработки продуктов для разных типов клиентов и концентрации на одном-двух видах кредита. Сегодня докризисная практика, похоже, возвращается. По мнению заместителя председателя правления Сберинвестбанка Андрея Черкашева, конкурентная борьба между кредиторами снова, как и до кризиса, перешла в область ассортимента предложений. В этом году ряд уральских банков увеличил число кредитных программ для узких целевых групп: появились потребительские кредиты для студентов, пенсионеров, туристов. На пике популярности - кобрендинговые программы банков, которые они вновь стали выстраивать в сотрудничестве с авиакомпаниями, туристическими фирмами, торговыми сетями.

Таким образом, конкурентная среда в банковской рознице становится жестче и разнообразнее, предпосылок для увеличения стоимости кредитов пока нет. В начале августа ЦБ РФ, проанализировав уровень инфляции, который оказался фактически нулевым, решил не ужесточать кредитно-денежную политику, отложив этот вопрос повышения ставки до осени. Единственный негатив - мировая финансовая нестабильность, которая может спровоцировать рост общей стоимости ресурсов во всем мире.