Теплеет

Рынок кредитования населения замедлил падение: сказываются действия государства, направленные как на снижение стоимости денег, так и на поддержку отдельных потребительских рынков. Благодаря этому, первыми из стагнации выйдут автокредитование и ипотека.ЦБ опубликовал данные о динамике кредитных портфелей банков за два месяца этого года. Хотя январь и февраль с точки зрения кредитной активности - период непоказательный, тем не менее цифры свидетельствуют: в сегменте кредитования частных лиц началось потепление.

Таблица 1. 25 крупнейших банков Урала и филиалов по портфелю кредитов физическим лицам на 01.03.10

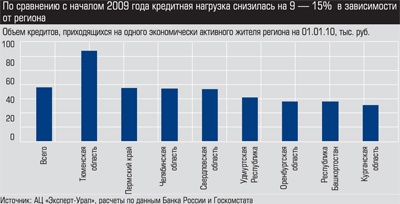

Аналитический центр «Эксперт-Урал» на основе данных Банка России проанализировал динамику рынка кредитования на территории распространения журнала - в десяти субъектах федерации Урала и Западной Сибири (это Свердловская, Челябинская, Тюменская, Курганская области, Пермский край, Удмуртия, Башкирия, ХМАО и ЯНАО). Получилось, что на 1 марта общий накопленный портфель потребительских, авто- и жилищных кредитов в регионе составил 633,7 млрд рублей, снизившись за январь - февраль всего на 10 млрд рублей (1,7%). При этом объемы выдачи новых кредитов за два месяца уже превысили показатели первого квартала 2009 года и сравнимы с объемами более активного второго.

Потребы тают сами

Портфель потребительских и автокредитов за январь - февраль этого года уменьшился на 2,4%. Однако тенденция к замедлению темпов падения, проявившаяся в четвертом квартале 2009 года, сохраняется.

Таблица 2. Объем кредитования в регионах Урала в 2009 году

В сегменте потребкредитования этому способствует несколько факторов. Первый - смягчение требований к заемщикам. «Мы изменили подход к расчету максимально возможной суммы кредита, отменили требования к обязательному наличию справки 2-НДФЛ, лояльнее подходим к стажу работы и возрасту клиента. В дальнейшем продолжим взвешенную кредитную политику», - подтверждает наши предположения заместитель директора департамента потребительского кредитования СКБ-банка Елена Кононцева. Второй фактор - уровень ставок. Под давлением ЦБ, как административным (требованием снижать ставки по привлекаемым ресурсам), так и рыночным (снижением ставки рефинансирования), банки начали менять условия кредитования.

По расчетам аналитического центра «Э-У», проведенного на основе изучения предложений банков Екатеринбурга, на начало апреля этого года эффективные (с учетом всех комиссий) ставки по кредитам в зависимости от сроков и сумм находились в следующих диапазонах: по кредитам с поручительством - 22,7 - 26% годовых (снижение к тому же периоду-2009 от 5 до 9%); по кредитным картам - 29% (минус на 2%); по кредитам без залога - 39 - 45% (минус 1 - 3%); по экспресс-кредитам - 53,2%. Стоит отметить, что еще год назад большинство банков вообще убрали экспресс-кредиты из своих линеек, поэтому их возвращение - важный симптом. «Сейчас больше всего люди берут экспресс-кредитов, потому что это очень быстро, просто и удобно. Чтобы получить такой кредит, не надо тратить время на сбор документов и ждать несколько дней, пока банк вынесет решение. Это действительно один из самых доступных видов кредита», - констатирует руководитель дирекции розничных продаж ОАО «УБРиР» Денис Бабушкин.

Таблица 3. Средние реальные ставки в середине апреля 2010 г.

Продукт стал доступнее, но цена его по-прежнему высока. Банки уменьшают стоимость кредитов преимущественно обеспеченных, более перспективных с точки зрения возврата. Осторожна и маркетинговая политика. В основном кредитные программы предлагаются в рамках зарплатных проектов, для давних клиентов, успешно погасивших прежние обязательства, а также для вкладчиков банков. Число предложений для этих групп клиентов растет, в рамках стандартных программ им предоставляются более низкие ставки и комиссии, а вот на клиентов «с улицы» банки все еще смотрят настороженно. Очевидно, отношение будет меняться по мере улучшения платежеспособности клиентов, а это в наибольшей степени зависит от состояния их работодателей.

Государство толкает авто

Сегмент кредитования автомобилей восстанавливается преимущественно под влиянием антикризисных программ правительства, направленных на поддержку автопрома. Сегодня классические стандартные банковские кредиты на покупку новых и подержанных авто пользуются гораздо меньшим спросом, чем раньше: клиенты автосалонов отдают предпочтение автомобилям, которые подпадают под государственную программу субсидирования ставки или под совместные кредитные программы банка и автопроизводителя/автодилера. В первом случае ставки начинаются от 13% годовых в рублях при взносе 15% и сроке кредита три года. Во втором - реальная ставка из-за предоставляемой скидки на автомобиль может доходить до нуля.

Как известно, государственная программа поддержки автопрома запущена в 2009 году, однако из-за ограниченного круга банков-участников и моделей автомобилей, на которые распространялись льготы, особой популярностью она не пользовалась (см. «Никакого драйва», «Э-У» № 1 - 2 от 18.01.10). В июле прошлого года ее откорректировали, а в феврале 2010-го правительство продлило срок действия еще на год. Сегодня в программе участвует более сотни банков, в том числе свыше 30 на Урале. Они выдают льготные кредиты на покупку 50 марок автомобилей (из них 15 моделей иномарок, собираемых в России). Как говорят специалисты банков, спрос достаточно высок, чаще всего заявки поступают на приобретение Renault, Ford,Volkswagen. Клиентов привлекают два условия: низкий первоначальный взнос (15% от стоимости авто) и возможность сэкономить на оплате процентов (из установленной банком процентной ставки вычитается 2/3 ставки рефинансирования, на данный момент это 5,5% годовых). «Стимулирование спроса через субсидирование расходов покупателей - достаточно эффективный способ поддержки сразу двух рынков: банковского и потребительского», - считает директор региональной дирекции по УрФО Банка Сосьете Женераль Восток Алексей Павин. По словам директора по розничному банковскому бизнесу филиала банка Уралсиб в Екатеринбурге Дениса Леонтьева, эта программа обеспечивает банку до 50% роста числа заявок на автокредит. Эксперт отмечает, что у автодилеров даже возникли проблемы с поставками автомобилей. В целом по стране с середины февраля по 9 апреля по этой программе выдано 20,8 тыс. кредитов. Сравните: за весь 2009 год - 71,7 тысячи.

В этом году правительство рассчитывает на дополнительный импульс от введенной в марте второй программы - утилизации старых машин. Между тем, как мы уже неоднократно замечали, дилеры относятся к ней скептически. Как показал наш опрос, банковское сообщество тоже не испытывает ажиотажа. «Скорее всего, условия программы будут дорабатываться, - прогнозирует Алексей Павин. - Это повысит спрос, но ожидать бума не стоит. Хотя автопарк легковых автомобилей в России сильно устарел, среди владельцев авто с рыночной стоимостью ниже 50 тыс. рублей не так много тех, кто готов выплачивать кредит за новый автомобиль». Поддерживает прогноз и начальник управления розничного кредитования Банка24.ру Марина Рубанова: «Не думаю, что программа утилизации заметно отразится на спросе. Во-первых, это очень узкий сегмент рынка, во-вторых, программа направлена на утилизацию достаточно старых машин. На мой взгляд, это будет вторичный рынок недорогих автомобилей. Обычно покупатели такого транспорта берут не автокредиты, а потребительские кредиты на небольшие суммы».

Ипотека держит рынок

Государство стало двигателем и последнего сегмента - жилищного кредитования. Именно в силу этого ипотека вносит самый большой вклад в снижение темпов падения кредитного рынка. Положительная тенденция наметилась еще в третьем квартале 2009 года: тогда рост портфеля в этом сегменте показали пять субъектов федерации рассматриваемой нами территории, в четвертом квартале - девять. Доля ипотечных кредитов в общем объеме портфеля кредитов физическим лицам медленно, но верно расширяется: с 28,1% на 1 января 2009 года до 32,11% на 1 марта 2010 года. В 2010 году за традиционно провальные первые два месяца портфель ипотечных кредитов сократился всего на 0,1%.

Основной объем ипотеки в регионе приходится, по данным ЦБ, на филиалы федеральных банков - 76% из предоставленных заемщикам Уральского федерального округа за два месяца этого года. Стимулирующие элементы все те же - снижение ставок и уменьшение величины первоначального взноса. Сегодня самую низкую эффективную ставку предлагает Свердловское агентство ипотечного жилищного кредитования (АИЖК) - от 10,5% годовых по кредитам на вторичное жилье.

Ставки банков начинаются в среднем от 13% годовых в рублях. Так, по словам начальника отдела ипотечного кредитования филиала № 6602 банка ВТБ 24 Лины Хуснутдиновой, ее кредитное учреждение отменило комиссию за рассмотрение заявки, снизило ставки по всем программам на 1 - 1,5%, а планку минимального объема собственных средств заемщика опустило с 30 до 20%. «Мы приняли решение по всем нашим ипотечным программам снизить размер первоначального взноса до 25%. Важным условием для клиентов являются срок рассмотрения заявки и сроки выхода на сделку. Четко построенный бизнес-процесс нашего банка позволяет нам предлагать клиентам срок рассмотрения заявки 72 часа, а получение кредита от момента обращения до момента выдачи - всего за семь рабочих дней», - отмечает региональный директор банка «Дельта-кредит» Ирина Постникова. Челябинвестбанк, рассказывает начальник управления розничного кредитования Ирина Чебанюк, кроме снижения ставок пошел на отмену обязательного страхования жизни заемщика и предмета залога и, что особенно важно, возобновил программы кредитования строящегося жилья.

Впрочем, столь активная политика регионального банка, скорее, исключение, чем правило. Локальные игроки в отличие от федеральных в массовом порядке не спешат возвращаться на рынок. Основная причина - недостаток инструментов рефинансирования ипотечных кредитов. У регионалов всегда было не так много собственных длинных средств для представления долгосрочных займов, и банки по большей части выступали в качестве первичных кредиторов. «Ипотечное кредитование - одна из сфер экономики, которая не может существовать самостоятельно. Два основных двигателя, влияющих на объемы предоставляемых жилищных кредитов, - наличие устойчивого платежеспособного спроса и дешевых долгосрочных ресурсов, обеспечивающих низкие процентные ставки. Поэтому докризисные объемы ипотечного кредитования достижимы только при условии стабилизации и роста экономики, а также при создании механизмов рефинансирования кредитов», - объясняет Ирина Чебанюк.

Если до кризиса часть закладных у таких игроков уже начинали покупать крупные иностранные и государственные банки, то сейчас единственным покупателем остается АИЖК. И это сотрудничество осложняется двумя моментами. Во-первых, недавно введено правило, обязывающее банки-партнеры АИЖК дополнительно резервировать проданные ипотечные закладные. Это означает, что они вынуждены отвлекать дополнительные средства. Во-вторых, операторы АИЖК в регионах сейчас все больше сами выходят на рынок, становясь кредиторами первой инстанции.

Как рассказывает директор Свердловского АИЖК Александр Комаров, за два месяца этого года его агентство выдало займов в четыре раза больше по количеству и втрое больше по объему, чем за тот же период 2009 года. Основной программой, на которую агентство будет делать ставку в этом году, станет запущенная в феврале «Новостройка». Она предназначена для стимулирования покупки жилья эконом-класса в домах, которые сданы после января 2008 года, а также в строящихся домах, которые запланированы к сдаче до конца этого года. В ее рамках заемщики получают кредит по ставке 10,5 - 11% годовых. При этом если застройщик готов продать квартиру по цене не выше 30 тыс. рублей за квадратный метр, ставка по кредиту для покупателя уменьшится еще на 0,5%. Согласно условиям программы, региональный оператор АИЖК может установить любую ставку, пока жилье строится, однако как только дом сдан, клиентов начинают обслуживать по договору со ставкой 10,5 - 11%.

Теоретически участником этой программы может стать любой банк, и как говорит Александр Комаров, интерес есть. Однако большая часть кредитных организаций пока остается в роли наблюдателей. «Предложение привлекательно, но судить о его эффективности можно будет лишь после запуска программы. Стоимость кредита для конечного потребителя может существенно отличаться от декларируемых показателей. Безусловно, банкам интересно участие в программе. Но им нужно и покрыть издержки, в том числе обязательные резервы, и получить прибыль, так что надбавка на ставку АИЖК на период строительства может составлять три-четыре процентных пункта. Поэтому ставка для заемщиков будет значительно выше заявленных АИЖК», - объясняет причины выжидательной позиции Лина Хуснутдинова.

В целом на поддержку рынка ипотеки в 2010 году государство намерено выделить дополнительно 250 млрд рублей, заявил недавно во время визита в Тюмени премьер-министр страны Владимир Путин. Эти деньги, вероятно, и будут подпитывать ипотеку в течение года.