Краудлендинг: найти баланс между инвестором, заемщиком и регулятором

Рынок инвестиционных платформ

Объем рынка краудлендинга может вырасти в России на горизонте десяти лет до 1 трлн рублей. Для этого необходимо увеличить присутствие институциональных инвесторов, разработать налоговые стимулы, а также развивать механизм оценки рисков и заниматься популяризацией новых финансовых инструментов

1 июля — историческая веха для российского краудлендинга, считают участники этого рынка. С 1 июля 2020 года оказывать услуги по содействию привлечения финансирования для МСБ могут только организации, включенные в реестр Банка России. Таково требование 259-ФЗ «О привлечении инвестиций с использованием инвестиционных платформ». Закон вступил в силу в январе прошлого года (срок переносился на год). Он установил для организаторов заимствований единые принципы работы и поставил их под контроль ЦБ. «Сейчас в реестре 40 компаний, три из них зарегистрированы на территории Уральского федерального округа», — рассказал начальник отдела Уральского главного управления Банка России Сергей Шапель. По его словам, компании, которые не включены в реестр, должны приостановить деятельность и подготовить пакет необходимых документов для рассмотрения регулятором.

Напомним, краудлендинг — составная часть краудфинансирования, коллективного инвестирования в коммерческие и некоммерческие проекты. В отличие от краудфандинга (у инвесторов нет цели извлечения дохода) и краудинвестинга (по сути, венчурного инвестирования — деньги используются для приобретения долей в стартапах), краудлендинг похож на классическое кредитование. Правда, в качестве кредиторов выступают не банки, а физические или юридические лица, которые дают займы другим людям или бизнесу на определенное время под проценты. Посредниками между кредиторами и заемщиками выступают краудлендинговые площадки — инвестиционные платформы, которые оценивают кредитоспособность заемщиков и обеспечивают возврат денег инвесторам. Если заемщик успешно прошел проверку, его заявка размещается на онлайн-платформе. Инвесторы ее рассматривают и решают, какую сумму, под какой процент они могут предоставить. Используется специальный номинальный счет в банке, защищающий право инвестора на средства на этом счете. Краудлендинг бывает нескольких видов: p2p (между физлицами), p2b (займы компаниям от физических лиц) и b2b (займы между компаниями). В качестве заемщиков на краудлендинговых платформах чаще всего выступают представители малого бизнеса, которые по разным причинам не могут получить кредит в банках.

Рынок еще только формируется. По итогам 2020 года он составил около 7 млрд рублей. В 2021 году эта цифра вырастет до 10 — 12 млрд рублей, прогнозируют в Ассоциации операторов инвестиционных платформ. Сравните: объем кредитования российского МСБ оценивается примерно в 8 трлн рублей.

Рынок еще только формируется. По итогам 2020 года он составил около 7 млрд рублей. В 2021 году эта цифра вырастет до 10 — 12 млрд рублей, прогнозируют в Ассоциации операторов инвестиционных платформ. Сравните: объем кредитования российского МСБ оценивается примерно в 8 трлн рублей.

— Потенциал у механизмов альтернативного финансирования очень серьезный, — оценивает возможности краудфинансирования министр инвестиций и развития Свердловской области Виктория Казакова.

— Самой главной задачей этого сектора становится формирование доверительной среды, рост прозрачности, снижение

рисков для инвесторов, что позволит повысить привлекательность финансового инструмента для более широкого круга как инвесторов, так и заемщиков.

Перспективы краудлендинга и барьеры, которые препятствуют его развитию, обсудили участники круглого стола «Инвестиционные платформы в России: новый финансовый инструмент. Состояние рынка, тенденции, прогнозы»*, который состоялся в Екатеринбурге 24 июня.

Заинтересованы в институциональных инвесторах …

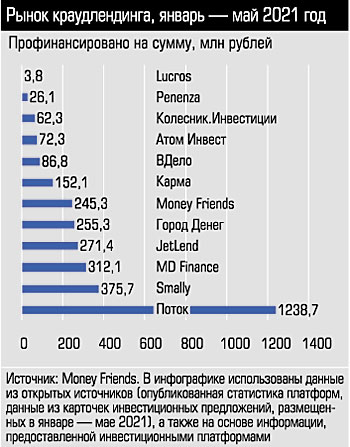

Платформы онлайн-кредитования, через которые МСБ привлекает займы, в том числе от населения, а физические и юридические лица могут инвестировать свободные деньги, работают в России уже несколько лет. Крупнейшие — «Поток» (доля на рынке около 50%, один из совладельцев — Альфа-банк), Smally, MD Finance, JetLend, «Город денег», Money Friends, ВДело. Количество платформ растет, как и их специализация. Площадки создаются внутри разнообразных экосистем — например, Озон.инвест, Сберкредо. Собственную платформу запускает екатеринбургский банк «Точка» (он первым предложил рынку механизм номинального счета, сейчас его инфраструктурой пользуется две трети российских инвестплатформ). По сути, «Точка» решает задачу сохранения клиентов, которые не могут получить стандартные банковские продукты из-за несоответствия определенным критериям.

— Тема создания собственной платформы породила бурю эмоций на рынке. Партнеры, которых мы «процессируем», переживали, что на базе компетенций, которыми они с нами поделились, мы создаем конкурентную площадку. Но, во-первых, это мы должны бояться действующих платформ, ибо у них опыта намного больше, чем у нас. Во-вторых, у «Точки» собственная клиентская база, огромный портфель действующего бизнеса. С платформами, которые мы обслуживаем, у нас есть договоренность, что мы их инвесторов и заемщиков никоим образом касаться не будем. Наша задача — оставить клиента «Точки» в экосистеме банка, — комментирует бизнес-девелопер «Точки» Артем Середа.

Для развития формирующегося рынка приход мощных проактивных игроков — это хорошо, оценивает тренды управляющий партнер Global Factoring Network Алексей Примаченко:

— Потенциал у рынка огромный. И если сейчас ежемесячный объем выданных займов достигает 800 млн рублей, то на горизонте десяти лет сумма может вырасти до 30 миллиардов. Для сорока, даже для ста платформ этого будет вполне достаточно. А для инвесторов — это хороший выбор и основательное доверие и уважение к новому перспективному инструменту для включения его в свой портфель.

— Рынок краудлендинга формированием и развитием обязан как минимум трем факторам. Первый — ускоренное развитие цифры в условиях пандемии. Инвестиционные платформы могут оказывать услуги неограниченному кругу лиц на территории РФ независимо от того, где находятся инвесторы и заемщики. Второй — потребность заемщиков, субъектов МСБ в альтернативном финансировании. И третий — интерес инвесторов к повышенным ставкам доходности по сравнению с традиционными продуктами, — объясняет управляющий партнер, PR и GR директор Money Friends Юрий Колесников.

— Рынок краудлендинга формированием и развитием обязан как минимум трем факторам. Первый — ускоренное развитие цифры в условиях пандемии. Инвестиционные платформы могут оказывать услуги неограниченному кругу лиц на территории РФ независимо от того, где находятся инвесторы и заемщики. Второй — потребность заемщиков, субъектов МСБ в альтернативном финансировании. И третий — интерес инвесторов к повышенным ставкам доходности по сравнению с традиционными продуктами, — объясняет управляющий партнер, PR и GR директор Money Friends Юрий Колесников.

По его прогнозам, рынок будет динамично расти, к концу 2021 года ежемесячная сумма выданных займов достигнет 1,4 млрд рублей. Для сравнения, 2020 год закончился с показателем в 600 млн рублей. В целом по итогам 2021 года объем рынка, по мнению эксперта, составит около 11 млрд рублей.

— Согласно отчетности, которую предоставили Банку России участники рынка, на 31 марта 2021 года число инвесторов, зарегистрированных на инвестиционных платформах, превысило 17 тысяч. Более 95% — физические лица. Не все эти инвесторы являются активными. Они регистрируются, смотрят, какие продукты предлагаются, и уже после этого принимают решения. Суммарный объем инвестиций на платформах за четвертый квартал 2020 года и первый квартал 2021 года составил более 5,8 млрд рублей, — констатировал Сергей Шапель. — Многие операторы инвестиционных платформ взаимодействуют с институциональными инвесторами — кредитными и микрофинансовыми организациями. Такое сотрудничество объяснимо: рынок находится на стадии становления, и ему необходимо дополнительное фондирование.

Сергей Шапель выделил две основные бизнес-модели. Первая — предоставление займов. Вторая — размещение ценных бумаг. Объем выпуска акций на инвестиционных платформах превысил 1,9 млрд рублей. Это треть от общего объема инвестиций за рассматриваемый период.

— Важным показателем состояния рынка является средний размер инвестиционного предложения, профинансированного на платформе. Это 1,3 млн рублей на одного заемщика. По сравнению с другими сегментами финансового рынка, цифра пока выглядит достаточно скромно. Еще один показатель — уровень просрочки. На данном этапе субъекты МСБ демонстрируют хорошую финансовую дисциплину, уровень просрочки на инвестиционных платформах колеблется в среднем от 1 до 3,5%, — анализирует Юрий Колесников.

… грамотном скоринге …

|

| Кирилл Косминский: «Рынок получит новый импульс для развития, когда для инвесторов будут разработаны какие-либо стимулы, например, налоговые — по использованию инструмента краудфандинга» |

— Количество платформ будет увеличиваться, как и объемы финансирования, год назад в реестре было только две площадки, а сейчас сорок, — подтверждает исполнительный директор АОИП Кирилл Косминский. — За счет чего появляются новые платформы? Барьеры входа невысокие. Размер собственных средств оператора должен превышать 5 млн рублей. Это обязательное условие для включения в реестр ЦБ. Гораздо дороже стоит сама разработка ИТ-площадки. Ведь это в первую очередь технологичный бизнес, онлайн-площадка. ЦБ в перспективе будут рассматривать этот бизнес как ИТ-компании с соответствующими требованиями к ИТ-инфраструктуре, ее устойчивости. Еще один важный критерий — наличие компетенций по оценке проектов. Инвестплатформы не принимают на себя кредитный риск, но принимают риск репутационный. Поэтому каждая из платформ заинтересована в грамотном скоринге, управлении рисками, корректном взаимоотношении с заемщиками и инвесторами.

— Найти платежеспособного и перспективного с точки зрения бизнеса заемщика — очень непростая задача, — дополняет Юрий Колесников. — По статистике, 70% заемщиков, обращающихся на инвестиционные платформы, отсекаются из-за несоответствия самым минимальным требованиям. Дальнейший отсев происходит на этапе оценки финансовых показателей или андеррайтинга, это еще в среднем 18%. 7% заемщиков не проходят проверку службой безопасности. 2 — 3% отсеиваются по итогам интервью или выездной проверки заемщика. Таким образом, до кредитного комитета, который одобряет размещение инвестпредложения заемщика на платформе, доходит не более 2 — 3% от общего количества обратившихся.

— Мы работаем с очень рискованным сектором. Основной заемщик — микробизнес — практически не обладает никаким запасом прочности. А с учетом нестабильной экономической ситуации риски возрастают. Поэтому при развитии этого финансового инструмента нужно быть внимательным, достаточно скептичным и очень высокотехнологичным. И тогда все получится, — убежден управляющий партнер компании «СмартИнвест» (платформа Smally) Антон Сорокин. — Если краудлендинговые платформы хотят занять большую долю на рынке финансирования, а сейчас она крайне мала, они должны быть максимально высокотехнологичными. Это финтех в полном понимании этого слова, что накладывает отпечаток на траты, которые приходится делать, на технологии, которые приходится развивать.

По мнению игроков рынка, некой гарантией стабильности для инвестплатформ является наличие в их базе крупных институциональных инвесторов. «Сложно входить на этот рынок без своего портфеля, без капитала, рассчитывая лишь на коллективные инвестиции, — считает основатель инвестиционной платформы Credit.Club Александр Фарленков. — Все сорок платформ, включенные в реестр ЦБ, так или иначе связаны с крупными финансовыми институтами. Если смотреть на опыт европейских компаний, на рынке остались только те платформы, которые имеют крупных игроков. На российском рынке сформировалось несколько бизнес-моделей. Например, на платформе Credit.Club сначала в бизнес-проекты инвестирует портфельная финансовая организация, а затем делает уступку права требования другим участникам. Почему так? Потому что мы хотим показать инвестору, что у нас есть экспертиза и наши сделки безопасны. Кроме того, у платформ с коммерческим капиталом фондирование выше, чем у банков и компаний с госучастием. В то же время операционные издержки у платформ меньше, чем у других финансовых институтов. Отсюда появляется хороший буст для развития бизнеса».

— Уникальный опыт, достойный подражания представляет собой платформа «ВДело», поскольку в одном инструменте объединяются возможности института государственной поддержки предпринимательства и функциональных возможностей инвестиционной платформы, — говорит Юрий Колесников.

… доверии, качественном регулировании …

— Платформа запускалась Свердловским областным фондом поддержки предпринимательства (СОФПП) в рамках инфраструктуры поддержки. Мы сами инвестируем в проекты МСБ и показываем, что это безопасно и эффективно, — рассказывает сооснователь платформы «ВДело» Сергей Федореев. — Де-юре мы не являемся кредитной финансовой организацией. По структуре затрат мы типичная айтишная компания, потому что порядка 90% расходов — это разработка ПО. И если у банка основной ресурс — это финансы, то у нас — доверие, которое мы продаем. Во-первых, мы рассчитываем рейтинг проектов. Оцениваем их, смотрим на выписку по расчетному счету, свободный остаток, ритмичность поступления платежей, проверяем кредитную историю заемщика. Во-вторых, у нас партнерское соглашение со Сбером, у которого мы запрашиваем рейтинг самих заемщиков. Он рассчитан на основании анализа их платежеспособности. Мы публикуем проекты. Если заемщик не исполняет обязательства, мы в интересах инвесторов начинаем работу с просроченной задолженностью.

С начала работы платформы портфель инвестиций «ВДело» составил около 300 млн рублей. Около 75% этих средств поступили от институциональных инвесторов, СОФПП, муниципальных фондов, 25% — от частных инвесторов. Период инвестирования составляет от 20 дней до 12 месяцев. Размер инвестиций — от 5 тыс. рублей до 1 млрд рублей. Деньги перечисляются на номинальный счет платформы и переводятся заемщику только в случае, если проект наберет нужный размер финансирования. Если запрашиваемый объем денег не набран, инвестор может направить финансы в другой проект. «Нас часто спрашивают, наверное, к вам приходят те, кому не дают кредиты в банках? Это не совсем так. К нам обращаются, когда быстро нужны деньги. В частности, один из первых заемщиков — Невьянский машиностроительный завод — пришел к нам потому, что ему проще было за день-два привлечь средства для нового производства, чем две-три недели согласовывать предоставление кредита в банках. Активные заемщики — строительные и торговые предприятия», — говорит Сергей Федореев.

— Мы занимаемся лесозаготовкой, деревообработкой, и в зимний период традиционно кредитуемся на пополнение инвестиционных средств, потому что лесозаготовка — это зимняя работа. Зимой лес заготавливаем, летом перерабатываем. Поэтому зимой всегда есть потребность в пополнении оборотных средств. С помощью «ВДело» мы уже получили три займа, два из них вернули. Разместили на платформе четвертый проект, ждем инвестиций, — делится опытом заемщика генеральный директор «Русской лесной компании» Дмитрий Конодо. — Мы давно работаем с СОФПП, фонд всем хорош, но для заемщиков существует лимит в 5 млн рублей. По этой причине мы рассматриваем альтернативные инструменты. Что для нас важно? Конечно, скорость. Мы загрузили на платформу необходимые документы и буквально за один-два дня привлекли финансирование. Еще один плюс — низкая ставка — 11%. Для сравнения: Сбер предоставил нам беззалоговый кредит под 16%. Было бы еще лучше, если бы можно было увеличить период предоставления инвестиций — до трех лет. Но я понимаю, что для работы этого инструмента нужен баланс между заемщиком и инвестором.

— Почему я стал инвестировать в проекты, которые размещены на платформе «ВДело»? Потому что я долго работаю с СОФПП и доверяю фонду. Из-за пандемии сократились заказы и остались свободные средства, которые мы накапливали на новую партию сырья. Деньги должны работать, поэтому мы решились на этот шаг, — рассказал свою историю инвестор Алексей Попов. — Развитие краудинвестинга в России тормозят несколько барьеров. Первый — судебная система, как правило, защищаются интересы должника, а не инвестора. Второй — исполнительное взыскание просроченных кредитов. Часто деньги не взыскиваются. Третье — отсутствие информации об инвестиционных платформах и, как следствие, недоверие к ним.

— Недостаточная популяризация этого инструмента и страхи предпринимателей мешают развитию краудфинансирования, — соглашается генеральный директор компании «Пирс. Оператор прямых инвестиций» Артем Мордвинкин. — Изменить ситуацию помогут подобные дискуссионные площадки с участием ключевых игроков и регулятора. Объем рынка будет расти пропорционально снижению опасений его потенциальных участников.

— Действия регулятора, который заинтересован в чистоте рынка, создании реестра, установлении единых правил для платформ, позволят рынку повысить уровень доверия и продолжить эволюционировать, — считает генеральный директор и учредитель платформы Fair finance Инна Касьянова.

— Основные регуляторные требования, которые предъявляются к операторам инвестиционных платформ, — размер собственных средств, установленный на уровне 5 млн рублей, требование к квалификации и деловой репутации. Также к организациям необходимо предоставлять отчетность в Банк России. Кроме того, согласно 259-ФЗ операторам инвестиционных платформ нужно разработать внутренние документы. К ним относятся правила инвестирования, в соответствии с которыми будет осуществляться инвестиционная деятельность, а также документы по урегулированию конфликтов интересов. Предъявляются требования по ведению реестра заключенных договоров, обеспечению его сохранности и достоверности данных, которые в нем содержатся. Отдельным блоком в законе выделено требование по раскрытию информации, — разъяснил политику регулятора Сергей Шапель.

Компаниям закон разрешает привлекать совокупно на всех площадках не более 1 млрд рублей в год. Вложения неквалифицированных инвесторов ограничены суммой в 600 тыс. рублей в год также на всех платформах. Планка установлена для того, чтобы люди понимали риски и принимали осознанное решение.

… и налоговых стимулах

Как рынок будет развиваться?

— Все платформы сейчас находятся в поисках бизнес-модели. Модель заимствования в том виде, в котором она сейчас реализована, — верхушка айсберга. 259-ФЗ предусматривает разные варианты инвестирования. Это и инвестирование с помощью эмиссионных ценных бумаг, и цифровых финансовых активов. Все мы ищем, какие бизнес-модели могут быть встроены в рамках инвестиционной платформы. Готовы дорабатывать платформу за свой счет. То есть давать платформу в обмен на бизнес-модель, которая нам будет интересна, в которую мы поверим, — анализирует Сергей Федореев.

По словам Кирилла Косминского, перспективным направлением является использование токенов (утилитарных цифровых прав), которые позволяют предпринимателю организовать предзаказ товаров или услуг и таким образом получить оборотное и инвестиционное финансирование под будущий спрос.

Эксперт убежден, что рынок получит новый импульс для развития, когда для инвесторов будут разработаны какие-либо стимулы, например, налоговые — по использованию инструмента краудфандинга.

В основу может лечь принцип, работающий для владельцев ИИС, которые помимо дохода получают право на один из двух видов инвестиционных вычетов. Нужна дискуссия среди всех участников рынка по формированию налоговых стимулов, тогда миллионы инвесторов, которые инвестируют в акции, могли бы прийти на платформы и сформировать портфели.

— Уверен, что к 2025 году благодаря конструктивному диалогу с регулятором, обмену опытом между игроками рынка и популяризации краудлендинга, мы будем относиться к нему как к привычному инвестиционному инструменту, — итожит Юрий Колесников.

* Организаторы — АЦ «Эксперт», журнал «Эксперт-Урал», при поддержке Ассоциации операторов инвестиционных платформ.

Дополнительные материалы:

|

Деятельность инвестиционных платформ в перспективе может стать удачным дополнением к классическим банковским инструментам инвестирования и финансирования, считает министр инвестиций и развития Свердловской области Виктория Казакова — В мире растет популярность инвестиционных платформ — альтернативного источника денежных ресурсов для малого и среднего бизнеса. В Свердловской области в прошлом году была создана краудинвестинговая платформа «ВДело». Это первая инвестиционная платформа, созданная региональным институтом развития. Она выполняет роль посредника между инвесторами и заемщиками, позволяет им оперативно найти друг друга и оформить отношения в правовом поле, при этом — онлайн. В октябре 2020 года платформа была внесена в реестр операторов инвестиционных платформ Банка России, а в конце прошлого — начале текущего года на платформе состоялись первые сделки. Рынок кредитов малому и среднему бизнесу в Свердловской области в среднем составляет около 1,5 млрд рублей в месяц, спрос на заимствования очень высок. Платформа «ВДело» важна тем, что это новый инструмент, который позволит дополнить традиционные государственные финансовые ресурсы поддержки предпринимательства в рамках нацпроекта «Малое и среднее предпринимательство» еще и частными инвестициями. |

|

Краудлендинговая платформа — удобный и прозрачный инструмент вложения свободных денежных средств, убежден руководитель Свердловского фонда содействия инвестициям Илья Сулла — «ВДело» стало первой в РФ государственной цифровой площадкой для тех, кто хочет инвестировать, и для тех, кому нужны инвестиции. Для нас платформа — это рыночный посредник между предпринимателями, которым нужны деньги для финансирования того или иного проекта, и сообществом инвесторов, намеренных вложить деньги на более интересных условиях, чем сейчас предлагает, например, банковская система. Найти качественные проекты не так просто. Но все-таки их количество кратно превышает число инвесторов. Поэтому наша основная задача — обеспечить информацией потенциальных инвесторов, чтобы не боялись вкладываться в проекты. Мы используем опыт СОФПП по экспертизе проектов. Во-первых, за 20 лет существования фонда мы хорошо изучили предпринимателей региона. Накоплена большая база данных. Во-вторых, за счет цифровизации мы создали свою систему анализа больших данных, и это позволяет получать собственный достоверный рейтинг. Привлекать средства могут индивидуальные предприниматели и юрлица, зарегистрированные и ведущие деятельность в Свердловской области. Сейчас мы сами вкладываемся только в проекты на Среднем Урале: едем на производство, анализируем, насколько заявленные показатели соответствуют реалиям. Опыт по развитию платформы могут использовать институты поддержки предпринимательства других субъектов РФ. Суммарная капитализация всех этих организаций составляет несколько десятков миллиардов рублей. Это существенно расширит рынок. |

Справка:

|

|

Первая платформа

Первая платформа Экспертиза для инвесторов

Экспертиза для инвесторов