Знаю как

Значительная часть представителей крупной промышленности региона рассматривает вложения в НИР как необходимый элемент повышения конкурентоспособности. Компании ждут предложений от научно-исследовательских организаций и готовы платить за разработки в областях, связанных с критически важными для них технологиями.Две недели назад мы представили результаты первого рейтинга инновационно активных компаний Урала и Западной Сибири (см. «Новое не для всех», «Э-У» № 48 от 05.12.11). На основе данных статистики компании региона были ранжированы по объему затрат, которые они направляют на научно-исследовательские и опытно-конструкторские разработки (НИОКР). Задача второго этапа - оценить потенциал спроса на НИР - научные исследования и разработки. Для этого лаборатория форсайт-исследований Центра региональных экономических исследований Высшей школы экономики и менеджмента УрФУ совместно с аналитическим центром «Эксперт-Урал» при участии Межведомственного аналитического центра (Москва) изучила долгосрочный (на горизонте до 2020 года) спрос на НИР со стороны крупной промышленности Уральского региона.

Мы попытались выяснить, как руководители R&D-подразделений промышленных компаний региона оценивают собственные потребности в НИР сегодня и в долгосрочной перспективе и как на эти оценки влияют приоритеты государства. (Напомним, указом президента РФ № 899 от 07.07.11 утверждены следующие приоритетные направления развития науки, техники и технологий в РФ: информационно-телекоммуникационные системы, энергоэффективность, энергосбережение и ядерная энергетика, индустрия наносистем, рациональное природопользование, безопасность и противодействие терроризму, науки о жизни, перспективные виды вооружений, военной и специальной техники, транспортные и космические системы.) Вторая составляющая исследования - анализ возможных источников финансирования научных разработок, в которые готов вкладываться бизнес. Мы также попытались понять, кого бизнес видит в качестве поставщиков инноваций.

Таблица. Репрезентативность выборки по отдельным отраслевым сегментам

Безусловно, исследование не претендует на экстраполяцию полученных результатов на все территории и отрасли экономики Уральского региона. Однако качественные характеристики выборки позволяют сделать определенные выводы. Среди участников опроса оказалось много компаний, представляющих крупный, а главное - технологически продвинутый бизнес. Результаты их оценки уровня технологического развития российской промышленности особо интересны.

Необходимое предисловие

На предложение ответить на вопросы анкет откликнулись 35 компаний Свердловской, Челябинской, Тюменской областей и Пермского края. Лидером по активности экспертов оказалась Свердловская область (на долю ответов из этого региона пришлось 65,7%). В отраслевом разрезе больше всего анкет поступило от экспертов машиностроения и металлургии (по 37,2%).

С учетом выборки опрошенных предприятий выводы исследования применимы для следующих производств и отраслей: огнеупоров и стальных труб, частично - спецсталей (черная металлургия); титана, цинка, редкоземельных металлов, отчасти первичного алюминия (цветная металлургия); приборостроения, горнодобывающего, металлургического, транспортного и химического машиностроения; нефтехимической и атомной промышленности.

Нельзя использовать выводы для оценки таких серьезных для Урала секторов промышленности, как производство меди (все переделы), алюминия, стали (кроме спецсталей), двигателестроение, автомобилестроение, нефтегазовое и энергетическое машиностроение, химическая промышленность (неорганическая химия), стройиндустрия, пищевая промышленность и ряда других.

Что хотят

Итак, начнем с ответа на вопрос, нужны ли бизнесу инновации сегодня? Чтобы получить на него ответ, мы попросили компании оценить собственный уровень научно-технологического развития. Больше половины предприятий (52%) назвали его средним по отрасли.

В отраслевом разрезе картина выглядит иначе. Например, среди компаний, представляющих машиностроение, «средним» посчитали собственный уровень уже 73%, среди металлургов - 50%. Около 30%, в частности предприятия химической и атомной промышленности, считают, что уровень их технологического развития соответствует лучшим мировым образцам. Это закономерно: в составе выборки присутствуют компании нефтехимии, представленной на Урале крупнейшими в стране игроками, а также атомпрома, чья продукция имеет мировое качество. В металлургии 25% опрошенных относят себя к производителям мирового уровня, а вот в машиностроении таких только 18% (это предприятия приборостроения и транспортного машиностроения). Остальные 19% опрошенных считают, что их технологии соответствуют лучшим российским образцам.

Внятную потребность в уникальных решениях, ноу-хау, как правило, формулирует крупный бизнес, причем тот, что работает на мировых рынках: научные разработки нужны ему для того, чтобы сократить технологический разрыв с конкурентами. Компании среднего уровня, ориентированные на внутренний рынок, пока ставят скорее задачи модернизации работающих технологий, их адаптации к своим производствам.

Кто платит

Безусловно, одной готовности сокращать технологический разрыв мало. Нужны ресурсы, которые компании готовы вкладывать на всех стадиях - зарождения инновации, ее тестирования, апробации и внедрения. Посмотрим, на что рассчитывают участники опроса.

Предприятия машиностроения Урала в значительной степени надеются на государственный заказ. Мы объясняем это принадлежностью многих к ВПК, признанному приоритетом для государства. Возможно, поэтому игроки не видят предпосылок для снижения доли госисточника. Вместе с тем они считают, что к 2015 - 2020 годам в их программах НИР значительно (практически вдвое) увеличится доля частного капитала в виде ресурсов, предоставленных российскими и зарубежными венчурными компаниями, бизнес-ангелами и прочими организациями. Машиностроители практически единодушно заявляют о желании в будущем значительно снизить долю финансирования НИР банками, вплоть до их полного исключения из приоритетных источников расходов на эти цели. Доли средств госкорпораций и собственного капитала останутся на том же уровне.

Любопытно распределение приоритетных источников финансирования НИР в металлургии. Как считают участники опроса, среди компаний этой отрасли больше всего ресурсов направляется из собственных средств, и спустя десять лет ситуация кардинально не изменится. Ставка на собственные силы, вероятнее всего, объясняется тем, что среди тех самых государственных приоритетов технологии, важные для металлургии, отсутствуют, а значит, придется искать другие механизмы поддержки НИР.

По данным химиков, их научные исследования финансируют и государство, и сами компании. В этой отрасли верят в статус-кво.

В отношении направлений финансирования НИР получим следующие ожидания: доля расходов на модернизацию существующих производственных процессов и значимость адаптации зарубежных технологий в нашем производстве по всем рассмотренным отраслям будут уменьшаться. В машиностроении и металлургии надеются на значительный рост доли финансирования разработок новых технологий для производства новой продукции, в химической промышленности, наоборот, считают, что обеспечение этой статьи будет падать. Для всех отраслей характерен прогноз увеличения доли расходов на уникальные исследования, способные привести к появлению прорывных технологий. Стабильно значимую долю в 20 - 27% составляет финансирование разработок новых технологий производства традиционной продукции. При этом уровень финансирования этих разработок для машиностроения и металлургии сохранится, а в химической отрасли вырастет (на 8%).

Кому заказывает

Разобравшись с мотивацией и деньгами, посмотрим, кого бизнес видит соратником в технологической революции, кто в потенциале сможет удовлетворить его спрос на инновации.

В долгосрочной перспективе доля собственных научно-исследовательских структур компаний будет сокращаться (в среднем на 4%), а вот доли научно-исследовательских организаций Урала и зарубежных поставщиков НИР имеют шанс вырасти (на 2% каждая). Причем в случае зарубежных партнеров приоритет отдается экономически развитым странам, вдвое меньше идей и решений участники исследования ожидают получить из Китая, на последнем месте - страны СНГ.

Трактовать эти результаты можно двояко. По первой версии, вроде бы обозначены перспективы, связанные с ожиданиями промышленности в части предложения со стороны организаций научно-исследовательского комплекса Урала. Но, на наш взгляд, более корректной выглядит вторая трактовка: ожидания отражают мотивацию промышленных компаний на сокращение роли внутренних научно-исследовательских структур. Она пока слабо подкреплена внешними факторами, но четко обозначает границы собственных сил и возможностей. Если со стороны уральских научно-исследовательских организаций поступит предложение, оно будет удовлетворено спросом, если нет - спрос удовлетворят другие поставщики, не исключено, из-за рубежа.

Чего ждут

Последний блок нашего исследования - оценка возможного эффекта от внедрения НИР. Как выяснилось, основные ожидания связаны с изменением конечной продукции: это освоение принципиально новой и улучшение потребительских характеристик существующей (17% и 16% соответственно). Следующий пункт - повышение эффективности производственного процесса: снижение материальных (15%) и удельных энергетических (11%) затрат, повышение производительности труда (13%). На последнем месте адаптация к ухудшению сырьевой базы (2%) и повышение гибкости производственного процесса (7%).

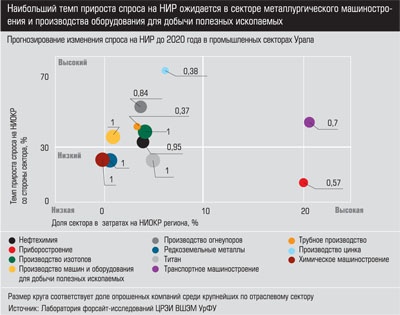

Наибольший темп прироста спроса на НИР ожидается в секторах металлургического машиностроения, производства оборудования для добычи полезных ископаемых, а также огнеупоров. Именно от этих секторов в перспективе стоит ожидать запроса на проведение научно-исследовательских работ, но доля их по объемам затрат на НИР по региону невелика. Особое внимание стоит уделить приборостроению и транспортному машиностроению: их доля в затратах на НИР существенна, что говорит о высокой значимости и, следовательно, стоимости научных изысканий. Несмотря на то, что темп прироста ожидается средний, объемы финансирования НИР в этих отраслях будут серьезны. Остальные сектора находятся в зоне средних показателей по темпу прироста расходов на НИР и низких показателей по доле этих расходов в затратах всего региона.

В результате проведения экспертного опроса сформирован перечень актуальных направлений технологического развития промышленных компаний Урала. Мы просили представителей компаний указать направления, наиболее актуальные для их развития в ближайшие десять лет в соответствии с двумя сценариями развития: минимальным и оптимальным. В итоге представлено 177 технологических направлений. Мы проранжировали их по принадлежности к выделенным государством как приоритетные. Получилось, что 34% от общего количества предложенных технологий (45 направлений) может претендовать на поддержку государства. А для внедрения более 60% технологий, действительно актуальных для промышленности, компаниям необходимо искать другие источники финансирования. Вот, собственно, ответ на вопрос, почему для предприятий металлургической отрасли приоритетным источником финансирования в будущем является их собственный капитал.

Общий вывод таков. Компании региона ждут предложений от научно-исследовательских организаций и готовы платить за разработки в областях, связанных прежде всего с критически важными для них технологиями. Научно-исследовательскую деятельность, связанную с меньшими рисками, они пока склонны вести собственными силами.

В поисках горизонтов планирования

Понимание того, что нужно принципиально менять продукцию, нужны специальный бюджет под НИОКР и горизонт планирования, есть. Как и скепсис в отношении того, что это понимание резко и быстро перейдет в дело.

Итоги исследования стали предметом дискуссии на площадке «Важнейшие тенденции научно-технологического развития Урала» VI ежегодной межрегиональной конференции «Точки роста экономики Большого Урала». Представляем высказанные точки зрения экспертного и бизнес-сообщества.

Дан Медовников, заместитель главного редактора журнала «Эксперт», заместитель директора Института менеджмента инноваций НИУ ВШЭ:

- Последние исследования показывают, что у предприятий все меньше ожиданий от простой адаптации западных технологий, они делают ставку на собственные НИОКР. Это объясняется рядом причин. Во-первых, самостоятельная разработка может оказаться дешевле. Представители компании одной химической компании рассказывали мне, что нужная им технология стоит 20 млн долларов. Они же могут купить отраслевой, пусть и полуразрушенный российский НИИ за 5 миллионов, потратить еще столько же на разработку и в конечном итоге сэкономить вдвое. Во-вторых, далеко не все технологии торгуются. Причем речь идет не только о прорывных, но и просто о высокомаржинальных технологиях. Если вы хотите, например, купить линию по производству полиэтилена или полипропилена, пожалуйста, нет вопросов, покупайте все под ключ. Но если вам нужен, к примеру, изицианит, не надейтесь, не продадут: этой технологией в мире владеют всего четыре компании.

Юрий Симачев, заместитель генерального директора Межведомственного аналитического центра:

- В части перспектив быстрого роста инновационной активности бизнеса у меня есть определенный скепсис. Объясню почему. Задается бизнесмену вопрос: у вас сейчас какой уровень инновационной активности? А как вы считаете, он лет через 5 - 10 вырастет? Большинство говорит: вырастет. Я могу сказать, что так отвечали и год, и четыре года назад, но сильного тренда по-прежнему нет. Спрашиваешь: какой уровень расходов на НИОКР оптимален? Как правило, отвечают: в десять раз выше, чем есть на самом деле. Безусловно, понимание того, что нужно принципиально менять продукцию, нужен специальный бюджет под НИОКР, нужен горизонт планирования, на большинстве предприятий есть, но ожидать, что оно резко и быстро перейдет в дело, я бы не стал.

Александр Куркин, генеральный директор Уральского электрохимического комбината (Новоуральск):

- УЭХК - базовое предприятие по развитию центрифужных технологий обогащения урана. На выходе у нас всегда один продукт - доведенная до нужной концентрации урана-235 смесь урановых изотопов, цена килограмма которой впрямую зависит от того, на каком оборудовании она произведена. За последние годы мы разработали, довели до серийного изготовления и промышленной эксплуатации два поколения газовых центрифуг, прогрессивные автоматизированные системы управления, технологического контроля и аварийной защиты, технические средства систем снабжения электроприводов с высокими показателями эффективности, мощные средства автоматизированного приборного аналитического высокоточного контроля. Все это стало основным вкладом в повышение конкурентоспособности продукции и снизило ее себестоимость. Программы были реализованы за счет собственных ресурсов при поддержке руководства «Росатома», а в последнее время подключилась управляющая топливная компания «ТВЭЛ». Объем собственных вложений УЭХК в НИОКР составляет около 2% от выручки, «ТВЭЛ» увеличил объем финансирования НИОКР до 4% от выручки предприятий разделительно-сублимального комплекса.

Сейчас мы подходим к использованию очередного поколения центрифуг. Сторонние научно-исследовательские организации привлекаем в основном для решения вопросов создания эффективного вспомогательного оборудования и обслуживающих систем, потому что ограничены с точки зрения государственных секретов (газовая центрифуга до сих пор является изделием двойного назначения и подпадает под международные соглашения о нераспространении).

Уровень производства и его наукоемкость таковы, что нам приходится самостоятельно доводить молодых специалистов до необходимой квалификации, готовить собственные кадры для развития нашей прикладной науки. На ОАО «УЭХК» действует заочная аспирантура. Мы работаем над мотивацией персонала, эффективностью использования научных кадров. В период с конца 80-х по середину 2000-х возраст ключевых специалистов достигал 70 лет, в настоящий момент мы эту ситуацию выровняли.

Дмитрий Мраморов, генеральный директор СКБ Контур:

- Доля ИТ-отрасли достаточно мала в экономике Свердловской области. Возникает ощущение, что в плане науки здесь вообще никого нет. Что делать? Мы немало инвестируем в проекты поддержки студентов и преподавателей, помогаем командам, которые могут хоть что-то делать в университетах. Взаимодействуем, например, с разработчиками роботов, хотя это вообще никакого отношения к нашему бизнесу не имеет. Какой смысл? Общий посыл такой: мы ищем людей с высоким потенциалом, способных делать принципиально новые вещи. Их, к сожалению, мало, и больше не становится. Так что научно-техническое развитие нужно однозначно начинать с университетов.

Подготовил Алексей Белоусов

Методика исследования

Информационная база исследования - данные анкет, разработанных специально для этого проекта, информация, предоставляемая Федеральной службой государственной статистики, а также данные анкет рейтинга «400 крупнейших компаний Урала и Западной Сибири», подготовленного АЦ «Эксперт-Урал» (см. «Экономическая батрахология», «Э-У» № 43 от 31.10.11). К опросу привлечены компании следующих отраслей: машиностроение, черная и цветная металлургия, химическое производство, атомная промышленность. Географический срез включает Свердловскую, Челябинскую и Тюменскую области, а также Пермский край.

В основе исследования лежат экспертные методы, включающие формирование базы данных экспертов, разработку опросного листа, проведение опроса путем заочного анкетирования, обработку полученных результатов, организацию и проведение обсуждения по результатам исследования.

В качестве экспертов выступали представители предприятий или организаций, являющиеся специалистами в области научных исследований, технологического и стратегического развития компаний.