Все вкусное съели

Массовый рост ставок на потребительские кредиты может начаться в начале следующего годаAналитический центр «Эксперт-Урал» представляет очередной обзор основных тенденций в сегменте кредитования населения по итогам девяти месяцев этого года.

Без аппетита

Динамика рынка в целом соотносится с темпами 2010 года. По крайней мере, резкого скачка в сегменте не произошло. «Спрос на потребительские кредиты со стороны населения возвращается к докризисному, требования банков к заемщикам стали менее жесткими. Однако большинство банков сохраняют пока низкий аппетит к риску», - отмечает управляющий филиалом Абсолют Банка в Екатеринбурге Руслан Габдрахманов.

Динамика рынка в целом соотносится с темпами 2010 года. По крайней мере, резкого скачка в сегменте не произошло. «Спрос на потребительские кредиты со стороны населения возвращается к докризисному, требования банков к заемщикам стали менее жесткими. Однако большинство банков сохраняют пока низкий аппетит к риску», - отмечает управляющий филиалом Абсолют Банка в Екатеринбурге Руслан Габдрахманов.

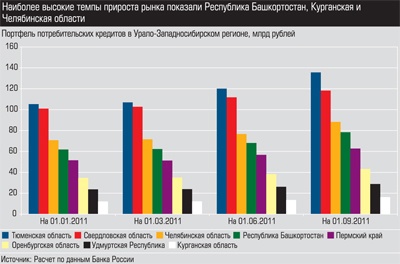

По данным Банка России, общий портфель кредитов населению (карты, наличные и автокредиты) на территории распространения журнала (Свердловская, Курганская, Оренбургская, Челябинская области, Тюменская с Югрой и ЯНАО, Удмуртия, Башкирия, Пермский край) на 1 сентября 2011 года составил 572 млрд рублей. За девять месяцев он увеличился почти на 11,8%, в целом по России - на 11,1%.

Рост подтверждают данные одного из крупнейших игроков: по данным пресс-службы Уральского банка Сбербанка России, за десять месяцев 2011 года на территории четырех субъектов федерации (Свердловской, Челябинской, Курганской областей и Башкортостана) выдано 279 тыс. кредитов на сумму более 62,3 млрд рублей, что в 1,5 раза больше, чем за аналогичный период 2010 года. Собственно за третий квартал выдано 97 тыс. кредитов, что на 12% больше, чем во втором квартале.

Пока оценки четвертого квартала, который традиционно активен с точки зрения потребления, разнятся. «Спрос на кредитные продукты в сентябре - октябре оказался чуть ниже ожидаемого, но примерно на уровне августа. В ноябре - декабре мы прогнозируем сезонный рост объемов», - предполагает директор операционного офиса № 1 «Запсибкомбанка» в Екатеринбурге Олеся Лазаренко.

Вместе с тем есть опасения, что общий пессимистичный информационный фон, вызванный нестабильностью на мировых рынках, охладит пыл потребителей. «Ситуация на внешних рынках оказала определенное влияние на потребительские настроения. Спрос на кредиты сегодня выше, чем летом, но ниже, чем традиционно в осенний период», - констатирует директор департамента розничного бизнеса по кредитованию ОАО «ВУЗ-банк» Ольга Стерхова.

Самыми быстрыми темпами рос рынок потребительского кредитования в Курганской области (плюс 20,2%), Челябинской области (15,1%) и Башкирии (15,1%). Совокупно на эту тройку приходится 32% портфеля потребительских кредитов региона. Прирост всего лишь в 5,8% в традиционно развитой Свердловской области на фоне более 10% в других областях кажется непривычно низким: такую динамику мы наблюдаем впервые. Вероятнее всего, это связано с эффектом низкой базы других территорий. Кроме того,

возможно, указывает на частичное насыщение рынка, и прежде всего Екатеринбурга, такими распространенными продуктами, как POS-кредиты. «Бум потребительского кредитования пройден. Однако спрос в таких сегментах, как классические кредиты и кредитные карты, сохраняется», - считает руководитель отдела кредитования населения Банка24.ру Геннадий Козлов.

Хотя по размеру доли потребкредитов в общем портфеле кредитов региона Свердловская область по-прежнему занимает верхние позиции (20,7%), лишь чуть уступая Тюменской области (23,7%).

Вниз...

С 2004 года АЦ «Эксперт-Урал» рассчитывает эффективные ставки банков Екатеринбурга и их поквартальную динамику: проект появился на этапе бурного развития рынка, когда доходность банков опиралась на многочисленные сборы и комиссии. Сегодня острота этой проблемы исчерпывается: под давлением ФАС, Роспотребнадзора многие банки вынуждены отказаться от установления комиссий, так что объявленная ставка все больше приближается к реальной. Однако говорить о том, что они полностью совпадают, пока рано: во многих продуктах еще присутствуют единовременная комиссия за открытие лимита, ежемесячная плата и так далее, что также влияет на общую стоимость кредита. И хотя ЦБ обязал банки показывать клиенту формулу расчета при заключении договора, на этапе выбора продукта знание эффективных ставок по-прежнему востребовано.

Таблица. Реальные ставки по кредитам населению в банках Екатеринбурга на начало декабря

Итак, общая тенденция этого года - снижение эффективных ставок - подтвердилась. По итогам девяти месяцев банки понизили реальные ставки максимум на 6 п.п. (в зависимости от сумм и сроков кредитования).

Как и в первой половине года, больше всего подешевели короткие деньги: кредиты без обеспечения на маленькие суммы и короткие сроки. На 6 п.п. уменьшилась средняя ставка по кредитам сроком до полугода на 30 тыс. рублей, на 3 п.п. - сроком до года на 50 тыс. рублей, на 1 п.п. - на год на сумму в 150 тыс. рублей.

По кредитам с обеспечением (поручительством и/или залогом) ставки либо не изменились, либо снизились незначительно (в пределах 0,3 - 0,7 п.п.). Средняя эффективная ставка по кредитным картам упала несильно (0,4 п.п. по картам сроком на один год на сумму 50 тыс. рублей). Впервые за долгое время подешевели экспресс-кредиты, причем сразу почти на 6 п.п.: средняя эффективная ставка сейчас составляет примерно 49%.

Отметим также увеличение максимальных сумм (по некоторым программам почти двукратное) и отмену комиссии по действующим программам.

...Но ненадолго

На наш взгляд, третий квартал был последним, в котором ставки падали. Причина разворота тенденции - недостаток ликвидности банков: осенью прошла волна повышения ставок по депозитам частных лиц, и это неизменно отразится на кредитной политике. Летом рост стоимости денег уже ощутили корпоративные клиенты. Розница реагирует медленнее. Но часть игроков уже изменила условия кредитования, а основная масса может подтянуться в начале следующего года. «Мы считаем, что общий уровень процентных ставок по кредитам для физических лиц в ближайшее время снижаться не будет. Учитывая рост доходности по депозитам частных клиентов, с большей вероятностью может произойти незначительное увеличение», - прогнозирует начальник управления клиентского бизнеса банка «Нейва» Сергей Возчиков. - На рынке уже несколько месяцев наблюдается замедление кредитования, - подтверждает директор регионального центра «Уральский» ЗАО «Райффайзенбанк» Виталий Милованов. - Кризисные ожидания снижают уверенность заемщиков. На данный момент можно констатировать снижение темпов роста кредитования, что говорит о том, что люди более осторожно подходят к займам. В то же время банки вынуждены платить за привлечение ресурсов для выдачи кредитов более высокую стоимость, а значит, увеличивать процентные ставки по кредитным программам. В самом пессимистичном варианте в начале следующего года ставки могут увеличиться на 1,5 - 2% в среднем по рынку, хотя лично я склонен верить, что ситуация стабилизируется и ставки либо не изменятся, либо вырастут на 0,5 - 1%.