Малоснежное лето

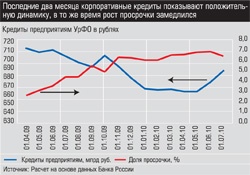

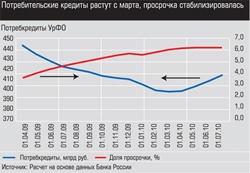

Оживление кредитной активности банков Урала, начавшееся в первом квартале этого года, закрепилось. Это позволяет говорить о том, что «заморозки» на кредитном рынке закончились.Первые признаки оживления кредитного рынка аналитический центр «Эксперт-Урал» обнаружил еще по итогам первого квартала года: совокупный портфель кредитов самостоятельных банков корпоративному сектору региона вырос тогда на 2,8%, населению - на 0,5%, малому бизнесу - на 5%. Во втором квартале тенденция укрепилась: за полгода рост составил 7%, 9,8% и 18% соответственно.

Ставки падают

В абсолютных цифрах совокупный корпоративный кредитный портфель уральских банков (без учета Ханты-Мансийского банка) вырос за шесть месяцев на 13,5 млрд рублей, потребительский - на 9,1 млрд рублей. При этом вложения в ценные бумаги заметно уменьшились: если за первый квартал банки, стремясь компенсировать падение процентных доходов, увеличили инвестиции в акции и облигации на 18,9 млрд рублей, то за полгода - только на 17,8 млрд рублей. Несколько выбивается из общей картины лишь Сбербанк: его портфель корпоративных кредитов продолжает сжиматься при одновременном росте вложений на фондовом рынке (если все банки страны в совокупности увеличили инвестиции в ценные бумаги на 24,5%, то Сбербанк - на 65%).

В абсолютных цифрах совокупный корпоративный кредитный портфель уральских банков (без учета Ханты-Мансийского банка) вырос за шесть месяцев на 13,5 млрд рублей, потребительский - на 9,1 млрд рублей. При этом вложения в ценные бумаги заметно уменьшились: если за первый квартал банки, стремясь компенсировать падение процентных доходов, увеличили инвестиции в акции и облигации на 18,9 млрд рублей, то за полгода - только на 17,8 млрд рублей. Несколько выбивается из общей картины лишь Сбербанк: его портфель корпоративных кредитов продолжает сжиматься при одновременном росте вложений на фондовом рынке (если все банки страны в совокупности увеличили инвестиции в ценные бумаги на 24,5%, то Сбербанк - на 65%).

Как и в первом квартале, более высокими темпами продолжают расти кредиты субъектам малого и среднего бизнеса (МСБ). Несмотря на достаточно высокие риски (по официальным данным, уровень просрочки в этом сегменте составляет 9,2%, тогда как в целом по корпоративным кредитам - 6,2%), доля этого вида кредитов в общей структуре портфеля значима. Если по банкам России, исходя из данных ЦБ, это 29% от рублевых кредитов, то по уральским - в среднем 51%, а в отдельных субъектах (Пермском крае, Удмуртии, Башкирии, Оренбургской области) - до 75%. Банкиры расширяют предложение для этой группы клиентов, рассчитывая на спрос. Но, по их же признанию, крупный и средний корпоративный клиент пока не спешит затевать новые проекты, а для поддержки текущей деятельности ему достаточно собственной ликвидности. У малых предприятий «подушки безопасности» нет, и они вынуждены обращаться за кредитной поддержкой.

Безусловно, закрепление положительных тенденций в сегменте кредитования связано с последовательной политикой регулятора: весь год нормативными и административными мерами ЦБ добивался снижения стоимости ресурсов. Ставки по вкладам и кредитам, резко взлетевшие к началу 2009 года, начали плавно опускаться. Согласно официальной статистике ЦБ, уровень средней стоимости депозитов практически достиг докризисной планки. Если в начале прошлого года отдельные банки привлекали средства частных лиц под 17% годовых, то сейчас уже под 6 - 8%.

Это, конечно, влияет на снижение стоимости кредитов, правда, далеко не в тех масштабах, которые видятся регулятору. Да, к июлю средние объявленные ставки по кредитам корпоративному сектору на Урале достигли 9 - 10%, однако реальная стоимость кредитов для обычных корпоративных заемщиков с учетом всех дополнительных расходов по-прежнему держалась на уровне 15 - 25%.

Другая причина начавшейся «оттайки» - улучшение общей экономической конъюнктуры. Рост добычи полезных ископаемых (в основном это отражается на бизнесе клиентов в Тюменской области и Башкирии), хорошая ситуация на мировых рынках для металлургии (а значит, для Свердловской и Челябинской областей) позволяет предприятиям увеличивать объемы производства, фонды оплаты труда, восстанавливать заказы для малого бизнеса. Не случайно именно на эти отрасли приходится половина абсолютного прироста кредитного портфеля на территории Урала.

...Но и доходы не растут

Между тем пока положительная динамика в сегменте кредитования слабо влияет на бизнес самих банков. Процентные доходы по ссудам в первом полугодии-2010 по сравнению с аналогичным периодом прошлого года сократились на 12%, а вот от ценных бумаг - выросли на 112%.

Между тем пока положительная динамика в сегменте кредитования слабо влияет на бизнес самих банков. Процентные доходы по ссудам в первом полугодии-2010 по сравнению с аналогичным периодом прошлого года сократились на 12%, а вот от ценных бумаг - выросли на 112%.

Пока банки сохраняли высокие ставки кредитов при относительно низком уровне стоимости вкладов, они могли поддерживать приемлемую общую доходность. Если сейчас начнется, как ожидает регулятор, еще более динамичное снижение стоимости предложений для заемщиков и соответственно маржи, банки рискуют уйти в убыток. Тем более что расходы увеличиваются: за прошлый год фонд оплаты труда вырос на 11%, прочие управленческие расходы - на 17%.

В итоге прибыль до создания резервов сократилась на 29%. Хотя и отчисления в резервы урезаны вдвое, они все же составляют в среднем 50% от такой прибыли. Всего убыточны до создания резервов сегодня 15 банков Урала из 81 (в том числе три санируемых), после создания резервов - уже 22 банка, в их числе такие крупные, как Сургутнефтегазбанк и Меткомбанк.