Шесть похорон и две свадьбы

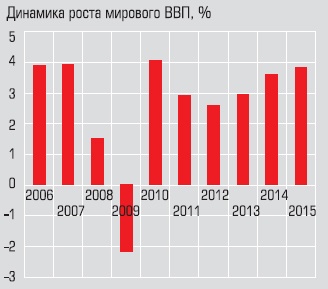

Мировая экономика находится в сложном положении. Ни потребители, ни инвесторы не знают, как будут развиваться события, и занимают выжидательную позицию. Корпоративный сектор сидит на 4 трлн долларов наличности и боится ее вкладывать. Естественно, это сказывается на темпах роста ВВП: они значительно ниже, чем в 2003 — 2006 годах.

Я беседовал со многими специалистами в лондонских инвестбанках и аналитических компаниях, просил их оценить ключевые риски мировой экономики. Параметра три: вероятность реализации в ближайшие два года (более 40% — очень высокая, менее 10% — низкая), влияние на рост мирового ВВП и интенсивность (кумулятивный показатель вероятности риска и его влияния на рост ВВП, оценивается по шкале от 1 до 25). В итоге сформировалось семь сценариев.

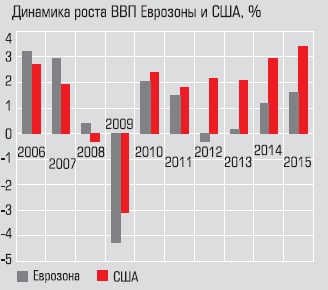

Позитивный из них только один. Радует, что вероятность его реализации наиболее высока (влияние на рост ВВП — высокое, интенсивность — 20). Он зиждется на том, что Евросоюз продолжит существование (даже если Греция вынуждена будет выйти из его состава). Для его реализации есть несколько оснований.  В 2012-м властям стран ЕС стало понятно, что жесткая позиция «затягивания поясов», которую избрали Германия и Ангела Меркель, не является конструктивной. Такие меры Европе не помогут. И тогда ЕЦБ начал масштабную программу выдачи дешевых кредитов региональным банкам, находящимся в проблемных странах, а также объявил о готовности в неограниченном количестве скупать гособлигации на вторичном рынке.

В 2012-м властям стран ЕС стало понятно, что жесткая позиция «затягивания поясов», которую избрали Германия и Ангела Меркель, не является конструктивной. Такие меры Европе не помогут. И тогда ЕЦБ начал масштабную программу выдачи дешевых кредитов региональным банкам, находящимся в проблемных странах, а также объявил о готовности в неограниченном количестве скупать гособлигации на вторичном рынке.

Кроме того, положительным фактором является и создание Европейского стабилизационного механизма (он сменил временный Европейский фонд финансовой стабильности) объемом в 500 млрд евро. Тем не менее рост экономики Еврозоны будет крайне низким, ее ждет продолжительный период «великого сдерживания», что естественно скажется на ключевых торговых партнерах ЕС, коим является и Россия.

Второй сценарий — негативный (вероятность — умеренная, влияние — очень высокое, интенсивность риска — 15). Его суть — мировая экономика в 2013 — 2014 годах будет пребывать в состоянии рецессии. Основания для такого прогноза есть: продолжающийся долговой кризис в Европе, проблемы в США, связанные с госфинансами, замедление роста Китая. В 2008-м, в первую волну кризиса, уровень задолженности большинства развитых стран был значительно ниже, чем сегодня, они были готовы на серьезные меры по стимулированию экономики, что вылилось в неплохой рост ВВП в 2010-м. Но сейчас резервов нет.

Если события будут развиваться по этому сценарию, то Россия и другие развивающиеся страны окажутся в выгодном положении: их восстановление будет происходить относительно быстро, что сместит центр гравитации мировой экономики в эти регионы.

Третий сценарий — конец Еврозоны (выход из ее состава трех-четырех государств). Здесь вероятность — умеренная, влияние — очень высокое, интенсивность — 15. Одно дело, если дефолт Греции будет контролируем, и другие европейские страны договорятся, как избежать эффекта домино. Совсем другое, если процесс окажется хаотичным, и инвесторы начнут атаковать долговые рынки других проблемных стран, прежде всего Испании (доходность по гособлигациям достигает 7%, что говорит о крайней неустойчивости экономики) и Италии (третий по величине долговой рынок мира после США и Японии, с доходностью гособлигаций больше 6%, и отрицательной динамикой ВВП). Рецессия затронет не только средиземноморские страны, но и ядро Евросоюза. Германия или Франция, их валюты (национальные или евро — не важно) окажутся желанными гаванями для инвесторов. Для немецкой экономики это означает конец роста, поскольку она ориентирована на экспорт. Одновременно такой сценарий крайне негативен для России, поскольку ЕС — ключевое направление поставок нашего сырья.

Рецессия затронет не только средиземноморские страны, но и ядро Евросоюза. Германия или Франция, их валюты (национальные или евро — не важно) окажутся желанными гаванями для инвесторов. Для немецкой экономики это означает конец роста, поскольку она ориентирована на экспорт. Одновременно такой сценарий крайне негативен для России, поскольку ЕС — ключевое направление поставок нашего сырья.

Четвертый сценарий — рост протекционизма, развязывание торговых и валютных войн (вероятность — умеренная, влияние — высокое, интенсивность — 12). Сегодня протекционистские меры касаются около 4% мирового товарооборота (в основном к ним прибегают страны Южной Америки — Бразилия, Аргентина), вполне возможно, что эта цифра будет расти.

Помимо этого мы видим, что монетарные власти США, некоторых стран Еврозоны, Японии и Швейцарии пытаются как можно сильнее девальвировать собственную валюту. В ход идут валютные и словесные интервенции, печать денег, тайные действия через «приближенные» банки.

Оно понятно: стоимость труда в развитых странах намного превышает стоимость материалов, для них обесценивание валюты выгодно. Чем ниже курс, тем выше конкурентоспособность товара на внешних рынках.

Все эти процессы тормозят рост мировой экономики и, соответственно, негативно влияют на российский экспорт.

Пятый сценарий — замедление экономики Китая (вероятность — низкая, влияние — очень высокое, интенсивность — 10). Еще совсем недавно прирост ВВП КНР исчислялся двузначными числами. Однако к лету 2012-го китайская экономика замедлилась до 7,5%. Это было бы прекрасным показателем для очень многих стран, но стало шоком для Поднебесной. Если темпы прироста ВВП там снизятся до 5%, то в состояние шока впадет уже вся мировая экономика. Причин несколько — значительно сократится спрос на импорт товаров в Китай (в первую очередь пострадают экспортеры металла и нефти); замедлится внутреннее потребление (а Китай обладает одним из крупнейших внутренних рынков в мире, на нем работают множество иностранных компаний); упадет объем экспорта капитала из Китая, а ведь мы помним, что, например, британская автомобильная промышленность была спасена во многом благодаря инвестициям из КНР.  Шестой сценарий (вероятность — умеренная, влияние — умеренное, интенсивность — 9) — фискальный обрыв США, который может произойти уже в январе 2013-го. Тогда истекает срок налоговых поблажек, которые были введены еще при Джордже Буше, и одновременно автоматически сокращаются госрасходы. Да, американцы переизбрали Обаму, но парламент остался за республиканцами. Если они не смогут договориться, США придется занимать больше денег на рынках капитала. А дальше — снижение кредитного рейтинга, ухудшение настроения инвесторов и рецессия. И вновь ничего хорошего для России. Кризис в США отразится на мировом ВВП, на ключевых торговых партнерах (это Китай и Европа), а через них — на нашей стране.

Шестой сценарий (вероятность — умеренная, влияние — умеренное, интенсивность — 9) — фискальный обрыв США, который может произойти уже в январе 2013-го. Тогда истекает срок налоговых поблажек, которые были введены еще при Джордже Буше, и одновременно автоматически сокращаются госрасходы. Да, американцы переизбрали Обаму, но парламент остался за республиканцами. Если они не смогут договориться, США придется занимать больше денег на рынках капитала. А дальше — снижение кредитного рейтинга, ухудшение настроения инвесторов и рецессия. И вновь ничего хорошего для России. Кризис в США отразится на мировом ВВП, на ключевых торговых партнерах (это Китай и Европа), а через них — на нашей стране.

Седьмой сценарий — не менее грустный. Это нефтяной шок. Радует только, что он практически невероятен (влияние — очень высокое, интенсивность — 8). Его реализацию может запустить только военный конфликт между Ираном и США или Израилем. В случае начала бомбардировок первые наверняка заблокируют Ормузский пролив. А через него проходит 20% нефти, добываемой в мире, и 90% — в странах Персидского залива.

Справедливости ради отмечу, что есть и еще один сценарий. Он положительный, но вероятность его реализации еще ниже, чем у войны с Ираном. Суть — ускорение роста мировой экономики за счет скоординированных действий по стимулированию спроса. Главные действующие лица — ЕЦБ и ФРС США (правительства стеснены внешними долгами). Они печатают деньги, к потребителю возвращается уверенность, он начинает тратить, а компании — инвестировать. Но это будет больше похоже на чудо.

Примечание. Александр Кокшаров - Собственный корреспондент журнала «Эксперт» в Лондоне.

По материалам конференции «Точки роста экономики Большого Урала»

Организаторы ![]()

![]()

Соорганизаторы ![]()

![]()