Инструмент для непаханого поля

Принятие закона о торговле и обострившаяся конкуренция снизили доходность факторинга. Однако игроки рынка рассчитывают на рост бизнеса, прежде всего за счет экспансии в регионы. Не так давно аналитики рейтингового агентства Standard & Poor's, изучив тенденции на рынке корпоративных финансовых услуг, предположили, что по итогам 2010 года факторинг может показать самую высокую динамику, обогнав по темпам восстановления кредитование. Причины - рост розничного товарооборота (на территории Урала за десять месяцев 2010-го - 4% в сравнении с аналогичным периодом прошлого года), восстановление доверия на рынке и возвращение к практике предоставления отсрочек, свернутой в кризис. Судя по динамике факторинга на Урале, предположения вполне обоснованы.

Не так давно аналитики рейтингового агентства Standard & Poor's, изучив тенденции на рынке корпоративных финансовых услуг, предположили, что по итогам 2010 года факторинг может показать самую высокую динамику, обогнав по темпам восстановления кредитование. Причины - рост розничного товарооборота (на территории Урала за десять месяцев 2010-го - 4% в сравнении с аналогичным периодом прошлого года), восстановление доверия на рынке и возвращение к практике предоставления отсрочек, свернутой в кризис. Судя по динамике факторинга на Урале, предположения вполне обоснованы.

Феникс

В 2009 году российский рынок факторинга в сравнении с 2008 годом сжался, по данным «Эксперт РА», на 60% (с 600 до 360 млрд рублей). Однако уже в первой половине 2010 года по отношению к тому же периоду 2009-го его оборот (объем уступленных требований) вырос на 16% и приблизился к 200 млрд рублей. Портфель факто?ров увеличился на 18%. Доля Уральского региона в общем объеме, по оценкам Ассоциации факторинговых компаний, составляет примерно 4%: с января по июнь факторам было уступлено около 8 млрд рублей. Большинство игроков ожидают увеличения портфеля относительно прошлого года на 25 - 30%, а самые оптимистичные прогнозируют 4 - 5-кратное развитие бизнеса.

Оживление торговли - ключевой фактор. «Оказание факторинговых услуг под дебиторскую задолженность производственных и торговых компаний, реализующих на условиях отсрочки платежа товары народного потребления, формируют около 80% объемных показателей рынка факторинга. В 2008 - 2009 годах уровень потребления снижался, в результате чего сокращался объем производства товаров и, как следствие, потребность в финансировании производства. С 2010 года мы наблюдаем увеличение товарооборота на условиях отсрочки платежа, рост количества компаний, предоставляющих отсрочку, кроме того, некоторые поставщики включили в стратегию развития выход в регионы и на новые рынки. В связи с этим увеличилось количество обращений потенциальных клиентов к факторинговым компаниям и рост активов игроков рынка», - констатирует директор екатеринбургского представительства Национальной факторинговой компании Валерия Вялкова.

Оживление торговли - ключевой фактор. «Оказание факторинговых услуг под дебиторскую задолженность производственных и торговых компаний, реализующих на условиях отсрочки платежа товары народного потребления, формируют около 80% объемных показателей рынка факторинга. В 2008 - 2009 годах уровень потребления снижался, в результате чего сокращался объем производства товаров и, как следствие, потребность в финансировании производства. С 2010 года мы наблюдаем увеличение товарооборота на условиях отсрочки платежа, рост количества компаний, предоставляющих отсрочку, кроме того, некоторые поставщики включили в стратегию развития выход в регионы и на новые рынки. В связи с этим увеличилось количество обращений потенциальных клиентов к факторинговым компаниям и рост активов игроков рынка», - констатирует директор екатеринбургского представительства Национальной факторинговой компании Валерия Вялкова.

Дополнительным импульсом стало восстановление промышленного производства. С осени 2008 года по май 2009-го в портфеле дебиторской задолженности доля металлургических компаний, поставщиков и производителей бытовой техники уменьшилась на 50 - 90%. С 2010 года компании постепенно начали снимать запреты на обслуживание клиентов из отраслей, которые в период кризиса попали в категорию высокорискованных. Так, в октябре Газпромбанк сообщил, что приступает к реализации схемы безрегрессного факторингового финансирования Магнитогорского металлургического комбината: ММК уступает дочерней компании банка «ГПБ-факторинг» дебиторскую задолженность своих покупателей - российских производителей трубной продукции - и получает денежные средства в полном объеме до наступления срока платежа.

Фактор раздражения

Однако увеличение клиентской базы не привело к росту доходов факторов. Объем факторингового вознаграждения, полученного игроками в первой половине 2010 года, по данным «Эксперт РА», сократился на 28% по сравнению с аналогичным периодом прошлого года.

Однако увеличение клиентской базы не привело к росту доходов факторов. Объем факторингового вознаграждения, полученного игроками в первой половине 2010 года, по данным «Эксперт РА», сократился на 28% по сравнению с аналогичным периодом прошлого года.

Причина - возросшая конкуренция между специализированными компаниями и подразделениями банков, оказывающими факторинговые услуги. Многие компании рассматривают факторинг как альтернативу кредитованию, поэтому сейчас выигрывают факторы, предлагающие самые низкие ставки обслуживания. Очевидно, что эти преимущества есть у банков: они имеют достаточно ресурсов, причем дешевых. И это сильно раздражает специализированные факторинговые компании.

По словам генерального директора Русской факторинговой компании Елены Гладких, факторинг за счет быстрой оборачиваемости и диверсификации рисков менее рискованный инструмент, чем кредитование. «Обладая дешевыми денежными ресурсами и испытывая избыточную ликвидность, банки начали активно вкладывать средства в финансирование по факторингу, причем ставки, с которыми они вышли на рынок, оказались беспрецедентно низкими. Кредиты банков сегодня гораздо дороже стоимости факторингового обслуживания, хотя исторически факторинг всегда был более дорогой услугой, так как помимо финансирования клиенты получают и управление дебиторской задолженностью», - отмечает эксперт.

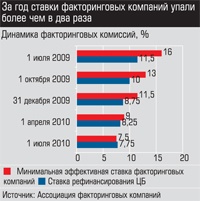

Сейчас по усредненным оценкам комиссия по факторингу в 1,5 - 2 ниже, чем в кризисные 2008 - 2009 годы. Для сравнения: тогда ставки достигали 30%, сегодня - 13 - 19%. «Эффективная ставка может составлять и 6 - 7% годовых в зависимости от условий сделки, качества клиента и его покупателей. Кроме того, мы стремимся развивать реверсивный факторинг с покупателями, что дает нам дополнительные гарантии надежности и, соответственно, возможность снижения стоимости факторинга для наших клиентов», - рассказывает заместитель генерального директора филиала Банка Сосьете Женераль Восток (BSGV) в Екатеринбурге Сергей Козлов.

Однако низкие ставки ведут за собой высокий уровень риска для факто?ров. «Некоторые факторинговые компании и банковские подразделения предлагают поставщикам взыскивать деньги от покупателей по ставке 9% годовых. Учитывая, что стоимость пассивов для банков равна 7 - 9%, подобные предложения нужно рассматривать как связанные с повышенным риском», - отмечает главный экономист управляющей компании «Финам Менеджмент» Александр Осин.

Старейшие игроки рынка между тем обращают внимание клиентов на то, что дешевый факторинг не является факторингом в чистом виде. «Предложение факторинга по цене кредита и даже дешевле - это нонсенс. Низкие ставки предлагают в основном банки, которые в факторинге нашли для себя нишу, где они на короткий срок могут разместить избыточную ликвидность и быстро заработать. Но давайте называть вещи своими именами - есть факторинг и есть финансирование под дебиторскую задолженность. Факторинговые компании не претендуют на тех клиентов, которые нуждаются исключительно в финансировании, более того, таким клиентам мы сами рекомендуем обращаться в банки за необходимыми им решениями, если понимаем, что в факторинге реальной потребности у них нет», - говорит Валерия Вялкова.

В этой ситуации факторинговые компании пытаются привлечь клиентов за счет развития продуктов с высокой добавочной стоимостью. Прежде всего - факторинга без регресса. Он традиционно является более рискованным для факто?ра, но и более дорогим. Факторинговые компании, имеющие отработанные системы проверки надежности клиентов и покупателей их товаров, идут на этот риск. Во втором квартале 2010 года факторинг без регресса показал двукратное увеличение, его доля в структуре продуктового ряда российских факто?ров достигла 13,4%. Впрочем, доминирует на рынке по-прежнему факторинг с регрессом (76%).

Еще одна причина снижения рентабельности - вступивший в силу 1 февраля 2010 года закон о торговле. Он ограничивает срок оплаты поставок продовольственных товаров в торговые сети. До нововведений, в 2009 году, отсрочка розницы составляла порядка 60 дней. Теперь поставки продуктов сроком годности менее десяти дней должны быть оплачены в течение десяти дней со дня приемки, сроком годности до 30 дней - в течение 30 дней. По остальным продуктам питания, в том числе алкоголю, отсрочка не должна превышать 45 дней. А так как одна из ключевых статей дохода факто?ров - комиссия за пользование клиентами заемными ресурсами, то введение верхних пределов отсрочки привело к снижению объемов финансового вознаграждения.

Фактор простора

И банки, и факторинговые компании, почувствовав вкус, не хотят сдавать позиций. По экспертным оценкам, уровень проникновения факторинга в России - менее 1% ВВП, в то время как в развитых экономиках около 3%. По данным Ассоциации факторинговых компаний, в розничной торговле на факторинговые операции приходится только 2,5% оборота, в оптовой - 1,6%. Потенциал развития игроки рынка видят в регионах. «В первом полугодии-2010 в регионах было сосредоточено 42% факторингового портфеля Промсвязьбанка. При этом в некоторых субъектах мы были единственной кредитной организацией, предоставляющей факторинговое обслуживание с финансированием. В перспективе мы также намерены сделать ставку на развитие сети в регионах», - комментирует руководитель развития факторинга екатеринбургского филиала Промсвязьбанка Лия Шаисламова. «Мы планируем расширять продуктовую линейку, а также более активно развивать факторинг в регионах с использованием возможностей филиальной сети банка. Реализация сделок с участием факторинговой компании позволит упростить технологию проведения операций, ускорить процедуры принятия решений и в конечном счете повысить качество обслуживания клиентов», - вторит коллеге генеральный директор «Газпромбанк-факторинг» Константин Сазонов.

Расширить портфель можно также за счет повышения качества и количества программ, развития как стандартных, так и персонализированных продуктов. «Что мы не восстановили после кризиса - это конвейерные привлечения клиентов под стандартизированные условия, например продажи стандартного продукта для микробизнеса», - отмечает Валерия Вялкова.

Сейчас почти 100% сделок проходят через федеральные банки и факторинговые компании, имеющие филиалы в регионе, а также местные банковские учреждения. Не исключено, что на волне растущего спроса снова начнут появляться небольшие региональные компании, исчезнувшие с рынка в кризис. Бывалые игроки, конечно, пророчат им трудную судьбу: «У меня нет уверенности, что региональный фактор сможет предоставить искушенному уральскому клиенту конкурентный уровень сервиса и выгодную стоимость фондирования, при этом обеспечить собственную защиту от специфических факторинговых рисков», - говорит руководитель уральской дирекции факторинговой компании «Лайф» Николай Булдаков. Вместе с тем очевидно, что поле для игры на Урале есть, и места хватит всем - и банкам, и специализированным факто?рам: высокая конкуренция видна только в Екатеринбурге. Такие крупные города, как Тюмень, Челябинск, Пермь, еще слабо охвачены этим видом услуг.

Дополнительные материалы:

Фактор стабильности

Для российских компаний факторинг - это прежде всего возможность прогнозирования доходов и диверсификация источников финансирования.

Для российских компаний факторинг - это прежде всего возможность прогнозирования доходов и диверсификация источников финансирования.

Весной 2010 года Национальная факторинговая компания провела опрос 70 компаний-клиентов с годовым оборотом от 150 млн рублей с целью определения их потребностей.

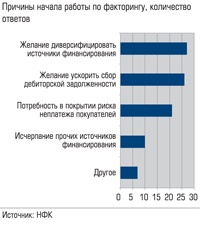

Исследование показало, что основными причинами обращения в факторинговую компанию является желание диверсифицировать источники финансирования и ускорить сбор дебиторской задолженности. Кроме того, часть респондентов особо отметили, что факторинг позволяет покрыть риски неплатежей покупателей, что принципиально отличает его от кредитования под дебиторскую задолженность.

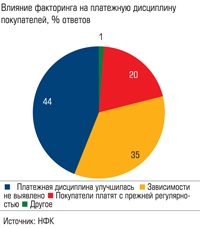

Главным результатом работы по схеме факторинга большинство компаний называет финансовые выгоды: обеспечение оборотными средствами, возможность более точно прогнозировать финансовые потоки. Меньшая часть опрошенных отметила коммерческие плюсы: возможность увеличить объем продаж, закупок, количество покупателей, выйти на новые рынки. При этом почти половина отметила, что работа через факторинговые компании с контрагентами повысила платежную дисциплину последних.

Главным результатом работы по схеме факторинга большинство компаний называет финансовые выгоды: обеспечение оборотными средствами, возможность более точно прогнозировать финансовые потоки. Меньшая часть опрошенных отметила коммерческие плюсы: возможность увеличить объем продаж, закупок, количество покупателей, выйти на новые рынки. При этом почти половина отметила, что работа через факторинговые компании с контрагентами повысила платежную дисциплину последних.