Уход Банка «Нейва» — плохой знак

Отзыв лицензии у екатеринбургского Банка «Нейва» вызвал большой резонанс. Казалось бы, рядовое явление — с лета 2013 года (приход Эльвиры Набиуллиной на должность руководителя ЦБ стал точкой отсчета перманентного банковского кризиса) такая участь постигла уже 581 кредитную организацию. К тому же банк из конца второй сотни, только в 2021 году лицензии лишилось 12 банков и «Нейва» из них не самый крупный.

Банк занимал на начало года лишь 196 место по величине активов, но имел более высокие позиции на отдельных сегментах рынка: кредитные карты 64-е, счета граждан 88-е, счета предприятий — 126-е, ценные бумаги — 106-е. Отдельно надо упомянуть о валютообменных операциях: по обороту наличной валюты банк занимал 25-е место. (Подробнее о бизнес-модели банка см. Банк «Нейва»: рынок лишился регионального игрока с работоспособной моделью и хорошей репутацией.)

Отзыв лицензии был неожиданным для аналитиков и нетипичен для банковской системы. Большинство банков регулятор уводит с рынка по одной из двух причин: банк имеет отрицательный капитал и нет никаких шансов исправить это положение или банк, по сути, является финансовой пирамидой, у которого активы не просто давно утрачены, а изначально это были инвестиции в сомнительные проекты, связанные с владельцами. И в том и другом случае банк становится банкротом. Зачастую банк первого типа, поняв, что смерть неизбежна, начинает выводить активы. Поэтому регулятор отзывает лицензию, как только обнаруживает критические проблемы.

В случае с «Нейвой» аналитики изначально говорили, что активы банка достаточны, чтобы рассчитаться со всеми кредиторами. На днях это подтвердило руководство банка на встрече с вкладчиками.

Единственная претензия регулятора, названная в приказе, «неоднократные нарушения требований законодательства в области противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» хоть и звучит грозно, по факту означала всего лишь несколько предписаний (если верить руководству банка), причем в них не шла речь о нарушениях пресловутого закона 115-ФЗ. Не прояснил ситуацию и пресс-релиз ЦБ: «Банком «Нейва» в значительных объемах проводились сомнительные операции по продаже наличной иностранной валюты физическим лицам».

Руководство банка утверждает, что готово было полностью прекратить валютообменные операции. Заместитель председателя Правления банка Павел Ефремов в соцсетях написал: «Очевидно, что решение об отзыве было принято заранее и это предписание об ограничении обмена валюты было нужно исключительно для формальной возможности произвести отзыв и написать в пресс-релизе, что банк якобы имел от регулятора предписания. Сказать, что банк не боролся с сомнительными операциями при обмене валюты, я тоже не могу. По оценкам самого ЦБ, если летом они нас проинформировали, что оценивают объем сомнительных операций по обмену валюты как примерно 850 млн рублей в месяц, то осенью их оценка была уже на уровне 400 млн рублей, а в феврале всего каких-то 150 млн рублей <…> Т.е. усилия и успехи банка по борьбе с сомнительными операциями налицо. Но тем не менее отзыв лицензии без предупреждения и без попыток исправить ситуацию».

Вряд ли мы дождемся публичной полемики со стороны регулятора. Подведем итог — банк без признаков финансовых проблем лишен лицензии, хотя могли быть применены другие меры воздействия.

Приведем несколько аргументов, почему это плохо.

1. Клиенты банка получили проблемы на ровном месте. Не было никакой «угрозы интересам клиентам и вкладчикам» (частая формулировка причин отзыва лицензии, но не в этот раз). Клиенты любили банк, он достиг хороших рыночных позиций на рынке расчетов. Грамотный менеджмент, ИТ-решения, пиар (по рекламным бюджетам банк занимал 99 место в прошлом году).

2. Нанесен серьезный удар по репутации малых и средних банков. Никакой финансовый анализ или другие признаки не могли предсказать такой итог. Клиенты еще раз получили урок — гарантии сохранности их денег может дать только государственный банк или банк с иностранным капиталом. В этом смысле случай «Нейвы» знаковый. Напомним предыдущие подобные события.

Татфондбанк (лишился лицензии 03.03.17) — банк был близок к правительству Татарстана, в совет директоров входили госчиновники, к тому же банк входил в пятьдесят крупнейших. В похожей ситуации Банк Москвы был санирован (правда, он входил в десятку).

Внешпромбанк (лицензия отозвана 21.01.2016) занимал 39 место и является самым крупным банком, лишенным лицензии с 2010 года (до него таковым был Межпромбанк, специфический банк, основным кредитором которого был Банк России). До этого и после (пример Открытия, Бина и Промсвязьбанка) считалось, что крупные банки подлежат санации, а не банкротству.

Мастер-банк и Инвестбанк — первые два крупных банка, лишившиеся лицензии еще в 2013 году. До этого крупные банки становились банкротами, но происходило это в кризисы и отзыву лицензии предшествовал продолжительный период неплатежеспособности. Именно после этого события действия регулятора стали называть чисткой банковской системы. Естественно, отзыв лиценнзии у сильно проблемного банка лучше делать сразу, пока не будут выведены все деньги, но клиенты поняли, что банк может рухнуть в любой момент, а не только в кризис.

3. Количество банков только уменьшается. Появление новых — большая редкость. С того же 2013 года было выдано всего 11 банковских лицензий. Не считая двух крымских банков, в основном это организации с иностранным капиталом.

С одной стороны, требования для учреждения новых банков высоки, а с другой — на этот рынок не сильно стремятся капиталы. Но более весома первая причина, раньше эта проблема решалась покупкой небольшого банка, сопровождаемая зачастую сменой названия и места регистрации. Сейчас мало кто помнит, что первое имя банка Тинькофф — Химмашбанк, Совкомбанка — Буйкомбанк, а Почта-банка — Бежица-банк.

Видовое разнообразие, и без того скудное, становится все меньше. На долю госбанков приходится в настоящее время 78% активов и 83% корпоративного кредитного портфеля. Среди первой двадцатки банков лишь три частных банка с российскими владельцами, еще три с иностранным капиталом, остальные 14 принадлежат государству, двадцать лет назад их было лишь четырые (подробнее см. Рейтинг банков России по итогам 2020 года, там же можно скачать таблицы, в которых есть классификация всех банков страны по типу собственников, а также отдельный рейтинг региональных банков).

Вопрос: нужны ли экономике небольшие региональные банки? Да. Хотя на 154 региональных банка (мы исключали из их числа банки, которые являются таковыми только «по прописке») приходится лишь 3,3% активов, на них же приходится 11,8% кредитов ИП, 4,3% остатков на корпоративных расчетных счетах, 9% банковских офисов и 5% фонда оплаты труда банковских работников.

4. Лишились работы около 500 человек. Надо отметить, что головной офис банка — это его мозг, а филиалы лишь выполняют его поручения. Специалисты, осуществляющие анализ, планирование, риск-менеджмент, внутренний контроль, торговлю на валютном и фондовых рынках, разработку программного обеспечения, маркетинг и рекламу, существуют только в головных офисах. Автор этих строк 20 лет занимался анализом надежности банков-контрагентов, было достаточно большое сообщество аналитиков в Екатеринбурге (в 2005 году в регионе было 28 самостоятельных банков, сейчас лишь восемь (два из них являются дочерними, не многим отличаясь от филиала)).

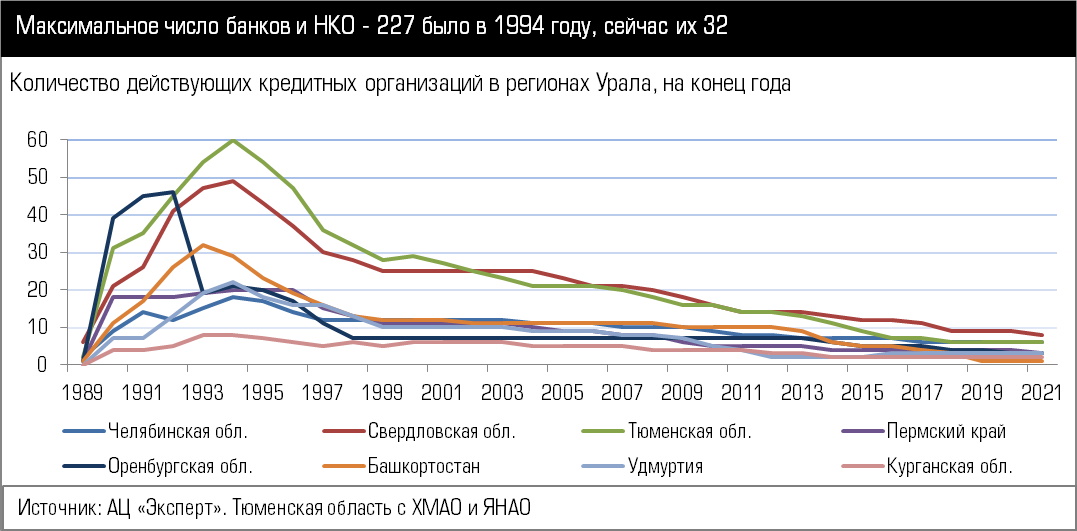

На картинке — названия местных банков, некогда работавших в Свердловской области