Перемена лиц

Рынок телекоммуникаций

В течение нескольких лет словосочетание «оператор связи», скорее всего, станет атавизмом. Зарабатывать на базовых услугах телекомам больше не интересно

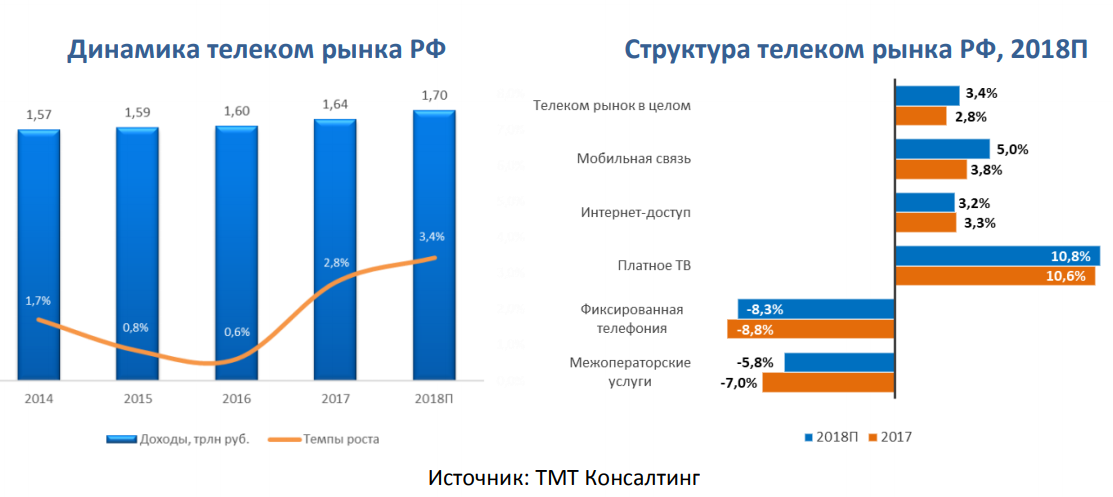

По предварительным данным «ТМТ Консалтинг», объем российского рынка телекоммуникаций в 2018 году достиг 1,7 трлн рублей, что на 3,4% больше, чем в 2017-м. Для отрасли — это рекордный за последние пять лет результат.

Региональную статистику ни профильные аналитики, ни компании уже давно не предоставляют. Чтобы понять, чем жил и как будет жить телеком на отдельно взятой территории, журнал «Эксперт-Урал» традиционно собрал за круглым столом крупнейших операторов.

Дата всепоглощающая

Аналитики отмечают, что те самые 3,4% по большому счету достигнуты за счет пятипроцентного прироста в мобильном секторе. А тот в свою очередь обусловлен все увеличивающимся потреблением дата-трафика и, соответственно, переходом абонентов на более дорогие тарифы.

Сотовики с такой оценкой согласны и отмечают, что их деятельность в регионе во многом была подчинена этому тренду.

— В 2018 году мы делали ставку на географическое распространение и увеличение доступности LTE-услуг, — комментирует руководитель по развитию корпоративного бизнеса Уральского региона компании «Вымпелком» Антон Воронин. — В результате число наших офисов, например, в Свердловской области возросло на 70% — с 69 до 102, а 4G теперь могут пользоваться 75% жителей региона.

Фиксированный сектор, как и прежде, драйвит только платное ТВ (по оценке «ТМТ Консалтинг», плюс 10,8% к 2017-му). Это обусловлено проведенным некоторыми операторами повышением тарифов, ростом потребления дополнительных услуг (мультирум, видео по запросу, отложенный просмотр), а также изменением методики учета выручки отдельными игроками. В ШПД все очень тихо — плюс 3,2% к выручке 2017-го.

— У меня есть ощущение, что все работают на износ, по принципу «умри сегодня ты, а завтра я», — характеризует ситуацию директор группы компаний «Конвекс» Александр Мищихин. — Все понимают, что без повышения цен не обойтись, потому что маржинальность бизнеса на минимальном уровне. Кое-где плотина уже дает течь, ждем, когда ее прорвет. Мы в 2018-м впрямую стоимость услуг не повышали, занимались чисткой архивных тарифов и пытались переводить абонентов на более дорогие планы за счет предложения дополнительных услуг.

В начале 2018-го казалось, что год может стать прорывным для нового типа операторов — виртуальных (или MVNO). На Урале к тому моменту было запущено уже несколько подобных проектов, в том числе Yota (дочерняя структура «Мегафона»), MVNO Ростелекома на сетях Tele2, MVNO Интерсвязи, ТТК Mobile (проект Транстелекома, ТТК), Wifire Mobile. О готовности предоставлять свои сети в аренду заявляла группа «Мотив», на пороге стояли «Поговорим» от Сбербанка и «Тинькофф Мобайл».

Но взрыва так и не случилось. Наиболее вероятная причина — дешевизна отечественной связи. В Европе виртуальные операторы — сплошь дискаунтеры. Они играют на том, что берут инфраструктуру сотовиков в аренду и за счет отсутствия затрат на содержание сети предлагают абонентам низкие тарифы. В России эта модель в принципе невозможна. Втиснуться между ценой классического оператора и минимально возможной рентабельностью почти нереально.

Больше, чем связь

В скором будущем телеком-компании перестанут беспокоиться о стоимости базовых услуг. Этот прогноз сегодня едва ли кто-то осмелится оспаривать. В 2018 году окончательно стало ясно, что извлечение прибыли из продажи голосового или дата-трафика — утопия. Маржа в традиционном секторе минимальна, и никакое повышение цен (как говорят операторы, индексация) этого не исправит.

Вся будущая выгода будет формироваться за счет цифровых проектов, построенных на базе имеющейся сети. На данный момент телеком-компании в качестве ключевых рассматривают пять направлений. Первое — облачные сервисы. О построении ИТ-инфраструктуры за периметром предприятия в тусовке начали говорить еще лет десять назад. Однако тогда потенциальные клиенты воспринимали клауды как очередную выдумку маркетологов. «Как хранить ценные данные где-то на стороне?», — недоумевали директора.

— Сегодня можно говорить о том, что OPEX победил CAPEX, — уверен гендиректор оператора связи «Новотелс» Евгений Храновский. — Руководители уральских предприятий (причем не только малых) поняли, что вложения в собственное «железо» в большинстве случаев себя не оправдывают. Парк оборудования быстро устаревает, требует постоянных расходов на содержание и обслуживание. Кроме того, в 2017 — 2018 годах случился тектонический ментальный сдвиг, которому поспособствовал лавинообразный рост кибератак. Облака стали считаться более безопасным местом хранения информации, нежели собственные жесткие диски.

Сегодня самыми популярными клауд-услугами на Урале являются аренда виртуальных серверов, видеонаблюдение и конвергентные АТС. Фишка первой — в почти моментальной масштабируемости мощностей, второй — в хранении видео и аналитике, третьей — в создании системы, способной распределять звонки, записывать разговоры (в том числе по сотовому), отправлять клиентам сообщения, анализировать активность работников, интегрироваться с CRM и т.д.

— Следующий шаг в развитии АТС — активное внедрение технологий искусственного интеллекта, — считает Евгений Храновский. — Уже сегодня роботы, например, могут информировать клиентов о новых акциях, распознавать речь и переносить запись на примем. В будущем число выполняемых ими рутинных операций существенно возрастет, что позволит существенно снизить затраты на содержание колл-центров.

Облачное видеонаблюдение наиболее активно продвигают региональные фиксированные операторы.

— Этот продукт мы создали своими силами, не привлекая сторонних разработчиков, — рассказывает директор по маркетингу компании «Инсис» Ксения Бакунина. — С ним мы вышли уже в 16 городов России и в 2019-м намерены продолжить экспансию. Один из ключевых элементов нашего решения — аналитика. Просто трансляция, запись и хранение видео уже мало кого интересуют. Система должна открывать дверь при приближении человека или шлагбаум при приближении автомобиля, фиксировать подозрительную активность и сообщать о ней диспетчеру, формировать тепловую карту магазина, чтобы сделать мерчендайзинг более эффективным.

Второе направление диверсификации — продажа услуг обработки больших массивов данных. Телеком-компании всегда гордились тем, что находятся к абоненту ближе, чем любые другие поставщики услуг, что знают о нем все и немного больше. Но до какого-то момента эти данные напоминали кладбище информации, теперь они превратились в ее кладезь.

При всей инновационности анализ big data не является такой уж новой услугой. Вымпелком, например, свой первый bigdata-продукт на Урале продал еще летом 2015-го: это был сервис рискового скоринга и верификации абонентов для Уральского банка реконструкции и развития.

Пока рынок big data не имеет четкого контура. И телеком-операторы, и их потенциальные заказчики находятся в постоянном поиске возможного применения технологии. На данный момент чаще всего она используется для оценки правильности размещения магазинов или наружной рекламы.

Что такое big datа. Объясняет Яндекс

Третье направление — платный контент. Почти у всех операторов (не важно, федеральных или региональных) сегодня есть собственные предложения цифрового ТВ, которые они развивают самостоятельно или в партнерстве с онлайн-кинотеатрами. Крупные телекомы предлагают специальные сервисы для любителей музыки. Сколько эти сервисы приносят денег, компании, как правило, не раскрывают, но динамика, говорят, очень неплоха.

— За последние два года мы интегрировали в свою услугу цифрового ТВ два видеосервиса — ivi.ru и Megogo, — замечает Ксения Бакунина. — В этом сегменте зарабатывать получается пока только на продаже премиального контента (показ фильмов через месяц-два после премьеры). Сейчас мы готовимся к запуску новой «точки входа» для наших абонентов — онлайн-кинотеатра, в котором они смогут выбрать поставщика контента, период хранения фильма, поставить напоминания и т.д.

Четвертое направление — развитие комплементарных лайфстайл-сервисов. По этому пути операторы идут довольно давно. «Мегафон» еще летом 2016-го выпустил банковскую карту, привязанную к счету мобильного телефона. В начале 2017-го в партнерстве с Touch Bank брендированный пластик с особыми условиями анонсировала Tele2.

В 2018-м самым активным игроком на ниве лайфстайл-сервисов, пожалуй, стали МТС. Оператор нарастил до 16,66% долю в интернет-ритейлере Ozon (и планирует рассмотреть дальнейшее увеличение пакета), закрыл сделки по покупке долей в Ticketland и «Пономиналу.ру», инвестировал в сервис для поиска исполнителей бытовых и бизнес-задач YouDo, приобрел киберспортивную компанию Praliss Enterprises и, наконец, выкупил у АФК «Система» контроль в МТС-Банке.

Машина машине

Про последнее направление — интернет вещей (Internet of Things, IoT) — стоит сказать отдельно. На Урале IoT стал активно развиваться еще до того, как получил нынешнее маркетинговое наименование. И некоторые операторы, говоря о взаимодействии предметов, до сих пор предпочитают оперировать старой доброй аббревиатурой M2M (Machine to Machine).

По данным IDC, в 2018 году объем российского рынка интернета вещей составил 3,67 млрд долларов. До 2022-го инвестиции в оборудование, программное обеспечение, услуги и связь для создания IoT-решений будут расти в среднем на 18% ежегодно и к концу периода достигнут 7,61 млрд долларов.

На Урале сектор IoT развивается не менее бурно. Как сообщают, например, в Tele2, в 2018 году количество сим-карт компании, используемых в M2M-решениях, увеличилось на 25%, а интернет-трафик, потребляемый M2M-клиентами, — на 60%.

Сегодня операторы находятся в постоянном поиске новых ниш для IoT. Есть сообщения о внедрении технологий в металлургии (рекомендательный сервис для сталеваров ММК), машиностроении (датчики, помогающие «Вертолетам России» вовремя заказывать детали и сокращать время ремонта), агропроме (оптимизация маршрутов комбайнов на Кубани), ЖКХ (мониторинг тепломагистралей «Фортума» на Южном Урале). Иногда их применение приводит к неожиданным результатам. Яркий пример — проект Интерсвязи с одним из челябинских сельхозпредприятий. Оператор установил датчики-газоанализаторы, зафиксировал повышенную концентрацию CO в воздухе, наложил розу ветров, а потом сообщил удивленному владельцу одной из котелен, что на его объекте не дожигается газ.

Но самым медийным и в перспективе одним из самых крупных сегментов применения IoT является цифровизация городской инфраструктуры. На Урале ни один крупный проект в этой сфере пока не реализован. Но попыток подступиться масса: «ЭР-Телеком» запустил пилот по умному освещению в Перми, Интерсвязь оснастила датчиками несколько парковок Челябинска, Ростелеком выбрал полигоном несколько домов в Сатке (Челябинская область), а также планирует размещать в Екатеринбурге умные остановки. Подавляющая часть инициатив пока финансируется за счет самих операторов. Эффективные модели ГЧП в этой сфере не выработаны.

Умная парковка в Челябинске

Умная парковка в Челябинске

Потенциал сектора огромен. Согласно прогнозам, мировой объем рынка smart city может достичь 1,6 трлн долларов уже к 2020 году (Bank of America Merrill Lynch) и вырасти до 3,5 триллиона к 2026 году (Persistence Market Research). Один из самых перспективных векторов развития — интеллектуальные счетчики с дистанционным снятием показаний: они не только экономят средства, но и делают жизнь пользователей комфортнее.

В то же время Центр стратегических разработок (ЦСР) указывал в недавнем докладе, что Россия в части развития умных городов значительно уступает ведущим экономикам мира. «Реализуемые в стране проекты преимущественно связаны с точечной цифровизацией и интеллектуализацией отдельных городских сервисов и инфраструктур», — подчеркивается в документе. Из всех региональных городов аналитики ЦСР в позитивном плане выделяют только Казань и Екатеринбург.

Но к буму все готово. Сети по технологиям NB-IoT и LoRaWAN, необходимые для общения машин, выстроены. Дело — за наполнением.

Дополнительные материалы:

|

Представители крупнейших телеком-компаний об итогах и ключевых трендах 2018-го

— Одним из приоритетов МТС в 2018 году стало развитие новых направлений бизнеса. Например, выручка компании от облачных сервисов увеличилась более чем в три раза. Сегмент остается одним из самых быстрорастущих на ИТ-рынке. В прошедшем году мы расширили возможности облачной платформы, запустили новые услуги для бизнеса: почтовые облачные сервисы, сервис для хранения и обмена корпоративной информацией, выделенный сегмент для работы с персональными данными. Уральский бизнес поверил в «клауды», осознал, что это один из лучших способов организации ИТ-инфраструктуры. Наибольшей популярностью сегодня такие сервисы пользуются, например, у ритейлеров, банков и производственных компаний. Мы прогнозируем дальнейший рост спроса на облачные сервисы. Компании поняли, в чем их преимущества, и рассматривают эти сервисы не просто как ИТ-услугу, а как инструмент развития бизнеса. Возможность оптимизации затрат и повышение скорости операционных процессов.

— 2018 год был для нас успешным. Итоги 12 месяцев холдинг еще не подвел, но за три квартала наша выручка в целом по России увеличилась на 18% и превысила 29 млрд рублей. Сегмент B2B рос опережающими темпами, он прибавил 23% и достиг 9,8 млрд рублей. Динамика EBITDA составила 31%, по этому показателю мы вышли на рентабельность в 33%. Филиал также показал рост во всех секторах. Важным событием 2018 года для нас стало завершение проекта по строительству сети промышленного интернета вещей на базе технологии LoRaWAN. Мы покрыли базовыми станциями 60 городов с населением свыше 300 тыс. человек. В ближайшем будущем на территории Урала «ЭР-Телеком Холдинг» планирует воплотить в жизнь собственные и партнерские проекты на базе IoT-технологий, используя накопленный опыт работы в других регионах. Так, в начале февраля мы подписали соглашение с МРСК Урала о запуске на базе Пермэнерго и Челябэнерго опытной зоны тестирования решений в области промышленного интернета вещей. В Екатеринбурге тестовая зона датчиков IoT-контроля уже работает в одном из новых жилых районов города. А в Перми мы уже запустили первый на Урале проект «Умное городское освещение», в рамках которого 68 классических светильников в центре города были заменены на светодиодные, с возможностью дистанционного управления. В то же время мы не отказываемся от развития условно традиционных направлений и продолжаем серьезно вкладываться в модернизацию инфраструктуры. Исходя из большого потенциала для разработки и вне рения цифровых решений на рынке b2b, компания делает ставку на расширение продуктовой линейки для корпоративных клиентов, в том числе на развитие умного видеонаблюдения, облачной телефонии, Wi-Fi. Как бы ни развивались новые направления, быстрый и качественный интернет все равно остается основой телеком-инфраструктуры и базовой потребностью клиента.

— Главный драйвер роста телеком-рынка уже более пяти лет — мобильный интернет. Объем потребляемого трафика в сети Tele2, например, в Свердловской области за год увеличился в два раза. Число data-пользователей растет в основном за счет небольших городов с населением до 50 тыс. человек. За 2018 год компания расширила количество базовых станций с поддержкой 4G в Свердловской области в два раза, на начало четвертого квартала LTE-услуги были доступны 82% жителей региона. Учитывая все возрастающие потребности абонентов в получении информации, в прошлом году Tele2 запустила во всех регионах присутствия тарифный план «Мой безлимит», рассчитанный на тех, кто регулярно потребляет большой объем трафика. Очевидно, что в 2019-м операторы продолжат инвестировать в сети высокоскоростного мобильного интернета, расширяя покрытие и проводя модернизацию оборудования, так как нагрузка на него увеличивается с каждым днем. Еще одно фокусное направление — развитие digital-экосистем на базе партнерств с другими компаниями. Новые сервисы будут помогать клиентам в самых различных сферах. Мы, например, уже сегодня предлагаем скидки на электронные книги, покупки в интернет-магазинах, услуги такси, участие в тренингах,подписки для просмотра кинофильмов и многое другое. В итоге компании все больше будут превращаться из телеком- в lifestyle-операторов. |

Андрей Елизаров, директор филиала МТС в Свердловской области:

Андрей Елизаров, директор филиала МТС в Свердловской области: Станислав Никифоров, директор по B2B филиала «ЭР-Телеком Холдинг» в Екатеринбурге:

Станислав Никифоров, директор по B2B филиала «ЭР-Телеком Холдинг» в Екатеринбурге: Валерий Гладких, руководитель департамента Tele2 Ритейл макрорегиона «Урал»:

Валерий Гладких, руководитель департамента Tele2 Ритейл макрорегиона «Урал»: