Поддержите не нас, а клиентов

Лизинг

Рынок лизинга впервые за пять лет может столкнуться с сокращением портфеля. Для менее болезненного прохождения кризиса отрасль рассчитывает на меры поддержки лизингополучателей

Аналитический центр «Эксперт» подготовил рейтинг лизинговых компаний Урала и Западной Сибири по итогам 2019 года. Сценарии развития рынка мы обсуждали онлайн за круглым столом «Уральский рынок лизинга: антикризисные стратегии», организованном журналом «Эксперт-Урал».

Автовывоз на скорости

Рынок лизинга в России уверенно рос последние три года, сначала двузначными темпами, в 2018 году — на четверть. В 2019-м суммарный объем нового бизнеса участников нашего исследования увеличился на 22,2% в текущих ценах (везде сравнение с предыдущим годом, если не указано иное) почти до 64,6 млрд рублей, из которых 64% пришлись на региональные компании. Лизинговый портфель расширен на 32,3% до 95,3 млрд рублей, 65% суммарно сформировано региональными компаниями. Количество новых договоров выросло на 18,8% — их более 18 тысяч.

В исследовании этого года приняло участие 15 региональных и федеральных лизинговых компаний, ведущих деятельность на Большом Урале. Пул участников претерпел изменения: выбыли «Росагролизинг» и «Регионгазлизинг». Падение показателей наблюдается у двух компаний. Среди федеральных лидерство сохранила группа «Балтийский лизинг»: за год она увеличила объем нового бизнеса на Урале и в Западной Сибири на 27,5%, перевалив за 8 млрд рублей. В списке региональных лидеров рокировка: «Ураллизинг», показывающий самый большой объем бизнеса пять лет подряд, уступил пальму первенства «Эксперт-лизингу». Рост нового бизнеса на 70% обеспечил компании также попадание в число наиболее динамичных. А самой динамичной стала «Тюменская агропромышленная лизинговая компания» — плюс 73,7%.

В исследовании этого года приняло участие 15 региональных и федеральных лизинговых компаний, ведущих деятельность на Большом Урале. Пул участников претерпел изменения: выбыли «Росагролизинг» и «Регионгазлизинг». Падение показателей наблюдается у двух компаний. Среди федеральных лидерство сохранила группа «Балтийский лизинг»: за год она увеличила объем нового бизнеса на Урале и в Западной Сибири на 27,5%, перевалив за 8 млрд рублей. В списке региональных лидеров рокировка: «Ураллизинг», показывающий самый большой объем бизнеса пять лет подряд, уступил пальму первенства «Эксперт-лизингу». Рост нового бизнеса на 70% обеспечил компании также попадание в число наиболее динамичных. А самой динамичной стала «Тюменская агропромышленная лизинговая компания» — плюс 73,7%.

Лидер по величине текущего портфеля среди федеральных компаний — «Сименс финанс» (более 10,2 млрд рублей), среди региональных — «Эксперт-лизинг» (почти 17,2 млрд рублей).

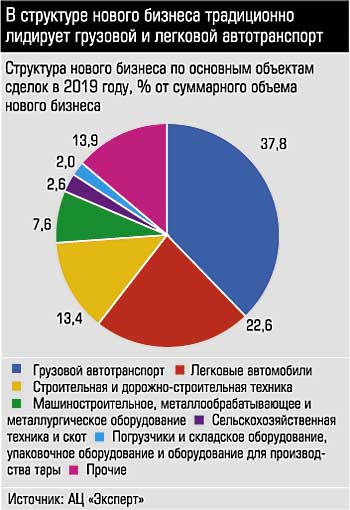

В отраслевой структуре нового бизнеса чуть более 60% суммарного объема приходится на лизинг легковых и грузовых автомобилей. За год сегмент легкового автотранспорта вырос на 31,6%, грузового — на 54,8%. Быстрее прочих росли сделки с речными и морскими судами (плюс 61,4%), но объем нового бизнеса по этому сектору в масштабах макрорегиона невелик. Второй динамичный сегмент — сельхозтехника и скот (55%).

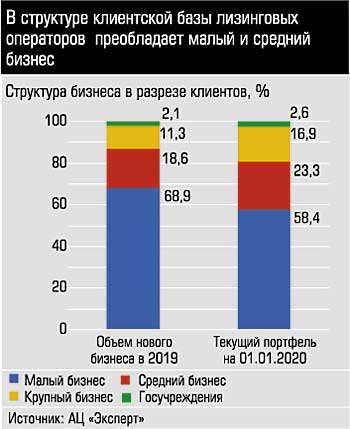

В структуре клиентской базы лизинговых операторов, работающих на территории региона, традиционно преобладает малый и средний бизнес: на него пришлось 87,5% совокупного объема нового бизнеса и 81,8% текущего портфеля. На госучреждения приходится 1,1% и 1,3%, на физических лиц — по 0,1% соответственно.

Про источники финансирования: для сделок лизинговые операторы предпочитают привлекать банковские кредиты — 55,3%, чуть больше одной пятой профинансировано из собственных средств, столько же — из авансовых. На облигации и прочие источники суммарно приходится 2,6%, но за год доля облигаций выросла на 1,3 п.п.

Благоприятные внешние факторы участники рынка смогли подкрепить совершенствованием внутренних технологий. Так, по словам директора по маркетингу ООО «АС Финанс» Ильи Лесникова, его компания при построении систем оценки клиентов использовала взаимосвязанные базы данных по юридическим лицам: «В этих базах отражается история, бухотчетность, судебные процессы и другие события, данные можно использовать в скоринговых алгоритмах».

Генеральный директор Райффайзен-Лизинг Виталий Милованов видит необходимость цифровизации прежде всего розничного автосегмента. Идеал цифрового продукта он видит следующим образом:

— Клиент приходит через дилера, брокера или digital-канал, заполнив на сайте небольшую анкету-заявку. Далее лизинговая компания автоматически проводит проверки клиента по базам безопасности, комплаенс, в бюро кредитных историй. Заявка также автоматически проходит через скоринг (модель которого построена в том числе на основе анализа больших данных). В течение нескольких часов или даже минут клиент получает одобрение, дистанционно подписывает документацию, в идеале — получает авто с доставкой «на дом». Человек в этом процессе почти не нужен, а сама модель такого бизнеса легко и быстро масштабируема.

Антикризисные стратегии

Несколько лет лизинговая отрасль могла наращивать продажи техники, оборудования и транспорта за счет программы федеральных субсидий отечественным производителям. В марте этого года Минпромторг разработал новый проект постановления правительства. Но тут разразился кризис.

По словам председателя подкомитета ТПП РФ по лизингу, директора некоммерческого партнерства (НП) «Лизинговый Союз» Евгения Царева, подкомитет и партнерство направили обращения в правительство РФ по поддержке отрасли:

По словам председателя подкомитета ТПП РФ по лизингу, директора некоммерческого партнерства (НП) «Лизинговый Союз» Евгения Царева, подкомитет и партнерство направили обращения в правительство РФ по поддержке отрасли:

— Основной комплекс мер, предложенный нами, это поддержка лизингополучателей. Мы считаем необходимым комплексные адресные субсидии на компенсацию затрат по исполнению обязательств по договорам лизинга. Подкомитетом и партнерством направлено письмо в Минэкономразвития России с отрицательным заключением относительно возможности введения лизинговых каникул на период карантинных ограничений. В отличие от банков, лизинговые компании связаны кредитными и налоговыми обязательствами, а значит, параллельно с предоставлением клиентам каникул, нужно вводить кредитные и налоговые каникулы уже для самих лизинговых компаний. В этой ситуации прямые субсидии лизингополучателям целесообразней и эффективней. Обращение подкомитета и партнерства в адрес правительства России содержит также пакет мер, направленных на поддержку непосредственно лизинговых компаний. Предлагается смягчить требования к кредитным организациям по формированию резервов на возможные потери по ссудам при реструктуризации кредитов лизингодателям. Кроме того, мы предложили выработать дополнительные меры по смягчению нагрузки на собственный капитал банков, который формируется такими кредитами. Все это в конечном итоге позволит банкам пойти на реструктуризацию лизинговых платежей.

По словам Евгения Царева, большой блок предложений также связан с исполнением налоговых обязательств лизинговыми компаниями. В частности, лизинговое сообщество предлагает рассмотреть меры по ускорению возмещения НДС, отсрочке по уплате НДС, аннулированию или отсрочке по уплате авансовых платежей по транспортному налогу и налогу на имущество.

— Комплексные адресные субсидии на компенсацию затрат по исполнению обязательств по договорам лизинга — это очень правильная идея, — считает заместитель генерального директора по Уральскому региону ЛК «Сименс Финанс» Вадим Константинов. — В данном случае должна быть поддержка не столько лизингодателей, сколько лизингополучателей.

Сейчас отрасли необходима сама возможность продолжить нормальное функционирование. «Несмотря на переход на удаленный режим работы, мы продолжаем одобрять сделки, в апреле инвестиции превысили 2 млрд рублей по компании в целом, — говорит Вадим Константинов. — И проблемы связаны скорее с организацией сдачи-приемки предметов лизинга из-за ограничений в передвижении и с ограничениями в работе госучреждений, судов».

Готовьтесь к сжатию

Прогнозы развития отрасли, как и многих других секторов, зависят от длительности карантинных мер. В любом случае, по мнению руководителя направления банковских рейтингов агентства «Национальные кредитные рейтинги» Михаила Доронкина, лизинговый рынок столкнется со значительным спадом:

— Более 70% всего лизингового портфеля приходится на три крупнейшие отрасли: авто-, авиа- и железнодорожный транспорт. Самый большой объем сделок — с авиатранспортом. В условиях спада авиаперевозок лизинговые компании столкнутся с необходимостью реструктуризации платежей по этим договорам. Будут проблемы с обслуживанием платежей и в другом крупном сегменте — железнодорожном транспорте — в связи с сокращением объема перевозок.

Эти сегменты лизинга сильно концентрированы и представлены крупнейшими игроками. Но, по мнению Михаила Доронкина, в зоне риска окажутся также средние и малые игроки: «Около 50% всего лизингового портфеля сегодня формируется за счет сделок, которые оформляют предприятия малого и среднего бизнеса. Очевидно, что данный сегмент в наибольшей степени пострадает от режима самоизоляции и затем от последующего экономического спада. Этот клиент является основной группой такого крупнейшего сегмента, как автолизинг».

В долгосрочной перспективе НКР ожидает существенного ухудшения качества лизинговых портфелей за счет роста доли вынужденных реструктуризаций. При этом агентство уже сейчас видит предпосылки для сокращения спроса на лизинговые продукты, и это не позволяет рассчитывать на поддержание качественных и количественных параметров в 2020 году.

— У лизинговых компаний будут ограничены возможности для наращивания объемов нового бизнеса, а значит, шансов компенсировать ухудшение лизинговых портфелей будет меньше, — считает Михаил Доронкин. — Ухудшение платежной дисциплины, необходимость реструктуризации, переноса процентных платежей, платежей по основному долгу, а также снижающийся входящий поток платежей по новому бизнесу приведут к тому, что у компаний будут сжиматься процентные платежи, а в этом бизнесе платежи по лизингу составляют более 80% всей прибыли.

По мнению Михаила Доронкина, не исключено, что в этой ситуации некоторые лизинговые компании столкнутся с определенными разрывами ликвидности, а значит, с необходимостью обратиться к кредиторам о реструктуризации платежей:

— Центральный банк дал возможность не ухудшать ссуды первой и второй категории в отношении лизинговых компаний в случае, если сами лизинговые компании реструктурируют платежи своих клиентов, что, безусловно, очень большой плюс. Это позволит избежать лизинговым компаниям дефолтов.

Государственные компании, на которые приходится основной объем авиализинга и клиентов из списка постаравшихся отраслей, могут рассчитывать на государственную поддержку. В лучшем положении оказываются участники банковских групп: они могут быть обеспечены дополнительной ликвидностью материнских структур.

Наибольшие потери, как это обычно бывает, получит частный сектор, указывает Михаил Доронкин. По его мнению, «у некоторых крупных частных игроков достаточно хорошая позиция, особенно у компаний с диверсифицированным бизнесом, в частности в автолизинге. Их восстановление, может быть, более быстрым, чем в целом по рынку».

В зоне особого риска окажутся средние и малые лизинговые компания без заметного запаса ликвидности: «Если у таких компаний не будет своевременного поступления процентных платежей, которыми необходимо оплачивать банковские кредиты, они резко столкнутся с невозможностью исполнения обязательств».

В целом НКР ожидает сокращения совокупного лизингового портфеля по отрасли на 10 — 15% к уровню кризисного 2015 года.

Дополнительные материалы:

|

Наша задача в текущих условиях — максимально снизить риски, поддержать ликвидность и надежность компании, говорит руководитель представительства в Екатеринбурге компании «Эксперт-Лизинг» Анастасия Ротарь — По итогам 2019 года компания «Эксперт-Лизинг» вышла в лидеры рейтинга АЦ «Эксперт» по объемам нового бизнеса. С какими факторами вы связываете высокую динамику? — Действительно, по итогам 2019 года «Эксперт-Лизинг» показал прирост объема нового бизнеса на 77%. В первую очередь это связано с расширением компании: в течение года компания вдвое увеличила штат продающих сотрудников и открыла 11 новых представительств. В настоящий момент количество городов присутствия уже достигло 28, включая Москву и Санкт-Петербург. При этом темп прироста выше среднерыночного показали и представительства компании, работающие уже продолжительное время. Например, для Екатеринбургского филиала прошедший год был очень удачным, прирост составил около 80%. Мы связываем такую динамику с высоким уровнем спроса, в ответ на этот запрос мы вовремя смогли предложить клиентам удобные лизинговые продукты. При этом нашим главным преимуществом остается гибкий подход к формированию графиков платежей и условий договора исходя из особенностей бизнеса клиента, а также конкурентная стоимость лизинга. — Какие решения принимает ваша компания в текущей ситуации? — Как и все участники рынка, мы перешли на удаленный режим работы, но продолжаем финансировать наших клиентов и оформлять сделки. Во многом помогает поддерживать текущую деятельность хорошо поставленный электронный документооборот. И мы продолжаем развивать эти технологии. Также компания продолжает внедрение цифровых технологий в работу: финальное тестирование проходит онлайн-приложение на платформах iOS и Android для менеджеров и клиентов, что стало особенно актуально при работе в удаленном режиме. Данное приложение будет постепенно расширять свои функции и возможности для всех клиентов «Эксперт-Лизинг». Безусловно, наша главная задача в текущих условиях — максимально снизить риски и удержать высокую надежность компании. Поэтому в нашем филиале я поставила задачу перед экономистами провести финансовый анализ всех лизингополучателей. Для поддержания ликвидности компании основной целью мы ставим разработку эффективных альтернативных вариантов повышения маржинальности лизинговых сделок за счет применения специальных инструментов при составлении графиков платежей (грейс-период, сезонность и т.п.), а также развития корпоративных программ с дистрибьюторами, поставщиками, страховыми компаниями. — Какие факторы вы принимаете во внимание при формировании планов на текущий год? — Апрель будет еще не слишком показателен, потому что наши клиенты еще дорабатывают старые проекты и у лизингополучателей еще есть какие-то запасы для того, чтобы перечислять лизинговые платежи. Мы видим возможные проблемы с обслуживанием договоров на горизонте с мая-июня. Умеренные риски при оценке финансового состояния перед заключением договора лизинга, которым мы всегда следуем, позволяют нам быть оптимистично настроенными на скорый выход из сложившейся ситуации. Основную часть нашего портфеля составляют договоры с лизингополучателями в сегменте среднего и крупного бизнеса, которым будет легче пережить это время по сравнению с сегментом малого бизнеса. Кроме того, мы внимательно следим за ценами на нефть, поскольку у нас много клиентов в ХМАО и ЯНАО, и от того, как будет развиваться ценовая конъюнктура, зависят динамика объемов бизнеса и состояние контрактов с подрядчиками и субподрядчиками. И конечно, ждем программ поддержки лизинговой отрасли, и что особенно важно — решения вопроса с предоставлением субсидий в рамках ранее принятых программ Минпромторга. |

|

По словам руководителя дивизиона «Урал» ООО «Балтийский лизинг» Алексея Мятлика, каждый новый кризис позволяет всем компаниям, в том числе и лизинговым, пересмотреть систему рисков, оценить подходы и эффективность многих процессов, а также постановку своей работы в регионах — Какие факторы позволили «Балтийскому лизингу» удержать лидирующие позиции в группе федеральных компаний в рейтинге АЦ «Эксперт»? — Помимо общих рыночных факторов это во многом результат развития новых каналов продаж — дистанционных и партнерских. В прошлом году мы начали активную работу в онлайн-форматах — в частности, внедрять систему юридически значимого электронного документооборота (ЮЗЭДО), чтобы наше взаимодействие с клиентами было максимально оперативным и результативным, и параллельно продолжили развитие банковского канала продаж. В 2019 году смогли не только открыть новые точки, привлечь с рынка труда опытных кандидатов, но и поработать над увеличением производительности сотрудников. Благодаря этому и первый квартал этого года был также результативным — мы перевыполнили плановые показатели на 20%. — Что изменилось в организации бизнеса? — Конечно, нам пришлось уйти от привычного режима функционирования всех 74-х подразделений и оперативно перейти на удаленную работу, к которой мы практически были готовы. А электронный документооборот стал еще более актуальным в работе с лизингополучателями и поставщиками. Сейчас, как и многие другие лизинговые компании, мы получаем обращения наших клиентов с просьбой пересмотреть платежи или предоставить отсрочки. Для этого мы разработали стандартизированные программы отсрочек и реструктуризаций для добросовестных клиентов, чтобы поддержать их в этот сложный период. Но сейчас сложно планировать объем дебиторской задолженности на отдаленную перспективу, поскольку клиенты перешли на краткосрочное планирование своих платежей, надеясь на скорейшее окончание периода неопределенности, связанной с ценой на нефть и пандемией, но пока неопределенность сохраняется, и мы все должны к ней адаптироваться и работать. Мы проанализировали наш портфель, портрет наших клиентов и их обращения, стремясь минимизировать свои риски, провели переоценку отраслей и требований к клиентам. Именно поэтому часть клиентов и сделок теперь будем изучать чуть более детально. Полагаю, что лизинговые компании будут по-разному реагировать на изменения рынка. Это зависит и от опыта работы компании, и от возможностей поддержки, и от профессионализма менеджмента. В любом случае это затронет всех, и все сделают определенные выводы. Каждый новый кризис позволяет всем компаниям, в том числе и лизинговым, пересмотреть систему рисков, оценить подходы и эффективность многих процессов, а также постановку своей работы в регионах. |

|

«Интерлизинг» надеется сохранить объемы нового бизнеса как минимум на уровне 2019 года за счет увеличения филиальной сети. Стабилизации ситуации ждем к четвертому кварталу, говорит региональный директор компании по Уральскому федеральному округу Руслан Моллаев — Как вы оцениваете динамику бизнеса прошлого года и начала 2020 года? — В 2019 году направление легкового автотранспорта показало в нашей компании рост 125%. Это было связано с подписанием ряда партнерских соглашений с автосалонами по Уральскому федеральному округу, запуском льготных условий финансирования легковых автомобилей внутри компании, а также с увеличением менеджерского состава, специализирующегося исключительно на этом направлении. При этом большинство направлений сохранили динамику развития на уровне 2018 года. Так, прирост по финансированию грузового автотранспорта составил 33%, а оборудования — 9%. В целом план продаж выполнен на 123%. Во многом это еще и результат совершенствования бизнес-процессов, это позволило на входе расширить воронку продаж и предлагать клиентам максимально лояльные условия. К примеру, в середине 2019 года мы профинансировали крупнейшего клиента на сумму более 250 млн рублей в рекордно короткие сроки, с момента заявки до подписания договора прошло менее семи рабочих дней. Во втором полугодии была снижена ключевая ставка ЦБ, и мы транслировали это снижение на продукты для своих клиентов. Первый квартал 2020 года, как ни странно, оказался довольно позитивным. В марте многие клиенты уже почувствовали приближение кризиса и решили реализовать часть своих инвестиционных планов и заключали лизинговые сделки. — Каков может быть инструментарий поддержки рынка лизинга? — На мой взгляд, сейчас нужно поддерживать не лизинговые компании, а малый бизнес, ведь если наши клиенты будут чувствовать себя уверенно, то и мы продолжим работать в прежнем режиме. Пока все предлагаемые инструменты кажутся мне не очень эффективными. К сожалению, объем программы Минпромторга сокращается с каждым годом. А сейчас эта программа еще и приостановлена для внесения изменений. В любом случае заявленный объем выделенных денежных средств в федеральном бюджете по новой системе господдержки на все виды техники не превышает 7 млрд рублей, что значительно меньше объемов, предоставляемых ранее для поддержки некоторых отраслей. Например, только на коммерческий транспорт в прошлом году выделялось больше 8 млрд рублей, а в этом лишь 1 — 1,5 млрд рублей. Все это, конечно, отразится не в лучшую сторону на объемах продаж. — Каковы ваши планы на текущий год? — Мы надеемся сохранить объемы нового бизнеса как минимум на уровне 2019 года, в основном за счет расширения филиальной сети и цифровизации каналов коммуникации с клиентом, продуктов и бизнес-процессов. В этом году еще до кризиса и пандемии мы открыли филиалы в регионе и привлекли новых профессиональных менеджеров, поэтому рассчитываем на сохранение общего объема за счет потока новых клиентов. «Интерлизинг» продолжает работать дистанционно, реализуя все бизнес-процессы онлайн, используя систему электронного документооборота для обмена документами. В начале апреля мы запустили мобильное приложение для клиентов, позволяющее проводить осмотр лизингового имущества удаленно, без участия менеджера компании. Это полностью наша разработка. Да, второй и третий кварталы будут тяжелыми, но мы рассчитываем, что к четвертому кварталу ситуация нормализуется. |

Оперативное реагирование и тщательный мониторинг

Оперативное реагирование и тщательный мониторинг Кризис позволяет пересмотреть работу

Кризис позволяет пересмотреть работу Стабилизации ждем к осени

Стабилизации ждем к осени