Сжиженные деньги

Полуостров Ямал может стать новым центром производства сжиженного газа в России. Но из-за высокой себестоимости добычи он вряд ли выдержит конкуренцию на мировом рынке.В ближайшие 20 лет, согласно Генеральной схеме развития газовой отрасли, добычу газа в стране планируется увеличить в полтора раза (до 1 трлн кубометров в год), а производство сжиженного природного газа - более чем в семь раз (до 70 млн тонн). Сделать это предполагается в первую очередь за счет разработки еще не тронутых месторождений углеводородов на полуострове Ямал и прилегающих акваториях. Чтобы стимулировать переработку газа в этом регионе, правительство готово предоставить нефтегазовым компаниям льготы по НДПИ и экспортным пошлинам.

Проблема, однако, в том, что Россия упустила время для выхода на мировые рынки сжиженного природного газа (СПГ). Его производство появится на Ямале не раньше 2016 года, а мировые нефтегазовые гиганты уже инвестируют в подобные проекты миллиарды долларов. В таких условиях ямальский СПГ вряд ли выдержит конкуренцию: себестоимость добычи и переработки здесь существенно выше, чем у основных игроков мирового рынка.

Газовая заначка

Начальные суммарные ресурсы полуострова Ямал и прилегающего шельфа составляют более 50 трлн кубометров газа и 7 млрд тонн нефти и конденсата. Здесь уже открыто 32 месторождения углеводородов, из которых четыре - в акватории Обской губы и два в Карском море. Подготовленные к промышленной разработке запасы природного газа полуострова Ямал (10,4 трлн кубометров), а также ресурсный потенциал прилегающих акваторий гарантируют стабильную ежегодную добычу 300 млрд кубометров газа на протяжении 50 - 70 лет. Это позволит увеличить объемы добычи газа в стране на треть.

Начальные суммарные ресурсы полуострова Ямал и прилегающего шельфа составляют более 50 трлн кубометров газа и 7 млрд тонн нефти и конденсата. Здесь уже открыто 32 месторождения углеводородов, из которых четыре - в акватории Обской губы и два в Карском море. Подготовленные к промышленной разработке запасы природного газа полуострова Ямал (10,4 трлн кубометров), а также ресурсный потенциал прилегающих акваторий гарантируют стабильную ежегодную добычу 300 млрд кубометров газа на протяжении 50 - 70 лет. Это позволит увеличить объемы добычи газа в стране на треть.

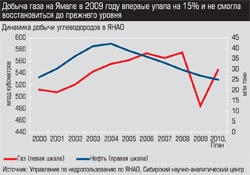

О богатствах полуострова Ямал известно не одно десятилетие. Но вопрос его освоения стал актуален лишь теперь. Доля трудноизвлекаемых запасов природного газа на традиционных месторождениях Западной Сибири достигла уже 60% и продолжает расти. Падает добыча на основной ресурсной базе Газпрома - в Надым-Пургазовском газовом районе. К 2030 году она не превысит 140 млрд кубометров газа. От округа же ждут увеличения добычи до 360 млрд кубометров. Это почти половина сегодняшнего объема добычи на территории всей страны.

Комплексное освоение запасов углеводородов на Ямале планируется вести в трех промышленных зонах - Бованенковской, Тамбейской и Южной. С каждой связана своя группа месторождений. Первым в 2012 году введут в разработку крупнейшее месторождение полуострова - Бованенковское. Дальнейшее наращивание добычи газа будет осуществляться за счет ввода в разработку Харасавэйского и Крузенштернского месторождений этой же Бованенковской группы. Объем добычи по группе Газпром будет удерживать в течение восьми лет на уровне 220 млрд кубометров в год. В дальнейшем в разработку пойдут месторождения Тамбейской и Южной групп, затем - шельфа Карского моря. Параллельно газовики продолжают изучать другой полуостров - Гыданский, который может быть столь же газоносен, как и Ямал.

Каникулы для избранных

Чтобы стимулировать добычу на полуострове, правительство готово предоставить российским нефтегазовым компаниям льготы по НДПИ на ямальский газ и газовый конденсат. Сейчас документ находится в разработке. Предполагается, что срок действия льготы составит не более 12 лет с начала добычи или до достижения 250 млрд кубометров добытого. О поддержке подобной идеи заявил даже противник всех льгот Минфин РФ. Правда, с оговоркой: если сырье будет использовано для производства СПГ. При этом Газпрому в налоговых каникулах на Бованенковском отказано - весь его газ идет в трубу. Обнулить предполагается и экспортные пошлины на вывоз ямальского СПГ. «Уже к 2015 году прогнозируется почти двукратное увеличение мирового рынка сжиженного газа. Необходимо учитывать эту тенденцию», - заявил Владимир Путин на октябрьском совещании в Новом Уренгое.

Перспективы рынка действительно колоссальны. Согласно исследованию PricewaterhouseCoopers, к 2020 году доля СПГ в мировом экспорте газа вырастет с 23% до 65% как минимум. Сжижение официально признано самой передовой технологией в отрасли: по сравнению с обычным природным газом СПГ легче хранится, транспортируется на любые расстояния, обладает лучшими потребительскими свойствами. Но пока в России есть только один СПГ-завод - на Сахалине, который при полной загрузке обеспечивает не более 5% мирового рынка (9,6 млн тонн). Генсхема предусматривает диверсификацию внешних рынков сбыта газа за счет поставок СПГ не только со Штокмановского месторождения и из Сахалинского центра газодобычи, но и с месторождений полуострова Ямал.

Перспективы рынка действительно колоссальны. Согласно исследованию PricewaterhouseCoopers, к 2020 году доля СПГ в мировом экспорте газа вырастет с 23% до 65% как минимум. Сжижение официально признано самой передовой технологией в отрасли: по сравнению с обычным природным газом СПГ легче хранится, транспортируется на любые расстояния, обладает лучшими потребительскими свойствами. Но пока в России есть только один СПГ-завод - на Сахалине, который при полной загрузке обеспечивает не более 5% мирового рынка (9,6 млн тонн). Генсхема предусматривает диверсификацию внешних рынков сбыта газа за счет поставок СПГ не только со Штокмановского месторождения и из Сахалинского центра газодобычи, но и с месторождений полуострова Ямал.

Новый центр сжижения газа предполагается построить на Ямале на базе Тамбейской группы месторождений с суммарными объемами запасов в 2,3 трлн кубометров. Лицензиями на два из них обладает Газпром, третья - у Новатэка. Ожидается, что ресурсная база будущего производственного центра СПГ будет расширяться и за счет лицензирования нераспределенного фонда недр. Удовольствие не из дешевых. Согласно комплексному плану развития производства СПГ на полуострове, за 25 лет инвестиции составят от 6,8 до 8 трлн рублей.

Пока на Ямале есть только один проект, претендующий на получение новых льгот, - «Ямал СПГ». Он предусматривает создание мощностей на базе Южно-Тамбейского месторождения - крупнейшего на севере полуострова (1,3 трлн кубометров газа, лицензия у Новатэка). И если в планах Газпрома разработка принадлежащих ему месторождений Тамбейской группы значится за пределами 2030 года (ему хватит и других первоочередных проектов), то Новатэк уже приступил к реализации проекта.

Мощность «Ямал СПГ» планируется на уровне 15 - 16 млн тонн в год. Не исключены варианты строительства двух очередей по 7,5 млн тонн или трех очередей по 5 млн тонн. Ожидается, что только на сырье Южно-Тамбейского месторождения завод сможет работать 30 лет. Вывести новый завод на полную мощность планируется в 2018 году, объем необходимых капитальных вложений в развитие пилотного проекта оценивается в 18 - 20 млрд долларов (858,2 млрд рублей). Из них 264 млрд рублей потребуется на создание танкерного флота ледокольного класса примерно на 20 судов вместимостью 140 - 160 тыс. кубометров, чтобы обеспечить вывоз углеводородов с Ямала. Эти затраты, надеется Новатэк, государство возьмет на себя. Остальные планируется разделить со стратегическими партнерами, уже имеющими опыт производства СПГ: компания намерена продать им до 49% в проекте в расчете на помощь в финансировании, технологиях и маркетинге СПГ на мировых рынках. Пул инвесторов компания обещает сформировать до конца 2010 года.

Опоздали

Привлечение иностранных партнеров в проекты СПГ крайне необходимо для российских компаний, так как фундаментальная проблема российской нефтегазовой отрасли состоит в технологическом отставании и растущей доле трудноизвлекаемых запасов. Наши компании испытывают сложности с изготовлением и прокладкой подводных трубопроводов, извлечением газа с больших глубин. Если у нынешних базовых месторождений Газпрома запасы на 70 - 85% представлены наиболее легкодоступным сеноманским газом (расположен на глубинах около 700 метров), то в структуре запасов ямальских месторождений его доля составляет лишь 27,5%, другая четверть газовых запасов полуострова представлена расположенными на больших глубинах неокомскими и юрскими залежами.

Объявленные правительством налоговые льготы привлекли внимание к ямальскому проекту Индии и Катара - одного из крупнейших в мире производителей СПГ. Представители последнего уже заявили об интересе к совместному строительству ямальского завода СПГ. Сейчас Новатэк и Газпром (его «дочка» займется экспортом ямальского СПГ) ведут с ними переговоры. Но не все так радужно. Эксперты считают, что объявленные налоговые льготы для проектов СПГ не сделают сжиженный газ с месторождений Ямала конкурентоспособным на мировых рынках. «Пример Штокмана показывает, что даже с нулевой экспортной пошлиной себестоимость тонны СПГ, доставленной в США, составит 275 долларов за тонну. Обнуление НДПИ сокращает затраты всего на 5 долларов», - отмечает руководитель East European Gas Analysis Михаил Корчемкин.

Основная причина - более высокая себестоимость добычи газа для получения СПГ на Ямале и Сахалине по сравнению с Катаром. Причины: глубокое залегание сырья, аномально высокое пластовое давление, низкая проницаемость. Так, на Бованенковском месторождении Газпрома и на месторождении Северном, которое разрабатывает Катар, она различается как минимум в 2,5 раза. Если рассматривать проекты в целом, включая всю сопутствующую инфраструктуру, то, по оценкам Института энергетической стратегии, для Тамбейской группы месторождений эта разница может быть еще выше.

Учитывая, что конкурировать России придется именно с Катаром, а также Индонезией и Австралией (на долю этих трех игроков приходится более 70% мирового рынка СПГ), планы выглядят чересчур оптимистично: придется бороться и за инвесторов. А ExxonMobil, Royal DutchShell и ConocoPhillips уже выделили 14 млрд долларов, чтобы увеличить мощности по сжижению газа в Катаре до 95,23 млрд кубометров (почти 50% всех мощностей СПГ в мире).

Россия упустила свое время для выхода на этот рынок. «Масштабные инвестиции, сделанные производителями в период высоких цен на газ, позволили им уже в 2009 году вывести на мировой рынок дополнительные объемы СПГ: предложение тогда выросло на 16%», - отмечает главный экономист по России и СНГ компании BP Владимир Дребенцов. Учитывая, что к 2030 году 60 млрд кубометров сжиженного российского газа составят не более 10% мирового рынка, пространства для маневра у России немного.