Сырьевое счастье

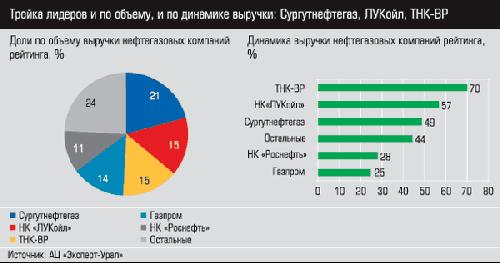

По итогам 2005 года в совокупной выручке 400 крупнейших компаний Урала и Западной Сибири на нефтегазовый сектор пришлось 50%, на химию и нефтехимию — 6%. Кроме того, компании ТЭК росли в среднем быстрее, чем промышленность: темп — 45%. В результате вклад компаний этого сектора в совокупный прирост выручки топ-400 превысил ее долю и составил 62%.

Успехи нефтегазохимических предприятий объясняются просто: вслед за ростом цен на сырую нефть (средняя цена нефти марки Urals в 2005 году была на 47% выше средней цены в 2004м), повышалась стоимость продуктов ее переработки.

Догнали и перегнали

Главное событие 2005 года — смена лидера в нефтедобывающей промышленности.

В конце 2004 года НК «Роснефть» купила на аукционе ОАО «Юганскнефтегаз» (ХантыМансийский АО): его продали за налоговые долги материнской компании ЮКОС. Лишившись главного добывающего актива, ЮКОС по итогам прошлого года слетел с первого места по объемам добычи на седьмое. Лидирующие позиции занял ЛУКойл (основные активы — в ХантыМансийском АО и Пермском крае), на втором месте — ТНКВР (ХантыМансийский АО, Оренбургская и Тюменская области), на третье после приобретения Юганскнефтегаза вышла государственная Роснефть.

Отраслевые эксперты отмечают, что ОАО «Сургутнефтегаз» (четвертое место по добыче) в прошедшем году в очередной раз отметился тем, что продолжал накапливать средства на своих счетах, не приобретая активы и не вкладывая средства в инвестпроекты. Согласно отчету компании за третий квартал 2005 года, в ее распоряжении может быть 9,3 — 13,8 млрд долларов. ТНКВР запомнилась тем, что провела ревизию активов и сосредоточилась только на крупных проектах: в результате продала несколько предприятий (в том числе Орский НПЗ, «Оренбургнефтепродукт» и «Нефтемаслозавод» в Оренбургской области) компании «Русснефть».

А уже в 2006 году консорциум «Роснефти» и китайской Sinopec выкупил у ТНКВР ОАО «Удмуртнефть». Эта стратегия нетипична для отечественных нефтедобывающих компаний: они предпочитают накапливать активы, а не избавляться от них.

Безусловными фаворитами 2005 года называют госкомпании — Роснефть и Газпром. Президент первой Сергей Богданчиков заявил на исходе прошлого года, что к 2015 году компания будет стоить больше 100 млрд долларов (сейчас — около 50) и добывать 128 млн тонн нефти (в 2005 году — 74,6). Лейтмотив стратегии 2005 года для Газпрома — превращение из российского газового монополиста в глобального игрока на мировом энергетическом рынке с целью составить конкуренцию таким транснациональным корпорациям, как Exxon Mobil, ChevronTexaco, Royal Dutch/Shell, BP. Председатель правления Газпрома Алексей Миллер заявил, что через пять лет стоимость концерна может вырасти до 200 млрд евро (с нынешних 160). Для этого у Газпрома есть все. Во-первых, на долю концерна приходится четверть мирового экспорта газа. Во-вторых, компания расширяет географию присутствия за пределами России. Втретьих, Газпром активно занимается диверсификацией бизнеса и имеет активы в энергетическом, нефтяном и газохимическом секторах. Главное приобретение 2005 года — 72% акций Сибнефти (ныне — Газпромнефть, добыча по итогам года — 45,2 млн тонн). Перед нефтяной «дочкой» Газпрома уже поставлена задача: увеличить ежегодную добычу до 80 млн тонн к 2020 году.

Безусловными фаворитами 2005 года называют госкомпании — Роснефть и Газпром. Президент первой Сергей Богданчиков заявил на исходе прошлого года, что к 2015 году компания будет стоить больше 100 млрд долларов (сейчас — около 50) и добывать 128 млн тонн нефти (в 2005 году — 74,6). Лейтмотив стратегии 2005 года для Газпрома — превращение из российского газового монополиста в глобального игрока на мировом энергетическом рынке с целью составить конкуренцию таким транснациональным корпорациям, как Exxon Mobil, ChevronTexaco, Royal Dutch/Shell, BP. Председатель правления Газпрома Алексей Миллер заявил, что через пять лет стоимость концерна может вырасти до 200 млрд евро (с нынешних 160). Для этого у Газпрома есть все. Во-первых, на долю концерна приходится четверть мирового экспорта газа. Во-вторых, компания расширяет географию присутствия за пределами России. Втретьих, Газпром активно занимается диверсификацией бизнеса и имеет активы в энергетическом, нефтяном и газохимическом секторах. Главное приобретение 2005 года — 72% акций Сибнефти (ныне — Газпромнефть, добыча по итогам года — 45,2 млн тонн). Перед нефтяной «дочкой» Газпрома уже поставлена задача: увеличить ежегодную добычу до 80 млн тонн к 2020 году.

Амбициозные планы российских вертикально-интегрированных нефтяных компаний натыкаются, однако, на серьезную проблему — падение роста добычи. В прошлом году она составила около 470 млн тонн, что всего на 2,5% больше показателей 2004 года (прирост по сравнению с 2003 годом 8%). По прогнозам Росэнерго, в 2006 году общероссийская добыча нефти не превысит 475 млн тонн, что означает снижение темпов роста до 1%. Причина — после краха СССР начался сокрушительный спад геологоразведочных работ, новые месторождения к разработке не готовились. Теперь компании наверстывают упущенное. Президент ТНКВР Роберт Дадли считает, что компании возобновят рост уже в 2009 году, когда начнется разработка новых проектов.

Вышли из тени

В химической отрасли большинство предприятий Уральского региона побили рекорды 2004 года по физическим и финансовым показателям. Предприятия, вошедшие в топ-400, увеличили объем реализации в 2005 году на 41%, что выше, чем в среднем по рейтингу. Более трети прироста выручки — доля ОАО «Уралкалий» (Березники, Пермский край) и ОАО «Сильвинит» (Соликамск, Пермский край).

Положительная динамика достигнута за счет благоприятной внешней конъюнктуры и конкурентных преимуществ отечественной химии (цены на энергоносители и природный газ в России ниже мировых). Чтобы застраховаться от будущего повышения тарифов естественных монополий, компании продолжают инвестировать в модернизацию производства, строитель-ство энергомощностей, создание собственного вагонного парка. Так, Уралкалий планирует в текущем году завершить проект развития энергетической базы, Уральская химическая компания строит первую очередь ТЭЦ мощностью 2,5 МВт, «Сильвинит» приобрел 500 минераловозов общей стоимостью 612,6 млн рублей. Предприятия, зависимые от цен на газ (например, ОАО «Метафракс», Пермский край), вкладывают средства в глубокую переработку и начинают выпускать конечную продукцию.

Благодаря высокому спросу на мировых рынках и росту цен наиболее прибыльна в химпроме сегодня калийная отрасль. Объем мирового рынка калийных удобрений в 2002 — 2005 годах расширился на 25%, но дефицит хлористого калия возникает периодически. Ожидается, что спрос будет увеличиваться ежегодно не менее чем на 2 — 3%. Это ведет к росту цен: за прошлый год на ключевых рынках мира они поднялись на 10 — 20%. Единственные российские производители хлористого калия — Уралкалий и «Сильвинит» — попрежнему демонстрируют самую высокую рентабельность среди уральских химиков и продолжают наращивать производство.

Минувший год продемонстрировал и новую тенденцию: игроки химической отрасли становятся открытыми. «Компании выходят из тени: они начали публиковать реальные финансовые показатели, в том числе прибыль, — подтверждает аналитик ИК “ЦентрИнвест групп” Максим Иванов. — За прошедшие год-два предприятия стали уходить от трансфертного ценообразования и торговли через аффилированных посредников, на счетах которых оседала значительная часть прибыли». За прошедший год капитализация химических компаний выросла в 2 — 5 раз: так, рыночная стоимость Уралкалия увеличилась в 2,5 раза до 64,4 млрд рублей, «Сильвинита» — в 4 раза до 31,5 млрд рублей. «Химические компании достигли справедливой стоимости», — констатирует Максим Иванов.

Рост производства, высокие цены, упорядочивание корпоративной структуры и прозрачность компаний — совокупность этих факторов обратила на отечественный химпром взоры портфельных инвесторов. В частности, в конце 2005 года международный инвестфонд Templeton скупил на рынке 3,223 млн акций (0,15% от уставного капитала) Уралкалия. Рыночная стоимость пакета оценивается в 4 млн долларов. По сути это стало подготовкой Уралкалия к тому, чтобы стать публичной компанией и выйти на IPO. В октябре 2006 года планировалось разместить 20,84% уставного капитала, однако менеджмент отменил IPO. Основной акционер компании Дмитрий Рыболовлев, по мнению отраслевых аналитиков, запросил слишком высокую цену за акции (подробнее см. «Ушли в отказ», «Э-У» № 39 от 23.10.06). Если бы размещение прошло удачно, пермский Уралкалий встал бы в один ряд с тремячетырьмя сравнимыми производителями в мире, акции которых представлены на международном рынке капитала.