Докатились

Рынок автомобильных грузоперевозок перестал расти, так и недостигнув докризисного уровня. Помимо ухудшения экономической ситуации положение игроков осложняет ряд традиционных внутренних проблем

По итогам января - мая 2014 года в России продано 25,6 тыс. новых грузовых автомобилей полной массой от 16 тонн - на 16,2% меньше аналогичного периода предыдущего 2013-го, сообщает «Автостат». Из топ-10 популярных марок снижение продаж в мае показали все, кроме Scania и НефАз, динамика которых оказалась нулевой. Эти цифры заставили нас обратить внимание на рынок автомобильных перевозок, поскольку столь существенное снижение спроса на грузовики с большой вероятностью свидетельствует о возникших на нем проблемах.

Недотянули

По данным Росстата, грузооборот автомобильного транспорта за первые пять месяцев 2014 года по сравнению с таким же периодом 2013-го увеличился всего на 0,2%. Для сравнения, в январе - мае прошлого года прирост составил 2,6%, позапрошлого - 10,3%. Из десяти субъектов Большого Урала грузооборот по итогам пяти месяцев сократился в семи.

- С высокой степенью вероятности можно говорить о стагнации рынка, - характеризует ситуацию директор департамента транспортной логистики компании «Молком» Тимур Ратников. - Усилилось влияние политического фактора на экономику вследствие эскалации ситуации на Украине, ухудшился инвестиционный климат, наблюдается отток инвестиций, в том числе и с транспортного рынка. Замедлились темпы роста промышленного производства в Китае и Европе, поэтому спрос на российские энергоносители и сырье снизился, и т.д.

- В начале 2013 года рост рынка начал замедляться, со второй половины наблюдается стагнация, - придерживается похожей позиции директор департамента стратегического развития компании «ПЭК» Иван Варламов. - В 2014-м в связи с нестабильным положением рубля и ростом валютной корзины произошло подорожание импорта, кредитов. Эти факторы в совокупности с закредитованностью населения, на наш взгляд, повлияли на то, что рост потребительского спроса исчерпался. Люди перераспределяют свои расходы, уменьшают затраты на товары не первой необходимости, откладывают покупки. Такая же логика и в бизнесе: притормаживаются инвестиционные проекты, сокращаются обороты, что приводит и к сокращению грузопотока. Что касается рынка перевозок сборных грузов, то первое полугодие текущего и прошлого года показывают приблизительно одинаковый прирост. Но если в три посткризисных года этот прирост, по нашим оценкам, у крупных игроков никогда не был меньше 30%, то сейчас он снизился до 10 - 13%.

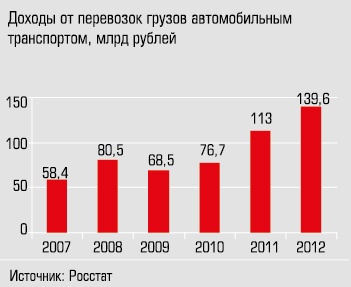

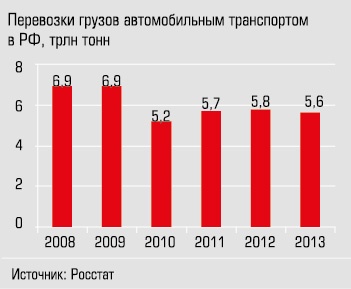

По итогам пяти месяцев все отрасли, от которых зависят грузоперевозки, показали весьма скромную динамику. Индекс промышленного производства к январю - маю 2013-го составил 1,7%, оборот розничной торговли увеличился на 3,1%, объем работ, выполненных по виду деятельности «строительство», сократился на 3,9%. Интересно, что рынку автомобильных перевозок так и не удалось вернуться на докризисный уровень. Если в 2008 году компании перевезли 6,9 трлн тонн грузов, то в 2013-м - 5,6 (данные того же Росстата). При этом мы не раз писали и о перетекании груза с железной дороги на автотранспорт, и об активном расширении парка грузовых автомобилей. Почему так получилось?

По итогам пяти месяцев все отрасли, от которых зависят грузоперевозки, показали весьма скромную динамику. Индекс промышленного производства к январю - маю 2013-го составил 1,7%, оборот розничной торговли увеличился на 3,1%, объем работ, выполненных по виду деятельности «строительство», сократился на 3,9%. Интересно, что рынку автомобильных перевозок так и не удалось вернуться на докризисный уровень. Если в 2008 году компании перевезли 6,9 трлн тонн грузов, то в 2013-м - 5,6 (данные того же Росстата). При этом мы не раз писали и о перетекании груза с железной дороги на автотранспорт, и об активном расширении парка грузовых автомобилей. Почему так получилось?

- В кризисный период падение рынка было очень существенно. С 2009 по 2011 год около четверти компаний прекратили существование, - отмечает директор по стратегическому развитию 3PL-провайдера LogLab Галина Гельфанд. - С 2012 года рынок стал оживать. Именно кризис заставил РЖД пересмотреть стратегию и начать процесс передачи парка подвижного состава в управление частных компаний. Идея была хорошей, но далеко не все получалось, поначалу наблюдалась непонятная ситуация с вагонами. Многие клиенты в этот период перешли к автоперевозчикам. Но постепенно железная дорога начала отыгрывать потери.

- Легальным перевозчикам сложно конкурировать с «диким рынком», поэтому и снижение объемов в начале этого года, и отставание от докризисных показателей могут быть вызваны уходом ряда компаний в теневые перевозки, - приводит другую версию начальник отдела организации автомобильных и железнодорожных перевозок DPD в России Юрий Минаков.

Тимур Ратников считает, что на результатах рынка могла сказаться политика крупных ритейлеров: «С 2008 года они, стремясь максимально снизить издержки, наращивают собственный парк грузовых автомобилей, частично отказываясь от услуг транспортно-экспедиционных компаний. Объемы коммерческих перевозок таким образом падают».

Не решили

Работу транспортных компаний осложняет несколько внутренних факторов, не связанных с особенностями развития смежных рынков. Первый - конкуренция с нелегальными перевозчиками.

- Из-за отсутствия полноценного регулирования рынка со стороны государства, на рынке появилось много компаний, которые мы называем однодневками, - говорит руководитель ГК «ИнтерТрансАвто» Александр Волик. - Единственная возможность таких компаний привлечь заказчика, - цена: им приходится демпинговать. Судите сами, тарифы уже больше года остаются на неизменном уровне, цены на ГСМ постоянно растут, а некоторые компании умудряются не просто выживать в таких условиях, а еще и значительные дисконты предлагать. Мы специализируемся на работе с крупнейшими налогоплательщиками Екатеринбурга и Свердловской области. Объемы перевозок таких компаний порой просто запредельные. Мы можем предложить им заниженный тариф по одной, двум или пяти перевозкам. Но это абсолютно невозможно, когда речь идет о десятках, а то и сотнях рейсов ежемесячно. Конечно, заказчику нужны конкурентоспособные варианты. Но часто бывает так, что транспортные компании декларируют условия, которые потом не могут выполнить, особенно если речь идет о больших объемах.

- Очень высока конкуренция на рынке автоперевозок, что значительно усложняет работу. Огромное количество новых перевозчиков и экспедиторов появляется на рынке, они снижают ставки, чтобы получить работу. Ставки снижаются необоснованно низко, порой ниже себестоимости услуги. Как результат - большая часть не выживает или же продолжает работать, не соблюдая технические требования к подвижному составу и нормы закона, - добавляет генеральный директор Integrity Group Тимур Ефимов.

Вторая проблема - отсутствие электронного документооборота. Директор по операциям FM Logistic Александр Павлов:

- Сейчас, чтобы, предположим, продать коробку конфет, необходимо собрать большой пакет документов, на котором нужно сделать необходимое количество отметок при загрузке, отправке и приемке. Зачастую машина со сборным грузом разных клиентов едет из Москвы к грузополучателю с пятью-десятью килограммами документов. После доставки они должны вернуться обратно без каких-либо нарушений. Производитель же не может выставить счет покупателю, пока не будут собраны все необходимые документы. Следствие таких ситуаций - огромная потеря времени и человеческих ресурсов на восстановление и поиски документов. Отсюда вытекают и неплатежи: магазин не платит поставщику, поставщик - транспортникам, транспортные компании - перевозчикам, они в свою очередь водителям, и так далее. Система электронных документов позволяет всего этого избежать при ее правильной поддержке и продвижении со стороны законодателей.

Третья - кадры. Тимур Ефимов:

- К сожалению, количество кадров, которые попадали бы под квалификацию профессиональный водитель, очень мало. В связи с этим перевозчики вынуждены сажать за руль людей, не отвечающих их требованиям. А непрофессионал за рулем доставляет огромное количество проблем и расходов владельцу транспорта и ухудшает и так неспокойную обстановку на наших дорогах.

Четвертая проблема - меняющиеся законы. Иван Варламов:

- Для грузового транспорта правила въезда в Москву и крупные города постоянно ужесточаются. Сейчас обсуждается несколько инициатив, которые госорганы то принимают, то переносят: платный въезд в центр города и оживленные районы, запрет на въезд на выходные и праздники, полный запрет на въезд и т.д. Но радует, что представители власти не останавливаются только на запретах, но и ищут оптимальные решения. К примеру, мы надеемся, что проект «грузового каркаса» (участки улично-дорожной сети, по которым будет разрешено сквозное движение грузовых автомобилей) в Москве, который начнут тестировать с сентября, покажет положительные результаты, и грузовладельцы смогут отправлять машины по удобному маршруту без простоев, не дожидаясь ночи.

Пятая - конкуренция со стороны «демпинговых» перевозчиков из стран СНГ и Прибалтики. Как объясняет Тимур Ефимов, ввиду более комфортных ставок кредитования и лизинга иностранные перевозки могут значительно снижать тарифы на услуги, поэтому преобладают на международных направлениях.

И нормально

Примечательно, что ни одна из опрошенных нами компаний, несмотря на сложную конъюнктуру рынка и описываемые ими проблемы, не снизила в начале 2014-го объемы перевозок и не планирует допустить этого по итогам года. «За первую половину года наши объемы выросли на 14% по сравнению с аналогичным периодом 2013-го. По итогам всего года мы планируем показать рост не менее 15%», - говорит Александр Волик. «На мой взгляд, предоставленные Росстатом цифры о динамике автомобильных перевозок не совсем корректны и не точно отражают ситуацию на рынке. Мне кажется, он имеет скорее положительную, чем отрицательную динамику. Если говорить об объемах перевозок нашей компании, то прирост по объему перевозимого груза в 2013 году по сравнению с 2012-м составил 25%, в первом квартале 2014-го к аналогичному периоду 2013-го - 50%. Я думаю, при отрицательной динамике рынка мы бы не показывали столь существенных цифр», - добавляет Тимур Ефимов. «Непосредственно наша компания специализируется на FMCG сегментах, поэтому по нашим показателям судить обо всем рынке нельзя. В динамике грузопотоков товаров FMCG, особенно по направлениям из Москвы и центра в регионы, а также всех секторов, в которых работают наши заказчики, мы снижения не видим», - в словах Александра Павлова опять же нет пессимизма.

Мы попросили экспертов описать транспортные компании, которые, по их мнению, сейчас чувствуют себя менее комфортно.

- Думаю, что в минусе в первую очередь те, кто выбрал агрессивную стратегию роста, набрал большое количество машин в лизинг под какие-либо проекты и клиентов, у кого со временем упали объемы перевозок, а финансовая нагрузка осталась. Они могут оказаться в затруднительном положении из-за маленькой гибкости по оптимизации затрат, - считает Александр Павлов.

- Прекращение активного роста рынка после кризиса 2008 года заставило всех игроков пересмотреть отношение к собственной эффективности и качеству продукта, - комментирует Иван Варламов. - Нам за это время удалось не только сохранить позиции, но и удвоить филиальную сеть, увеличить в несколько раз клиентскую базу, объемы перевозок, в том числе за счет доли других игроков. При этом мы видим, что с теми же вызовами другие компании справляются с разным успехом. Есть и такие, кто теряет свою долю и объемы, что в конечном итоге может привести к уходу с рынка, либо превращению таких игроков из федеральных в нишевых.

Ситуацию на рынке автомобильных грузоперевозок едва ли стоит драматизировать. Большего внимания, на наш взгляд, заслуживает другой момент. Уже несколько лет перевозчики говорят об одних и тех же проблемах - конкуренции с серым рынком, дефиците кадров, сложном документообороте, недостаточных темпах обновления автомобильного парка, дороговизне кредитов и лизинговых программ. Если они реально угрожают будущему отрасли, самое время объединиться и попытаться их решить. В противном случае в самый нужный момент перевозчиков могут не услышать.