Отстоять свое

Благоприятная мировая конъюнктура последефолтных лет позволила компаниям экспортных отраслей накопить ресурсы для реструктуризации и перераспределения отраслевой собственности. Для повышения эффективности бизнеса, конкурентоспособности продукции предприятия сосредотачиваются на основном производстве. Это позволяет развиваться рынку вспомогательных производств и сервиса.

Пионерами промышленного аутсорсинга выступают компании ведущих отраслей экономики страны — нефтегазовые гиганты, металлургические и энергетические холдинги. Ярким примером служит нефтянка. Холдинги в целях повышения эффективности выделяют сервисные подразделения в конкурентный бизнес. Прибыльный нефтесервисный рынок интересен иностранным игрокам. На нем уже активно работают мировые брэнды Baker Hughes, Halliburton, Schlumberger, Nabors Industries Inc. Они скупают российские компании. Национальная «оппозиция» не формируется. Между тем в развитых странах 80% затрат нефтяных компаний приходится на сервисных подрядчиков. По оценке

Угроза существует и для значительной части остальных сервисных рынков, по уровню развития существенно отстающих от западных. Для рынка антикоррозионной защиты (АКЗ), по оценкам игроков, это вполне реальная перспектива ближайших

К единым стандартам

Поддержание основных фондов крайне актуально для России. Большинство промышленных зданий и сооружений создавались в 60 — 80-е годы и сейчас выходят на «финишную прямую»: средний срок их эксплуатации рассчитан на 50 лет, в агрессивной среде — на 30.

Система контроля и защиты, созданная во времена Советского Союза, разрушена. У новых собственников культура поддержания основных фондов не сложилась. Долгое время предприятия заботились лишь о выживании. Только сейчас и только крупнейшие компании страны формируют программный подход. Так, в 2003 году ремонтный фонд РАО «ЕЭС России» составил 44,6 млрд рублей, что на 13% выше уровня 2002 года. Система конкурентных закупок в энергоремонтном производстве позволила снизить издержки на 2,1 млрд рублей, проведено 7199 торгов (на 36% больше, чем в 2002 году). Заполярный филиал ГМК «Норильский никель» осенью 2004 года ввел систему тендерного отбора подрядчиков. Важным новшеством стала методика вычисления рейтинга подрядных организаций: основными критериями выступают комплексность выполнения работ, гарантии качества, соблюдение сроков, стоимость услуг.

Кроме того, рост количества компаний с иностранным капиталом и менеджерами обостряет проблему двойных стандартов и требований (российских и мировых) к подрядным организациям. С точки зрения иностранных менеджеров, отсутствие

Заказы укрупняются, становятся более комплексными. в этих условиях соответствие мировым стандартам превращается в один из главных параметров первичного отбора подрядчиков, иначе крупные проекты неизбежно уйдут к иностранцам. Они получат заказы с более высокими требованиями к качеству, технологиям и, как следствие, более высокой стоимостью. Примеры уже есть. для запуска объектов первой очереди

Часть подрядных организаций, занимающихся АКЗ, не имеют достаточных технологических и финансовых ресурсов для обеспечения того гарантийного срока, который указывается при заключении контракта. У заказчика нет источников информации для выбора квалифицированной сервисной компании, способной обеспечить приемлемый уровень качества и соблюдение гарантий. В итоге гарантии остаются только на бумаге, а 70 — 80% сделанной работы фактически оказываются браком. Заказчику приходится нанимать другого подрядчика, причем повторные работы, как правило, обходятся дороже. Так, при строительстве одним из свердловских заводов электросталеплавильных цехов стоимость антикоррозионных работ уже составила порядка 700 тыс. долларов, а повторные обойдутся еще в 1 млн долларов.

Барьеры

Российские подрядные организации рынка АКЗ находятся по сравнению с иностранными коллегами в невыгодном положении. Серьезные проблемы доставляют обеспечение технологичности и квалификация кадров.

Современное оборудование для АКЗ (пескоструйные и гидроструйные аппараты, другая техника) в России не производится. Государственной поддержки хотя бы для облегчения его ввоза в Россию нет. Таможенные издержки (пошлина, НДС, транспортировка) составляют около 38% стоимости, даже простая сборка аппаратов в России сократила бы ее минимум в полтора раза. Подрядные организации смогли бы повысить уровень технологичности, а значит, качество услуг. Заметим, что для машиностроительных предприятий производство оборудования антикоррозионной защиты — потенциально широкий рынок: стоимость техники только одной развитой компании доходит до 7,5 млн долларов, причем обновляется она на сервисном рынке быстрее, чем в среднем в промышленности, за 3 — 6 лет. В целом при потенциале рынка в 1,5 млрд долларов в год затраты на оборудование способны достигать 10 — 12%, и эти средства могут быть направлены на развитие российского машиностроения.

Наиболее продвинутые

Полное отсутствие системы обучения, подготовки квалифицированных кадров вне компаний составляют вторую глобальную проблему рынка АКЗ. Государственная система образования не дает качественного результата. На строительных факультетах принципы, учебные материалы, оборудование — образца 60-х годов. Стоимость оснащения одного места в современном учебном центре составляет около 120 тыс. долларов. Ни одна компания не возьмется за финансирование в одиночку. В Германии, например, созданием подобных центров занимаются совместно земельные комитеты, сервисные компании и промышленные предприятия.

Сегодня основной курс обучения компании проводят внутри, в команде профессионалов. Обучение новичков на дорогом оборудовании, постоянное отвлечение сотрудников для инструктажа — все это выливается для предприятия в заметные расходы. Кроме того, в сезон больших заказов компании перекупают друг у друга целые бригады. В итоге заработная плата необоснованно завышается. Отдельные подрядчики пытаются обучать и вербовать кадры со студенческой скамьи.

Сегодня основной курс обучения компании проводят внутри, в команде профессионалов. Обучение новичков на дорогом оборудовании, постоянное отвлечение сотрудников для инструктажа — все это выливается для предприятия в заметные расходы. Кроме того, в сезон больших заказов компании перекупают друг у друга целые бригады. В итоге заработная плата необоснованно завышается. Отдельные подрядчики пытаются обучать и вербовать кадры со студенческой скамьи.

Тем не менее в промышленном сервисе наблюдается движение к организованности. Так, 18 ноября 2004 года в Москве в рамках III Межрегиональной конференции «Предпринимательство в промышленности: пути развития» работала биржа субконтрактов — первое специализированное мероприятие, предназначенное для поиска и квалифицированного отбора поставщиков под заказы промышленных предприятий. Объем заказов биржи составил порядка 30 млн евро.

Подрядные организации АКЗ пытаются влиять на рынок. Пока это удается только наиболее крупным, заинтересованным в увеличении количества заказов и организации системной работы с клиентами. Специалисты сами формируют рынок: убеждают заказчиков в преимуществах того или иного покрытия, вместе с проектными институтами работают над созданием объектов. Как сказал генеральный директор компании «ВЫСО»

Прозрачность как преимущество

Одновременно с совершенствованием технологий и повышением квалификации персонала инструментом формирования цивилизованного рынка АКЗ и роста конкурентоспособности его участников должно стать увеличение информационной прозрачности подрядных компаний. Осенью 2004 года аналитический центр

Работа показала: большинство подрядных организаций пока не готовы раскрывать о себе информацию. Из 67 опрошенных подрядных организаций участвовать в рейтинге решились только 13. Тем не менее представленный рейтинг позволяет делать выводы о тенденциях развития рынка антикоррозионных услуг:

Анализ результатов за 2002 и 2003 годы продемонстрировал: игроки смогли увеличить как финансовые, так и натуральные (квадратные метры защищенной поверхности) показатели. Объем работ семи подрядных организаций, участвовавших в первом и втором рейтингах, вырос в денежном выражении на 16,1%, в натуральном — на 57%.

Основным заказчиком АКЗ, как и в других видах аутсорсинга, остаются нефтяные компании: их доля в общем объеме работ подрядчиков увеличилась в денежном выражении с 34,5 до 50%. На втором месте — цветная металлургия. АКЗ для этой отрасли всегда актуальна: ее основные технологические процессы (например, рафинирование меди) проходят в агрессивных средах. Доля цветной металлургии в структуре выручки подрядных предприятий осталась на уровне 20%, как и в 2002 году. С повышенным вниманием к АКЗ относятся и в энергетике: ее доля (14%) также сохранилась.

Наибольший объем работ в денежном и натуральном выражении, как и в 2002 году, выполнила компания «ВЫСО». Самой динамичной по приросту выручки стала «Адгезия» (54%). По приросту как общего объема работ, так и работ, выполненных с помощью высокотехнологичного оборудования (194 и 520% соответственно), лидирует

Вместо вывода

На этот год объем заказов по антикоррозионной защите основных фондов оценивается в размере порядка 1,5 млрд долларов. Сейчас иностранные подрядчики удерживают около 10%. Вкладом в развитие и отстаивание российского рынка АКЗ, требующим минимальных усилий со стороны подрядной компании, является участие в публичном рейтинговании.

Чтобы рейтинг стал для промышленных предприятий реальной помощью, необходимо участие в нем как можно большего числа подрядчиков. Только на Урале потенциальный объем работ требует не менее 20 сильных подрядных организаций. Нужно понять главное — важно не место в рейтинге, а само присутствие в нем.

Непрозрачность подрядных организаций во многом обусловлена неэффективностью менеджмента заказчика, порождающей систему откатов.

Формирующийся российский сервисный рынок нельзя недооценивать. В развитых странах на сервисном рынке занято около 70% населения, он дает порядка 70 — 80% совокупной выручки. России сейчас важно сохранить национальный характер рынка.

Вопросы развития сервисного рынка должны стать темой для обсуждения на круглых столах, конференциях.

Дополнительные материалы:

Таблица 1. Экспертная оценка показателей подрядных организаций

Класс |

Компания | Баллы по группам критериев | Итоговая оценка | |||||

I. Опыт в выпол-нении работ |

II. Техно-логичность компании |

III. Кадровый потенциал |

IV. Система контроля качества |

V. Охрана труда |

VI. Страхо-вание | |||

| А | Волкомпани | 3,40 | 4,13 | 4,53 | 4,77 | 4,33 | 3,5 | 4 14 |

| А | ВЫСО | 4,42 | 4,67 | 4,77 | 4,8 | 4,03 | 4,5 | 454 |

| А | Промзащита | 4 | 4,35 | 4,36 | 4,37 | 3,83 | 3,67 | 413 |

| А | Уралспецэнерго- ремонт- Екатеринбург |

4,43 | 4,4 | 3,6 | 4, 4 | 4,37 | 3,67 | 417 |

| В | Адгезия | 2,17 | 3,6 | 3,13 | 4,1 | 3,83 | 3,83 | 337 |

| В | Анкор (Санкт-Петербург) | 3,03 | 3,67 | 3,43 | 2, 47 | 3,83 | 3,5 | 333 |

| В | Анкор (Челябинск) |

2,79 | 3,57 | 3,4 | 2, 9 | 3,5 | 4 | 332 |

| В | "Группа компаний "ЛИК"*" |

3,12 | 3,28 | 3,86 | 4 | 3,95 | 3,9 | 365 |

| В | Нефтек- Кор | 2,6 | 3,03 | 3,37 | 2,53 | 3,83 | 3,5 | 312 |

| В | Полимер- 1 | 2,33 | 3,43 | 3,53 | 2,7 | 3,83 | 3,67 | 322 |

| В | Эверест- М | 2,45 | 2,2 | 3,57 | 3,47 | 3,83 | 3,17 | 309 |

| С | Современные технологии защиты конструкций |

1,73 | 3,23 | 2,47 | 2 ,47 | 3,5 | 3,17 | 272 |

| С | Стройэнерго-комплект | 2,49 | 2,87 | 3,17 | 2,47 | 3,5 | 2,5 | 287 |

| Вес фактора | 0,19 | 0,19 | 0,2 | 0,15 | 0,17 | 0,1 | 1 | |

| * информация представлена по ООО "Роскомстрой" и ЗАО "СибАльпИндустрия ГК ЛИК" | ||||||||

Таблица 2. Подрядные организации, ранжированные по объему работ в денежном выражении в 2003 г.

Мес |

Компания |

Местоположение центрального офиса |

Общий объем работ в 2003 г., тыс. руб. |

Прирост к 2002 году, % |

Общий объем работ в 2003 г., м2 |

Прирост к 2002 году, % |

Объем работ с применением высоко-технологичного оборудования, |

Доля работ выполняемых высоко-технологичным оборудованием, |

| 1 | ВЫСО | Ревда | 244 600 | 11,8 | 920 260 | 36,7 | 334 454 | 36,3 |

| 2 | Волкомпани | Екатеринбург | 133 000 | - | 282 000 | 35,0 | 277 400 | 98,4 |

| 3 | "Группа компаний "ЛИК"*" |

Нижний Новгород | 97 771 | - | 308 700 | - | 189 851 | 61,5 |

| 4 | Уралспецэнерго- ремонт- Екатеринбург |

Екатеринбург | 96 156 | 33,6 | 527 300 | 194,3 | 511 500 | 97,0 |

| 5 | Эверест- М | Тюмень | 85 680 | - | 77 891 | - | нет данных | нет данных |

| 6 | Полимер- 1 | Пермь | 61 820 | - | 74 328 | - | 70 120 | 94,3 |

| 7 | Анкор (Санкт- Петербург) | Санкт-Петербург | 46 975 | 26,7 | 227 361 | 26,6 | 156 153 | 68,7 |

| 8 | Промзащита | Озерск | 31 434 | 31,5 | 53 724 | -33,7 | 53 724 | 100,0 |

| 9 | Нефтек- Кор | Сургут | 30 446 | -26,1 | 284 007 | 63,3 | 7 700 | 2,7 |

| 10 | Стройэнерго-комплект | Волжский | 20 000 | - | 80 000 | - | 21 000 | 26,3 |

| 11 | Анкор (Челябинск) |

Челябинск | 18 483 | 36,3 | 114 600 | 56,3 | 103 400 | 90,2 |

| 12 | Адгезия | Чайковский | 1 5 263 | 54,4 | 55 165 | 86,3 | 52 056 | 94,4 |

| 13 | Современные технологии защиты конструкций | Самара | 4 812 | - | 14 262 | - | 2 300 | 16,1 |

| * информация представлена по ООО "Роскомстрой" и ЗАО "СибАльпИндустрия ГК ЛИК" | ||||||||

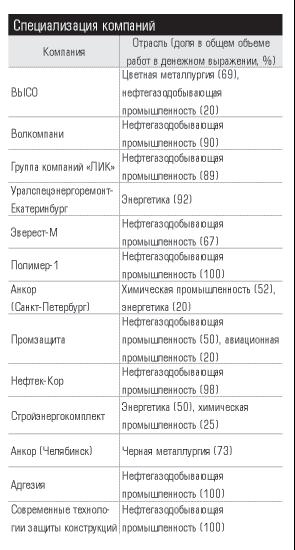

Таблица 3. Специализация компаний