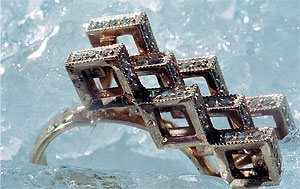

Золотой дождь

|

|

Фото: Константин Зубов |

Мал золотник, да много

«Для сетей интересны регионы с большим количеством крупных магазинов и торговых центров, в которых можно открывать торговые точки. Уральский рынок удовлетворяет запросам, пожалуй, всех категорий игроков ювелирного рынка — здесь есть место и для

Цена входа на местный рынок относительно невысока, а сроки окупаемости удачной торговой точки коротки. «При условии аренды помещения открытие одного магазина в Челябинске обходится в 50 — 70 тыс. долларов. Окупается магазин в зависимости от проходимости от трех месяцев до трех лет», — рассказала Людмила Зыкович, генеральный директор челябинской сети ООО «Золотая рыбка» (восемь магазинов в городе, еще столько же планируется открыть в 2007 году). Затраты на создание ассортимента оцениваются в 100 — 200 тыс. долларов.

Шаг вперед

Освоение уральского ювелирного рынка федеральными сетями началось чуть больше года назад. Первым на рынок Екатеринбурга вышел «Адамас»: салон открылся в начале прошлого года. Ставку сделали на демократичные цены и широкий выбор: «Особой популярностью магазин пользуется у студентов. Но и для более зрелых покупателей у нас найдутся интересные вещицы», — рассказывает Ольга Кудрина, директор четвертого по счету «Адамаса» в столице Урала, открывшегося в феврале этого года.

Освоение уральского ювелирного рынка федеральными сетями началось чуть больше года назад. Первым на рынок Екатеринбурга вышел «Адамас»: салон открылся в начале прошлого года. Ставку сделали на демократичные цены и широкий выбор: «Особой популярностью магазин пользуется у студентов. Но и для более зрелых покупателей у нас найдутся интересные вещицы», — рассказывает Ольга Кудрина, директор четвертого по счету «Адамаса» в столице Урала, открывшегося в феврале этого года.

В середине ноября прошлого года первый фирменный салон в Екатеринбурге представил Московский ювелирный завод (в 2006 году розничная сеть состояла из 83 магазинов). Как рассказала региональный представитель ОАО «Московский ювелирный завод» в Свердловской области Юлия Герц, в планах компании продолжить расширение сети: «На Урале 14 фирменных магазинов МЮЗ — два в Екатеринбурге, по три — в Челябинске и Перми, по четыре — в Уфе и Оренбурге. В середине апреля заработает магазин в Ижевске. К концу 2007 года откроем в регионе по меньшей мере еще шесть салонов». Основное преимущество игрока — в собственной производственной базе. Юлия Герц: «Предприятия группы компаний LLD, к которым относится ОАО “МЮЗ”, обеспечивают полный цикл работ — от добычи алмазов, их огранки до реализации готовых изделий через розничную сеть. Это позволяет отслеживать и гарантировать качество каждого камня и продавать изделия по привлекательным ценам».

Проявляют интерес к рынку и иностранные игроки. Так, итальянская ювелирная сеть Nomination называет на официальном сайте Урал одним из приоритетных направлений регионального развития. Пока экспансия осуществляется с помощью франшиз: открыто по два салона в Челябинске и Екатеринбурге и один в Уфе. В ближайших планах — остальные уральские областные центры.

… и в сторону

Однако уральский рынок исторически насыщен собственными ювелирными производителями и торговыми сетями. От экспансии местные игроки защищаются поразному.

Одни расширяют ассортимент и выходят в новые ценовые сегменты. Например, екатеринбургский «Рифестахолдинг» (включает завод ювелирных украшений, департамент оптовой торговли, сеть розничных магазинов «Алмаз клуб» и фирменных бутиков «Рифеста») специализировался в основном

Другие расширяют бизнес территориально. Так, сеть «Фианит» (большая часть ассортимента — продукция входящего в структуру ЗАО «Фианит» Челябинского ювелирного завода; около 70 торговых точек в Челябинской, Свердловской, Тюменской и Курганской областях) имеет салоны в Москве и СанктПетербурге.

Другие расширяют бизнес территориально. Так, сеть «Фианит» (большая часть ассортимента — продукция входящего в структуру ЗАО «Фианит» Челябинского ювелирного завода; около 70 торговых точек в Челябинской, Свердловской, Тюменской и Курганской областях) имеет салоны в Москве и СанктПетербурге.

В конце марта она открыла два магазина в Нижнем Новгороде, на очереди — Самара и Тольятти. Аналитики «Финам» считают, что экспансия может быть удачной: «Фианит» работает в низком и среднем ценовых сегментах (450 — 600 рублей за грамм золота), а они на ювелирном рынке Поволжья до сих пор представлены только разрозненными торговыми точками.

Третьи совмещают обе стратегии. «С приходом федералов возросло предложение на рынке, а количество покупок осталось на прежнем уровне, следовательно, упала выручка, — рассказывает директор сети ювелирных салонов “ЮЛайн” (десять точек в Екатеринбурге) Роман Крамарев. — Для усиления конкурентоспособности мы с одной стороны планируем расширять ассортимент, улучшать качество обслуживания, вводить новые дополнительные услуги для покупателей, а с другой — открыть два новых магазина в Екатеринбурге и несколько в крупных городах УрФО».

Дополнительные материалы:

Сенсаций не будет

Аналитики отмечают, что ювелирная розница в уральских городах уже устоялась и поделена между основными игроками. Поэтому ожидать глобального передела рынка, крупных сделок слияний и поглощений вряд ли стоит. Хотя часть независимых магазинов, вероятно, уйдет с рынка, в том числе влившись в сети. Обвальное падение цен также маловероятно. «Особого снижения с приходом федеральных сетей не будет, — считает Юрий Зайцев. — Другое дело, что крупные игроки благодаря большему товарообороту и наличию дисконта у производителей могут устанавливать более низкие цены на свои товары. Кроме того, они способны чаще привлекать покупателя расширенным ассортиментом, в том числе и недорогого товара, скидками, рекламными акциями со снижением цены. Так что у покупателя действительно может сложиться мнение, что в крупных сетях покупать дешевле, а значит, выгоднее».

Приход федеральных сетей положительно влияет на уральский рынок ювелирной розницы. Потребитель получает лучшее сочетание цены и качества. Рады развитию сетей и производители: «Мы рассчитываем на увеличение числа заказов», — говорит коммерческий директор ОАО «Ювелиры Урала» Светлана Храмова. Пока экспансия демонстрирует пример цивилизованности. Обошлось и без истерик по поводу «монополизации рынка» и исчезновения собственных игроков, и без активного противодействия местных участников рынка при поддержке властей, как это нередко бывает в других рыночных сегментах.

Шесть потенциальных конкурентных преимуществ федеральных ювелирных сетей

- Большой ассортимент, рассчитанный на разные категории покупателей

- Удовлетворение спроса разных целевых групп: от пенсионеров до молодежи

- Агрессивный маркетинг с увеличенным рекламным бюджетом

- Грамотное позиционирование формата, основанное на регулярных исследованиях рынка

- Увеличение количества точек продажи, в том числе и за счет слияний и поглощений

- Расширенный сервис с предоставлением услуг, которых нет у конкурентов

- Гибкая ценовая политика, в том числе стратегия предоставления скидок

По версии ИК «Финам»