Российский экспорт 200. Итоги 2015 года

Машиностроительный экспорт: победа по очкам

Елизавета Ульянова*, Ирина Перечнева**

*АЦ «Эксперт.

**Главный редактор журнала «Эксперт Урал» (Екатеринбург)

Ценовая пощечина

Российские экспортеры в 2015 году «поймали» весь возможный негатив конъюнктуры: против них работала одно временно и нервная геополитическая обстановка, и обвал цен практически на всех ключевых для России сырьевых рынках. Среднегодовые цены на нефть марки Brent снизились с 97,52 доллара за баррель в 2014 году до 54,40 в 2015-м (падение на 44,2%). Цена природного газа за 1 млн БТЕ уменьшилась с 4,2 тыс. долларов в 2014 году до 2,6 тыс. в 2015-м (–38,1%). По данным Лондонской биржи металлов, тонна алюминия в 2015 году стоила 1,7 тыс. долларов, а в 2014-м — 1,9 тыс. (–11%), меди — 5,5 тыс. долларов против 6,9 (–20%), никеля — 11,8 против 16,9 (–30%). Существенное снижение цен испытал и рынок минеральных удобрений.

В основе негативного ценового тренда — снижение темпов роста мировой экономики, прежде всего Китая, и, как следствие, сокращение потребления сырьевых продуктов. В мире наметилась тенденция к сокращению избыточных производственных мощностей: в частности, в Китае анонсировано снижение выплавки алюминия в 2015 году не менее чем на 5 млн тонн с сохранением тенденции в 2016 году, аналогичные заявления делают и крупнейшие производители меди, никеля, свинца и цинка.

В основе негативного ценового тренда — снижение темпов роста мировой экономики, прежде всего Китая, и, как следствие, сокращение потребления сырьевых продуктов. В мире наметилась тенденция к сокращению избыточных производственных мощностей: в частности, в Китае анонсировано снижение выплавки алюминия в 2015 году не менее чем на 5 млн тонн с сохранением тенденции в 2016 году, аналогичные заявления делают и крупнейшие производители меди, никеля, свинца и цинка.

Ценовой фактор не мог не подействовать на общую стоимость российского товарного экспорта — она сократилась на 30,9%, до 343,5 млрд долларов. На общую картинку накладываются и результаты нашего исследования: совокупный объем экспорта 200 крупнейших компаний-экспортеров по итогам 2015 года составил 268,2 млрд долларов, что ниже уровня 2014 года на 29,3%. По нашим расчетам, на долю компаний, вошедших в рейтинг, приходится более трех четвертей совокупного объема экспорта страны — 84% (без учета Казахстана и Белоруссии). По итогам 2014 года снижение экспорта страны составило 4,9%. Экспортная выручка участников нашего рейтинга за этот период упала на 3%.

Подешевел и «входной билет» в ТОП 200 экспортеров. В прошлогоднем списке замыкала список крупнейших компания с выручкой на внешних рынках 53,5 млндолл., по итогам 2015 года «пропуск» стоит 47,3 млн (–12%).

Великолепная четверка

Лидирует в рейтинге с большим отрывом от «пелетона» большая четверка нефтегазовых тяжеловесов.

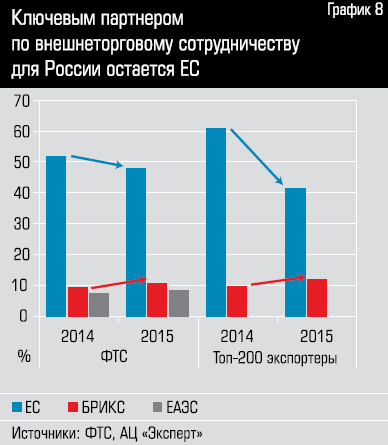

На «Роснефть», «Газпром», «ЛУКойл» и «Сургутнефтегаз» приходится 53% общего объема экспорта участников рейтинга и 44% всего экспорта страны в целом. Анализ отраслевой структуры тоже дал предсказуемые результаты: 69% — компании нефтяной и нефтегазовой промышленности (против 76% в 2014 году), по 7% приходится на цветную металлургию и химическую промышленность, 6% — предприятия черной металлургии (в 2014 году на эти три отрасли приходилось по 5%), остальные отрасли поделили примерно по 1–2%, включая все машиностроение (2%).

Самой экспортно ориентированной отраслью среди участников рейтинга оказалась промышленность строительных материалов: средняя доля экспорта в выручке компаний составила 75%. За ней следует промышленность драгоценных металлов и камней — 70%. Тройку замыкают компании угольной промышленность с показателем 65%. В наименьшей степени ориентированы на экспорт предприятия табачной промышленности (22%) и машиностроения (27%).

Экспортные полки

Более 95% совокупного объема экспорта участников рейтинга приходится на 15 групп товаров, из которых 73% — это нефть и продукты ее перегонки.

На втором месте черные металлы (без учета изделий из них) с долей 4,6%. В абсолютных значениях эта товарная группа за 2015 год потеряла около 19% объемов экспорта (в стоимостном выражении). Такая динамика сходится со статистикой ФТС — снижение по этой группе составило 26% к 2014 году.

За ними следуют удобрения с долей 3,3%. Стоит отметить, что стоимость экспорта удобрений всех видов компаниями — участниками рейтинга выросла по сравнению с результатом прошлого года на 43%, хотя в целом по России статистика фиксирует снижение на 1,5%. Основной вклад в прирост внесли «Уралкалий» и группа «Фосагро». «Уралкалий» — крупнейшая в мире компания по производству калийных удобрений (более 15% мирового рынка). В прошлом году «Уралкалий» подписал контракты на поставку 850 тыс. тонн хлористого калия в Китай и 800 тыс. тонн в Индию.

«Фосагро» — один из крупнейших мировых производителей фосфорсодержащих удобрений в мире. В 2015 году компании удалось увеличить физические объемы выпуска агрохимической продукции более чем на 35%. Все остальные крупные мировые игроки были вынуждены сокращать производство.

На четвертом месте продуктовой полки — алюминий и изделия из него с долей 2,8%. Прирост объемов этой группы продуктов составил 24,8% по сравнению с прошлым годом. Основной вклад внес крупнейший экспортер — ОК «Русал», нарастив объем экспорта на 15%. По данным ФТС, в 2015 году экспорт необработанного алюминия вырос на 15,7% в стоимостном выражении.

Среди остальных товарных групп участников нашей выборки стоит отметить сегмент продукции более высоких переделов — «реакторы ядерные, котлы, оборудование и механические устройства», занимающий 1,5%; по сравнению с 2014 годом эта доля в совокупном объеме экспорта крупнейших экспортеров приросла на 30% (по статистике в данной группе наблюдалось снижение на 6,5%). Этот сегмент объединяет продукцию большинства машиностроительных компаний и многоотраслевых холдингов рейтинга.

Один из ключевых экспортеров — «Росатом». Его экспортная выручка выросла на 8,6% по отношению к результатам прошлого года.

Еще один высокотехнологичный сегмент, увеличивший свое присутствие в рейтинге, — оружие и боеприпасы. Основные поставщики — предприятия ОПК: корпорация «Алмаз-Антей» (прирост экспорта — 344% по сравнению с прошлым годом), «Рособоронэкспорт» — основной государственный посредник в экспорте всего спектра конечной продукции, технологий и услуг военного и двойного назначения (на его долю приходится более 85% экспорта продукции военного назначения российского производства), холдинг «Вертолеты России», корпорация «Тактическое ракетное вооружение», Тульский оружейный завод и др.

Неудачники

Наибольшее снижение экспортной выручки допустили компании нефтегазовой промышленности — в целом по отрасли на 36%. Самый большой по масштабам российский экспортер — «Роснефть» — в прошлом году показал падение экспортных доходов более чем на 40%. У «Газпрома» экспортная выручка сократилась на 24% — выручило резкое увеличение закупок Европой российского газа в декабре 2015 года, правда, газовой монополии пришлось пойти на ценовые уступки.

Нелегко пришлось и российским угольщикам. Совокупная выручка представителей этой отрасли в рейтинге упала на 33%. «Давление на выручку предприятий угольной промышленности оказало снижение мировых цен на уголь. На снижающемся рынке покупатели переходили на минимальные спотовые закупки. Приобретая продукцию небольшими партиями, они не накапливали товарные запасы и получали возможность делать последующие закупки по более низким ценам, что в целом привело к уменьшению спроса. Мы для поддержания необходимого уровня рентабельности проводили мероприятия по снижению производственных и прочих затрат, повышению эффективности продаж за счет фокусирования на сегментах рынка с более высокой маржинальностью», — говорит генеральный директор компании «Сибирский антрацит» Анастасия Попрыгаева.

Участники рейтинга, относящиеся к лесной и деревообрабатывающей промышленности, показали снижение экспортной выручки на 20%. В промышленности драгоценных металлов выручка от поставок за рубеж уменьшилась на 16%.

Для того чтобы проследить динамику развития экспортной деятельности в зависимости от объемов выручки, мы разбиваем участников выборки по десятичным группам (децилям).

В прошлогоднем исследовании по этому параметру мы увидели разнонаправленную тенденцию: первый дециль упал на 3,8%, второй, наоборот, вырос на 8%, третий снова показал спад на 6%, четвертый — плюс 9%. Отсюда видно, что компании по-разному реагировали на только начавшейся в 2014 году сырьевой негатив.

Сейчас же мы видим, что для всех групп компаний характерна отрицательная динамика.

Наибольший отрицательный вклад в общее снижение внес первый дециль, здесь совокупная экспортная выручка упала на 32%. Причина все та же — высокая концентрация в дециле крупнейших нефтяных и нефтегазовых холдингов (45%).

Вторая группа компаний первого дециля, показавшая наибольшее падение экспортных доходов, относится к черной металлургии (–24%). Причина — снижение экспортных цен.

В ответ на эти вызовы сырьевые гиганты более активно занялись управлением издержками. «Себестоимость товарной продукции снижалась опережающими темпами относительно выручки в связи с сокращением объемов производства и реализацией программы сокращения затрат», — сообщили нам в ММК.

Динамика второго эшелона компаний тоже отрицательная (19%). В этом дециле сосредоточены уже более мелкие компании нефтегазовой отрасли, а также химической промышленности и металлургии.

Для последующих децилей падение составило в среднем 5–7%. В этих децилях оказались небольшие машиностроительные предприятия, компании химической промышленности и цветной металлургии, а также пищевые.

И здесь падение цен называют основным фактором, оказавшим влияние на формирование экспортной выручки, однако стратегия не всегда связана только со сжатием. Например, группа компаний «New Stream — Новый поток» (в рейтинге представлено предприятием Антипинский НПЗ) в условиях спада, наоборот, приняла решение наращивать производство. В июне 2014 года группа взяла под свое управление Марийский НПЗ, еще недавно находившийся в состоянии банкротства.

Таким образом, мы видим четкую зависимость глубины спада от размера экспортера и отраслевой принадлежности. Анализ динамики выручки приводит нас к следующему выводу: несырьевые экспортеры демонстрировали большую мобильность в сравнении с гигантами.

Например, калининградская группа «Содружество»» (один из крупнейших переработчиков семян масличных культур) в прошлом году столкнулась со снижением спроса на соевый шрот среди российских потребителей и быстро переориентировала эти объемы на внешний рынок.

Средние в тени

Из 200 крупнейших экспортеров страны 49 умудрились зафиксировать рост продаж на внешние рынки. Это представители химической и нефтехимической отрасли (таких оказалось 30%) — производители минеральных удобрений и резинотехнических изделий; цветной металлургии (28%) — производители титана, цинка и алюминия; нефтяной и нефтегазовой промышленности (12%; это небольшие самостоятельные нефтеперерабатывающие предприятия, не отягощенные холдинговыми связями); машиностроения (10%) — представители как крупных машиностроительных холдингов, так и небольших наукоемких приборостроительных предприятий.

В нынешний рейтинг вошло много новых компаний, в основном это небольшие в макроэкономических масштабах предприятия. Всего таких оказалось 53. Их появление в списке позволило нам продолжить исследование среднего бизнеса в разрезе экспортных возможностей.

Для начала мы посмотрели, какова доля среднего бизнеса среди крупнейших экспортеров нашего рейтинга. Для анализа были выбраны средние компании с выручкой от 200 млн до 20 млрд рублей. В итоге получилось, что из 200 компаний 77 — это средний бизнес (около 40% выборки). На них приходится всего 2,8% экспортной выручки всех участников исследования. Причем концентрация таких компаний обратно пропорциональна доходам от экспорта: увеличение ближе к концу списка крупнейших экспортеров.

Мягко говоря, немного. В развитых странах вклад МСП в экспорт в десятки раз превышает российские показатели и колеблется от 25 до 50%, в Корее он составляет примерно 40%, в Китае — более 50%, в развивающихся странах Восточной Азии — около 40%.

Падение этой группы экспортеров выглядит мягче. В среднем динамика компаний среднего бизнеса по объему экспорта составила –19%, в то время как «крупняк» провалился на 31%. Доля компаний среднего бизнеса, закончивших год с положительной динамикой, составила 33%, у крупного бизнеса доля компаний с положительной динамикой — 24%.

В отраслевом разрезе стратификация средних компаний выглядит достаточно равномерной. Лидер — лесная и деревообрабатывающая промышленность (17%), затем примерно с равным долями от 10 до 13% следуют угольная (13%), химическая (13%), нефтяная и нефтегазовая промышленность (11%), черная металлургия (10%), машиностроение (10%) и пищепром (10%).

«Сокращение внутреннего спроса и девальвация рубля позволили экспортерам несырьевой продукции чувствовать себя намного увереннее на зарубежных рынках. За последние несколько лет мы увеличили экспорт продукции примерно в четыре раза и сегодня поставляем строительные материалы в 79 стран мира. Вводимые новые производственные мощности во многом ориентируются на зарубежные рынки, включая страны АТР и Северной Америки, — рассказывает президент корпорации “Технониколь” Сергей Колесников, подчеркивая, что девальвация оказала неоднозначное влияние: — С одной стороны, мы можем поставлять за рубеж продукцию по конкурентоспособным ценам, с другой — возросли затраты на сертификацию, участие в зарубежных выставках и прочее. Это нужно учитывать тем компаниям, которые только делают первые шаги к экспорту своих товаров».

Где живет экспорт

Региональная структура крупнейших экспортеров представлена на графике 9. Формально лидером среди крупнейших экспортеров по объему отгрузки экспортной продукции является Москва — на нее приходится 64% совокупного объема экспорта всех участников рейтинга и 46% общего объема экспорта РФ (по данным ФТС). Но все понимают, что это лидерство чисто статистическое. Москва — крупнейший логистический хаб страны, большинство торговых операций регистрируется на ее территории. За ней с десятикратным отрывом следует первая десятка региональных лидеров, их суммарный вклад в общий объем экспорта компаний рейтинга — 25%. Оставшиеся 10% — это вся остальная территория, на которой базируются крупнейшие экспортеры (37 субъектов РФ).

Двигатель внешнеэкономического взаимодействия большинства субъектов федерации — крупные региональные холдинги, формирующие основную доходную базу региона от экспорта. Как правило, это поставщики сырья либо продукции первого-второго передела.

Верхний передел перешел границу

Отдельно мы сформировали субрейтинг крупнейших несырьевых экспортеров. Выделен также высокотехнологический сектор (доля соответствующей категории продукции в общем объеме экспорта компании — больше 50%).

В итоге из 200 компаний в субрейтинг вошли 69, у которых доля несырьевого экспорта составляет более 50% общего объема экспорта. Общая сумма их внешних поставок по итогам прошлого года составила 15,9 млрд долларов — всего 5,9% совокупного объема экспорта всех участников рейтинга. Лидером среди несырьевых экспортеров стала госкорпорация «Росатом». Руководитель проекта департамента коммуникаций корпорации Андрей Иванов так прокомментировал этот результат: «В прошлом году у нас выросла и экспортная выручка, и портфель заказов. Атомная

отрасль не находится под санкциями, но мы признаем, что нам иногда тяжело. Есть скрытое противодействие проектам “Росатома” за рубежом на рынках отдельных стран, где есть влияние европейской бюрократии. Падение цен на уран тоже ощущается. И ответ на эти вызовы может быть только один — высокое качество, мы должны быть на голову выше конкурентов. Последние три года мы серьезно работаем над этим. И результат есть. На ядерном рынке мы ушли далеко вперед, в частности, мы предлагаем ряд технологий нового поколения, к которым наши конкуренты еще только подбираются. За счет про граммы повышения эффективности и разработки новых продуктов мы и наращиваем экспорт. В условиях снижения спроса на новые энергомощности на внутреннем рынке развитие экспорта становится одним из долгосрочных приоритетов корпорации».

За «Росатомом» в субрейтинге следует деревообрабатывающая группа «Илим» с отставанием почти в два раза и динамикой –8,6%. Замыкает тройку лидеров машиностроительный холдинг «Объединенная двигателестроительная корпорация» также закончившая год с отрицательным приростом (–2,9%).

Доля экспортных заказов другого участника субрейтинга высокотехнологического сегмента, компании «Силовые машины», в конце 2015 года составляла 54% общего портфеля заказов. В 2015 году «Силовые машины» исполняли проекты по производству оборудования для ТЭС «Раахе» в Финляндии, ГЭС «Ла Мина» в Чили, болгарской АЭС «Козлодуй», Плявиньской ГЭС и ГЭС «Кегум» в Латвии, ГЭС «Джердап» в Сербии, а также продолжали строительство ТЭС «Лонг Фу 1» во Вьетнаме. Что касается реакции на изменившиеся внешнеполитические условия, то их в компании рассматривают скорее как драйвер изменений, направленных на повышение клиентоориентированности, развитие программ, цель которых — расширение продуктовой линейки, повышение технологичности производства и рост эффективности бизнес-процессов.

Отраслевая структура несырьевых экспортеров значительно отличается от основного рейтинга. Лидер здесь машиностроение, включая приборостроение, с долей 50%. За ней следует пищевая (23%) и деревообрабатывающая (16%) промышленность. Таким образом, на эти три отрасли приходится около 90% суммарной экспортной выручки участников субрейтинга.

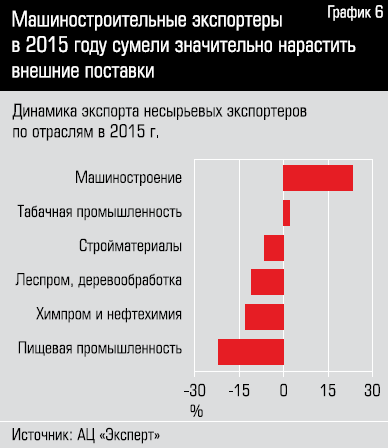

Сопоставление результатов несырьевых экспортеров с данными за 2014 год показывает положительную динамику у машиностроительных предприятий — 23% и у табачной промышленности — 2,1%.

Значительный экспортный рывок отечественных машиностроителей не может не радовать. Правда, в глобальном масштабе размеры их бизнеса выглядят очень и очень скромно: совокупный объем поставок на внешние рынки 32 попавших в наш рейтинг машиностроительных компаний составил 7,9 млрд долл. Это примерно соответствует размеру экспортной выручки одной не самой крупной западной машиностроительной фирмы, типа американского производителя лифтов OTIS. А у мировых лидеров отрасли, типа Boeing, Siemens или Samsung внешние поставки измеряются десятками миллиардов долларов в год.

В остальных секторах наблюдается снижение объемов экспорта — у пищевой промышленности более 22%, у химической — 13%, у деревообработки — 11%.

Типичный представитель этой группы экспортеров — Трансмашхолдинг. Компания стремится выйти на рынки стран Ближнего Востока, всерьез присматривается к Ирану, Латинской Америке, Африке. В холдинге внимательно следят за странами и регионами, которые реализуют крупные проекты, связанные с созданием и развитием транспортной инфраструктуры. Серьезным успехом для компании стало заключение контракта на капитальный ремонт вагонов метрополитена Будапешта.

Региональная структура экспорта высокотехнологичных компаний также отличается от структуры основного рейтинга, на долю Москвы уже приходится всего 40% выручки экспортеров.

Существенно меньше и доля добывающих регионов, таких как Тюменская область с ее автономными округами (нефть), Кемеровская область (уголь), Сахалинская область (нефть), Республика Татарстан (нефть), Свердловская область (металл).

В то же время в этом субрейтинге лучше представлены регионы с другой базовой экономикой. В частности, Санкт-Петербург формирует 12,9% выручки субрейтинга против 1,4% в основном рейтинге. Ключевым драйвером здесь выступают предприятия деревообрабатывающей промышленности с долей 75% и предприятия судостроительной отрасли — 15%; довольно представительно выглядит Калининградская область — 5,8% против 0,02% в основном рейтинге. Ее выручку формирует пищевая промышленность с долей 93%, Ростовская область — 5,4% против 0,7% (здесь также доминирует пищепром — 100%).

Итак, компании среднего бизнеса показали большую устойчивость к внешним раздражителям. Потенциал для расширения экспорта средними компаниями в стране накоплен. Важно, чтобы отдельные успешные кейсы масштабировались и тиражировались.

Что и как мы считали

Рейтинг «Российский экспорт — 200» представляет собой ранжированный список 200 крупнейших компаний России по объему экспорта по итогам 2015 года. Таблица формировалась на основе данных таможенной статистики, отчетов компаний и данных анкетного опроса. Приоритет отдавался данным анкет; если же какие-то разделы анкеты не были заполнены, использовались данные таможенной статистики. Для холдингов и групп компаний объем экспорта рассчитывался путем суммирования экспорта дочерних компаний (при владении долей выше 50%) либо компаний, входящих в группу. В данных по объему экспорта не учитывались объемы экспорта в Казахстан и Белоруссию. Для расчетов вспомогательных данных, а также пересчета показателей объема экспорта компаний, присылаемых в других валютах, использовался следующий обменный курс: средневзвешенный курс доллара США с 01.01. по 31.12. — 38,42 (2014 год), 60,96 (2015 год); средний курс евро с 01.01. по 31.12. — 50,82 (2014 год), 67,78 (2015 год).

Основным содержательным фильтром при отборе компаний было наличие собственных производственных мощностей, поэтому из анализа были исключены компании-трейдеры, логистические компании, финансовые организации.

В этом году была уточнена структура некоторых холдингов и групп компаний: в единую структуру включались компании с долей 50% и выше, а также компании, позиционирующие себя как группа компаний. Это отразилось на ряде показателей в текущей таблице за 2014 год. Для сопоставления с результатами рейтинга по итогам 2014 года использовались агрегированные данные прошлогоднего исследования.

Новинкой нынешнего рейтинга стало включение ряда новых показателей — доля экспорта в выручке компании, доля несырьевого экспорта и доля высокотехнологического экспорта в общем объеме экспорта компании. Показатель доли экспорта в выручке компаний является оценочным и служит для анализа ориентированности компании на внешние рынки. К несырьевому экспорту были отнесены товары, не попавшие в перечень сырьевых, обозначенных в федеральном законе № 150-ФЗ от 30 мая 2016 года. По доле несырьевого экспорта формировался субрейтинг несырьевых экспортеров, в который вошли компании, в структуре экспорта которых более 50% приходилось на несырьевую продукцию. Доля высокотехнологического экспорта определялась на основе приказа Минпромторга РФ № 1809 от 02.07.2015. Критерий отнесения к высокотехнологическому экспорту — его доля должна составлять более 50% в совокупном объеме экспорта компании.

При анализе среднего бизнеса среди крупнейших экспортеров критерием отнесения была выручка компании по итогам 2015 года в размере от 200 млн до 20 млрд рублей (аналогичные границы традиционно используются в исследовании компаний-«газелей» — динамичных компаний среднего бизнеса). Выручка компаний определялась на основе консолидированной выручки по стандарту МСФО (при наличии), бухгалтерского баланса для самостоятельных компаний, суммирования данных бухгалтерского баланса для групп компаний.