Рейтинг банков России по итогам 2016 года

Триппл-Б: Бойтесь Быстрорастущих Банков

Александр Ивантер*, Сергей Селянин**

* Заместитель главного редактора журнала "Эксперт"

**АЦ "Эксперт"

Быстрый рост и успешность банков – вовсе не тождественные понятия. Впечатляющая динамика кредитного портфеля в период общей стагнации рынка – скорее, тревожный сигнал. Возможно, это предвестник скорого краха финансового института

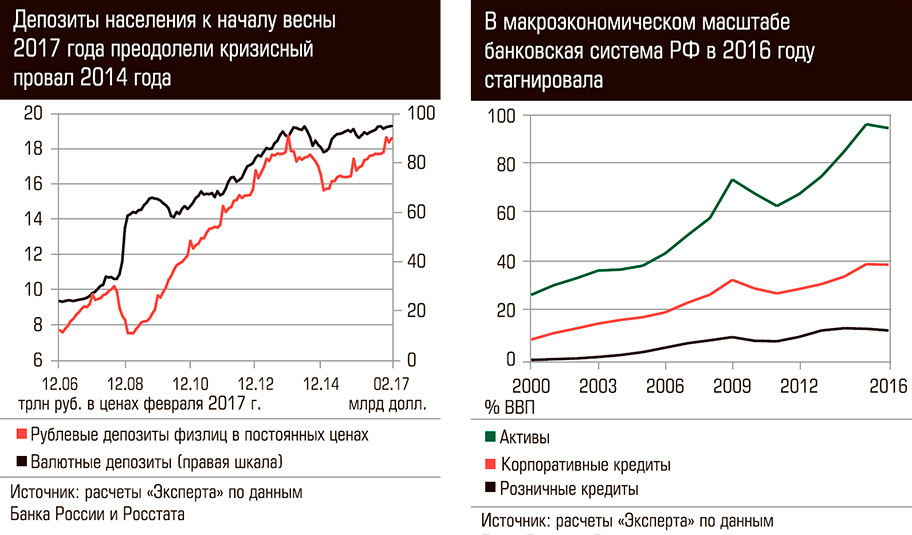

За 2016 год активы банковской системы в номинальном выражении сократились на 4%, за счет укрепления рубля и отрицательной переоценки валютной составляющей, но без учета переоценки (далее все цифры будем приводить без нее) рост составил 1.7%.

Корпоративный кредитный портфель вырос на 0,5% (рублевый на 5%, валютный сократился 8%). Учитывая, что среди банков активно его наращивающих, будут и банкроты (то есть это не рост портфеля, а вывод активов), реальный рост скорее будет отрицательным. Существенно больший рост демонстрируют малые и средние региональные банки (7%).

Рынок потребительского кредитования - в большей части рыночный сегмент, и не демонстрирует необъяснимых взлетов и падений. Совокупный рост в 2,8% обеспечивается за счет госбанков увеличивших портфели на 8,5% (в группе ВЭБ это Связь-банк), в то время как частные показали снижение на 8,1%. Одни игроки обжигаются на высокомаржинальном кредитовании и сворачивают портфели, другие заступают на их место.

Посмотрим изменение ресурсной базы. Укрепление рубля привело к сокращению валютных счетов и депозитов в пользу рублевых (что выгодно банкам, так как по рублевым операциям маржа больше). В целом средства юрлиц сократились на 1,5%, при росте в рублях на 6%, падении в валюте на 12%. По рублям госбанки показали рост 10%, при 2% у всех прочих.

Остатки на счетах выросли у банков всех групп, рублевые в равной мере у государственных и у частных банков (на 10%), вот только у первых преимущественно за счет государственных денег, а у вторых за счет счетов индивидуальных предпринимателей, которые попадают под систему страхования вкладов, рост 31% (у госбанков 23%). Счета обычных коммерческих организаций растут значительно меньшими темпами – предприниматели переводят расчеты по возможности через ИП. Срочные депозиты в рублях выросли у госбанков (за счет средств госкомпаний) и сократились у остальных.

Частные вклады показывают почти одинаковую динамику у банков всех групп – срочные рублевые выросли на 18%, валютные сократились на 3%. Текущие счета физлиц выросли в рублях на 13%, а в валюте на 57%. Граждане предпочитают делать новые сбережения в валюте, но так как по срочным вкладам ставки низки, держат ее на счетах.

Доходы от ссуд в 2016 году составили 64% всех доходов банков, по 14% доходы от ценных бумаг и комиссии, 6% доходы от МБК. При этом за год доходы по ссудам сократились на 1%, а комиссионные выросли на 15%. В лидерах госбанки у них прирост комиссионных доходов составил 24%, у частных лишь 5%.

Больной перед смертью потел

До недавнего времени, кроме собственно размера (активов, капитала, кредитного портфеля, депозитов и т.д.) главным показателем деятельности банка была динамика. Как и в любом бизнесе, быстрый рост означал увеличение доли рынка, доходов, прибыли. О нем рапортуют в пресс-релизах и годовых отчетах. Дистанционные банковские рэнкинги, в том числе и производимые медиахолдингом «Экспертом», также были заточены под рост. Кто из банков больше вырос, тот и круче, тот и молодец.

Однако опыт двух последних кризисных лет показал, что быстрый рост и успешность банков – вовсе не тождественные понятия. Вот, скажем, бесстрастная статистика за 2015 год. По его итогам рост активов банковской системы составил 0,2% (здесь и далее, если это не оговорено особо, все показатели приводятся без учета переоценки валютной составляющей), но если выделить в отдельную группу те 109 банков, которые в последствии лишились лицензии (98 в 2016 году, остальные – в начале нынешнего года), то получим отрицательную динамику -0,1 у выживших банков (хотя и среди них есть "живые трупы") и рост в 16% у тех, кто в следующие 14 месяцев ушел с рынка.

Более показателен прирост кредитного портфеля юрлиц – среди самых громких банкротств прошлого года были лидеры роста кредитования в 2015-м. "Герои" прошлогоднего рейтинга – Татфондбанк (+27% прироста кредитного портфеля), «Пересвет» (+44%), Интеркоммерц (+41%), Росинтербанк (+60%), Внешпромбанк (+29%). Это при том, что в целом корпоративный портфель сократился в позапрошлом году на 0,7%. Значительный рост кредитного портфеля вкупе с низким уровнем просрочки как на начало, так и на конец года – один из признаков его нерыночности.

Очевидно, клиентов сейчас интересует надежность банка, но создать математический алгоритм расчета надежности на основе открытой отчетности не представляется возможным. Дело даже не в том, что она несовершенна, а в том, что массово рисуется. Кроме того, слишком велик вес нефинансовых факторов – в частности, степени, как бы это помягче сказать, оппортунизма владельцев банков.

Роль владельцев банка оценивается так: если у банка хорошая отчетность, банк рыночный и нет особых проблем, то владельцы не важны, если же есть претензии к финансовым показателям, то при форс-мажоре надо понимать: поддержит собственник банк или нет. Например, убытки иностранных дочек солидных банков не смущают, Банк Москвы в 2011 году не смотря на огромную дыру в балансе был спасен. В этом смысле Татфондбанк является плохим прецедентом отказа вполне респектабельных владельцев от поддержки банка.

Капитал давно перестал символизировать надежность банка. "Вскрытие" показывает, что «дыры» превышают "бумажный" капитал многократно. Совокупный объем выявленных Банком России за последние три года дыр в капиталах банков составил 1,5 трлн. рублей, или 40% официального (согласно отчетности) собственного капитала частных банков накануне запуска процесса массовой «расчистки» сектора, подсчитали эксперты ЦМАКП (подробнее см. материал «Дыры в капиталах банков: зловещий айсберг проблем» в №3 «Эксперта» за этот год).

Казалось бы, прибыль (или убыток) должна сигнализировать о проблемах кредитной организации. Но это не так. Среди банков, лишенных лицензии в 2016-17 году, лишь 40% были убыточны по итогам 2015 г., а остальные имели прибыль, вернее опять же ее просто рисовали.

В то же время формально убыточными могут оказаться банки вполне надежные. Основной источник убытков – расходы на создание резервов – это все же грехи прошлой жизни и должны больше давить на капитал, чем на прибыль текущего года. Второй фактор – курс рубля – может продуцировать как бумажные прибыли, так и бумажные убытки от переоценки валютной части баланса. Впрочем, для большинства банков курсовой фактор сейчас не играет определяющей роли.

Прибыль до создания резервов более верно отражает текущую деятельность банка, хотя простора для "художеств" хватает. Тот же Татфондбанк получал мифические доходы от передачи активов в доверительное управление и показывал прибыль. Да и проценты по ссудам были нарисованные. В результате мы решили в нашей главной рэнкинговой таблице 1 привести прибыли банков двух типов – балансовой (до налогов) и прибыли до создания резервов.

За год количество убыточных банков (в доналоговой оценке) в ТОП-100 по активам осталось неизменным (27), однако показавших убытки еще до создания резервов увеличилось с 9 до 17. В целом по системе их доля выросла с 10% до 23%. В группе московских убыточен каждый третий банк, среди региональных каждый пятый.

Группы показательнее

С каждым годом все больше банков не могут рассматриваться как самостоятельные бизнес-единицы. Два десятка банков находятся в стадии санации и их конечной целью является присоединение к санатору.

Очевидно, что дочерние банки не имеют самостоятельной кредитной политики, не конкурируют за ресурсы с материнской структурой, не ставят цели зарабатывать прибыль на своем балансе. Активы, клиенты, денежные средства и имущество передаются в внутри группы. Это же относится и к спасаемому Банку Москвы, слияние которого с Банком ВТБ вышло на финишную прямую. Знание того, что Банк ВТБ увеличил в 2016 году активы на 7,5%, ВТБ 24 на 11,5%, а у БМ-Банка (за год сменившего имя и лишившегося почти всех офисов) они сократились на 60%, имеет почти нулевую ценность. Консолидировав все три банка в одну группу ВТБ мы имеем более объективную цифру роста активов около нуля. Уже после отчетной даты банк Юниаструм присоединен к Восточному Экспрессу – в нашем рейтинге мы их так же консолидировали.

Общий принцип – все дочерние банки (контрольный пакет 50%+1) консолидированы с материнскими структурами. В результате первая сотня банков и банковских групп (таблица 1) содержит данные о 137 кредитных организациях.

Приказано выжить

Скорость отзыва лицензий банков не снижается. В прошлом году не стало 98 кредитных организаций, в этом - уже более десяти. Самые проблемные – малые московские банки (за пределами топ 200), их выбыло 21%, малых региональных - лишь 10%. В группе средних (активы на начало 2016 года менее 100 млрд.руб.) у москвичей также существенные потери (11%), у региональных - лишь 2% (тольяттинский Фиа-банк). В 2016-м году проблемными стали восемь банков из первой сотни.

Прошлый год поставил рекорд по числу лопнувших банков-членов системы страхования депозитов: АСВ зафиксировало 89 страховых случаев против 77 в 2015 году. Рекордными оказались и сумма страховых возмещений вкладчикам – 590,9 млрд. руб. против 369 в 2015-м, а также число вкладчиков, получивших возмещение – оно превысило 2,1 млн. человек. Средний размер возмещения вырос с 200 тыс. руб. до почти 280 тысяч. Всего за 17 лет работы системы страхования вкладов лопнули 384 банка-участника системы, страховые выплаты в общей сложности в размере 1,3 трлн. рублей получили 7,4 млн. вкладчиков. Понятно, что в реальности число уникальных лиц, получивших возмещение, несколько меньше, так как некоторые вкладчики, включая так называемых серийных (кто специально дробил вклады, чтобы уложиться в лимит 100%-ного возмещения), получали возмещение неоднократно.

Фонд страхования вкладов испытывает дефицит средств с 2015 года, и вынужден был неоднократно обращаться в Банк России за ресурсной поддержкой. В 2016 году страховые взносы банков в фонд составили около 100 миллиардов рублей, при этом по состоянию на 1.10.2016 ФСВ было получено у ЦБ необеспеченных кредитов на сумму 412 млрд. руб., при этом неиспользованный остаток кредитной линии регулятора составлял 188 млрд. руб.

Институт банковских санаций сейчас практически заморожен, ведется дискуссия об изменении механизма и самой модели санирования – переход от АСВ к ЦБ роли главного санационного оператора, а также практическое внедрение модели санации bail-in, подразумевающей конвертацию в капитал банка требований его кредиторов и/или вкладчиков. Последняя пока кредитная организация, отправленная на санацию в марте прошлого года – Экономбанк, на его санацию было выделено 7,1 млрд. рублей. В процессе санации в настоящее время находятся 23 банка, в том числе 10 из первой сотни по активам, включая таких «тяжеловесов», как «Траст», Мособлбанк и Уралсиб.

Пик санационной активности пришелся на 2014 год, когда эта процедура была инициирована в отношении 13 банков, а государству пришлось раскошелиться на 588 млрд. рублей. Всего за 2013-2016 гг. банковские санации обошлись в круглую сумму около 780 млрд. рублей. С учетом же санаций «Российского капитала» в 2009 году (57,2 млрд. руб.) и Банка Москвы в 2011 году (295 млрд. руб.) расходы государства на санацию банков-банкротов превысили 1,1 трлн. рублей.

Больным человеком Европы называли Османскую империю накануне Крымской войны. Банковская система – давно и серьезно «больной человек» российской экономики. Масштабы проблем здесь – макроэкономические. Рецептов и горизонтов их решения пока не видно.

Равно как непонятно, сколько банков в стране останется по окончании «большой чистки». Если оперировать большими временнЫми интервалами, то из ста крупнейших по активам банков на середину 1996 года, сегодня на рынке работают 30, еще 17 были присоединены, остальные 53 обанкротились. В России надо жить долго. И уметь переживать чистки и кризисы.

Прикрепленные таблицы содержат значительно больше информации, чем печатный вариант.

Скачать Рейтинг банков РФ по итогам 2016 года (Excel)

Приглашаем ознакомиться с аналитическими продуктами АЦ "Эксперт" по банковскому сектору России.