50 крупнейших транспортно-логистических компаний России по итогам 2016 года

Авторы:

Татьяна Лопатина*, Ирина Перечнева*

*Аналитический центр «Эксперт»

Завести локомотив

В России недостаточно используется потенциал повышения конкурентоспособности национального бизнеса за счет снижения стоимости логистики. Государству следует ускорить создание нормативной базы, а транспортно-логистическому комплексу – внедрение современных технологий.

Транспортно-логистическая составляющая занимает значительную долю в структуре себестоимости продукции. Не случайно мировые исследовательские группы регулярно проводят замеры параметров качества этих услуг. Одним из авторитетных исследований, позволяющих оценивать уровень развития транспортно-логистического сектора в странах мира, считается исследование Всемирного банка Connecting to Compete: Trade Logistics in the Global Economy, в рамках которого рассчитывается индекс эффективности логистики (LPI). Итоги последних замеров для нашей страны неутешительны.

По данным за 2016 год, эффективность таможенных операций в России оценивается (по пятибалльной шкале) в 2,01 балла, качество инфраструктуры – 2,43 балла, простота организации международных поставок товаров – 2,45, качество логистических услуг – 2,76, возможность отслеживания грузов – 2,62, своевременность доставки – 3,15. Россия и раньше не была лидером по этим показателям, но сейчас ее позиции еще и падают. В сравнении с 2014 годом по совокупности показателей Россия спустилась с 90-й на 99-ю, по качеству инфраструктуры – с 77-го места на 94-е, по эффективности работы таможенных органов – с 133-го на 141-е. Только по показателю «качество логистики» Россия сдвинулась вверх на восемь позиций, с 80-го места на 72-е из 160.

.jpg)

В отчете Всемирного банка инфраструктура представлена в агрегированном виде, а вот в «Отчете о глобальной конкурентоспособности» (ежегодный доклад Всемирного экономического форума) она представлена в отраслевом разрезе: по железнодорожной инфраструктуре Россия занимает 25-е место, по инфраструктуре аэропортов – 65-е, по портовой инфраструктуре – 72-е, хуже всего у нас ситуация с автомобильными дорогами – 123-е место.

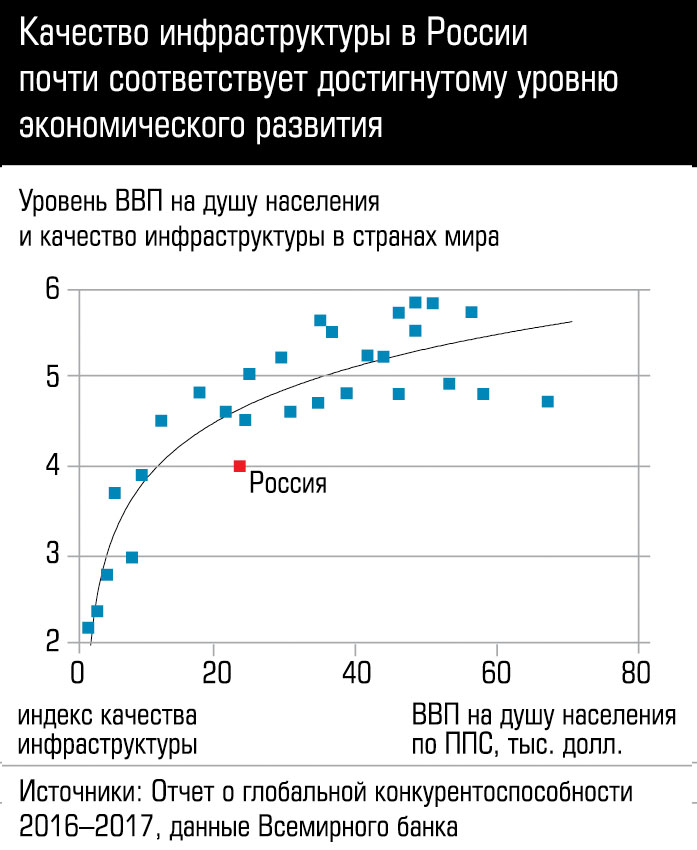

По соотношению уровня ВВП на душу населения и качества транспортной инфраструктуры Российская Федерации находится практически на линии мирового тренда, то есть качество инфраструктуры примерно соответствует достигнутому уровню экономического развития, а вот по качеству автомобильных дорог Россия серьезно отстает от стран с близким уровнем экономического развития.

Тарифом по бездорожью

Денег на ремонт автодорог в региональных бюджетах постоянно не хватает. Как известно, дефицит источников финансирования решено было покрыть за счёт тех, кто наносит этому качеству самый большой ущерб. По подсчетам правительственных экспертов, дороги больше всего страдают от грузовиков массой свыше 12 тонн: проезд одного такого автомобиля равен износу полотна от проезда примерно 20 тыс. легковых машин.

В ноябре 2015 года в России была введена система «Платон» для взимания платы с грузовиков массой свыше 12 тонн за пользование дорогами федерального значения.

По данным «Росавтодора», в России зарегистрировано около полутора миллионов транспортных средств массой свыше 12 тонн. Кроме этого, по территории страны передвигаются около 400 тыс. автомобилей массой свыше 12 тонн, зарегистрированных в других странах и осуществляющих транзитные перевозки. При этом, по данным на 2 октября 2017 года, в системе «Платон» зарегистрировано порядка 903 тыс. транспортных средств, т.е. охват 48-60%, хотя есть и гораздо более пессимистичные оценки.

Однако расчёты пока не дают оснований говорить об экономической эффективности новации. Практически за два года работы системы в Дорожный фонд страны поступило 33,9 млрд рублей (первоначально планировалось, что только в 2016 году сборы составят 40 млрд руб.), при этом ежегодная плата за услуги оператору «Платона» – порядка 10,6 млрд рублей.

Реформа другого сегмента – сервиса перевозок железнодорожным транспортом – сконцентрирована вокруг улучшения качества подвижного состава. В конце 2015 года было принято решение о запрете продления срока использования вагонов. Это стало стимулом для обновления: теперь российский парк вагонов самый молодой в мире, возраст полувагона в среднем 6,5 лет.

На эту же цель – повышение качество инфраструктуры – направлена другая новация: в системе железнодорожного транспорта в 2017 году действовала модель индексации тарифов на 4% с надбавкой 2%, которая должна идти на капремонт.

Эффективность этой меры участники рынка оценивают сдержанно, рассматривая ее лишь как часть улучшений.

«Реформы буксуют. Отсутствует последовательность в мерах по реформированию транспортно-логистического комплекса. Скорость, с которой проходят реформы, недостаточна. Все проблемы решаются за счет роста тарифа, то есть за счет грузоотправителя и оператора, но ни к отраслевому эффекту, ни к развитию инфраструктуры не приводят», — отмечает генеральный директор ЗАО «Евросиб СПб-ТС» Сергей Кондратенко.

Нормо-тормоз

Низкие темпы совершенствования нормативной правовой базы, прежде всего связанные с таможенным регулированием, в конечном счете, сказываются на качестве услуги в целом. Проиллюстрируем тезис хрестоматийным примером. Идет вагон с тремя контейнерами. Для целей таможенного оформления, таможенного контроля требуется снять один контейнер. По российским правилам стоит весь вагон, и два другие контейнера также стоят.

Считается, что российские грузоперевозчики используют возможности транзитного потенциала страны лишь на 5-7%. (К транзитным относятся перевозки грузов, осуществляемые транспортом страны между грузоотправителями и грузополучателями иностранных государств по территории страны). Между тем увеличение объема международных транзитных перевозок способно дать импульс росту экономики. По расчетам ОЭСР, развитие транзитных направлений способствует росту эффективности транспортной инфраструктуры, а увеличение производительности в секторе на 10% ведет к росту ВВП на 0,8%.

Причин слабого развития международных транзитных грузоперевозок много. В России огромное количество государственных органов, регулирующих этот процесс по своим требованиям. Клиентам приходится заключать множество договоров с перевозчиками на различных видах транспорта. Кроме того, наблюдается сильный дисбаланс в тарифной системе, слабая прогнозируемость тарифов.

Алексей Дружинин, исполнительный директор Совета операторов железнодорожного транспорта, перечисляет направления реформирования, критичные для реализации транзитного потенциала России: «Во-первых, необходимо обеспечить координацию участников процесса. Во-вторых, определить транзитные коридоры и устранить дисбаланс, а нередко и парадоксы, например, когда рядом с железной дорогой строится автомобильная. В-третьих, установить понятные правила определения транзитных тарифов, сделать тарифы прогнозируемыми. Четвертый пункт – оптимизировать структуру государственного контроля. В мировой практике работает правило: одна проверка на входе и одна на выходе. Для реализации этого правила принципиально важно наличие у таможни передовых технологий, позволяющих, например, оценить наличие товара в вагоне через средства контроля, которые минимизируют время его прохождения».

Проект закона о транзите бродит по коридорам чиновников с 2010 года. По мнению Алексея Дружинина последняя редакция нормативного акта оказалась оторвана от условий работы и железной дороги, и операторов, и регуляторов: «В частности, для операторов вменяется безоговорочное и безусловное обязательство предоставления вагонов перевозчику для целей транзита, то есть вагоны, по сути, берутся для целей перевозки транзитных грузов без ведома оператора за плату, а возвращать их уже задача самого оператора, и в результате риск выйти в минус из-за порожних пробегов довольно высок. Кроме того, эти вагоны не просто стоят на станции (это в условиях существующей нормативной базы просто невозможно), они туда прибыли для вывоза конкретного груза, и, по сути, их изъятие перевозчиком означает, что какие-то грузоотправители останутся без погрузочного ресурса. В случае принятия закона в его последней редакции, рынок будет искать выход, и компании просто перестанут называться операторами железнодорожного состава, а перейдут, например, в разряд арендодателей».

Вот такие нормотворческие провалы и давят на российские строчки рейтингов.

Везучие лидеры

Аналитический центр «Эксперт» попытался выявить актуальные тренды в развитии отрасли в ходе второй волны исследования «Рейтинг крупнейших транспортно-логистических компаний России» по итогам 2016 года.

Расчёты показали: транспортно-логистический комплекс вместе со всей экономикой преодолел спад. Совокупный объем выручки участников рейтинга в сравнении с 2015 годом увеличился на 7,7% и составил 2 898,6 млрд рублей. Выручка от транспортно-логистической деятельности составила 2 124,1 млрд рублей (73% общей выручки).

Рейтинг возглавило ОАО РЖД, выручка которого от оказания транспортно-логистических услуг (в сумме 1 370 млрд рублей) выросла на 4,2% по отношению к предыдущему году.

Вторую позицию с выручкой от транспортно-логистической деятельности 80,4 млрд рублей заняла Первая грузовая компания (ПГК), входящая в UCL Holding. Наряду с ПГК UCL Holding представлен Северо-Западным пароходством (18-я позиция рейтинговой таблицы), Туапсинским морским торговым портом (22-е место в топ-50), Морским портом Санкт-Петербург (23-е место в рейтинге), Волжским пароходством (25-я строчка).

Третью позицию занимает ФГУП «Почта России» – плюс 19% к выручке от транспортно-логистических услуг (ТЛУ) по сравнению с 2015 годом, плюс 26% по отношению к выручке от ТЛУ за 2014 год).

На четвертом месте – входящая в холдинг РЖД Федеральная грузовая компания (ФГК) с общей выручкой от ТЛУ 73,6 млрд рублей (плюс 60% к 2015 году).

Первую пятерку рейтинговой таблицы замыкает оператор подвижного состава Globaltrans с выручкой 69,5 млрд рублей (темпы прироста выручки 2%).

Из 50 представленных в рейтинге компаний 35 показали положительные темпы прироста выручки от оказания ТЛУ, из оставшихся 15 – семь упали по анализируемому показателю более чем на 10%.

Результаты исследования коррелируют с динамикой статистики грузоперевозок: в 2016 году положительные темпы прироста по отношению к предыдущему году по показателям грузооборота продемонстрировали все сектора. Тенденции к росту сохранились и в 2017-м: исключение составляет внутренний водный транспорт, темпы прироста грузооборота которого за восемь месяцев 2017 года составили 97,2% к аналогичному периоду предыдущего года.

Не столь позитивны тенденции по объемам грузоперевозок: снижение на 0,3% по итогам 2016 года в секторе железнодорожных перевозок и на 2,5% – внутренним водным транспортом. По итогам восьми месяцев 2017 года положительную динамику объемов грузоперевозок показал железнодорожный, автомобильный и воздушный транспорт: 100, 4, 102,2 и 110,7% соответственно.

ТЛК-газели

Как показало наше первое исследование, в данном сегменте есть компании, которые росли даже в условиях падающего рынка (первая волна пришлась на кризис). В ходе второй волны мы посмотрели на выносливость транспортных «газелей», выделив компании, темпы прироста выручки от транспортно-логистической деятельности которых и в 2016 году по отношению к 2015-му, и в 2015 году по отношению к 2014-му превышали медианные значения по выборке (9,6 и 12,4% соответственно). Компании в списке ранжированы по темпам прироста выручки от ТЛУ в 2016 году по отношению к 2014-му.

Итак, в субрейтинг вошли два оператора подвижного состава: «Восток1520» и «Максима Логистик»; интер- и мультимодальный контейнерный оператор ПАО «Трансконтейнер» и Группа «Рускон»; три стивидорные компании: «Ейский морской порт», «Осетровский речной порт», ОАО «Терминал Астафьева»; две компании, специализирующиеся на оказании комплексных транспортно-логистических услуг: Nawinia Rus и «РЖД Логистика», а также компания SPSR Express, специализирующаяся на экспресс-доставке.

Топ-10 динамичных компаний по итогам 2015 и 2016 гг.

| Название компании | Выручка от транспортно-логистической деятельности за 2016 год, млн руб. | Выручка от транспортно-логистической деятельности за 2015 год, млн руб. | Выручка от транспортно-логистической деятельности за 2014 год, млн руб. | Темпы прироста выручки от ТЛУ 2015 по отношению 2014 год, % | Темпы прироста выручки от ТЛУ 2016 по отношению 2015 год, % | Темпы прироста выручки от ТЛУ 2016 по отношению 2014 год, % |

| ООО «Восток1520» | 13 966 | 6 216 | 1 204 | 416 | 125 | 1060 |

| NAWINIA RUS | 1 604 | 1 090 | 512 | 113 | 47 | 213 |

| ООО «Максима Логистик» | 5 542 | 3 754 | 2 233 | 68 | 48 | 148 |

| ОАО «Ейский морской порт» | 1 002 | 701 | 484 | 45 | 43 | 107 |

| ОАО «Осетровский речной порт» | 1 339 | 1 042 | 680 | 53 | 29 | 97 |

| АО «РЖД Логистика» | 25 811 | 21 866 | 14 963 | 46 | 18 | 72 |

| ОАО «Терминал Астафьева» | 1 130 | 841 | 669 | 26 | 34 | 69 |

| ПАО «Трансконтейнер» | 51 379 | 42 408 | 36 446 | 16 | 21 | 41 |

| Группа Рускон | 2 099 | 1 884 | 1 558 | 21 | 11 | 35 |

| SPSR Express | * | * | * | 17 | * | * |

Источник: АЦ "Эксперт"

Анализируя факторы собственного роста, участники исследования обращали внимание на благоприятную конъюнктуру и внешние стимулы. Так Ейскому морскому порту помог рост цен на уголь, на который приходится почти половина грузооборота (47%).

Осетровский речной порт увеличил выручку от ТЛУ на 29% в 2016 году (к уровню2015 года), несмотря на сложные условия навигации, вызванные маловодьем в верховьях Лены, во многом благодаря обеспечению реализации проекта «Силы Сибири» и освоения Чаянды.

Второй фактор роста «газелей» связан с реализацией реформ в отдельных отраслях. Как мы уже отмечали, в конце 2015 года было принято решение о запрете продления срока использования вагонов. Во многом это обстоятельство обеспечило рост выручки операторов подвижного состава.

По мнению Алексея Дружинина, это существенно сократило профицит вагонов, наблюдавшийся с 2013 года, что привело к росту ставок на вагоны и, соответственно, выручки операторов. Кроме того, во второй половине 2016 года установились высокие цены на уголь на мировых рынках, соответственно возник ажиотажный спрос на полувагоны для его вывоза на экспорт в условиях высоких цен, что также обусловило положительную динамику ставок.

С реализаций некоторых регуляторных новаций связан в целом и рост сегмента контейнерных перевозки. В частности Центр фирменного транспортного обслуживания (ЦФТО) отменил подачу и согласования заявки на перевозку грузов формы ГУ-12, что способствовало привлечению спотовых клиентов (то есть заинтересованных в отправке контейнера в день обращения, включая выходные). Сначала это был эксперимент на период с 1 мая по 31 июля, а затем требование подачи заявки было полностью отменено. Если в первом полугодии прошлого года рост контейнерных перевозок был зафиксирован на уровне 6%, то во втором полугодии, после упрощения процедуры оформления грузоотправки, рост составил 15%.

Помимо конъюнктурных факторов заметный вклад в динамику лидеров внесли меры по улучшению бизнес-процессов. Так компания Трансконтейнер оптимизировала логистику перевозки и сократила порожние пробеги, интегрировала операторский и терминальный бизнес, тем самым создав основу для обеспечения контроля исполнения заказа, сокращения простоя вагонов и развития востребованных интермодальных перевозок.

Рост выручки ОАО «Терминал Астафьева» объясняется увеличением количества обработанных грузов. Сейчас компания модернизирует интермодальный терминал Астафьева, что позволит увеличить его мощности по перевалке угля до 6 млн тонн год, и нарастить экспортные поставки угля в страны Азиатско-Тихоокеанского региона.

Основные факторы роста комплексного логистического оператора Nawinia Rus – эффективная система продаж, географическая экспансия (открытие представительств в регионах), а также расширение продуктовой линейки. «В свою очередь, рост выручки дал нам доступ к финансовым инструментам (кредитные линии, банковские гарантии) первоклассных банков на хороших условиях, а также право участия в крупных тендерах», – перечисляет свои рецепты Марат Зайнетдинов, директор по операциям Nawinia Rus.

Леонид Зондберг, коммерческий директор DPD в России и СНГ важным направлением улучшения бизнес-процессов считает индустриальную специализацию: «Речь идет о сегментных отраслевых предложениях для наших клиентов, благодаря которым удалось повысить уровень обслуживания в каждом из сегментов и таким образом увеличить удовлетворенность нашими услугами. И еще одно важное направление – изменение магистралей; в частности, мы пересмотрели маршруты и там, где это оказалось возможным, сделали их прямыми. Например, предложили клиентам на Урал отгружать не из Москвы, а из Челябинска».

Генеральный директор ООО «Евросиб-Логистика» Сергей Смотрин считает основным драйвером качественных изменений – более взыскательный спрос: «Потребитель становится всё более разборчивым и требовательным, и это мотивирует транспортные компании на проработку и реализацию новых проектов. Подход клиента к запрашиваемым услугам изменился. Если раньше стоимость перевозки шла на втором, а иногда и третьем месте, то сейчас она занимает лидирующее положение при прочих равных условиях сервиса».

Итак, оптимизация логистических цепочек, издержек и наращивание производственных мощностей становятся важнейшей составляющей успешных стратегий.

По дороге с IT

Заметный вклад в динамику начинают давать и информационные технологии.

Дальше всех в этом направлении продвинулась железная дорога. В системе железнодорожного транспорта практически весь документооборот (накладные, сервисы по дислокации вагонов) настроен с использованием цифровых технологий.

Развитие идет и на уровне отдельных компаний. В ГК «Рускон» WMS- системы внедрены на всех складских активах группы, внедрен специально разработанный под нужды компании управленческий программный продукт. В прошлом году была приобретена и запущена CRM система.

ГК "Максимум» разработала и внедрила собственное ИТ-решение уровня ERP, которое получило название "МаксАпта". Результатами внедрения ERP-системы стали ускорение бизнес-процессов и сроков обработки документов на 20-50%, сокращение издержек на 10-15%, непроизводительных простоев вагонов, кратное увеличение производительности труда, повышение качества предоставляемых услуг.

В DPD функционирует онлайн-сервис Predict, позволяющий покупателям изменить дату, время, адрес доставки в своем населенном пункте, отказаться от нее либо переадресовать посылку в ближайший пункт выдачи Pickup. Благодаря сервису Predict доставка с первого раза выросла на 9%.

В ФГК в 2017 году действует совместный с RailCommerce проект электронной биржи вагонов. Это повышает доступность услуги оперирования, делает взаимодействие прозрачным, а также значительно упрощает процесс документооборота, тем самым повышая скорость обслуживания.

«РЖД Логистика» выпустила мобильное приложение «РЖД Грузы» на платформе Android для заказа грузовых перевозок. Сервис позволяет оперативно рассчитать стоимость и заказать перевозку мелких и сборных партий грузов.

В ходе исследования мы наши достаточно много отдельных примеров удачных технологических новаций. К сожалению, пока они не делают погоды в масштабах всего комплекса. И это еще одна причина отставания в рейтингах. Например, по оценкам экспертов, WMS-технология (система, которая автоматизирует работу склада, то есть управляет процессами, позволяет выстроить максимально эффективную организацию процессов учета, контроля и управление складами, исключить количество ошибочных операций, пересортицу, то есть уменьшить действие человеческого фактора) внедрена только на 20% складов. Нередко решение, которое в России подается как инновационное, на европейских рынках является стандартной опцией. По экспертным оценкам, российский рынок логистических услуг отстает от Западной Европы на восемь – десять лет, а от Восточной Европы – на три-четыре года.

О необходимости цифровизации экономики говорить стало модно, но если для отдельных сегментов это лишь популярная тема, то в транспортно-логистическом комплексе скорее насущная необходимость.

При международной перевозке на каждую транспортную единицу оформляется в среднем около 30 различных документов. И бизнес сам инициирует изменения. «В сегменте b2c порядка 80 процентов клиентов предпочитают самообслуживание в интернете с использованием электронных технологий. И только в 20 процентах случаев, когда ситуация действительно неразрешима, появляется необходимость обратиться к живому человеку-оператору. В сегменте b2b это еще не достигло такого уровня», – поделился на VIII ежегодной конференции «Барьеры и точки роста для транспортной отрасли России» своими наблюдениями Александр Исурин, президент Fesco.

Упрощение процессов, которое дает электронный документооборот, пожалуй, первое важнейшее направление стратегического развития современной логистической компании. В России это особенно важно с учетом того, что на логистику, в среднем, приходится до 15% себестоимости товара, тогда как в Европе – порядка 5-6%, в Соединенных Штатах – 6-7%.

Но при этом оператор должен быть надежным. Никакая технология не заменит этого свойства.

Год назад мы рассчитывали эффект от передачи логистической услуги на аутсорсинг. Сегодня участники нашего проекта говорят об этом скорее как о данности. Конкуренция в мире ужесточается, а значит, компании должны концентрироваться на своих главных компетенциях – повышении качества продукции, увеличении объёмов ее продаж. На организацию эффективных цепочек поставок в такой экономике времени не остается.

Ответ на этот вызов в руках транспортно-логистического комплекса, то есть его способности адаптироваться к изменениям.

Как нам представляется, формула улучшения позиций России в рейтингах и, как следствие, достижение практического результата – снижения стоимости логистики в России – состоит из консолидации усилий государства и бизнеса. От государства требуется ускорение принятия нормотворческих решений, от участников рынка ТЛК – более выраженной динамики внедрения современных технологий и эффективных бизнес-решений.

Что и как мы считали

Ранжирование компаний производилось по показателю выручки от оказания транспортно-логистических услуг (включая доходы от внутренних и международных перевозок грузов и почты; доходы от погрузочно-разгрузочных, перегрузочных работ; доходы от хранения груза; доходы от предоставления транспортных средств и инфраструктуры в аренду; экспедиторские и логистические услуги) сторонним организациям и физическим лицам по данным 2016 года.

Ограничения исследования:

– выручка компаний не очищалась от посреднических услуг в силу отсутствия данной информации по всем компаниям;

– компании, не предоставившие расшифровку выручки и не публикующие в открытых источниках соответствующие расшифровки, в рейтинговании не участвовали (даже если их основной ОКВЭД полностью соответствует отраслевому признаку);

– компании, входящие в группы и холдинги, не занимают отдельной позиции в рейтинге в случае предоставления головной организацией консолидированных данных;

– компании, общая выручка по которым составляет менее 1 млрд руб. в 2016 году, не участвуют в рейтинговании.

За рамками исследования остаются:

– внутренние логистические процессы, деятельность промышленного транспорта;

– транспортировка трубопроводным видом транспорта; аффилированные структуры нефтегазовых холдингов;

– деятельность компаний по перевозке пассажиров.

Источники информации:

– данные анкет,

– данные Системы профессионального анализа рынков и компаний (СПАРК), агентства «Интерфакс» и сайтов раскрытия корпоративной информации;

– публичные отчеты компаний.