Отложенная казнь

Корпоративные банкротства

Вал банкротств в 2020 году удалось сдержать благодаря мораторию. Однако если не будут созданы условия для восстановления спроса, по итогам этого года мы увидим рост банкротств и сокращение числа предпринимателей

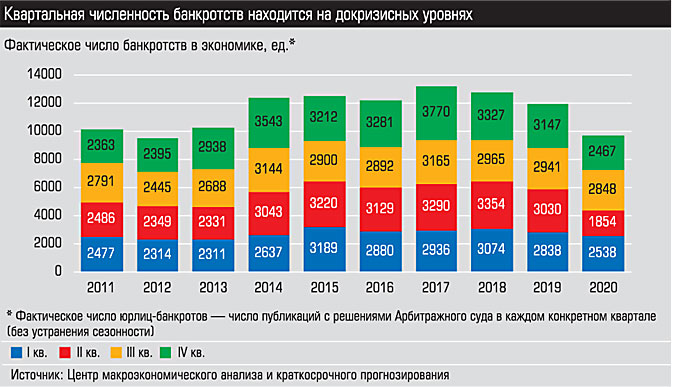

Любой кризис сопровождается ростом банкротств. Коронакризис оказался исключением. Как следует из доклада, подготовленного Центром макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП), количество корпоративных банкротств в экономике по итогам 2020 года на 19,8% ниже, чем в 2019 году, а в 2019-м оно сократилось на 6% относительно 2018-го.

Поставить на удержание

Большинство опрошенных нами экспертов основным фактором отрицательной динамики считают действие антикризисной меры — моратория на возбуждение дел о банкротстве компаний. Напомним, правительство РФ 3 апреля прошлого года приняло постановление № 428 о введении моратория на возбуждение дел о банкротстве. Мораторий, принятый на полгода, впоследствии был продлен до 7 января 2021 года. Он распространялся на организации и ИП, основной вид деятельности которых, по состоянию на 1 марта 2020 года, входил в перечень отраслей, пострадавших от распространения коронавирусной инфекции, а также системообразующие предприятия.

— За период действия моратория (с апреля по декабрь) число юрлиц-банкротов оказалось на 21,4% ниже, чем за аналогичный период 2019 года. Таким образом, в условиях повышенной неопределенности и эпидемиологической ситуации волну банкротств удалось сдержать, — приводит данные расчетов ведущий эксперт Центра макроэкономического анализа и краткосрочного прогнозирования Алексей Рыбалка.

Впрочем, свою роль сыграла низкая экономическая активность, характерная для нынешнего кризиса, считает управляющий партнер юридической компании ЭНСО Алексей Головченко: «Многие компании фактически не осуществляли деятельность, взяв тайм-аут». Кроме того, по его словам, «несколько месяцев не работали суды, а значит, поданные заявления рассматривались спустя длительное время».

Тем не менее противостоять новым угрозам удалось далеко не всем. В общем объеме банкнотных дел 77,1% подано кредиторами, ФНС России инициировала 13% и 9,3% приходится на самих должников.

Некоторые владельцы бизнесов, несмотря на предоставленную мораторием возможность, не увидели для себя перспектив и сами начали добровольные банкротства: по данным ЦМКАП, из около 900 банкротств, в которых инициатором выступал должник, около 470 приходится на компании, с апреля 2020 года защищенные мораторием. Еще какое-то количество таких банкротств, по расчетам центра, возможно, появится в статистике в 2021 году в силу временного лага между подачей заявления и признанием должника банкротом.

— В большинстве своем компании осуществляют деятельность в арендованных помещениях. В связи с локдауном многие не могли проводить плату за аренду, и образовалась задолженность, на которую также начислялись штрафные санкции. Все это стало довольно распространенной причиной неплатежеспособности компаний. Также довольно часто фактором ухудшения финансового состояния становится нарушение обязательств со стороны контрагентов: неплатежеспособность контрагента с высокой вероятностью приводит к неплатежеспособности компании, — указывает на обстоятельства процесса управляющий партнер юридической компании «Генезис» Артем Денисов.

Ярко выраженных отраслевых особенностей в банкротствах 2020 года Алексей Рыбалка не увидел:

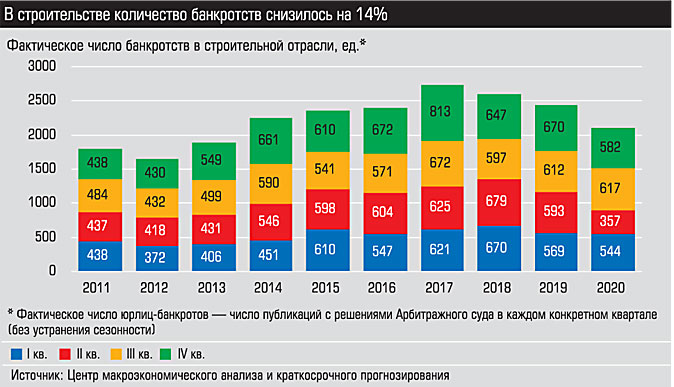

— Среди крупнейших анализируемых отраслей по численности компаний не было отмечено ни одной, где был бы зафиксирован резкий рост по итогам года. В торговле снижение составило 23,5% относительно 2019 года, в строительстве — 14,1%, в коммерческих услугах — 15%. При этом только в сфере строительства в самом конце года месячное число банкротств практически вернулось к докоронакризисным значениям. В остальных отраслях число корпоративных банкротств находится ниже значений начала 2020 года.

Регионов с нарастающей динамикой банкротств по итогам прошлого года оказалось 18. Девять из них можно отнести к крупным по числу зарегистрированных на их территории юридических лиц (более 15 тысяч): в Бурятии количество банкротов-юрлиц выросло на 34,1%, в Ленинградской области — на 29%, в Дагестане — на 28,6%, в Калининградской области — на 17,6%, в Крыму — на 5%, в Рязанской области — на 11,9%, в Белгородской — на 7,6%, в Калужской — на 7,5%, в Томской — на 2,6%.

Банкротства и закрытие юридических оболочек приводят к сокращению численности российского предпринима-тельства и, как следствие, его вклада в ВВП

В Уральском федеральном округе, по расчетам ЦМКАП, по итогам 2020 года зафиксировано снижение числа банкротств на 21,4%, что сопоставимо с общероссийской динамикой: их было 777, тогда как в 2019 году — 988.

Управляющий партнер «ВМ-Право и Консалтинг» Владимир Чувашов считает результат закономерным:

— На мой взгляд, это обусловлено более высокой устойчивостью крупного и частично среднего бизнеса на Урале и в Западной Сибири. Сектора экономики, в которых работают эти компании, в основном связаны с добычей и обработкой природных ресурсов: это металлургия, нефтедобыча и нефтепереработка. В этих секторах ситуация достаточно стабильная.В регионе меньше компаний, работающих в наиболее низкомаржинальных рискованных сегментах.

Случаи крупных банкротств в регионе, безусловно, есть, в частности в статистике крупнейших дел прошлого года фигурирует банкротство Антипинского НПЗ, но у этого предприятия проблемы начались задолго до коронакризиса (см. «Антипинский НПЗ ждет спасителя»).

Антикризисная пилюля

В целом опрошенные нами эксперты рассматривают введение моратория как уместную антикризисную меру. Однако мораторий не решает проблем с платежеспособностью компаний, а лишь дает отсрочу в части принятия кардинальных мер. Да, в этот период не начисляются неустойки (штрафы, пени), нет других финансовых санкций за неисполнение денежных обязательств. Но это не означает, что обязательства можно не исполнять. Скорее, эта мера была ведена для того, чтобы защитить активы бизнеса.

Алексей Головченко, кстати, указывает на побочный эффект — у кредиторов исчез механизм воздействия на должников:

— Сформировалось полное «бесправие» кредиторов, при котором должники получили возможность безнаказанно игнорировать исполнение обязательств. Так, крупные корпорации позволяли себе отказывать в возврате денег небольшим компаниям до снятия моратория.

Отложенные проблемы проявятся через несколько месяцев, считает Алексей Рыбалка:

— Сразу после снятия моратория мы в любом случае не увидим мгновенного роста отложенных банкротств в статистике. Между датой подачи заявления о начале процедуры банкротства и датой решения арбитражного суда о признании должника банкротом, как правило, наблюдается заметный временной лаг. Поэтому первые сигналы о фактических банкротствах «экс-мораторных» компаний мы начнем получать только через несколько месяцев.

На рынке были ожидания, что кредиторы, отложившие истребование долгов на продолжительное время, заявят о своих намерениях касательно юрлиц-должников в первые же дни после снятия моратория. Такая процедура не несет в себе много издержек для кредиторов, ее можно выполнить из дома, внеся соответствующие данные на сайте. Но всплеска не произошло. За первые три недели нового года было зафиксировано порядка 320 таких заявлений в контексте компаний, которые с апреля по январь были защищены мораторием. Пока не стоит говорить, что эта цифра очень значительная и поражает воображение. Но нельзя и исключать, что этот процесс может несколько ускориться.

Руководитель отдела экономических экспертиз и финансового анализа компании «Инвест-аудит» Наталья Шилова считает, что эффективность моратория мы сможем ощутить только по итогам первого полугодия 2021 года:

— Сейчас пока еще сохраняются ограничительные меры для граждан и бизнеса в связи с пандемией, поэтому оценить, насколько предприятия оправились от спада 2020 года, сложно. Резкий рост банкротств прогнозируется на второй квартал этого года. Тогда и будет видно, помог ли мораторий для сохранения бизнеса или только продлил «предсмертные муки». Скорее всего выживут в очередной раз только те компании, у которых была хотя бы минимальная финансовая подушка.

Полученная статистика — скорее, повод для анализа и поиска ответа на вопрос, сколько банкротств удалось предотвратить, а сколько оказались лишь отложены, соглашается Алексей Рыбалка:

— Чтобы приблизиться к ответу на этот вопрос, нужно иметь в виду широту действия моратория, который защищал около 15% юридических лиц, при том что за компаниями сохранялось право на добровольное банкротство. В случае остальных 85% компаний кредиторы при необходимости могли обращаться в суд, чтобы признать должников банкротами.

Сценарий для выживших

Тем не менее введение моратория нарушило типичную динамику корпоративных банкротств в России. Обычно после каждого кризиса статистика фиксирует всплеск банкротств, а затем постепенное затухание: так было в конце 2014 года и до начала 2018-го.

В острой фазе кризиса государство обеспечило бизнесу передышку, но условий для последующего восстановления не создало. Это нивелирует эффективность моратория на банкротство как антикризисной меры

Однако за этим не стоят экономические факторы, свидетельствующие об улучшении здоровья бизнеса, скорее, это следствие изменения стратегий управления, в которых процедура банкротства не рассматривается кредиторами в качестве эффективного инструмента, отмечает Владимир Чувашов:

— Банки как кредиторы все чаще предпочитают рефинансировать долги крупного бизнеса, оказавшегося в кризисной ситуации. Характерный пример — история холдинга «Мечел». В результате в последние два года почти не происходило крупных банкротств, при этом растет число так называемых зомби-компаний (неэффективных предприятий, которые за счет искусственных мер поддержки остаются на рынке). Наконец, участвовать в банкротстве малого и микробизнеса кредиторам невыгодно, потому что у таких должников нередко нет ценных активов, а затраты на ведение процедуры банкротства высоки для кредиторов. Также становится все более распространенной практика, когда банки как залоговые кредиторы предпочитают вместо процедуры банкротства получить контроль в компании-должнике, чтобы уже самостоятельно попытаться ее вывести из кризиса или продать профильным инвесторам. Так произошло в случае с холдингом «Евроцемент групп», в котором получил контроль Сбербанк.

Наталья Шилова связывает тенденцию сокращения количества корпоративных банкротств с тем, что сама процедура стала менее эффективной для собственников:

— Если раньше она использовалась как средство для списания долгов, то сейчас, когда судебная практика стала прокредиторской и вероятность привлечения контролирующих должника лиц к субсидиарной ответственности резко возросла, количество процедур стало уменьшаться. Для собственников бизнеса процедура банкротства теперь менее интересна. Помимо этого, на сокращение числа банкротств повлиял и тот факт, что в последние годы прошла своего рода «санация» бизнеса, выжили самые сильные компании. И если бы не случилось моратория в 2020 году, уровень банкротств, возможно, снизился бы не так заметно.

Однако удержать понижательный тренд по итогам этого года уже вряд ли удастся. Алексей Рыбалка рассматривает три возможных сценария:

— Если не будет новых регуляторных ограничений в 2021 году, количество корпоративных банкротств увеличится как минимум на 20%, иными словами, их может быть примерно столько же, сколько было в 2019 году. Мы не рассматриваем это как «вал банкротств», по сути, если такой сценарий реализуется, это будет означать возвращение динамики к естественным «докоронакризисным» значениям 2019 года.

Вторая версия предполагает рост на 30 — 40% относительно значений 2020 года (для сравнения: в кризисный 2014 год рост банкротств составил 20%). Такую динамику мы можем увидеть, если в экономике продолжит сохраняться неопределенность в связи с эпидемиологической ситуацией и реализуется заметное количество отложенных «подмораторных» банкротств.

Наконец, есть вероятность роста более чем на 40%. Такой статистики по итогам года можно ожидать, если станет очевидно, что принятых в 2020 году антикризисных мер оказалось недостаточно, а кризисное напряжение в экономике будет сохраняться.

Алексей Рыбалка обращает внимание на два фактора, которые потенциально могут несколько уменьшить число отложенных банкротств юридических лиц после снятия моратория:

— Во-первых, в середине 2020 года был разработан механизм судебной рассрочки, в рамках которого «подмораторные» компании наиболее пострадавших отраслей из списка ФНС в случае существенного падения выручки могли утвердить план реструктуризации в суде даже без согласия кредиторов. В зависимости от величины сокращения выручки рассрочка предоставляется на 1 — 2 года и выплачивается ежемесячно равными долями. Во-вторых, учитывая практически уже традиционно низкую эффективность банкротств в стране (в 2019 году доля удовлетворенных требований кредиторов составила всего около 5%), в условиях действия моратория компании-должники и их кредиторы могли прибегнуть к активным переговорам в части досудебного урегулирования споров, например, договориться об отсрочке или реструктуризации выплат.

Алексей Головченко, опираясь на практику ведения бизнеса, предвидит сумасшедший рост количества банкротств в России:

— Многие компании, в первую очередь из сектора МСП, не справились с кризисной ситуацией. У них накопилось огромное количество долгов, поскольку арендные, зарплатные и другие обязательства силу не теряли. Масла в огонь добавило продолжающееся укрупнение бизнеса, перевод его в государственную форму. Крупные корпорации захватывают все большее количество ниш малого и среднего бизнеса. Я думаю, что по этой причине погибнет огромное количество сервисов и интернет-магазинов. Их коснется та же участь, что в свое время постигла несетевые продуктовые магазины.

Владимир Чувашов также предвидит в этом году рост числа корпоративных банкротств, но по другим соображениям: «У некоторых пострадавших компаний есть ценные активы, но часто их долги значительно превышают стоимость активов. Такие компании спасти нельзя, они будут проходить через процедуру банкротства».

Наталья Шилова ожидает роста уже во втором квартале этого года: «Сейчас все находятся в режиме ожидания. И предприятия, и люди возвращаются к нормальной работе после пандемии и после новогодних праздников, поэтому январь всегда не показателен для практики банкротств».

Владимир Чувашов связывает рост банкротств еще и с преждевременным снятием моратория:

— На мой взгляд, этого срока недостаточно, чтобы большинство пострадавших из-за ограничений в связи с пандемией компаний могли сами восстановиться от потрясений. Спрос во многих секторах экономики еще не восстановился. В отличие от США и Евросоюза, российские власти не стали помогать гражданам и бизнесу с помощью вливания дополнительных денег в экономику. По нашим клиентам мы видим, что каждый спасается как может: кто-то снизил обороты, уволив значительную часть сотрудников. Далеко не у всех собственников компаний в России была и есть возможность финансово поддержать компании, вложив в них деньги в кризисный период, потому многие просто закрывают бизнес.

Действительно, далеко не все субъекты предпринимательской деятельности завершают бизнес банкротством. Некоторые собственники сами принимают решение о прекращении деятельности, и эта статистика тоже является показателем устойчивости бизнеса к кризисным явлениям.

В конечном итоге банкротства и закрытие юридических оболочек приводят к сокращению общей численности российского предпринимательства и, как следствие, его вклада в ВВП. И в этом разрезе статистика неутешительная.

Как следует из анализа ЦМКАП, в 2020 году продолжилось сокращение количества юридических лиц. Оно началось в 2016 году, когда ФНС открыл кампанию по борьбе с фиктивными и недействующими компаниями в реестре ЕГРЮЛ, а в 2020 году тренд усугубил кризис. В итоге число юрлиц, запись о которых внесена в ЕГРЮЛ, на конец 2020 года сократилось на 8,2%. Такая же динамика (8,3%) наблюдалась в 2019 году. При этом ускоренными темпами продолжилось сокращение числа новых компаний в экономике: за 2020 год новых юридических оболочек появилось меньше на 24,3%, чем в 2019 году. В 2020 году на одну открытую компанию приходилось 2,3 прекративших деятельность, годом ранее соотношение составляло 2,1, в 2018-м — 1,8.

Дальнейшая динамика численности российского предпринимательства во многом зависит от того, удастся ли компаниям нивелировать последствия спада выручки и найти возможности для покрытия накопленных долгов. Как показывают исследования, пока настроения в бизнесе не сильно оптимистичны. По данным опроса Российской торгово-промышленной палаты «Бизнес-барометр страны», 2/3 представителей малого и среднего бизнеса оценивают уровень потребительского спроса и состояние рынков как «плохие» и считают, что в среднем бизнесу для восстановления потребуется от года до полутора лет.

Восстановить платежеспособность компании смогут только в случае возвращения рыночного спроса. В нынешних условиях запустить процесс можно с помощью экономических стимулов. Но российское правительство на этот год взяло курс на сдерживание госрасходов, а значит, значительная часть бизнеса не сможет рассчитывать на восстановление динамики выручки.

Мало того, в рамках политики бюджетной консолидации правительство начало постепенно наращивать налоговое бремя, что также скажется на финансовом здоровье компаний. Далеко не все субъекты МСП безболезненно переживут отмену единого налога на вмененный доход — самого выгодного режима налогообложения, действующего в России почти 20 лет.

Между тем дамоклов меч обязательств бизнеса довольно внушителен: кроме наколенных долгов по налогам, аренде, добавляются еще и кредиты. Напомним, банки в рамках общей государственной антикризисной концепции ввели возможность реструктуризации кредитов для части клиентов. По данным Банка России, с марта прошлого года реструктуризировано порядка 10% общего объема портфеля кредитов юридическим лицам. И сейчас банки постепенно начнут возвращать клиентов к плановому графику обслуживания.

Если не будет новых стимулов, выход экономики на высокие темпы роста маловероятен, а бизнесу придется выполнять не только старые, но и текущие обязательства без каких-либо льгот и преференций. В острой фазе кризиса государство обеспечило бизнесу передышку, но условий для последующего восстановления не создало. И это нивелирует эффективность моратория на банкротство как антикризисной меры.

Дополнительные материалы: