Пауки в банке

Рейтинг банков Урало-Западносибирского региона по итогам 9 месяцев 2017 года

В условиях низкого роста рынка одним из способов конкуренции за источники доходов стало рефинансирование чужих кредитов, что ускоряет передел рынка в пользу крупных, прежде всего государственных игроков

Капитальные проблемы

За 11 месяцев текущего года лишились лицензий 45 кредитных организаций, тогда как за весь 2016-й — 97, за 2015-й — 93, за 2014-й — 86. Этот факт отметил в качестве достижения на конференции АРБ заместитель председателя Банка России Василий Поздышев, отвечающий за регулирование банковской деятельности.

Это, возможно, было бы так, если бы не переход под крыло ЦБ (в специально созданный Фонд консолидации банковского сектора) в третьем квартале двух крупнейших банковских групп «Открытие» и Бин, что по сути спасло их от банкротства. Обе группы (если консолидировать их активы) входили в первую десятку банков. Ранее банкротами становились все же менее крупные банки.

В то же время дан важный сигнал (прежде всего клиентам) — за крупные банки государство несет ответственность. Но только за самые крупные. Так, в июле отозвали лицензию у банка «Югра», и вся тяжесть банкротства легла на плечи АСВ, поскольку корпоративных клиентов у него почти не было. А в начале года лицензия отозвана у Татфондбанка, где пострадали многие юрлица (есть мнение, что банк не стали спасать по примеру «Пересвета», имеющего аналогичные проблемы из-за недостаточного лоббистского ресурса руководства Татарстана).

Капитал практически не может использоваться как показатель надежности банка. Напомним, у большинства банков, ставших проблемными, буквально накануне он был не просто положителен, а достаточен с точки зрения нормативов ЦБ. А потом оказывалось, что банк утратил не только капитал, но и значительную часть активов.

Реальным отражением капитала является способность банка зарабатывать операционную прибыль (до создания резервов). Банк с положительным капиталом может определенное время нести убытки. А вот убытки регулярные, скорее всего, свидетельствуют о том, что капитал отрицателен. Банки скрывают истинное положение вещей, пытаясь при реальных убытках показывать прибыль, но поскольку отчет о финансовых результатах состоит из многих статей, вывести банк на чистую воду можно (тот же Татфондбанк показывал некие доходы от доверительного управления имуществом).

Доля убыточных банков за год практически не изменилась — 29% (если брать только действующие банки), среди ста крупнейших их стало меньше — 20 вместо 29. Если сравнивать операционную прибыль (до резервов), то в целом по стране убыточен, по-прежнему, каждый пятый банк, а среди первой сотни — 13 против 18 годом ранее. Пятая часть банков имеет суммарный убыток за два года, у 80 банков (14%) эти убытки свыше 1% активов. Среди уральских таковых три.

Между тем отрицательный капитал и убытки — это не приговор (у банкротов оказывается дыра в несколько капиталов), если банк найдет источники финансирования. Так, с Уралтрансбанком регулятор заключил соглашение о финансовом оздоровлении: он не будет отзывать лицензию, но до 2020 года банк должен найти инвестора. А, например, Башкомснаббанк увеличил в этом году капитал за счет средств, безвозмездно переданных акционерами. Соответствующий счет появился в плане счетов только в 2015 году, в настоящее время 85 банков получили такие средства, среди региональных, кроме упомянутого, — Уральский банк реконструкции и развития (УБРиР), «Уральский капитал», Тагилбанк и «Акцент».

Передел пирога

Зарабатывать банкам мешает стагнация активов и кредитных портфелей. С начала года активы системы выросли на 4%, при этом у госбанков — почти на 5%, у частных — на 3,3%. У региональных банков рост 5%, у малых и средних московских — сокращение на 1%.

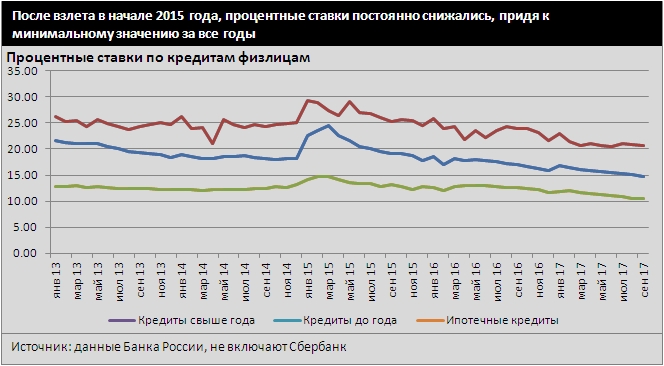

Корпоративные кредитные портфели растут у государственных и крупных частных банков, у региональных нулевой рост, у московских — падение. Спроса со стороны бизнеса на кредиты пока нет. При этом процентные ставки снижаются, и банки не получают прежних доходов.

В поисках заработка банки вновь обратились к потребительскому кредитованию. В целом портфель кредитов физлицам увеличился за девять месяцев на 9%, при этом у госбанков на 10%, у частных — на 6,5%. Существенную часть прироста дает ипотека — 9% (у госбанков — 10%, у частных — 6%), прочие потребительские кредиты — 7% (у госбанков — 8%, у частных — 3%). В целом неипотечное кредитование сокращалось с начала 2015 года, и только во втором квартале 2017-го начало показывать положительную динамику. Ипотека подъем не прекращала и в настоящее время по ежемесячному приросту соответствует 2014 году.

Поскольку количество хороших заемщиков не увеличивается, самым надежным остается рефинансирование кредитов других банков. Это снижает как риски (в кредитной истории есть данные, как заемщик обслуживает этот конкретный кредит), так и затраты на андеррайтинг. Так как в выигрыше банки, способные предложить более низкую ставку, основные игроки рынка — госбанки.

— Наиболее популярным является рефинансирование ипотеки. В Свердловской области доля рефинансируемых ВТБ кредитов по данному направлению достигла 30% в новых выдачах. Доля рефинансирования в кредитах наличными меньше — около 8%. При этом еще в начале года она была лишь 4%, то есть спрос на рефинансирование увеличивается, — отмечает управляющий розничным бизнесом банка ВТБ в УрФО Сергей Кульпин.

В целом по стране ВТБ держит 18% рынка ипотеки, а с начала года лидирует по динамике портфеля (14%). При этом 57% задолженности в сегменте приходится на Сбербанк, всего на госбанки — 87%, еще 12% — на крупнейшие частные банки, менее 3% — на остальные.

— Ипотечный портфель Абсолют Банка (не размещает данных по ипотеке на сайте ЦБ, поэтому не вошел в наши таблицы; его портфель является третьим по величине в регионе после Сбербанка, ВТБ и Газпромбанка. — Ред.) в Екатеринбурге достиг 6,5 млрд рублей. По сравнению с началом года — увеличение на 20%. До конца года планируется рост еще на 10%, — отмечает заместитель управляющего филиалом Абсолют Банка в Екатеринбурге Светлана Ковалева. — Мы занимаемся рефинансированием только ипотечных кредитов. В 2017 году в нашем филиале количество обращений по рефинансированию выросло почти в пять раз по сравнению с аналогичным периодом прошлого года. Чаще всего рефинансируются кредиты, взятые с 2012 по 2014 год, когда уровень ставок соответствовал 13 — 14% годовых. Мы прогнозируем дальнейший рост рынка рефинансирования и увеличение доли в выдаче кредитов до 15%.

В условиях снижения ставок и потребности зарабатывать деньги на кредитах к ипотеке (в том числе рефинансированию) обратились и региональные банки, ранее не работавшие на этом рынке: практически у всех на сайтах появились соответствующие пункты в меню.

— В наш банк часто обращаются также с просьбой рефинансировать ипотечные кредиты со сменой графика — аннуитетные платежи поменять на дифференцированные и тем самым снизить размер переплаты и сделать свободнее процесс досрочного возврата, — добавляет начальник управления розничного кредитования ПАО «Челиндбанк» Виктория Романченко. — Общий процент рефинансирования в общем объеме выдач по нашему банку не превышает 6%.

Впрочем, в рефинансировании ипотеки региональным банкам сложно тягаться с крупными, но они охотно рефинансируют другие кредиты.

— Заемщики, взявшие дорогие кредиты в 2015 — 2016 годах по высоким ставкам (до 25% годовых), стремятся снизить нагрузку на личный бюджет, — поясняет начальник управления кредитных продуктов УБРиР Светлана Давыдова. — Продукт пользуется популярностью: так, у нас за последние три месяца объемы средств, выданных на рефинансирование, в среднем растут на 50% ежемесячно. Рассчитываем, что в следующем году значительно увеличим долю рефинансирования в общем кредитном портфеле.

Выдоха нет

К чему может привести новый бум на рынке потребительских кредитов? Во-первых, к еще большей дифференциации качества портфелей у разных банков. Качественные заемщики и раньше мигрировали в банки с более низкими ставками, а рефинансирование ускорило этот процесс. Во-вторых, к дальнейшей концентрации рынка розничного кредитования, прежде всего ипотеки, у госбанков.

За качество кредитов у банков с высокими ставками есть опасения, так как экономическая ситуация не улучшается, и рост задолженности, скорее, сигнализирует о затыкании дыр в бюджете заемщиков.

Ипотека, автокредиты и нецелевые кредиты (наличными, кредитные карты) — три разных продукта по риску и потребителям. Рост ипотечного кредитования связан не столько с улучшением экономической ситуации, сколько с желанием сохранить деньги в условиях падения ставок. Человек, имеющий достаточный и стабильный доход, приобретает недвижимость с целью сбережения капитала, тем более что цены и ставки достигли минимума. Реальные сроки, за которые гасится кредит, в два с лишним раза ниже обозначенных в договоре: ипотеку с фактическим ежемесячным платежом в 30 тыс. рублей по-прежнему могут позволить себе только самые обеспеченные. За всю историю ипотеки в РФ выдано около 7 млн кредитов, что не равно количеству заемщиков. На текущий момент можно оценить количество семей, имеющих ипотеку, примерно в 5%.

— Такое ощущение, что уральцы «отдышались от кризиса». В этом году они снова стали довольно активно покупать жилье комфорт-класса в престижных жилых комплексах. У нас максимальный спрос на первичном рынке на квартиры стоимостью около 2,5 млн рублей — потому что доступно, и на квартиры около 4,5 млн рублей — потому что более высокое качество. Если построить график цен, то получается два пика, а между ними — провал интереса, — итожит Светлана Ковалева. — Что касается сокращения платежеспособных клиентов, то его, вероятнее всего, почувствуют те кредитные организации, которые не входят в топ-10 ведущих ипотечных банков страны. Сильные игроки станут сильнее, слабые — слабее. И это закономерно.

Дополнительные материалы:

|

На конфигурацию российской банковской системы во многом оказывает влияние надзорная деятельность Банка России. В начале ноября первый заместитель председателя Банка России Дмитрий Тулин, курирующий вопросы надзора, посетил Екатеринбург, где выступил с лекцией перед студентами Уральского финансового университета, встретился с журналистами уральских СМИ и ответил на вопросы «Эксперт-Урала». — В количественном отношении российская банковская система существенно сжалась. С конца 2013 года с рынка ушло 350 банков. Каковы наиболее распространенные причины, по которым Банк России применяет жесткие меры? — Существенная доля, около 40% всех отзывов лицензий, связана с нарушением закона 115-ФЗ — так называемыми сомнительными операциями, то есть с обналичиванием и легализацией доходов, полученных преступным путем. Как правило, это банки, которые обслуживали потребности теневого сектора экономики. Другие банки лишились лицензии в связи с фундаментальной финансовой слабостью. — А чем вызвана слабость? Это неумение вести бизнес или злоупотребления? — Обычно мы видим сочетание нескольких факторов. Как правило, все начиналось с ошибок, но когда ситуация постепенно ухудшалась и собственники и топ-менеджеры банков понимали, что бизнес-модель уже не позволяет зарабатывать, что крах неизбежен, у некоторых появлялось искушение «поработать» для себя и вывести деньги. Есть и еще одна причина. Фундаментальная проблема российской банковской системы в том, что многие частные банки изначально не имели реального капитала и неизбежно были подвержены повышенным рискам. Поэтому вероятность того, что со временем подобные банки потерпят финансовый крах, была очень высока. Создание банка без реального капитала — это «родовая травма» нашей банковской системы. Последствия ее мы сейчас и наблюдаем. — В этом году Банк России применил новый механизм санации через фонд консолидации банковского сектора (ФКБС). Удовлетворен ли Банк России тем, как новый механизм работает? — Новый механизм начал работать совсем недавно. Для его реализации было создано специальное законодательство, но уже сейчас мы видим, что в законе всего не предусмотришь. Жизнь оказывается намного разнообразней. Например, речь идет о совершенствовании некоторых процедур корпоративного управления, необходимых для дальнейшей докапитализации санируемого банка. В процессе финансового оздоровления ряд действий можно провести только через решение внеочередного собрания акционеров действующего банка и предварительное решение совета директоров. Это означает, что требуется высокий уровень сотрудничества между Банком России, действующими собственниками банка и их органами управления. Однако зависимость от действий собственников может быть опасной, поскольку в процессе финансового оздоровления интересы не всегда совпадают. Мы будем добиваться того, чтобы действия, направленные на докапитализацию банка, могли быть осуществлены временной администрацией Банка России. — Каковы будут дальнейшие направления надзора? — Основной смысл и содержание нашей работы — это профилактика банковских крахов. Это подводная часть айсберга, которая обычно не видна публике. Мы внимательно смотрим за финансовым положением каждого банка и, если видим проблемы, ведем диалог с менеджерами и собственниками банков для их решения. Это довольно часто удается. Выбор между отзывом лицензии и санацией всегда очень непрост, и решение в каждом конкретном случае принимается индивидуально. Банковский крах, который сопровождается закрытием банка после отзыва лицензии или процедурой санации, связан с признанием убытков, а это потери для общества. Главная наша цель — помогать банкам исправлять ошибки на ранних стадиях и не доводить дело до финансового оздоровления или отзыва лицензии. Наша задача — повышать устойчивость банковского сектора, добиваться того, чтобы банки занимались самооздоровлением. — После введения временной администрации в банке «Югра» звучало много претензий в адрес надзорных органов. Если в банке были проблемы, почему меры не приняли раньше? — Кредитование бизнеса собственников банка — это еще одна проблема российской банковской системы. У заемщика и кредитора интересы не всегда совпадают, поэтому и существует процедура оценки заемщика. Никогда сотрудники банка не будут ответственно подходить к оценке кредитного риска, если они рассматривают проект собственника этого банка. Мы начали регулировать этот аспект в полную меру только с введением норматива Н25, отражающего максимальный размер риска на связанное с банком лицо (группу лиц). Но как оценить эту связанность? Мы как надзорный орган можем ее увидеть, но в российском законодательстве общие подходы сильно формализованы, и мы не вправе опираться на наши оценки при принятии надзорных решений. Потому тратим достаточно много времени на сбор необходимой доказательной базы. Так было и с банком «Югра». Банк действовал по классической схеме, привлекая деньги вкладчиков и используя эти средства для финансирования проектов, выдавая кредиты различным компаниям, связанным с собственником банка. Как только в банк вошла временная администрация, такие кредиты перестали обслуживаться. — Банк России намерен провести оценку качества систем управления рисками и достаточности капитала крупнейших банков. Что даст эта мера? — Это новое регуляторное правило, своего рода возможность понять банки. В бизнесе существует правило: знай своего клиента. Мы должны очень хорошо знать и понимать поднадзорные банки: какая у них бизнес-модель, как они будут действовать в случае ухудшения финансового положения. Наша культура надзора меняется, и мы стремимся соответствовать лучшим международным практикам. Эта новация — часть стратегии развития новой культуры. |

|

В последние годы государство в лице Центрального банка России активно регулирует рынок финансовых услуг путем отзыва лицензий у недобросовестных участников рынка. В связи с этим освобождаются ниши в различных рыночных сегментах, считает коммерческий директор ООО «АРинтег» Дмитрий Слободенюк Банки, обладающие достаточным запасом прочности и заслужившие хорошую репутацию, стараются привлечь к себе клиентов банков-банкротов, предлагая широкий спектр онлайн-сервисов, в том числе и ДБО. Количество платных услуг, предоставляемых банками при помощи ДБО, от оплаты мобильного телефона до оплаты кредитов и штрафов, постоянно растет. Таким образом, все увеличивающееся количество пользователей накладывается на все более активное использование этими пользователями услуг банков. Однако расширение спектра платных услуг влечет за собой риски и угрозы информационной безопасности. DDos-атаки, фишинг, межсайтовое выполнение сценариев (Cross Site Scripting) и кража персональных данных — это лишь малая часть существующих угроз. Конечные пользователи не представляют, какие меры принимают банки для защиты систем ДБО. Это закупка и внедрение средств от DDos-атак, антивирусное ПО, средства WAF и пр. Невозможно полностью обезопасить интернет-банкинг, так как ДБО — это процесс, а абсолютно безопасных процессов не бывает, всегда присутствует доля риска. Безопасность можно рассматривать как состояние, при котором уровень риска использования сервиса приемлем как для пользователя, так и для владельца. Качество предоставляемой услуги ДБО для банков — это вопрос привлечения клиентов. Качество определяется прежде всего объемом предоставляемых услуг, удобством использования, доступностью и защищенностью. Именно защищенность становится все более весомым критерием при выборе системы ДБО и в немалой степени влияет на выбор банка. Какие рекомендации можно дать конечным пользователям – клиентам услуг ДБО? |

Не доводить дело до отзыва лицензии

Не доводить дело до отзыва лицензии Безопасность как состояние

Безопасность как состояние