Особо не опасен

Рейтинг страховых компаний Урала и Западной Сибири по итогам I квартала 2016 года

Специфика рынка страхования особо опасных объектов не располагает к страховым мошенничествам и потребительскому экстремизму. Однако низкая убыточность подталкивает компании к незаконному демпингу

Процесс ухода с рынка страховщиков не сбавляет, а набирает обороты. Если за весь прошлый год лицензий лишились 67 компаний (не принимая в расчет слияния), то в первой половине этого — уже 47. Игроков на уральском рынке осталось менее сотни (родственные компании сгруппированы).

Накрылась премия в квартал

Первый квартал имеет свою специфику — в нем собирается более половины годовых премий по ДМС, страхованию имущества юрлиц и обязательному страхованию опасных производственных объектов (ОС ОПО). По всем другим видам сборы, напротив, недотягивают до четверти годовых, так, в 2015-м они составили лишь пятую часть. Поэтому делать выводы из динамики большинства видов по итогам первого квартала особого смысла не имеет.

В целом сборы премий по стране за год выросли на 13% (на Урале на 3,8%). Однако без учета двух видов, показывающих существенный рост, — ОСАГО и страхования жизни, картина разительно отличается: по стране рост — всего 2%, а на Урале и вовсе падение на 14%. Сегмент ОСАГО увеличился по стране на 35%, по Уралу — на 36%, страхование жизни показало 77% и 58% соответственно. В динамике ОСАГО главную роль сыграл рост с апреля 2015 года тарифов. Для страхования жизни определяющими стали рост ипотечного кредитования, снижение ставок по вкладам (накопительное страхование как альтернативный вид сбережений), льготы по налогообложению (с начала 2015 года, но эффект проявился не сразу; подробнее см. «Не застрахованы»).

Обязательные виды растут быстрее добровольных — эта характеристика динамики рынка за последние несколько лет стала привычной. Росло и само количество обязательных видов: в 2012 году появилось ОС ОПО, в 2013-м — страхование ответственности перевозчиков перед пассажирами. Но все же львиную долю в обязательных видах занимает ОСАГО — 89% по итогам 2015 года. Далее по объему сборов идет страхование военнослужащих (7%), но этот сегмент никак нельзя назвать рыночным: все пять игроков — государственные и окологосударственные компании (47% приходится на ВТБ Страхование). Сегменты ОС ОПО и страхование ответственности перевозчика составляют 2,5% и 1,5% от премий обязательных видов. Совсем крошечные — страхование работников налоговых органов и страхование пациентов, участвующих в клинических исследованиях лекарств.

Обязательные виды растут быстрее добровольных — эта характеристика динамики рынка за последние несколько лет стала привычной. Росло и само количество обязательных видов: в 2012 году появилось ОС ОПО, в 2013-м — страхование ответственности перевозчиков перед пассажирами. Но все же львиную долю в обязательных видах занимает ОСАГО — 89% по итогам 2015 года. Далее по объему сборов идет страхование военнослужащих (7%), но этот сегмент никак нельзя назвать рыночным: все пять игроков — государственные и окологосударственные компании (47% приходится на ВТБ Страхование). Сегменты ОС ОПО и страхование ответственности перевозчика составляют 2,5% и 1,5% от премий обязательных видов. Совсем крошечные — страхование работников налоговых органов и страхование пациентов, участвующих в клинических исследованиях лекарств.

Без рисков

По прошествии четырех лет можно подвести некоторые итоги ОС ОПО. Первый — убыточность вида пока составляет в целом по стране не более 4% (максимум отдельных компаний — 25%). Страховые тарифы были несколько раз пересмотрены в сторону уменьшения (по отдельным объектам — шахтам — в сторону увеличения), и страхователи говорят о необходимости дальнейшего снижения. В то же время страховщики указывают на то, что страхуются крайне редкие катастрофические риски (в 2015 году заявлено всего 769 случаев на 227 тыс. выданных полисов), при этом максимальная страховая сумма по одному случаю может составить до 6,5 млрд рублей, что больше годовых сборов всех компаний. Компании, а они все входят в перестраховочный пул, за несколько лет должны накопить необходимые резервы.

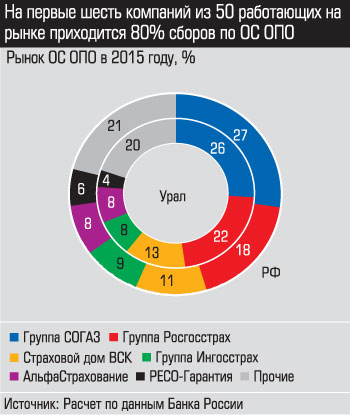

Второй вывод — на рынке высока концентрация: на первые пять игроков в первом квартале 2016 года пришлось 72% сборов, а на первые десять — 90% (по итогам 2012 года аналогичные показатели — 61% и 78%). В своеобразный элитарный клуб входит всего 44 члена. Для осуществления деятельности компания должна быть членом Национального союза страховщиков ответственности (НССО), платить вступительный (6 млн рублей) и членский взносы (2,5 млн рублей + процент от сборов), участвовать в перестраховочном пуле. Это — своеобразный барьер для выхода на рынок малых компаний. За всю историю НССО из числа ее членов выбыло 34 организации, в том числе 15 из-за отзыва лицензии, одна по причине слияния, 18 покинули ряды добровольно (11 в 2015 году и четыре в 2016-м). Вполне закономерно, что рынок ОС ОПО перераспределился в соответствии с весами компаний на рынке страхования имущества юридических лиц, поскольку крупнейшие компании работают в обоих видах.

— С 2012 года рынок ОПО распределился между компаниями приблизительно в соответствии с их долями на рынке. Так как условия страхования одинаковы для всех, конкурентоспособные компании ищут нефинансовые способы привлечения клиентов, например, совершенствуют документооборот, чтобы оперативно выдавать полисы и оформлять дополнительные соглашения. Кроме того, предлагаются за дополнительную плату договоры добровольного страхования ответственности, расширяющие обязательное покрытие, — рассказывает Алексей Зайцев, специалист департамента страхования финрисков и ответственности ОАО «АльфаСтрахование».

— С 2012 года рынок ОПО распределился между компаниями приблизительно в соответствии с их долями на рынке. Так как условия страхования одинаковы для всех, конкурентоспособные компании ищут нефинансовые способы привлечения клиентов, например, совершенствуют документооборот, чтобы оперативно выдавать полисы и оформлять дополнительные соглашения. Кроме того, предлагаются за дополнительную плату договоры добровольного страхования ответственности, расширяющие обязательное покрытие, — рассказывает Алексей Зайцев, специалист департамента страхования финрисков и ответственности ОАО «АльфаСтрахование».

Большая часть полисов продается прямым страхованием без участия посредников. Аналогичная ситуация в других сегментах, где клиенты — крупные юридические лица: ДМС, страхование грузов и транспорта (кроме автокаско). Страхование ОПО можно считать ярким примером кросс-продаж. «Среди наших клиентов много компаний, которым мы обеспечиваем полноценную комплексную страховую защиту, которая включает страхование имущества, строительно-монтажных рисков, ответственности при эксплуатации опасных производственных объектов, каско и ОСАГО, добровольное медицинское страхование», — подтверждает территориальный директор по Уральскому федеральному округу АО «СОГАЗ» Татьяна Ковалева.

Специфика рынка не располагает к страховым мошенничествам и потребительскому экстремизму, а это главный бич ОСАГО. Однако низкая убыточность подталкивает к незаконному демпингу — завышенным комиссионным посредникам и возврату части премии клиенту.

— Одной из проблем рынка является нарушение методических рекомендаций НССО в части отнесения того или иного объекта для определения страхового тарифа, — указывает директор филиала компании РОСГОССТРАХ в Свердловской области Вадим Каточиков. — Неверная идентификация ОПО приводит к разночтению в размерах страховых премий, что вводит клиентов в заблуждение. Соответственно страховая компания, которая неверно применяет страховые тарифы, демпингует на рынке, и в таких случаях добропорядочным страховщикам трудно конкурировать.