Операция «конвертация»

Анализ рейтинга Уральский экспорт-100

Эпоха нефти угасает. Экспортеры от металлургии и химии в выигрыше. На будущее никто не загадывает

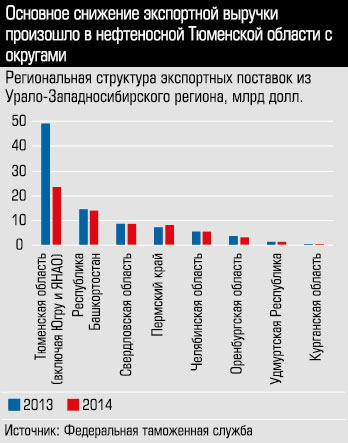

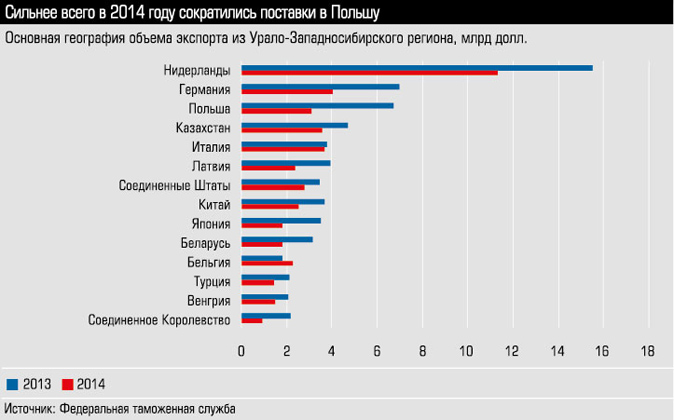

Объем экспортной выручки компаний, зарегистрированных в десяти областях Урало-Западносибирского региона, в 2014 году упал на 29,4%: 64 млрд долларов против прежних 90,7 миллиарда. Официальная статистика Федеральной таможенной службы выглядит катастрофически и очень напоминает 2009 год: по его итогам поставки уральских компаний за границу также просели на 30% (читай статью «Ждать»). Однако не спешите: 2015-й — не 2009-й, и нынешний провал кризисным просим не считать.

Кесарю — кесарево

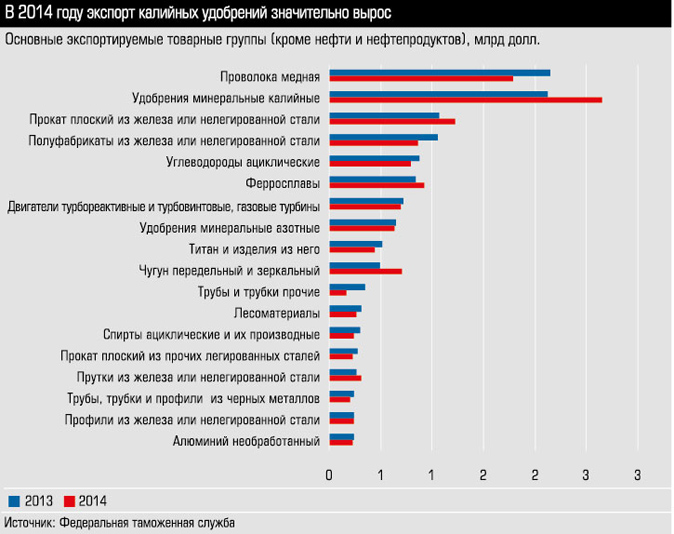

Почему нет? Во-первых, отвлечемся от финансовых показателей и обратим внимание на количественные: поставки в 2014 году по большинству экспортируемых товарных групп были более-менее стабильны — колебания не более 10% в обе стороны (что тоже немало, но никак не 30%). Более того, по некоторым ключевым для Урала товарным направлениям произошел существенный прирост: экспорт калийных удобрений увеличился на две трети прежнего объема, поставки передельного чугуна — на 44%, горячекатаного проката — на 17%.

|

|

Единственный продуктовый сектор, который в 2014 году вдруг оказался в явных аутсайдерах, — это углеводороды и продукты их переработки. В натуральном выражении, по официальным данным таможни, экспорт сырой нефти с территории Урало-Западносибирского региона сократился на 39%, битуминозных нефтепродуктов — на 31%, прочего углеводородного сырья и полуфабрикатов — от 11 до 50%. Если судить по этим показателям номинально, то обвал действительно катастрофический. Но экономическую ли реальность он отображает? Скорее, бюрократическую: бывший холдинг ТНК-ВР, долго возглавлявший наш рейтинг федеральных подразделений, вошел в состав Роснефти и регистрация его товарных и денежных потоков изменилась. Теперь, судя по отчетным данным, в Урало-Западносибирском регионе от деятельности бывшего ТНК-ВР (ныне РН Холдинг) остались считанные проценты.

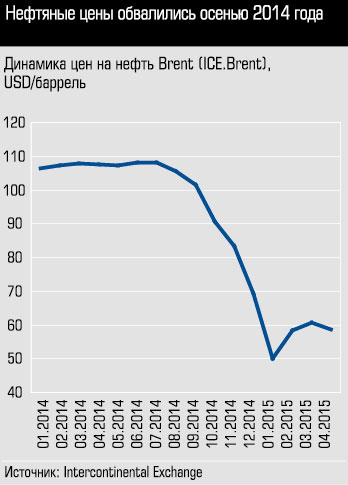

В финансовом выражении нефтяное падение еще глубже: в 2014 году экспортная выручка по сырой нефти сократилась в 1,76 раза, по нефтепродуктам — в полтора. Почему — понятно: осенью прошлого года обвалились нефтяные цены. Так, в первой половине 2014 года баррель нефти марки Брент стоил 100 — 110 долларов, в начале октября — 90, в начале ноября — 83, декабря — 70. В январе текущего года цены достигли многолетнего минимума — 50 долларов за баррель, к весне-2015 стоимость откорректировалась до 60 долларов. Так что есть в отставании нефтяного сектора в 2014 году и объективная экономическая составляющая.

|

|

Оттого не только бывший ТНК-ВР, но и крупнейшие компании нашего макрорегиона, традиционно входящие в топ-100 экспортеров и специализирующиеся на нефти, также показали минус: давний лидер нашего рейтинга Сургутнефтегаз — 14%, Орскнефтеоргсинтез — 13%, Стерлитамакский нефтехимический завод — 44%. Но, отвлекаясь от возни с перерегистрацией, в очередной раз подчеркнем: нефтяные поставки для российского государства — это стратегическая компетенция, и искать бюрократические или даже экономические объяснения сложившейся ситуации в усилившемся геополитическом напряжении не стоит. Взглянем, например, на Башнефть: по итогам 2014 года компания нарастила экспортную выручку на 5% вопреки конъюнктурной логике.

К тому же раз отрасль стратегическая, то и рычаги управления, и возможные риски и барыши — дело федерального центра. Вспомним, что существенная часть доходов отечественных нефтяников уходит в центральный бюджет в виде налога на добычу полезных ископаемых и таможенных пошлин — на места в регионы средств поступает не так и много. Особенно после окончательной централизации налога на добычу с 2010 года (подробней читай «Как дважды два»). Да, разумеется, если в опорной для федеральной казны отрасли наблюдаются проблемы с выручкой, то возникающие стрессы будут касаться всей страны, однако они не являются прямыми для нашего макрорегиона, да и повлиять на них с локального уровня никто не в состоянии.

Поэтому очистим рассматриваемый пул экспортируемых с территории Урала и Западной Сибири товарных групп от углеводородных составляющих. Тогда увидим: и в товарном, и в финансовом выражении объем уральского экспорта в 2014-м в целом оставался на уровне 2013 года.

|

|

И еще подчеркнем, что сложившаяся ситуация зеркально противоположна той, что была в 2009 году. Вспомните: первым делом кризисный обвал на себе почувствовали экспортеры черных металлов, вторыми — производители цветмета, за ними — машиностроители. И виной спада была не ценовая ситуация, а резкое сокращение спроса — никто не покупал нашу продукцию. Но при этом островком стабильности, как многие годы до этого, оставались нефтяные поставки за рубеж. «Нефтянка как-нибудь нас вытащит» — поговаривали тогда. Все нет так сейчас: лихорадит в первую очередь как раз стратегическую нефтянку на фоне угрюмого застоя локального регионального отраслевого ядра; да и в целом, видимо, углеводородный сектор совсем выдохся как драйвер российской экономики.

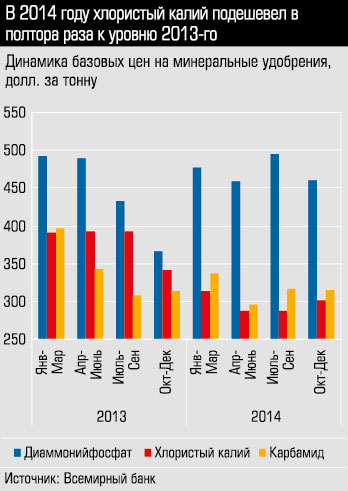

Доминируй как можешь

По другим сырьевым товарным группам ценовая ситуация разнонаправлена. Самая яркая — в сегменте калийных удобрений. Среднеконтрактные цены на этом рынке снижаются уже несколько лет, но в 2014 году наиболее радикально: до осени 2013-го было под 400 долларов за тонну хлористого калия, в последнем квартале — около 350 долларов, а с весны 2014-го — меньше 300 долларов.

Однако этот обвал — не как на рынке нефти: рынок хлористого калия олигополистичен, крупнейший игрок на нем — прикамский Уралкалий. Напомним, что, разорвав отношения с Беларуськалием, уральские производители удобрений сменили рыночную тактику: снижать цены, занимать новые ниши и выдавать на рынок максимально возможные объемы продукции (мы об этом не раз писали, см., например, «Инвестируй в пермское»). Прежде Уралкалий был сторонником стратегии высоких цен, там намеренно и на опережение сокращали производство продукции, чтобы подхлестнуть их рост (читай «Больше кормить? Нет, доить!»).

|

|

Вот и результат новой стратегии: цены за полгода рухнули в полтора раза, объемы уральских поставок калийных удобрений за рубеж увеличились на 68% в натуральном выражении (данные ФТС), а Уралкалий в 2014 году продемонстрировал прирост экспортной выручки на 25% к уровню 2013-го. Это один из самых динамичных скачков среди крупнейших предприятий нашего рейтинга.

Заметим, что на братском рынке азотных удобрений ситуация дружелюбно стабильная: мировые цены на карбамид также сильно просели еще в середине 2013-го (хотя и менее обвально, чем калийные), цены на диаммонийфосфат начали было падать в конце 2013-го, но в начале 2014 года выправились. Итог: прирост поставок фосфатов на внешние рынки с Урала в 2014 году — 9,5%, а пермские «Минеральные удобрения» показали увеличение экспортной выручки на 4,2%.

Металлические цены вели себя по-разному. На рынках черных металлов цены не быстро, но уверенно и равномерно поднимались на протяжении всего 2014 года, нарастив за период 15%. В результате экспорт некоторых товарных групп в чернометаллургическом секторе имел двузначный прирост, соответствующее увеличение выручки получили и уральские предприятия: Магнитогорский комбинат — 9,5%, Серовский завод ферросплавов — 15,8%, ВИЗ-Сталь — 4,5% и т.д. Заметим, что мощный ценовой скачок в секторе случился в начале 2015 года, и в исследуемой нами статистике его финансовое воплощение не отразилось.

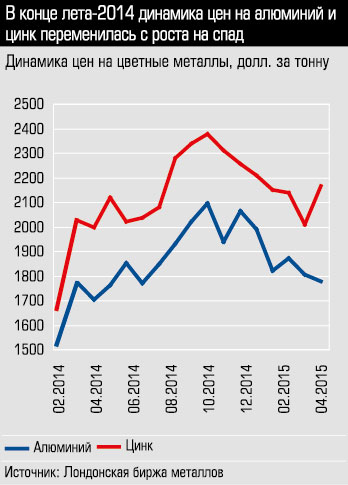

Неплохая конъюнктура царила на рынке алюминия и цинка: и хотя вторая половина 2014 года прошла под знаком падения цен, в целом котировки на Лондонской бирже по этим металлам в 2014 году были выше уровней 2013-го. Однако воспользоваться ценовой ситуаций в полной мере уральские производители алюминия не в состоянии: основные производственные активы в макрорегионе изношены и эффективного прироста производства не выдают. В результате по товарной группе «алюминий необработанный» в 2014 году наблюдался небольшой спад экспортных поставок — минус 4%. Зато внешнеторговые поставки цинка выросли почти на 30%, однако объемы тут сравнительно невелики.

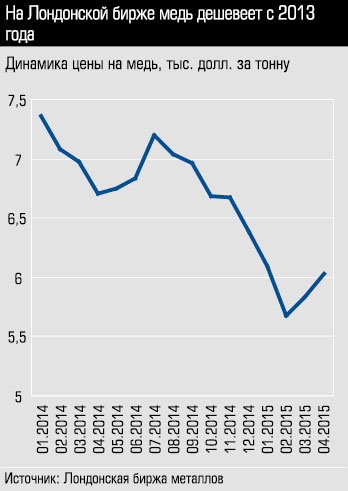

Хуже дела на рынке меди: лондонские цены снижаются второй год подряд, падение котировок в 2014 году было безапелляционно равномерным, в результате средняя цена за минувший год урезана на 20 — 22%. Результат — медной проволоки уральцы вывезли в 2014 году на 10% меньше, чем в позапрошлом. Однако наши ключевые медные холдинги не сдаются: по данным компаний, экспортная выручка УГМК за 2014 год приросла на 1,7%, РМК — на 3,1%. Сказывается диверсифицированность: нынче это масштабные группы компаний, объединяющие разнопрофильные активы.

В пересчете на каури

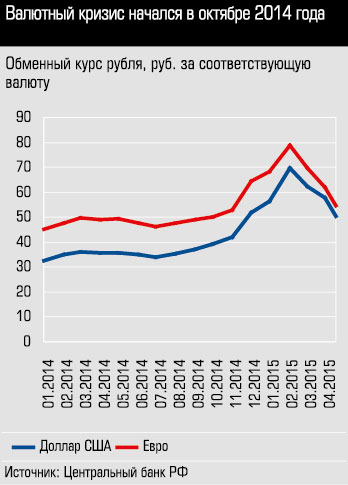

До сих пор, говоря о финансовых показателях, мы вели счет в долларовом выражении. Однако не стоит забывать о девальвации рубля, стартовавшей осенью 2014 года. До сентября прошлого года курс доллара колебался на уровне 35 — 37 рублей, но уже в начале ноября он составил 42 рубля, в начале декабря — 52 рубля, а закрылся 2014 год при курсе в 56 рублей за доллар США. Итого к концу года девальвация составила 1,5 — 1,6 раза. Падение меньше, чем обвал нефтяных цен (хотя и сопоставимо), но полностью покрывает рукотворные ценовые флуктуации на рынке минеральных удобрений, а уж снижение цен на медь компенсирует с лихвой (подробнее см. «Между конъюнктурой и девальвацией»).

Так что если перевести экспортную выручку в рубли, картина тридцатипроцентного проседания преображается. Вырученные экспортерами нашего макрорегиона в позапрошлом году 90,7 млрд долларов по тогдашнему среднему курсу (32,5 рубля за доллар) — это примерно 2,9 трлн рублей. А 64 миллиарда за 2014 год в пересчете по среднему курсу прошлого года (номинальный — 38 рублей) — уже 2,4 трлн рублей. Если считать по котировкам конца 2014 года (средний курс за четвертый квартал — 47 рублей), то и вовсе перевалим за 3 триллиона. Если же вывести за рамки рассмотрения просевшие по разным причинам нефтяные товарные группы, то переведенная в рубли экспортная выручка предприятий Большого Урала в 2014 году окажется выше на 17% уровня 2013 года (по среднегодовым курсам) или, как максимум, даже на 40% (по средним курсам последних кварталов соответствующих лет). Так что жалеть отечественных экспортеров рано.

Но это постфактум. А в перспективе безоблачных далей не просматривается. Возьмем курсовую ситуацию: рубль не просто упал (с последующей коррекцией), но, судя по всему, национальная валюта вступила в период нестабильности. Нынче доверие к любым прогнозам относительно курсовых стоимостей рубля, по нашему ощущению, крайне низко. Все это чревато повышенными рисками для участников внешнеэкономической деятельности и, значит, возросшими затратами на страхование и хеджирование этих рисков. А еще не стоит забывать санкционное противостояние (отменят или наоборот ужесточат) и участившийся пересмотр отечественным правительством разнообразных экспортных и импортных пошлин. Экономической стабильности эти факторы не добавляют.

Но это постфактум. А в перспективе безоблачных далей не просматривается. Возьмем курсовую ситуацию: рубль не просто упал (с последующей коррекцией), но, судя по всему, национальная валюта вступила в период нестабильности. Нынче доверие к любым прогнозам относительно курсовых стоимостей рубля, по нашему ощущению, крайне низко. Все это чревато повышенными рисками для участников внешнеэкономической деятельности и, значит, возросшими затратами на страхование и хеджирование этих рисков. А еще не стоит забывать санкционное противостояние (отменят или наоборот ужесточат) и участившийся пересмотр отечественным правительством разнообразных экспортных и импортных пошлин. Экономической стабильности эти факторы не добавляют.

Кстати, ко всему прочему ужесточился и без того строгий отечественный валютный контроль, что привело к возрастанию бюрократии при оформлении экспортно-импортных операций. Для крупных компаний, многие годы работающих на внешние рынки, этот фактор решающей роли не играет, однако для компаний поменьше он значим. В постдевальвационные месяцы ориентация на экспорт часто называется спасительной лазейкой для отечественного бизнеса (об этом, например, «Статистическое расследование очевидного»). Тем не менее нового вала отечественных компаний, решивших штурмовать зарубежные рынки, статистика не фиксирует. И если экономическая и геополитическая определенность не окрепнет, а бюрократический надзор за внешнеэкономическими связями не ослабеет, та самая экспортная лазейка так и останется иллюзией.

Дополнительные материалы:

|

Контроль и учет Экспортная деятельность всегда находилась под пристальным вниманием контролирующих органов, а в последнее время контроль еще ужесточился. На что стоит обратить внимание, чтобы не генерировать дополнительные риски, рассказывает директор налогового отдела КПМГ Нина Гулис

— Мы отчетливо видим тренд на существенное ужесточение регулирования и контроля в отношении внешнеэкономических сделок. И речь идет не только о купле-продаже товаров, но и о сделках, связанных с финансированием, реализацией активов, а также о любых выплатах за рубеж (дивиденды, проценты, роялти). — На какие новации налогоплательщикам, занимающимся экспортно-импортными операциями, следует обратить внимание? — Ключевые новации законодательства в 2015 году сформулированы в рамках вступившего в силу пакета деофшоризационных поправок в Налоговый кодекс РФ. В частности пакет предусматривает введение понятия контролируемых иностранных компаний, налогового резидентства для иностранных юридических лиц, а также концепцию фактического получателя дохода. Многие российские группы компаний, имеющие зарубежные структуры, вынуждены сейчас формировать дополнительный учет и отчетность, оценивать потенциальные налоговые, финансовые, административные последствия, связанные с деятельностью таких структур. Практика нашей работы показывает, что многие российские холдинги уже сейчас предпринимают шаги для инвентаризации и систематизации зарубежных операций и дочерних структур, поскольку это сложный и долгий процесс. Поэтому если компании еще не приступили к анализу зарубежных операций на предмет соответствия новым нормам НК РФ, затягивать с этим точно не стоит, тем более что до 15 июня 2015 года в налоговый орган необходимо предоставить уведомление об участии в иностранных организациях. Другим инструментом налогового контроля над деятельностью экспортеров является действующее законодательство о трансфертном ценообразовании, в соответствии с которым налоговые органы могут контролировать цены в сделках с взаимозависимыми иностранными компаниями и покупателями из офшоров (в том числе независимыми). Многие компании-экспортеры сейчас в стадии подготовки уведомлений и документации по трансфертному ценообразованию, обосновывающих рыночный уровень экспортных сделок, и мы активно помогаем им в этом. В числе прочих законодательных изменений, касающихся организаций-экспортеров, можно выделить отмену обязанности восстанавливать НДС в отношении основных средств и нематериальных активов в случае дальнейшего использования их для осуществления операций по реализации, облагаемых по нулевой ставке НДС (с 1 января 2015 года утратил силу пп. 5 п. 3 ст. 170 НК РФ). — Каких изменений можно ожидать в течение этого года? — Налоговое законодательство и правоприменительная практика не стоят на месте, и я уверена, что 2015 год не будет исключением. Например, в марте 2015 года принят новый федеральный закон, вносящий существенные изменения в статью 269 Налогового кодекса РФ в части особенностей включения процентов по долговым обязательствам в базу по налогу на прибыль. При этом закон распространяет действие на правоотношения, возникшие с 1 января 2015 года. Кроме того, на рассмотрении в Государственной думе РФ находится законопроект, предусматривающий возможность вычета НДС по экспорту в общем порядке — в момент приобретения товаров (работ, услуг), а не сбора документов, обосновывающих ставку 0%. В случае его принятия будет существенно упрощен порядок заявления налоговых вычетов по НДС для организаций-экспортеров. |

|

Между конъюнктурой и девальвацией Рынок меди конкурентен как в России, так и за рубежом, и катастрофических сценариев на нем не предвидится, уверен заместитель генерального директора УГМК Евгений Брагин

— Санкции в отношении России носят ограниченный характер, напрямую УГМК и ее предприятия не затрагивают. — А курс рубля? — Девальвация рубля нам на руку, она компенсирует снижающиеся мировые цены на медь даже с учетом растущих затрат на закупку необходимого импортного оборудования. Однако в будущем можно ожидать некоторого увеличения объемов российских товаров и услуг в наших закупках, если, конечно, их поставщики смогут воспользоваться возможностями для импортозамещения. — Насколько сильным может оказаться снижение цен на медь? — Катастрофический сценарий, при котором мы не сможем производить и продавать медь, вряд ли вероятен. Цена на медь не может упасть ниже средней мировой себестоимости, а это около 5 тыс. долларов за тонну. К тому же медь в силу уникальных физических свойств труднозаменимый товар, например, в электротехнике ее заменить невозможно. А население планеты растет, урбанизация потихоньку охватывает не только страны Юго-Восточной Азии, но и Африку, рынки которой активно осваивают, например, китайские корпорации. Значит, меди нужно все больше. Поэтому цена на уровне 6 — 6,5 тысячи должна сохраниться. — Меняется ли в УГМК соотношение внутренних и внешних поставок? Сегодня часто говорят о тенденции к замыканию российской экономики на себя. — Мировое потребление меди вместе с ломом — около 25 млн тонн, 8,5 миллиона из них приходится на Китай. Наша страна по объему производства и, тем более, внутреннего потребления меди сравнимыми масштабами похвастаться не может. Внешний рынок велик и для нас очень перспективен. По итогам прошлого года в стране изготовлено более 880 тыс. тонн катодной меди. УГМК с объемом выпуска 380 тыс. тонн в год является крупнейшим ее производителем в России. Остальное — это Норникель и РМК. При этом из 380 тыс. тонн катодов мы экспортировали лишь пятую часть, 80% нашей продукции переработано внутри страны, в том числе на собственных предприятиях УГМК по выпуску катанки, медного проката, кабельной продукции. — Ценовая ситуация на внутреннем рынке благоприятна? — Цена на медь на внутреннем рынке России уже 20 лет определяется по простой формуле — цена на Лондонской бирже в пересчете на курс ЦБ РФ. Эта формула позволяет делить риски внутренних и внешних цен и котировок между производителями и потребителями на равных. При этом цена конкурентная: она ниже, чем импорт, но обеспечивает конкуренцию производителей между собой за право поставок на внутренний рынок, который потребляет в зависимости от состояния экономики и темпов экономического роста 30 — 40% общего объема производства. Другое дело, что объем внутреннего рынка уже много лет находится примерно на уровне 300 — 350 тыс. тонн в год и, к сожалению, не растет. |

— Какова тенденция в области государственного контроля за деятельностью экспортеров?

— Какова тенденция в области государственного контроля за деятельностью экспортеров? — Евгений Владимирович, влияют ли антироссийские секторальные экономические санкции на ваш холдинг?

— Евгений Владимирович, влияют ли антироссийские секторальные экономические санкции на ваш холдинг?