Неотрезанный ломоть

Рейтинг лизинговых компаний Урало-Западносибирского региона по итогам 2016 года

Рынок лизинга вышел на траекторию восстановления: помогли снижение стоимости банковского финансирования и госпрограммы поддержки автопрома

По предварительным данным исследования рейтингового агентства RAEX и Объединенной лизинговой ассоциации, объем нового бизнеса лизинговых компаний в целом по стране вырос за 2016 год на 33%, объем нового бизнеса участников традиционного рейтинга аналитического центра «Эксперт» по региону Урал и Западная Сибирь — на 28,6%. На фоне двухгодичного сжатия это обнадеживающий результат.

По расчетам АЦ «Эксперт», суммарный объем нового бизнеса (стоимость имущества) компаний, принявших участие в исследовании, составил 35 млрд рублей. Их лизинговый портфель по отношению к предыдущему году увеличился на 4,3% (61 млрд рублей), количество заключенных договоров на территории исследуемого региона — на треть.

Безусловно, при анализе динамики следует брать в расчет эффект низкой базы: в прошлом году объем нового бизнеса участников нашего исследования уменьшился на 14%, в целом по стране в денежном выражении рынок просел на 20%.

За чей счет праздник

Основной фактор восстановления — стабилизация в экономике. Руководитель дивизиона компании «Интерлизинг» Сергей Жарков считает, что для лизинговой отрасли хорошим сигналом стало снижение ключевой ставки на 0,5 п.п. до 10% в третьем квартале прошлого года, вслед за этим банки начали снижать ставки по кредитам.

Банковское финансирование по-прежнему является основным источником фондирования: на его долю приходится 44% в структуре источников финансирования участников исследования. Логично, что этот фактор стал одним из существенных драйверов оживления спроса на лизинг.

Как только лизинговые продукты становятся более доступными, предприниматели возвращаются к остановленным проектам обновления основных фондов. Особенно хорошо эта закономерность работает в сегменте лизинга транспорта. По мнению заместителя генерального директора компании CARCADE Юрия Еремина, вопрос о приобретении нового автотранспорта и оборудования актуален для большинства российских компаний: «В России две трети парка грузовиков — старше 15 лет, а возраст не менее чем половины легковушек — старше десяти лет. Высокий уровень износа корпоративных парков объективно стимулирует спрос на услугу автолизинга».

Поддержку автолизингу оказали также государственные программы, в частности «Льготный лизинг», в рамках которой бюджет субсидирует лизингополучателям до 10% авансового платежа при приобретении техники отечественного производителя. Программа была запущена как антикризисная, на 2017 год ее бюджет вырос вдвое, до 10 млрд рублей.

На подъем деловой активности в других сегментах повлияло общее настроение предпринимателей.

— По сравнению с кризисным 2015 годом ситуация в экономике стала относительно спокойной и прогнозируемой. Все смирились с текущим положением вещей, с ценой на нефть в 50 долларов за баррель, с санкциями, для некоторых компаний внешние ограничения, наоборот, дали возможность роста, — рассуждает региональный директор региона «СибУр» компании РЕСО-Лизинг Екатерина Ерохина.

По мнению генерального директора Эксперт-Лизинг Екатерины Плинокос, динамику сделок в сегменте промышленного оборудования во многом определяли новые госконтракты в оборонной промышленности и всплеск деловой активности пищепрома.

Двигатели прогресса

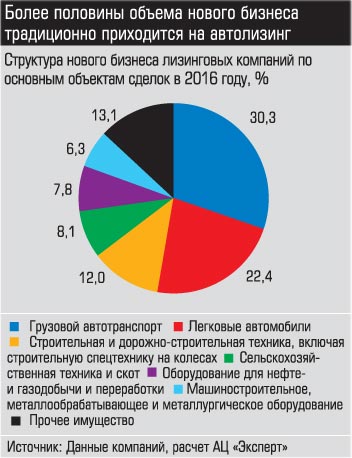

Отраслевая структура уральского исследования всегда отличалась от странового, где доминирует авиа- и железнодорожная техника. Основной объем нового бизнеса (более 50%) участников уральского рейтинга традиционно приходится на автотранспорт, причем по итогам прошлого года доля грузового автотранспорта превысила долю легковых автомобилей. В этом сегменте присутствуют как операторы, специализирующиеся на автотранспорте (CARCADE, РЕСО-Лизинг, Балтийский лизинг, Элемент Лизинг, Техноспецсталь-Лизинг, Ураллизинг, Эксперт-Лизинг), так и лизингодатели, имеющие диверсифицированный портфель по сделкам на территории Урала и Западной Сибири.

В топ-5 сегментов по объему новых сделок после перерыва вернулось оборудование для нефте- и газодобычи и переработки, продемонстрировав рост в 40 раз. Сработал субъективный фактор: большая часть этих сделок на территории региона реализована компанией Сбербанк Лизинг — на долю этого сегмента приходится треть объема нового бизнеса компании.

Вошедший в прошлом году в топ сегмент машиностроительного, металлообрабатывающего и металлургического оборудования, несмотря на приличный прирост (63%), выбыл из списка лидеров по объемам.

По темпам роста впереди также сегмент полиграфического оборудования (плюс 90%), сельскохозяйственной техники (74%), грузового автотранспорта (66%).

|

|

Падение показали лизинг недвижимости (минус 2%), телекоммуникационного оборудования, оргтехники и компьютеров (70%), медтехники и фармоборудования (42%).

Основу клиентской базы уральских лизингодателей по-прежнему составляет малый и средний бизнес (на МСБ приходится 72% объема нового бизнеса, в прошлом году было 80%). Среди участников исследования около половины (десять компаний) специализируются на работе с МСБ на территории Урало-Западносибирского региона: доля этого сегмента в объеме их новых сделок за 2016 год более 80%. Доля крупного предпринимательства в объеме нового бизнеса исследуемых компаний держится на уровне 27%.

Совокупный лизинговый портфель (по состоянию на 01.01.2017) между категориями бизнеса распределен равномерно: 54% приходится на малый и средний, 44% — на крупный, остальное — на госконтракты. На работу с крупным бизнесом, как правило, ориентированы лизинговые компании, близкие к банковским структурам (Сбербанк Лизинг, Абсолют Лизинг, УБРиР).

С госучреждениями в 2016 году договоры заключали УралБизнесЛизинг и Сбербанк Лизинг. С физическими лицами среди участников исследования по-прежнему работает только «Элемент Лизинг».

Нарастить объемы нового бизнеса в 2016 году удалось большинству участников рейтинга. Среди региональных операторов сдала только Тюменская агропромышленная лизинговая компания. Лидер по объему нового бизнеса среди региональных игроков — Ураллизинг, среди инорегионалов — Сбербанк Лизинг.

По показателю динамики лизингового портфеля компании пока выглядят менее уверенно, чем по динамике объема нового бизнеса: почти половина уральских компаний и ряд инорегиональных в минусе.

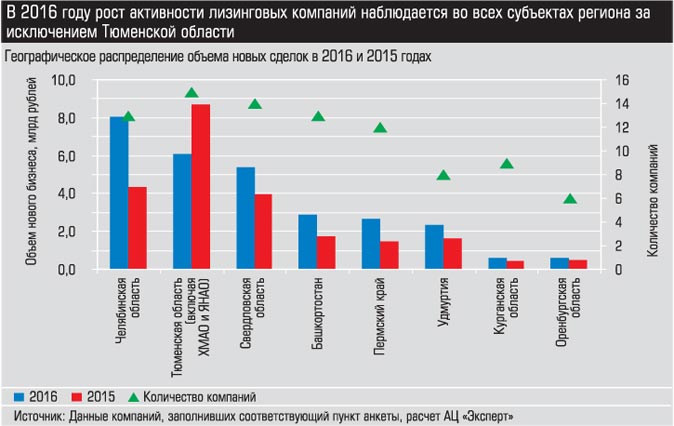

В географическом разрезе наибольший объем заключенных договоров по исследуемым компаниям зафиксирован в Челябинской области: на ее долю приходится 28% от общего объема сделок на Урале и в Западной Сибири. Причем этот субъект федерации в исследовании представляют всего 13 операторов лизинга, в Тюменской и Свердловской областях их больше. По всем рассматриваемым субъектам наблюдается рост нового бизнеса в 2016 году по отношению к 2015-му. Исключение — Тюменская область с округами: там объем новых сделок сократился почти на 30%.

Шире и глубже

На стадии экономического спада лизинговые операторы продемонстрировали разные стратегии территориального развития. Две федеральные сети (Элемент Лизинг и CARCADE) закрыли по филиалу, в то же время некоторые компании использовали время затишья для географической экспансии: так, Ураллизинг, Эксперт-Лизинг и РЕСО-Лизинг суммарно открыли за год шесть новых филиалов.

На оживление спроса лизингодатели отреагировали изменениями в продуктовой линейке, в частности начали возвращать в практику экспресс-продукты.

На оживление спроса лизингодатели отреагировали изменениями в продуктовой линейке, в частности начали возвращать в практику экспресс-продукты.

— Наши бизнес-процессы позволяют до минимума сократить время от обращения клиента до заключения договора, — рассказывает Юрий Еремин. — От клиента не требуется пакет документов, подтверждающих финансовые возможности его бизнеса, а передача автомобиля возможна уже через два дня после отправления заявки на лизинг. Сейчас почти 50% новых лизинговых контрактов мы заключаем в экспресс-формате.

Скорее жив

Насколько устойчив тренд на восстановление отрасли, говорить сложно: мы должны увидеть рост лизингового портфеля. Итоги прошлого года пока очень скромны — 4,3%. Но участники нашего исследования полны позитива:

— Мы прогнозируем продолжение восстановления рынка лизинга. Рассчитываем на эффект отложенного спроса на обновление основных средств. Кроме того, при стабильных макроэкономических показателях стоимость услуги лизинга будет снижаться, — приводит аргументы Сергей Жарков.

По мнению Юрия Еремина, рынок автолизинга по итогам 2017 года вполне может вырасти на 15 — 20% к результатам прошлого года. Артем Гурьянов, руководитель департамента «УралБизнесЛизинг» считает, что динамика рынка в целом будет на уровне 5 — 10%, его компания планирует показать темп в 20 — 25%.

Екатерина Плинокос разделяет позитивный настрой, но считает, что динамика будет зависеть от стабилизации курса рубля, снижения инфляции, замедления падения ВВП и развития малого бизнеса.

К мировым стандартам

Представляется, что серьезным вызовом для отрасли в этом году будет регуляторная реформа. Банк России почти весь прошлый год обсуждал с профессиональным сообществом возможные варианты введения надзора. Изначально предполагалось введение пруденциальных нормативов. Однако в итоге профильные ведомства посчитали это преждевременным и остановились на модели саморегулирования. В отрасли будет постепенно появляться нормативно-правовая база и начнется подготовка к переходу на отчетности по МСФО.

В профессиональном сообществе отношение к реформе неоднозначное.

Юрий Еремин формулирует ожидания как умеренно позитивные.

— Заявленные ЦБ и министерством финансов инициативы — внедрение элементов системы отраслевого регулирования, создание универсальных стандартов оценки лизинговых компаний, «диджитализация» лизинга — заслуживают положительной оценки. CARCADE заинтересована в том, чтобы реформы дали лизингу новые возможности для развития, а ЦБ стал главным регулятором и «единым окном» для участников рынка.

Вместе с тем Юрий Еремин не исключает, что число компаний, предоставляющих услуги лизинга, может сократиться.

— Чтобы соответствовать новым стандартам, лизингодатели должны настраивать отчетность под новые требования, внедрять новые бизнес-процессы, обеспечивать деятельность саморегулируемой организации. Все это связано со значительными финансовыми расходами, которые могут оказаться чрезмерными для небольших региональных компаний.

Екатерина Ерохина также видит предпосылки для сокращения количества лизингодателей:

— Введение барьеров при вступлении в СРО (размеры капитала, взносов и прочее) и повышение требований к лизинговым компаниям приведут к росту их издержек. В результате часть мелких игроков будет вынуждена покинуть рынок. По оценкам, сейчас в России действует около 100 лизинговых компаний. Я считаю, что после внедрения изменений в стране останется порядка 65 — 70 активных. На работу нашей компании данные изменения существенно не повлияют.

По мнению Артема Гурьянова, реформа может вызвать рост стоимости услуг:

— Планируемые изменения приведут к существенным затратам компании и отрасли в целом (участие в СРО, отчеты в ЦБ и пр.). Вероятнее всего, ЦБ будет внедрять обязательные нормативы и процедуры (риск-менеджмент, резервы и т.д.). Они, как правило, громоздки, бюрократизированы, что, безусловно, приведет к удорожанию и увеличению по сроку процесса оформления и сопровождения сделок.

Сергей Жарков не находит опасности в количественном сокращении игроков:

— С одной стороны, повысятся транспарентность компаний и качество предоставляемых услуг, что приведет к большему доверию со стороны инвесторов и лизингополучателей. С другой — с рынка естественным образом уйдет подавляющее большинство непрофессиональных лизинговых компаний, созданных для узких целей, а иногда и вовсе для одной операции — оптимизации уплачиваемых налогов. Основной задачей и миссией лизинговых компаний должно стать стремление к переоснащению и реновации парка техники в соответствии с современными мировыми рыночными требованиями. Предоставляя предприятиям новейшее оборудование, мы повышаем их конкурентоспособность.

Дополнительные материалы:

|

Искусство удивлять Ураллизинг много лет стабильно удерживает первую строчку рейтинга лизинговых компаний Урала и Западной Сибири среди региональных операторов. В прошлом году компания показала темпы прироста нового бизнеса (44%) значительно выше средних по рынку. Генеральный директор Андрей Истомин рассказывает, за счет чего удалось обеспечить такую динамику. Конечно, год был непростым. Но мы увидели улучшения в экономике и нашли возможности для развития бизнеса. В 2016 году мы заметно расширились, став по сути федеральной лизинговой компанией. За год открыли филиалы в Москве, Санкт-Петербурге (он сразу показал отличные результаты), еще один филиал в Ростове-на-Дону. Вместе с открытым годом ранее офисом в Краснодаре они задают мощный южный вектор в филиальной сети нашей компании. Благодаря увеличению объема продаж мы смогли добиться значительного улучшения ценовых условий от дистрибьюторов брендов премиальных легковых авто: Mercedes-Benz, BMW, Audi и многих других. Это означает, что для наших клиентов приобретение этих иномарок стало еще более выгодным. На этот год мы смотрим с оптимизмом. Мы связываем рост во многом с реализацией крупных федеральных проектов, в частности проведением чемпионата мира по футболу в 2018 году. Это будет стимулировать предпринимателей к обновлению и расширению парка техники. Мы считаем, что лизинговый рынок будет расти, однако конкурентная среда изменится. Крупные игроки будут иметь много возможностей, но слишком мало «поворотливости», что позволит нашей компании занять особое место в нише автолизинга. В этом году, помимо легковых автомобилей, мы планируем активно наращивать объемы в сегменте коммерческого автотранспорта и техники для активного отдыха. Надеемся, нам удастся по-хорошему удивить наших клиентов. |