Папа не купил автомобиль

Кризис автомобильного рынка

Для российского авторынка наступили непростые времена. Кризис, в котором он оказался, существенно сложнее предыдущего, ждать выхода из него придется дольше, и дожить получится не у всех

Ассоциация европейского бизнеса информирует: в январе — феврале 2015 года в России продано 243,8 тыс. легковых автомобилей, что на 32% меньше аналогичного периода предыдущего года и на 3,4% — первых двух месяцев кризисного 2009-го. Из топ-35 автомобильных брендов отрицательную динамику продемонстрировали 30 (исключения — Mercedes-Benz, BMW, Lexus, Porsche и Hyundai), у трети продажи упали более чем в полтора раза. Уже по этим цифрам понятна серьезность возникшей на рынке ситуации, но для того, чтобы получить полноценное о ней представление, статистики по «штукам» мало. Аналитический центр и журнал «Эксперт-Урал» пригласил 20 марта участников рынка, независимых экспертов и представителей страхового сообщества на традиционный круглый стол «Перспективы уральского автомобильного рынка. Стратегии автодилеров».

В доме волнение, шум, удивление

Российский автомобильный рынок, напомним, вошел в отрицательную зону еще в 2013 году. Тогда продажи сократились на 5%, но это не вызвало у игроков серьезных опасений. Как на прошлогоднем круглом столе (см. «Скользкие улицы») говорил исполнительный директор ассоциации «Челябинские автомобильные дилеры» Александр Рулевский, ухудшение динамики было неизбежно в связи с завершением периода первичной автомобилизации. На конец 2014 года парк легковых автомобилей в России перевалил за 39 млн штук: авто появилось почти в каждой среднестатистической семье из трех человек. Однако в 2014-м падение ускорилось в два раза и достигло 10,3%. А в 2015-м, по базовому прогнозу PwC, рынок ждут минус 35%. Что происходит?

— Большая часть крупных автомобильных рынков по итогам 2014 года продемонстрировала положительную динамику, но мы все знаем, что ситуация в российской экономике несколько особенная, — начал директор практики по оказанию услуг компаниям автомобильной отрасли PwC Сергей Литвиненко. — 2015 год часто сравнивают с 2009-м. Так вот фундаментально ситуация в нашей экономике сейчас гораздо более сложная, и оснований для быстрого восстановления, как в прошлый раз, нет.

Основных отличий нынешнего кризиса на авторынке от предыдущего три. Первое — существенный рост цен. По данным PwC, среднее подорожание американских брендов с сентября 2014 года по середину января 2015-го составило 51%, японских — 22%, европейских — 17%. Второе — рост кредитных ставок и ужесточение требований банков к заемщикам. По информации «Автостата», в прошлом году российские банки выдали на 22% меньше автокредитов, чем в 2013-м. Райффайзенбанк вовсе объявил об уходе из сегмента. Третье отличие — население тяжелее переживает кризис: согласно исследованию ВЦИОМ, почти 80% россиян перешли в режим экономии — в такой ситуации они едва ли задумаются о покупке нового автомобиля.

| Топ-15 автомобильных брендов по повышению цены | |

|---|---|

| Бренд | Подорожание*, % |

| Opel | 56 |

| Chevrolet | 52 |

| Ford | 45 |

| Renault | 26 |

| Infiniti | 24 |

| Lexus | 23 |

| Nissan | 22 |

| Toyota | 22 |

| Mitsubishi | 20 |

| Land Rover | 20 |

| Volkswagen | 19 |

| BMW | 17 |

| Audi | 16 |

| Mercedes-Benz | 16 |

| * с сентября 2014 года по середину января 2015 | |

| Источник: PwC | |

— Как на прежнюю зарплату купить подорожавший автомобиль при подорожавшем кредите? Ситуация на рынке сейчас напоминает скорее не 2009 год, а 1998-й, — говорит генеральный директор ГК «Авто Плюс» Павел Шестопалов.

Интересно, что на фоне существенного падения рынка некоторым маркам удается показывать относительно неплохой результат. И речь идет не только о премиальном сегменте, для которого такое положение дел типично. Например, по итогам 2014 года в плюсе оказались Nissan и Toyota, всего на 1% просели KIA и Hyundai и т.д. «Результаты конкретного бренда сейчас сильно зависят от модельного ряда и уровня локализации. Новые сильные модели притягивают интерес потребителя, а высокий процент их локализации позволяет сдержать рост цен», — отмечает Сергей Литвиненко. Правда, пока не ясно, станет ли это спасительным кругом в 2015-м: по итогам первых двух месяцев динамика большинства брендов, которые по итогам 2014-го можно было выделить, существенно ухудшилась.

Еще одна неутешительная тенденция — продажи автомобилей на территории Большого Урала падают быстрее, чем в среднем по стране, сказывается опережающая динамика развития нашего рынка в предыдущие годы. Особенно это

— Есть рынок России, Москвы и Санкт-Петербурга, а есть Екатеринбурга. Здесь свои правила, — говорит коммерческий директор ГК «Авто Плюс» Сергей Морковин. — По объемам мы значительно опережаем другие миллионники, структура продаж, средний ценник — все сильно отличается. По количеству дилерских центров

Екатеринбург, наверное, уже обогнал Москву. К чему это ведет, понятно по прошлому опыту. В 2009 году продажи в России упали на 49%, а в Екатеринбурге — на 62%.

Ситуация повторяется. Если в 2014 году российский рынок сократился на 10,3%, то в столице Среднего Урала — на 16% (данные агентства «Auto-Dealer-Екатеринбург»), а по итогам двух месяцев 2015-го разрыв увеличился более чем в два раза — минус 32% против минус 47%.

— У нас есть три прогноза для рынка на 2015 год, — говорит региональный представитель аналитического агентства «Автостат» Кирилл Зайцев. — Оптимистический предполагает падение на 30%, он возможен в том случае, если в полную силу заработают программы поддержки, а экономическая ситуация начнет стабилизироваться. Умеренный — минус 42%. Шоковый — минус 55%. Если вся Россия пока близка ко второму варианту, то я не исключаю, что екатеринбургский рынок будет двигаться по третьему.

| Топ-15 крупнейших автомобильных парков мира в 2013 году | ||

|---|---|---|

| Страна | Парк персональных авто, млн | Обеспеченность, авто на тыс. человек |

| США | 120,2 | 380 |

| Китай | 101,4 | 75 |

| Япония | 60 | 471 |

| Германия | 43,9 | 544 |

| Россия | 39,3 | 274 |

| Италия | 37 | 618 |

| Великобритания | 32,1 | 501 |

| Франция | 31,7 | 479 |

| Бразилия | 31,3 | 156 |

| Мексика | 24,8 | 203 |

| Испания | 22 | 472 |

| Канада | 21,3 | 605 |

| Польша | 19,4 | 503 |

| Индия | 19,1 | 15 |

| Австралия | 13,3 | 575 |

| Источник: АА"Автостат" | ||

Это не сказка, а быль

Сгущает краски еще один момент — уход с рынка ряда автопроизводителей. В ноябре 2014 года об этом объявил SEAT, в марте 2015-го концерн GM принял решение о прекращении продаж Opel в России и значительном сокращении модельного ряда Chevrolet, чуть позднее в СМИ появилась информация о прекращении поставок SsangYong. Присутствовавший на круглом столе дилер последней марки, исполнительный директор «Римэкс Моторс» Вячеслав Анисимов, призвал не драматизировать ситуацию:

— Дистрибуцией, продвижением, гарантийной и постгарантийной поддержкой SsangYong на территории России занимается компания Sollers. Для завода-изготовителя она является крупнейшим покупателем, приобретая до 30% от всего объема производства SsangYong. По информации дистрибьютора, запасов автомобилей на складах достаточно для обеспечения трех-четырех месяцев торговли при текущем уровне продаж. С этим связана временная приостановка покупки и ввоза в Россию как готовых автомобилей, так и машинокомплектов для сборки на собственном заводе во Владивостоке. Но это не означает, что бренд SsangYong уходит с российского рынка, как это планирует сделать компания GM. Я думаю, не один SsangYong сейчас живет на складах. Но только информация о нем, видимо, попала в СМИ, которые, не разобравшись в ситуации, сделали из этого информационную бомбу.

Концерн GM, продававший больше, чем SsangYong, кардинальное решение относительно своего будущего в России, тем не менее, принял.

— Мое мнение отличается от официальных точек зрения. Я предвидел уход GM с конца прошлого года, — говорит генеральный директор холдинга «Автобан» (в структуре есть дилерские центры Opel и Chevrolet) Анатолий Бартенев. — Это политика. Вставляешь это слово, и все сходится. Мы видели, что в Россию был направлен руководитель GM, который закрывал дилерскую сеть в Европе. Своего рода ликвидатор. Существенное поднятие цен, которое началось в конце прошлого года, происходило тоже не просто так. Решение об уходе из России — это не следствие плохого результата GM в начале 2015 года, это финальная точка заранее запущенного процесса.

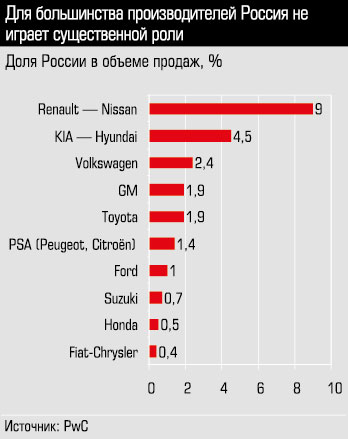

— У нас есть клиенты-автопроизводители, с которыми мы ведем дискуссии относительно их дальнейшей работы в России, — рассказывает Сергей Литвиненко. — Мы считаем, что следовать примеру GM не стоит. Экономика ухода с нашего рынка сложная, возвращаться потом будет дорого, решиться на это можно только в случае принятия стратегического решения. Особенно это касается тех, кто имеет в России производственные мощности (у GM они были. — Ред.). Тем не менее, если мы начинаем естественным образом рассуждать на тему, кто следующий, основания предполагать, кто бы это мог быть, есть. Во-первых, это бренды, которые не имеют производства в России, а объемы их продаж по итогам двух месяцев меньше двух тысяч штук. Но это не касается премиального сегмента. Во-вторых, те марки, в структуре продаж которых доля России невелика, для которых мы не играем существенной роли. Я думаю, в 2015 году решение об уходе могут принять три-четыре автопроизводителя.

По мнению Кирилла Зайцева, в зоне риска Peugeot, Citroёn, Ford и SsangYong:

— Представители Peugeot и Citroёn хоть и заявляют на конференциях о своих планах по развитию в России, но у них слабая линейка, им нечего продавать. Этот год обязательно нужно пережить Ford, заявившему, кстати, об интересе к обслуживанию автомобилей GM. В прошлом году продажи Ford в Екатеринбурге в некоторые месяцы падали до трех раз. Проблемы SsangYong — слабая линейка и низкий уровень локализации.

| Топ-15 автомобильных брендов по продажам в России по итогам января-февраля 2015 года | ||

|---|---|---|

| Бренд | Продано, тыс. | Изменение к а.п. 2014, % |

| Lada | 41,1 | -25 |

| Hyundai | 25,9 | 4 |

| KIA | 23,9 | -2 |

| Nissan | 18,6 | -34 |

| Renault | 17,9 | -40 |

| Toyota | 14,3 | -29 |

| Volkswagen | 12 | -40 |

| Skoda | 10,7 | -3 |

| Mercedes-Benz | 7,3 | 18 |

| Mitsubishi | 6,5 | -45 |

| BMW | 6,1 | 3 |

| Chevrolet | 6,3 | -71 |

| Datsun | 5,8 | – |

| Mazda | 4,8 | -29 |

| УАЗ | 4,5 | -12 |

| Источник: АЕБ | ||

Дилеры оказались категоричнее независимых экспертов. Павел Шестопалов:

— Давайте смотреть на наш рынок трезво. Сколько мы продаем? Два миллиона? Только одна Toyota восемь производит. Мы — пылинка, всего 2,9% в мировом авторынке! Если Peugeot и Citroёn в Европе прекрасно продаются, зачем им мы? В составе акционеров «Автоплюс» есть фонд инвестиционный, его представляет пожилой мужчина, работающий на Wall Street с 1958 года. Я спрашиваю у него: «Боб, а почему вы не идете в Россию»? Он отвечает: «А зачем? У нас Мексика рядом. Там понятная экономическая и политическая ситуация, практически такое же население». Так что давайте трезво оценивать, что мы собой представляем, и сильно ли автопроизводителям нужны.

Ждем с нетерпением мы воскресения

Положение дилеров, действительно, представляется сложным (это чувствовалось даже по составу круглого стола — на него пришли те, кто в «сытые» годы наше мероприятие игнорировал). Во-первых, возможности для оптимизации бизнеса фактически исчерпаны в предыдущий кризис. «Зарплаты будут увеличиваться, персонал набираться», — шутит Павел Шестопалов. «Ищем, какие еще расходы можно сократить. Но персонал, конечно, в приоритете, сколько мы его учили», — без юмора говорят остальные. Во-вторых, снижается эффективность инструментов, которые дилеры использовали для привлечения клиентов в последние годы. Теряет смысл тот же trade-in, потому что «теперь для покупки нового автомобиля нужно сдать не один, а два старых». В-третьих, усложняются условия ведения бизнеса.

— Дилер интересен всем, когда у него все хорошо. Банкам, которые кредитуют этот бизнес, банкам, которые выдают автокредиты, страховым компаниям, получающим большие страховые сборы. Но как только у дилера падают продажи, он становится никому не нужен. Для банков наш бизнес превращается в высокорисковый, и его нельзя кредитовать, снижается количество покупателей — банки теряют интерес к автокредитованию и т.д. Мы ощутили это в 2009 году, а в 2010-м, когда вернулась положительная динамика, пытались у всех спросить: где вы были вчера, почему не поддержали? Ведь дилер — это точка продажи продуктов банков и страховых компаний. А получается, спасение утопающих — дело рук самих утопающих, — говорит Сергей Морковин.

— Все труднее строить, открывать бизнес. Это просто муки. Я хотел взять под автосалон земельный участок. Скоро будет три года: бумажки ходят, чиновники их носят взад-вперед. Раньше, чтобы согласовать фасады, нужна была подпись одного человека. Сейчас — комиссии из трех. И собирается она раз в неделю, если никто не заболел. Вчера я просто хохотал. Написал письмо на замглавы города. Сдаю, а мне возвращают — в должности ошибка. К чему все это ведет? К удорожанию бизнеса. То, что раньше делали за год, сегодня не можем за три, — саркастичен Анатолий Бартенев.

|

|

— То, что сейчас происходит, касается не только автомобильного бизнеса, — продолжает дискуссию Павел Шестопалов. — Это касается всех. Кто может строить при кредитах под 25%? К банкирам владельцы торговых центров приходят и говорят: «Объект у тебя в залоге, забирай, арендную плату съедают проценты по кредиту, а повысить ее я не могу, зачем мне такой бизнес».

Подтверждение сказанному уже есть. По данным Кирилла Зайцева, в Перми и Тюмени зафиксированы первые случаи закрытия автосалонов. Но обиднее всего тем, кто автомобильного бизнеса лишился не по своей воле. Как говорит исполнительный директор «Каталония Авто» Игорь Митрохов, до недавнего времени продававший SEAT, «пока у нас работает сервисная станция, потом… тоже будет сервисная станция».

— Что мы будем делать с шоурумами? Может, магазинчики откроем продуктовые. Будет «Мегамарт», «Ашан», «Автобан», — шутит Анатолий Бартенев. — На самом деле, пока рано говорить. Мы только получили письма от GM, с апреля они планируют посещать всех дилеров, перезаключать соглашения, потом будем думать. У нас неплохие центры. Есть же поговорка — была бы шея, хомут найдется.

Если на улице штиль

— У 2014 года было несколько особенностей, которые важны для понимания того, что будет происходить в 2015-м, — отмечает Сергей Литвиненко. — Результат первого квартала прошлого года был относительно неплохим (минус 2%. — Ред.). С этим частично связано сильное падение, которое мы наблюдаем сейчас, — оно происходит на фоне высокой базы. Второй и третий кварталы в силу всем известных событий были тяжелыми, но с точки зрения статистики в 2015-м это сыграет рынку на руку. Даже если ситуация в экономике кардинально не изменится, темпы падения продаж автомобилей замедлятся. Четвертый квартал — это ажиотажный спрос на фоне обесценения рубля и предстоящего повышения цен, непоказательные результаты ноября и декабря, оттягивание спроса с первого квартала 2015-го, что опять же не может не отразиться на результатах начала текущего года, и, вероятно, ухудшит статистику в конце.

По словам эксперта, в текущем году положительно могут сказаться такие факторы, как запуск программ утилизации и льготного кредитования, корректировка цен в меньшую сторону (такие примеры уже есть) и даже уход GM. «Он еще раз обращает внимание правительства на ситуацию в отрасли, может ускорить принятие важных решений, а также стать драйвером сплочения дилеров на базе какой-либо из имеющихся ассоциаций», — считает Сергей Литвиненко.

По словам эксперта, в текущем году положительно могут сказаться такие факторы, как запуск программ утилизации и льготного кредитования, корректировка цен в меньшую сторону (такие примеры уже есть) и даже уход GM. «Он еще раз обращает внимание правительства на ситуацию в отрасли, может ускорить принятие важных решений, а также стать драйвером сплочения дилеров на базе какой-либо из имеющихся ассоциаций», — считает Сергей Литвиненко.

По базовому прогнозу PwC, на уровень 2012 года российский рынок вернется в 2020-м, по оптимистическому — в 2019-м. Оба предполагают возвращение положительной динамики продаж уже в 2016-м, если, как говорит Сергей, «ситуация в экономике не будет развиваться по какому-то невероятному негативному сценарию».

Перед началом круглого стола один из участников рассказал мне анекдот. «Мерседес врезается в телегу, та в щепки, лошадь в конвульсиях. Из машины выходит здоровенный детина в золотых цепях, достает ствол — бах-бах — лошадь отмучилась. Затем он подходит к извозчику, валяющемуся в кювете, и спрашивает: “Ну, а ты как себя чувствуешь?”. Тот отвечает: “Вы не поверите, но даже лучше, чем до аварии”!».

«Это я к тому, — говорит мой собеседник, — что от нас сейчас почти ничего не зависит».