Куда уходят ЦОДы

ИТ-рынок

Рынку дата-центров прочат развитие региональных площадок и облачных сервисов

Ключевые события на рынке центров обработки данных (ЦОД) связаны с крупнейшим игроком: Ростелеком-ЦОД лидирует по количеству стойко-мест (6,7 тысячи) и формирует главные тенденции. Покупка отраслевой структурой национального оператора связи компании DataLine (на втором месте в списке крупнейших — 4,8 тыс. стоек), по результатам опроса, проведенного телеграм-каналом @DC we trust среди топ-менеджеров крупнейших отечественных центров обработки данных, стала событием 2019 года (сделка по приобретению 100% долей ООО «Даталайн» одобрена советом директоров Ростелекома в ноябре, закрыта в январе 2020 года). Напомним, по итогам 2018 года рынок называл самой громкой сделкой покупку за 8,9 млрд рублей оператором МТС компании «Авантаж», владеющую одним из крупнейших ЦОД — 2,2 тыс. стоек. «Рынок консолидируется: крупные игроки активно наращивают присутствие, в том числе за счет сделок M&A», — формулирует первый тренд директор по В2О АО «ЭР-Телеком Холдинг» Андрей Горбунов.

В тройку событий-2019 также вошла активизация строительства дата-центров в регионах. Тот же Ростелеком в прошлом году запустил ЦОД в Тверской области и в Екатеринбурге: проектная мощность первой очереди крупнейшего в РФ дата-центра «Удомля» составляет 4,8 тыс. стоек, емкость екатеринбургского ЦОД пока 216 стойко-мест, но в 2020 году с запуском второй очереди их количество вырастет вдвое (всего проект предусматривает четыре очереди). Таким образом, тренд № 2 — размещение дата-центров ближе к заказчику, строительство инфраструктуры в регионах. А открытие на базе екатеринбургского центра услуги «виртуальный ЦОД» в феврале 2020 года говорит о третьем тренде — развитии облачных сервисов.

В 2019-м рынок вырос, по разным оценкам, на 20 — 25%, а в ближайшие годы не только Ростелеком, но и другие игроки ждут существенного увеличения динамики. Например, IXcellerate (входит в топ-3, более 3,3 тыс. стоек) к 2023 году намерен завоевать 25% российского рынка коммерческих ЦОД, инвестировав в развитие 260 млн долларов. В октябре прошлого года компания открыла зал емкостью 1480 стоек (90% мощностей законтрактовано), в 2020-м — планирует запустить, по крайней мере, еще одну площадку в Москве. Мощности наращивали и другие компании — Авантаж, DataPro и т.д. «Э-У» вместе с участниками рынка прогнозирует развитие ситуации в отрасли.

ЦОДы полетели

Есть несколько причин для оптимизма. Первая — цифровизация экономики как главный драйвер развития сектора. «Тенденция цифровизации, которая в том числе задается сверху, со стороны госорганов, и необходимость трансформации бизнес-процессов побуждают к увеличению вычислительных мощностей, соответственно, растет рынок ЦОД. Появляются новые игроки, коллаборации, происходят поглощения, а пальма первенства переходит от одного игрока к другому — эти процессы позитивно отражаются на развитии рынка», — объясняет руководитель направления ЦОД Центра сетевых решений компании «Инфосистемы Джет» Всеволод Воробьев.

— Производственные процессы все больше оцифровываются. Большой объем данных требует наращивания мощностей ЦОД для их обработки, а поскольку экономический эффект от новых возможностей превосходит затраты, компании с легкостью идут на это, — подтверждает руководитель направления инфраструктурных решений группы компаний Softline в УрФО Дмитрий Губернатчук. — Сбои в работе информсистем становятся все более критичными, например, при остановке центра обработки данных или коммутационного узла может остановиться процесс сборки автомобилей, из-за некорректной работы светофоров в пробке встанет весь город. Поэтому востребованы системы предсказательной аналитики, позволяющие моделировать сложные процессы и предотвратить поломку оборудования.

По мнению менеджера по продуктам Orange Business Services Россия и СНГ Константина Андреенко, цифровизация приводит бизнес в виде крупнейших агрегаторов непосредственно в смартфон покупателей: «Потребитель требует подхода агрегаторов даже в областях, которые исторически никому не приходило в голову интегрировать. Компании-интеграторы и сервис-провайдеры развивают услуги, объединяющие не только ресурсы своих ЦОД, но также ресурсы ЦОД партнеров/конкурентов».

Основным заказчиком всех мощностей ЦОД по-прежнему выступает государство, повышающее уровень цифровизации всех отраслей экономики

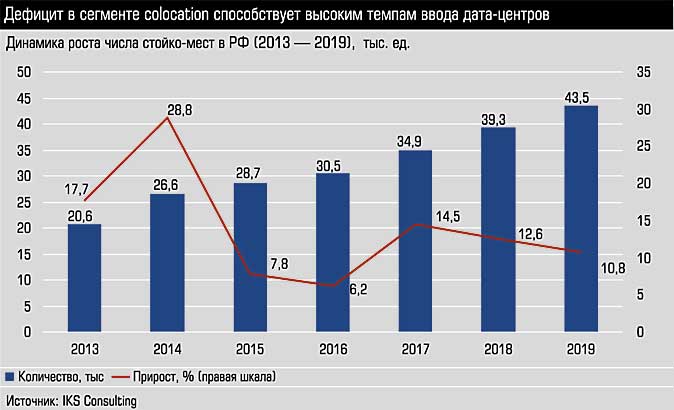

Вторая причина — дефицит мощностей. «Несмотря на появление новых площадок, ресурсов ЦОД недостаточно для удовлетворения потребностей корпоративных клиентов, — комментирует директор сети дата-центров КРОК Павел Колмычек. — Многие из них начали реализовывать программы цифровой трансформации и автоматизации всех аспектов деятельности. Для таких задач нужно существенно наращивать мощность инфраструктуры. Например, чтобы переставить на цифровые рельсы средний по размеру банк, требуется увеличить потребление ресурсов в несколько раз».

— Для центрального региона, например, дефицит мощностей составляет около 25% от доступного объема. Почему он сохраняется? Во-первых, высок спрос на виртуальную инфраструктуру у развивающихся компаний, в том числе растущих банков после действий ЦБ по оздоровлению финансового сектора. Во-вторых, влияют и нехватка площадей из-за высокой плотности застройки, и дорогая электроэнергия, и «бумажные процедуры», — перечисляет директор по ЦОД компании Oberon Алексей Сарыгин.

По словам генерального директора системы дата-центров хостинг-провайдера и региcтратора доменов REG.RU Сергея Белова, дефицит привел к росту цен в среднем на 30% — с 50 — 60 тыс. рублей за размещение стандартной стойки 5 кВт до 70 — 90 тысяч.

Третий драйвер для роста обозначил Дмитрий Губернатчук — это изменения в законодательстве: «Например, принятие так называемого закона Яровой — “О внесении изменений в УК и УПК РФ в части установления дополнительных мер противодействия терроризму”. Документ обязывает операторов связи и интернет-компании с июля 2018 года на протяжении полугода хранить содержание звонков и переписки пользователей, чтобы доступ к ним могли получать правоохранительные органы. Согласно рекомендациям Минкомсвязи, компании должны создать дополнительные хранилища: 2 петабайта хранения на каждый 1 Гбит/с пропускной способности узла связи. Выполнение ФЗ-187 “О защите критической информационной инфраструктуры” и ФЗ-16 “О транспортной безопасности” также зачастую означает необходимость увеличения мощностей дата-центров, так как они содержат ряд требований в отношении способов обработки информации».

Причина четвертая — позиции облачных сервисов в России укрепляются, постепенно замещая традиционные услуги colocation (предоставление клиенту стойко-места в дата-центре с обеспечением бесперебойным питанием и скоростным каналом связи). По данным IKS Consulting, доля традиционных услуг коммерческих ЦОД в структуре их доходов продолжила падение в 2019 году до отметки 55%, что объясняется высокими темпами роста сегмента облачных услуг. «Сolocation остается самой востребованной услугой, но доля облачных услуг непрерывно растет, — подтверждает руководитель направления по работе с заказчиками сегмента коммерческих ЦОД подразделения Secure Power компании Schneider Electric Максим Чижов. — И если два-три года назад доля таких услуг в портфеле среднестатистического ЦОД составляла 5%, то сегодня это 15% или больше».

— Доля публичных облаков для IaaS (Infrastructure as a Service — инфраструктура как услуга. Например, виртуальные серверы и виртуальная сеть. — Ред.) в России в объемах размещения оборудования все еще невелика, менее 10%, но, учитывая интерес к этой теме крупных игроков — Ростелекома, Сбербанка, Яндекса и других, она будет быстро расти, — прогнозирует генеральный директор провайдера облачных сервисов Ngenix Константин Чумаченко.

Так, Ростелеком предлагает услугу «виртуальный ЦОД» в шести дата-центрах, включая екатеринбургский, где есть возможность использовать не только платформу виртуализации VMware, но и российскую облачную платформу компании «Тионикс».

— Мы видим значительный спрос на виртуальную ИТ-инфраструктуру со стороны бизнеса и государства, — рассказывает первый вице-президент Ростелекома Владимир Кириенко. — Сделка (по приобретению DataLine. — Ред.) позволит нам нарастить долю высокомаржинальных облачных продуктов.

— Последние несколько лет российский облачный рынок непрерывно рос в объеме и развивался качественно, в первую очередь в столице. Однако сейчас мы видим большой потенциал в регионах, и в среднесрочной перспективе ожидаем там появление спроса, сопоставимого с Москвой и Петербургом. Этому способствуют цифровизация на добывающих и промышленных предприятиях, развитие электронной коммерции, внедрение информационных систем в государственных сервисах, — рассказал генеральный директор провайдера ИТ-инфраструктуры Selectel Олег Любимов. Компания планирует открыть точки присутствия в Екатеринбурге, Хабаровске, Минске и Ташкенте до конца 2020 года. Инвестиции в экспансию составят до 300 млн рублей.

Между тем некоторые игроки говорят о новой тенденции — замедлении миграции в облако. «Мы наблюдаем не только снижение темпов миграции в публичные облачные среды как локальных, так и международных сервис-провайдеров, но и в некоторых случаях возвращение приложений из публичных облаков назад в собственную (on-premise) инфраструктуру», — комментирует ведущий коммерческий представитель подразделения технологических решений Hewlett Packard Enterprise в России Андрей Селихов.

По мнению Константина Андреенко, это прямое следствие изменений в законодательстве, регулирующем хранение персональных данных (в РФ — 152-ФЗ, в Европе — GDPR), и увеличения внимания бизнеса к вопросам информбезопасности в целом.

Обещанного три ЦОДа ждут

Пятой причиной для оптимизма игроки осторожно называют формирование «тепловой карты регионов». Минкомсвязи (еще до перестановок в правительстве) намеревалось создать рейтинг привлекательности субъектов РФ для строительства дата-центров к концу 2020 года: развитие этой отрасли — один из приоритетов федерального проекта «Информационная инфраструктура» нацпрограммы «Цифровая экономика». «Тепловая карта», по прогнозам чиновников, упростит достижение целей по строительству опорных ЦОД в каждом федеральном округе и увеличению вклада России в мировой объем услуг по хранению и обработке данных с 0,9 до 5% в 2024 году. Активный запуск региональных дата-площадок начался несколько лет назад, но географическая диспропорция расположения мощностей сохраняется.

— Исторически около 70% коммерческих ЦОД расположены в Москве, еще около 10 —15% приходится на Санкт-Петербург. Доля регионов очень низкая, — констатирует глава представительства Vertiv в России и Белоруссии Николай Харитонов. — Внимание госструктур, безусловно, станет стимулом для развития отрасли в территориях, но быстрых результатов ожидать не стоит.

— Кластеризация в столичном регионе — следствие централизации всех уровней госустройства. В нынешних реалиях предпосылок для децентрализации нет, хотя государство и бизнес предпринимают усилия по стимулированию открытия новых ЦОД на востоке страны. Мы видим рост и в регионах, особенно в крупных региональных центрах, однако это отражение общего роста в индустрии, не более, — убежден Константин Андреенко.

Эксперты Softline, напротив, в последние несколько лет отмечают тенденцию децентрализации и рост интереса к строительству ЦОД в регионах. Дмитрий Губернатчук:

— Увеличивается число проектов с применением компонентов искусственного интеллекта и IoT, которые связаны со сбором и обработкой данных в реальном времени. Задержка передачи информации в несколько секунд, вероятная при использовании удаленного дата-центра, недопустима для многих производственных процессов (например, при определении брака на конвейере, корректировке работы установки для повышения качества выплавки или в работе голосового помощника на складе). Компаниям важно обрабатывать информацию максимально близко к месту ее появления, в локальных дата-центрах. Предпочтение обычно отдается модульным и микроЦОД, мобильным и быстровозводимым. В отличие от классического дата-центра, развертывание которого занимает не менее полугода, поставка и пусконаладка микроЦОД осуществляется в срок от четырех недель до трех месяцев, модульного — от трех до шести месяцев, включая все циклы.

Руководитель центра бизнес-аналитики ГК «Рамакс» Сергей Левашов согласен: «В дальнейшем в регионы обязательно мигрируют крупные игроки. Уже сейчас есть вектор развития ЦОД на площадках АЭС. Обратите внимание, на территории смещается и сегмент майнинга. Связано это в первую очередь с низкой ценой на электроэнергию».

— Доступная электроэнергия, квалифицированные и более дешевые кадры позволят крупнейшим финорганизациям, операторам связи, ритейлерам строить собственные дата-центры не только в центральных областях, но и в других частях страны, — подтверждает технический директор департамента инженерных систем компании Oberon Василий Непокрытый. — Некоторые компании даже планируют размещение собственных дата-центров за Уралом, но до успешной реализации планов еще не один год.

— В регионах мегаЦОДы на десятки мегаватт, которыми изобилует московский регион, вряд ли построят. Скорее могут быть востребованы небольшие дата-центры на 50 — 100 стоек для удовлетворения потребностей в ИТ-сервисах на периферии, — уточняет Максим Чижов. — Вполне жизнеспособной видится модель строительства коммерческих ЦОД по франшизе, предложенная одним из лидеров московского региона. Владельцы этой франшизы, построив свыше десятка небольших ЦОД в Москве, предлагают строительство под своим чутким руководством и при компетентной поддержке типовых дата-центров на 60 — 120 стоек по всей стране.

Самый активный строитель ЦОД на территориях — Ростелеком. Его стратегия направлена на развитие геораспределенной сети дата-центров: запланирован ввод в эксплуатацию второй очереди ЦОД «Екатеринбург», ЦОД в Новосибирске, Санкт-Петербурге, Нижнем Новгороде. Небольшие игроки более пессимистичны: «Строительство ЦОД носит долгосрочный характер окупаемости. Средний срок — 7 — 10 лет. Учитывая региональную специфику и требования к катастрофоустойчивости подобных объектов, региональная экспансия в первом приближении кажется инвесторам рискованной, — отмечает Андрей Горбунов. — В этой связи немногие готовы вкладывать значительные средства в строительство капитальных объектов. В качестве мер поддержки и стимулирования развития проектов ЦОД здесь могут рассматриваться специальные условия по тарифам на электроэнергию, преференции по налогу на недвижимость».

— Целесообразность региональных проектов за пределами Подмосковья всегда должна быть обоснована на 100%. Ведь ЦОД сложнее там не только строить, но и обслуживать в связи с серьезным дефицитом нужных специалистов на местах, — утверждает Всеволод Воробьев. — Наш последний проект по модернизации ЦОД Норникеля за Полярным кругом стал настоящим вызовом в плане логистики, доставки материалов как для нас, так и для заказчика. Поэтому пока в Москве не закончатся мощности, 90% площадок будет сосредоточено здесь.

— В Москве проще найти квалифицированный ИТ-персонал, больше штаб-квартир крупных компаний и выше спрос на подобные услуги — это объясняет концентрацию операторов ЦОД. Я не сильно верю в возможную децентрализацию. Есть смысл говорить о сегментировании уровней обработки данных. Так, отдельные сегменты предобработки данных могут быть вынесены непосредственно на уровень представительства или офиса в регионе, производственной площадки, — рассуждает менеджер по гипермасштабируемым решениям для ЦОД Lenovo Data Center Group Дмитрий Тишин. — Это так называемый edge computing, когда модули, занимающиеся предобработкой необходимых данных, стоят в непосредственной близости от их источников, далее подготовленные данные направляются в основные системы, которые находятся в крупных ЦОД, для принятия окончательных решений.

ЦОД на ЦОД не приходится

Замедленная экспансия в регионы, а по сути — накапливание мощностей в Москве, сформировали запрос на инновационные разработки в области не только строительства новых площадок, но и оптимизации ИТ-структуры действующих. Востребованы решения, направленные на сокращение расходов на электроэнергию, экономию места при сохранении вычислительной мощности, увеличение срока службы. «На рынке сегодня есть огромный запрос на оптимизацию существующих мощностей, — подтверждает менеджер по развитию бизнеса Cisco Дмитрий Хороших. — ИТ долгое время развивались экстенсивно».

— Еще одна особенность в развитии рынка — интерес к внедрению систем Data Center Infrastructure Management (DCIM). Такие «умные» системы созданы для управления дата-центрами и их физическими и информационными активами (позволяют получать информацию о текущем энергопотреблении оборудования, его местоположении в стойках, наличии свободных площадей и так далее). Использование DCIM объединяет мониторинг, управление и планирование ресурсов дата-центров, визуализировать получаемую информацию в рамках одного программного комплекса. Подобные системы внедряются не только во вновь строящихся ЦОД, но и на старых площадях: чем больше дорожают энергоресурсы и сервис, тем выгоднее внедрить «умное» решение для контроля их потребления, — подчеркивает Дмитрий Губернатчук.

— Сейчас все больше делается акцент на автоматизацию предоставления инфраструктурных сервисов, — соглашается Дмитрий Тишин. — До России начинает доходить волна того, что происходило в США три-четыре года назад, когда появилась и стала развиваться Lambda у AWS, начал набирать популярность Kubernetes, его представляли в виде managed-сервиса.

— Учитывая все эти изменения, небольшим ЦОД (до 100 стоек) сложнее конкурировать с лидерами рынка. Количество сертификаций по стандарту Tier 3 ежегодно увеличивается. Что говорит о том, что клиенты ЦОД в первую очередь ценят качество и надежность инженерных систем, при этом разница в стоимости услуги в ЦОД Tier 3 и неTier 3 невелика. Лидеры рынка видят в сертификации по Tier 3 дополнительные преимущества, чтобы отстроиться от конкурентов. И, как показывает практика, этот подход полностью себя оправдывает. Поэтому перед небольшими игроками стоит непростая дилемма: либо следовать общему тренду и запускать новые площадки с полноценной сертификацией Uptime Institute, что потребует дополнительных инвестиций; либо искать для себя отдельную нишу, где им будет комфортно. Это вполне реально на растущем рынке, — анализирует Максим Чижов.

При этом требования к площадкам по отказоустойчивости, доступности, надежности настолько разные, что своего потребителя находят все, резюмирует Алексей Сарыгин:

— И масштабные территориально-распределенные коммерческие дата-центры уровня Tier 3 — 4 для крупного корпоративного рынка (банков, операторов связи, ритейлеров и даже промышленности), и локальные, совсем небольшие центры обработки данных, размещенные в регионах для SMB-компаний, которые могут вынести на арендованные «виртуальные фермы» самые ресурсоемкие процессы, например, рендер изображений. А в последние пару лет дефицит коммерческих мощностей запустил и новый тренд — трэш-дата-центры (от англ. «мусор»). Это более дешевые услуги (стоимость ниже до 30%) на базе полупромышленных площадок, которые минимально оптимизированы для установки оборудования ЦОД. И трэш-дата-центры находят своего потребителя: это временная или экстренная мера для закрытия потребностей в вычислительных мощностях, где надежность и доступность достигаются за счет распределения ИТ-инфраструктуры по большому числу таких площадок и балансировки нагрузки между ними. Что касается госсектора, то здесь наметился тренд на построение собственных дата-центров для нескольких федеральных ведомств, учитывающих потребности государства. Формируется отдельная инфраструктура поддержки и обеспечения работы таких ЦОД за счет создания государственных сервисных компаний.

Дополнительные материалы:

|

Пандемия COVID-19 и связанный с ней тренд на удаленную работу помогут компаниям оценить преимущества облачной инфраструктуры, считает управляющий партнер компании RUVDS Никита Цаплин — Какие новые тенденции на рынке вы хотели бы отметить: замедление миграции в облако, удешевление SCM? — О замедлении миграции говорить явно не приходится, напротив, все больше проектов, в том числе и самых консервативных, переходят в облако. Компании все чаще выбирают виртуальную инфраструктуру для хранения бухгалтерских данных, для проектов, которые ранее предпочитали хранить «ближе к телу» у себя в офисе. Удешевления не происходит, потому что на это нет объективных причин. Стоимость телекоммуникационного и серверного оборудования на российском рынке в первую очередь зависит от курса национальной валюты по отношению к доллару. Санкционные и торговые войны, пандемия коронавируса и снижение стоимости нефти — все это приводит к катастрофическому падению курса рубля. И, как следствие, стоит скорее ожидать удорожания в средне- и долгосрочной перспективе, чем удешевления. Однако резкого скачка цен ждать не надо: крупные хостинг-компании хеджируют сделки по покупке оборудования на несколько кварталов вперед, а это значит, что переход к новым ценовым реалиям будет очень плавным и привлекательность аренды оборудования по сравнению с покупкой будет сохраняться и даже расти. Другим фактором, способствующим росту спроса в краткосрочной перспективе, является массовая миграция на виртуальные серверы компаний, которые переводят сотрудников на удаленную работу. Эта вынужденная мера позволит компаниям оценить преимущества виртуальной инфраструктуры, и какой-то процент таких компаний останется в облаке и после возвращения жизни в привычное русло. — В 2019 году был введен ряд новых площадок. Кроме того, сразу несколько крупных игроков увеличили мощности. При этом спрос на доступные емкости сохраняется. С чем связано увеличение темпов роста рынка ЦОД? — Объем данных неуклонно растет, а именно — удваивается каждые 12 — 14 месяцев. Данные нуждаются в хранении и обработке, поэтому растет спрос на мощности дата-центров и облачных провайдеров, которые также являются клиентами ЦОД. Во многом способствует увеличению объема обрабатываемой информации утверждение программы цифровизации страны. На первый взгляд, это относится в большей степени к Ростелекому и окологосударственным операторам связи и дата-центров. Но на деле это довольно сильный импульс всему рынку, в том числе и частным компаниям, которые также участвуют в размещении проектов или их частей на мощностях дата-центров. — Кто выступает основным заказчиком мощностей ЦОД — бизнес или государство? Как цифровизация влияет на рынок? Как меняются запросы потребителей? Какие услуги наиболее востребованы? — Если оценивать по объему данных, то основными заказчиками являются несомненно государственные или окологосударственные компании. Но запросы потребителей формируют скорее бизнес-заказчики, ведь они находятся в непрерывном поиске новейших технологий и путей оптимизации расходов. Работа с государством, к сожалению, остается очень сложной с точки зрения организации закупок, требований к процедуре хранения и обработки данных, сильной отсрочкой оплаты. Это приводит к тому, все новые технологии в первую очередь обкатываются бизнесом и розничными поставщиками услуг, а затем внедряются на уровне крупных интеграторов в государственном секторе. — Стоит ли ждать внедрения жестких стандартов строительства ЦОД, из-за которых рынок могут покинуть небольшие игроки? — На данный момент это было бы контрпродуктивно, ведь страна и так испытывает дефицит стоек в коммерческих ЦОД, что в конечном итоге препятствует цифровизации, а введение жестких стандартов дополнительно усугубит ситуацию. С другой стороны, необходимость аудита и собственных стандартов, на мой взгляд, необходима, в особенности если дата-центр работает с государственными проектами. На текущий момент на рынке ЦОД есть только стандарт Tier компании Uptime Institute, которая является всемирно признанным эталоном надежности и общей производительности центров обработки данных. Получение сертификации стоит немалых денег, и официальное подтверждение стандарта имеют всего несколько дата-центров в России. Остальным приходится «соответствовать стандарту» на словах. В такой ситуации введение собственного стандарта, наоборот, позволит небольшим игрокам получить официальную сертификацию, а также защитить потребителя. — На рынке ЦОД сложилось неравномерное распределение ресурсов, большинство площадок сосредоточено в столичном регионе. Можно ли ждать развертывания решений на периферии (компактные, модульные решения)? — На данный момент с экономической точки зрения в этом нет целесообразности. В регионах есть локальные игроки, которые могут объединиться или быть приобретены со временем более крупными компаниями. Но концентрация в столичном регионе так и будет сохраняться из-за сосредоточения в нем экономической активности. — Назовите ключевые барьеры и ограничения на рынке. — Дорогой вход. Строительство дата-центров сродни постройке платной дороги: далеко не каждый может себе позволить ее построить с учетом долгого срока окупаемости. — Как ваша компания отвечает на современные требования рынка? — У нас есть собственный дата-центр Ruсloud в Королеве, который соответствует уровню Tier 3 и обладает сертификацией в соответствии с требованиями ФСТЭК РФ, что позволяет обеспечивать соответствие требованиям как государственных, так и бизнес-заказчиков. Помимо этого, RUVDS на основании аренды принадлежат гермозоны в девяти дата-центрах в России и за рубежом, которые были построены совместно с нашим партнером — компанией Huawei. Для облачного провайдера сам дата-центр не является профильным активом. Гораздо лучше иметь множество точек присутствия в разных дата-центрах, что гарантирует отказоустойчивость бизнеса, дает большой выбор для клиентов и возможность резервировать свои проекты (наши цены одни из самых низких на рынке в частности и для того, чтобы клиенты имели возможность за адекватные деньги арендовать серверы в разных дата-центрах для резервирования). |

Справка:

|

На отечественном рынке представлены две базовые модели оказания услуг ЦОД. Первая — традиционные услуги colocation (размещение оборудования в стороннем ЦОД), dedicated (аренда оборудования). Предпочтения отдаются ЦОД уровня Tier 3, наивысшая категория — Tier 4. Сценарии размещения — от переноса оборудования из собственной серверной в серверную с тремя девятками (Sla 99,982% — показатель означает, что сервисы будут гарантированно работать почти 100% времени, восемнадцать тысячных процента — это менее 8 минут теоретического простоя в месяц) до размещения в ЦОД провайдера резервной площадки, строительство которой не всегда финансово целесообразно. Вторая — диверсифицированная модель, когда вместе с colocation предлагаются облачные услуги IaaS или SaaS. |

Массовая миграция на виртуальные серверы

Массовая миграция на виртуальные серверы