Пора разгоняться

Макроэкономика Уральского региона: итоги и перспективы

Отдельные сектора экономики на волне благоприятной конъюнктуры и с помощью господдержки переходят от рецессии к естественному росту. Чтобы распространить позитивные перемены на системообразующие отрасли, требуется смена модели отношений власти и бизнеса

Статистика Росстата за прошедший год, вышедшая в феврале, порадовала: российский ВВП, собиравшийся упасть на полпроцента, снизился только на 0,2%. Индекс промышленного производства (ИПП) в целом по стране по итогам 2016 года составил 101,1% к результату 2015-го. Ускорение началось в конце прошлого года: в декабре по сравнению с декабрем 2015 года ИПП вырос на 3,2%, а в сравнении с ноябрем 2016-го — на 7,4%.

Экономика статистически прошла фазу рецессии. Задача момента — запустить механизм ускорения естественного роста.

Неожиданные лидеры

Как экономика Урала и Западной Сибири пережила последний год затянувшегося кризиса?

Промышленный выпуск за прошедший год вырос в семи субъектах. В Свердловской области и Удмуртии годовой ИПП составил 107,0% (везде, где не указано иное, сравниваем с соответствующим периодом 2015 года), далее следуют Башкортостан — 102,6%, Тюменская область — 102,1%, ХМАО — 100,5%, ЯНАО — 105,5%, Курганская область — 101,3%. Сдали Пермский край (98,7%), Челябинская (96,3%) и Оренбургская (94,2%) области.

Все три ключевых индикатора промышленности на общероссийском уровне показали положительную динамику: добыча полезных ископаемых — 102,5%, обрабатывающие производства — 100,1%, производство и распределение электроэнергии, газа и воды — 101,5%.

Однако в разрезе субъектов федерации ситуация неоднородна. Так, предприятия обрабатывающих производств Свердловской области сформировали индекс отрасли на уровне 107,8%, пропустив вперед Удмуртию с результатом 113,8%. Предприятия Челябинской области, напротив, показали наихудшее значение отраслевого ИПП — 95,5%.

По добыче полезных ископаемых в лидеры ИПП неожиданно вышла Курганская область — 134,5%. Худший результат у Оренбургской отрасли — 94,9%. Руководитель проектов направления «Оценка и финансовый консалтинг» группы компаний SRG

По добыче полезных ископаемых в лидеры ИПП неожиданно вышла Курганская область — 134,5%. Худший результат у Оренбургской отрасли — 94,9%. Руководитель проектов направления «Оценка и финансовый консалтинг» группы компаний SRG

Дарья Кондаурова видит в достижениях Зауралья эффект низкой базы: с 2012 года ИПП региона по этому виду деятельности снижался на 4 — 8% ежегодно. Однако, по ее мнению, говорить о позитивном тренде можно: доля региона в добыче урана и бентонитовых глин в масштабах России существенна, здесь же ведется добыча строительного камня, кирпично-черепичных глин и других полезных ископаемых.

Заместитель главного редактора журнала «Металлоснабжение и сбыт» Леонид Хазанов видит за цифрами вклад конкретных экономических агентов.

— Увеличение добычи полезных ископаемых может быть связано с деятельностью двух ключевых горнодобывающих предприятий Курганской области. Во-первых, «Бентонит Кургана», ведущий разработку Зырянского месторождения, нарастил объемы производства на 23,9%. Во-вторых, мог поднять уровень добычи «Далур» (входящий в состав холдинга «Атомредметзолото»), эксплуатирующий методом подземного выщелачивания Далматовское и Хохловское урановые месторождения.

Производство и распределение электроэнергии, газа и воды по итогам года выросло в шести субъектах Большого Урала, падение индекса мы увидели в Оренбургской (85,7%), Курганской (91,3%) областях, Пермском крае (90,9%) и Удмуртии (90,2%).

Едим свое

Агропромышленный сектор и пищевая промышленность весь прошлый год были в центре особого внимания: эти отрасли по всем параметрам должны были получить шанс на прорыв. Статистика между тем приводит к неоднозначным выводам.

Индекс по виду экономической деятельности «Производство пищевых продуктов, включая напитки, и табака» вырос в Удмуртии (107,2%), Пермском крае (103,4%) и Башкирии (103,3%), но просел в Тюменской области (95,8%).

В разбивке по выпуску отдельных видов продуктов видно, что курс на замещение импортной сельхозпродукции и продуктов питания дал эффект: мяса и субпродуктов уральские аграрии выпустили на 8,8% больше, чем в 2015 году (общий объем производства по макрорегиону — 877,9 тыс. тонн), молока и цельномолочной продукции — на 4,8% (2201,4 тыс. тонн). А вот производство хлеба и хлебобулочных изделий сократилось на 4,1% до 868 тыс. тонн. В целом по России, несмотря на рекордный урожай зерна в прошлом году, отмечается дефицит высококачественной пшеницы — сырья для мукомольной промышленности.

Станки и кожа

В номинальном денежном выражении статистика фиксирует небольшой рост показателей. Объем отгруженных товаров собственного производства по полному кругу предприятий всех отраслей промышленности Урала и Западной Сибири в 2016 году увеличился на 2% и составил чуть более 13 трлн рублей в текущих ценах.

Предприятиями добывающей промышленности макрорегиона отгружено продукции на 5,4 трлн рублей (плюс 1,4% к 2015 году), обрабатывающей — на 6,6 трлн рублей (плюс 1,8%). В производстве и распределении электроэнергии, газа и воды отгрузка выросла на 8,4% до 953 млрд рублей. Так что, если принять во внимание инфляцию (по данным Росстата, 5,38% в 2016 году), реальное увеличение денежных объемов отгрузки отрасли наблюдается только в последнем сегменте.

Динамика отгрузки по отраслям на территории Урало-Западносибирского макрорегиона положительна. Самый высокий темп (18,4%) показали производители электро-, электронного и оптического оборудования (объем отгрузки в текущих ценах — 264,5 млрд рублей). На втором месте (16,4%) — производители транспортных средств и оборудования (370 млрд рублей). На третьем (10,4%) — предприятия пищевой промышленности (527,1 млрд рублей). Неплохой результат у предприятий, выпускающих резиновые и пластмассовые изделия (76,3 млрд рублей): 9,5% к итогам 2015 года.

Динамика отгрузки по отраслям на территории Урало-Западносибирского макрорегиона положительна. Самый высокий темп (18,4%) показали производители электро-, электронного и оптического оборудования (объем отгрузки в текущих ценах — 264,5 млрд рублей). На втором месте (16,4%) — производители транспортных средств и оборудования (370 млрд рублей). На третьем (10,4%) — предприятия пищевой промышленности (527,1 млрд рублей). Неплохой результат у предприятий, выпускающих резиновые и пластмассовые изделия (76,3 млрд рублей): 9,5% к итогам 2015 года.

В числе лидеров по темпам роста оказались производители кожевенных изделий и обуви — 9,3%.

Безусловно, не последнюю роль в динамике денежных показателей сыграл рост цен. Индекс цен производителей промышленных товаров в декабре 2016 года (более свежие данные пока недоступны) в целом по стране составил 107,4% относительно декабря 2015 года. Уровень индекса выше общероссийского зафиксирован в Челябинской (113,3%) и Свердловской (108,6%) областях и Удмуртии (110,8%). В остальных субъектах Большого Урала индекс или на уровне федерального значения (в Курганской области, ХМАО), или ниже.

Сырье мое

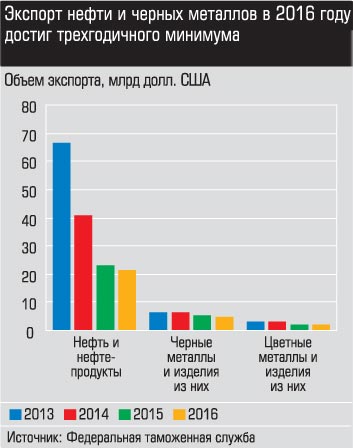

А вот системообразующие отрасли макрорегиона провалились. Наибольшее падение объемов отгрузки в денежном выражении показала крупнейшая по валовому показателю нефтехимия — минус 5,7% до 1,8 трлн рублей. Главная причина — негативная внешнеэкономическая конъюнктура. Экспорт нефти и нефтепродуктов с территории Большого Урала в 2016 году в денежном выражении сократился на 7,7% и составил 21,2 млрд долларов.

Другая опора экономики Урала — металлургия. Отрасль отгрузила за год продукции на 1,7 трлн рублей (минус 0,9%). Предприятия выплавили более 26 млн тонн стали, годовой прирост составил 1,3% или 332,6 тыс. тонн. И снова подножку подставила международная конъюнктура. Значительную часть выручки металлургов формирует экспорт, а он по итогам года упал: черных металлов и изделий из них — на 8%, цветных металлов и изделий из них — на 4%.

Тройку гигантов уральской экономики замыкает химическое производство. И здесь падение составило 4,2%.

Закрыли кошельки

Отрасли, зависящие от активности потребителей, влияние кризиса почувствовали сильнее всего. Это хорошо видно по динамике показателей жилищного строительства. В 2016 году на Урале введено почти 11,7 млн кв. метров жилья, что на 12,7% меньше, чем годом ранее. На первом месте Башкортостан — 2,7 млн кв. метров (плюс 0,3%). Лидер прошлого года Тюменская область сократила объемы сдачи на 23,2% — до 2607,2 тыс. кв. метров.

Одним из рекордсменов падения в этом кризисе стала розничная торговля. Здесь радует даже снижение глубины провала: если за 2015 год оборот розничной торговли в целом по России в сопоставимых ценах сократился на 10%, то за 2016-й — только на 5,2%. Оборот розницы на территории Большого Урала за 12 месяцев сократился на 0,2%. Оборот предприятий общественного питания макрорегиона — почти на 3%. Мы видим статистическое падение показателей и в физическом выражении (без учета изменения цен): в рознице — антилидер ЯНАО (88,5%), а в общепите — Свердловская область (83,6%).

Динамика оборота в сегменте платных услуг населению вышла в плюс (4,2%), но индекс физического объема в целом по региону все равно показывает сокращение. Самое большое — в ХМАО: 82,1%.

Динамика оборота в сегменте платных услуг населению вышла в плюс (4,2%), но индекс физического объема в целом по региону все равно показывает сокращение. Самое большое — в ХМАО: 82,1%.

Основная причина провала — драматическое падение доходов населения. Капля меда на эту бочку дегтя: в прошедшем году реальные зарплаты по стране увеличились на 0,6%, хотя еще годом ранее рухнули на 9%. Номинальные зарплаты выросли на 7,7% (в 2015 году — на 5,1%).

Среднемесячная начисленная заработная плата увеличилась во всех субъектах Урало-Западносибирского региона. В ноябре (более свежих данных пока нет) минимальный уровень зафиксирован в Курганской области — 23 491 рубль, средняя зарплата в ЯНАО — в 3,2 раза больше курганской и равна

74 205,2 рубля.

Вместе с тем реальные располагаемые денежные доходы населения продолжили падать: наихудший показатель отмечен в ЯНАО — 79,5% относительно уровня ноября 2015 года.

Граждане предпочитали направлять доходы на сбережения: рост цен не способствовал укреплению потребительской уверенности.

Общероссийский индекс потребительских цен (ИПЦ) в январе 2017 года по сравнению с декабрем прошлого года составил 100,6% (в январе 2016 года — 101,0%), в том числе на продовольственные товары — 100,9%, непродовольственные — 100,5%, услуги — 100,5%.

За год цены выросли во всех субъектах макрорегиона. Наибольшее значение ИПЦ зафиксировано в ХМАО — 108,5% относительно уровня декабря 2015 года. Север региона отметился наибольшим ИПЦ и на продовольствие (в ЯНАО — 105,6%), и на непродовольственные (в ХМАО — 111,5%) товары.

Стоимость минимального набора продуктов питания в декабре 2016 года составила 3891,7 рубля. Самый дорогой для жизни регион — Тюменская область (4414,9 рубля), самый дешевый — Челябинская (3543,9

рубля).

Как заключают аналитики Промсвязьбанка в докладе «Стратегия развития банка на 2017 год», в течение 2016 года потребительский спрос оставался крайне слабым: «Компонент потребления домохозяйств обеспечил 1 п.п. снижения ВВП. Из положительных моментов отметим только остановку падения реальных зарплат. Однако реальные располагаемые доходы продолжали сокращаться. Вкупе с ростом депозитов физлиц и достаточно низкими темпами роста кредитования это указывает на то, что в 2016 году сберегательная модель поведения населения все еще оставалась доминирующей. Реальные розничные продажи так и не смогли выйти на устойчивый положительный тренд».

Подведем итог. Экономика макрорегиона статистически прошла стадию длительной рецессии. Положительную динамику показали производители некоторых видов оборудования, сельское хозяйство, пищепром. Но системообразующие отрасли пока в минусе. В проблемной зоне оказались и все сегменты экономики региона, завязанные на потребительский спрос: жилищное строительство, розничная торговля, услуги.

Придать ускорение

Монетарные ведомства и экспертное сообщество сходятся во мнении, что в этом году экономика будет расти в районе 1 — 1,5%. Правда, мнения о том, кто именно будет эту статистику делать, расходятся.

Главный экономист Альфа-Банка Наталия Орлова считает, что надежд на инвестиционный рост в 2017 году практически нет: «Поддержку экономике в 2016 году оказывали восстановление запасов и сокращение импорта. Наше главное опасение заключается в том, что консолидация в нефтяном секторе (покупка Башнефти Роснефтью) сильно снизит инвестиционную активность».

Главный экономист Альфа-Банка Наталия Орлова считает, что надежд на инвестиционный рост в 2017 году практически нет: «Поддержку экономике в 2016 году оказывали восстановление запасов и сокращение импорта. Наше главное опасение заключается в том, что консолидация в нефтяном секторе (покупка Башнефти Роснефтью) сильно снизит инвестиционную активность».

Аналитики Промсвязьбанка более оптимистичны: «В фокусе будет ТЭК на фоне прогнозируемого нами роста цен на нефть; строительство оживет на общем благоприятном экономическом фоне по мере снижения долговой нагрузки компаний, улучшения кредитных условий, появления большей уверенности компаний в восстановлении экономики». Темп роста инвестиций в основной капитал в 2017 году они прогнозируют в 4,1% к 2016-му, темпы роста промышленности — в 1,7%. Инвестиции в основной капитал и запасы суммарно обеспечат 2 п.п. прироста ВВП.

В оценке вклада потребителей эксперты более единодушны. Наталия Орлова видит предпосылки для умеренного восстановления розничного кредитования по итогам 2017 года на уровне 6%. Этот фактор в совокупности с сохраняющимся ростом номинальных зарплат (плюс 7%) должен создать условия для восстановления потребления — оно может вырасти на 2%. Однако, по мнению Наталии Орловой, оптимизма в оценке перспектив роста экономики это не дает: в третьем квартале прошлого года начал восстанавливаться импорт, что негативно повлияет на потенциальные темпы роста ВВП в 2017 году.

Аналитики ПСБ также ждут активного оживления потребительской активности.

— Мы считаем, что восстановление потребительского спроса может стать основным драйвером роста экономики в 2017 году. По нашим расчетам, потребление домохозяйств обеспечит 3 п.п. роста ВВП. Мы закладываем продолжение роста реальных зарплат — на 2,4% к предыдущему году. Реальные располагаемые денежные доходы также перейдут в область положительных значений (+0,6%) за счет индексации пенсий. На этом фоне мы ожидаем, что население будет постепенно отходить от тенденции к сбережениям, хотя сохранение положительных реальных ставок в следующем году будет препятствовать этому процессу. Ожидаем рост реальных розничных продаж на 3,5%.

Тем временем экономические агенты закладывают в свои бизнес-планы рост производственных показателей. Однако их достижение будет во многом зависеть от экономической политики государства и внешних обстоятельств.

В конце прошлого года мы попросили менеджеров предприятий обрабатывающего сектора региона оценить перспективы нового делового цикла. Как показал опрос, компании готовы включиться в повышательный тренд, но с оглядкой на внешние условия.

Генеральный директор АО «ЕЗ ОЦМ» Денис Боровков ожидает стабилизации сбыта продукции и рассчитывает на некоторое увеличение показателей за счет роста экспорта:

— Макроэкономические факторы, такие как курс рубля, инфляция или колебания стоимости на сырьевых рынках, не оказывают существенного влияния на операционную деятельность компании. Однако на ее финансовые показатели может повлиять снижение темпов роста мирового и российского ВВП, а также общее изменение экономической ситуации: эти факторы могут оказывать воздействие на спрос на продукцию предприятия на российском и экспортных рынках. Мы продолжаем придерживаться основных принципов, заложенных в долгосрочную стратегию компании. Это освоение международных рынков сбыта, внедрение новых технологий и проектов по переработке сырья, а также по производству новых видов изделий и сплавов, диверсификация сырьевой базы за счет как видов сырья, так и географии поставок.

ПАО «Мотовилихинские заводы» планирует увеличить объемы выручки по всем основным направлениям: спецпродукции, металлургии, нефтепромысловому оборудованию. Начальник департамента маркетинга и внешних связей Алексей Шатунов:

ПАО «Мотовилихинские заводы» планирует увеличить объемы выручки по всем основным направлениям: спецпродукции, металлургии, нефтепромысловому оборудованию. Начальник департамента маркетинга и внешних связей Алексей Шатунов:

— Мы считаем, что в наибольшей степени рыночные тенденции влияют на производство металлургической продукции и нефтепромыслового оборудования. В частности, конец 2016 года ознаменовался резким ростом цен на сырье (лом и ферроматериалы). По нашим прогнозам, в 2017 году рост рынков, где присутствуют «Мотовилихинские заводы», составит от 2% до 5%. Планируемый прирост продаж металлургической продукции «Мотовилихи» составляет около 19%, в основном за счет высокорентабельной продукции.

Позитивно оценили наступивший год и на Уралхиммаше.

— Чистая прибыль предприятия в 2017 году, согласно прогнозам, достигнет более 100 млн рублей благодаря увеличению валовой прибыли более чем на 1,5 млрд рублей, — рассказывает начальник отдела по связям с общественностью АО «Уралхиммаш» Надежда Самарина. — Таких показателей мы планируем добиться за счет реализации в 2017 году крупных проектов на поставку продукции на экспорт (в Индию, Узбекистан), а также выполнения ряда крупных заказов на

внутреннем рынке.

«Выход из кризиса усложнится, если нефтяные цены не удержатся на текущих уровнях, к примеру, вследствие роста добычи сланцевой нефти или замедления роста мировой экономики», отмечают эксперты центра развития НИУ Высшая школа экономики в декабрьских «Комментариях о государстве и бизнесе».

Вывод: российская экономика приспособилась к выживанию в условиях низких цен на нефть, но зависимость от этого фактора остается определяющей.

В расчете на диалог

Рост на 1 — 1,5%, который закладывают сейчас ведомства, заметит только статистика. Экономист Яков Паппе давно вывел формулу: чтобы завершение рецессии отразилось на кошельках граждан, темпы роста должны быть не ниже 5%.

До 30 мая правительство должно представить президенту РФ план ускорения экономики. Однако для смены экономической модели нужны конкретные инструменты.

Единственный реальный успех монетарной политики в кризисные годы — снижение инфляции. Его логичное продолжение — смягчение кредитно-денежной политики. Однако в экспертном сообществе этот вариант спасительным не считают. Наталия Орлова не связывает стагнацию с жесткой денежно-кредитной политикой: «Мы не можем решить проблемы, просто давая денег экономике. Это вопрос структурных ограничений».

Набор мер господдержки позволил добиться прорыва в отдельных секторах. Решится ли правительство масштабировать модель стимулирования лучших из лучших? Ответа на этот вопрос бизнес-сообщество ждет больше всего.

В конце февраля Российский союз промышленников и предпринимателей (РСПП), Торгово-промышленная палата, «Деловая Россия» и «Опора России» направили премьер-министру Дмитрию Медведеву предложения по повышению темпов роста экономики на 2017 — 2025 годы. Идеи сводятся к более эффективному применению инструментов фискальной политики. В частности, для завершения модернизации в обрабатывающих секторах предлагается ввести прямую инвестиционную льготу — снижение налогов как в минимум вполовину суммы затрат. Бенефициара девальвации несырьевой экспорт предприниматели предлагают поддержать конкретной административной мерой — установлением жесткого срока возврата НДС. Есть немало и других идей, которые позволят поднять деловую активность в новом цикле.

Бизнес рассчитывает на диалог с властью в ходе подготовки экономической программы правительства.