Долевка, прощай

Жилая недвижимость

Рынок жилья в 2017 году пережил ментальный переворот и смирился с потерей того, что позволяло ему развиваться последние десять лет

Рынок жилья в 2017 году напоминал маниакально-депрессивного человека. С одной стороны — аналитики, фиксирующие рост сделок и доселе невиданную популярность ипотеки. С другой — застройщики, оплакивающие долевку и говорящие о минимальной за всю рыночную историю марже. Если охарактеризовать ситуацию одним словом, мы бы выбрали «ломка». Куда более сильная, чем в любой другой отрасли экономики.

Пока не началось

Безусловно, главным событием рынка жилья в 2017 году стали поправки в 214-ФЗ. Они запустили компенсационный фонд и резко ужесточили требования к застройщикам, желающим работать по долевке (подробнее см. «Болевое строительство», «Э-У» № 33 от 14.08.2017). Большинство нововведений вступят в силу с 1 июля 2018-го. И почти все уральские девелоперы уверены: эта дата станет концом сегмента ДДУ.

То, что долевка обречена, стало понятно еще в 2015-м. Первым сигналом послужила «Новая жилищная стратегия», подготовленная экспертами Института экономики города. В ней было указано: «Недостаточное развитие рыночных отношений в сфере жилищного строительства отражается в крайне низкой вовлеченности финансовых институтов в этот сектор: 60 — 70% инвестиций профессиональные застройщики привлекают от населения напрямую, разделяя инвестиционные риски с теми, кто менее всего способен ими управлять. Банки не стремятся развивать проектное финансирование и оценивают риски кредитования населения значительно ниже, чем риски кредитования застройщиков под залог проектов жилищного строительства».

Сразу после выхода документа с идеей изменения 214-ФЗ выступил губернатор Московской области Андрей Воробьев. Предложение поддержал первый зампред правительства Игорь Шувалов. На совещании под его председательством было сказано: полный отказ от долевки должен произойти в 2020 году.

Девелоперы отнеслись к этим новостям как к вбросу. Для порядка они, конечно, возмутились. Говорили, что отменять долевку сейчас — самоубийство, что эксроу-счета и проектное финансирование увеличат стоимость жилья на 20 — 25%. Но всерьез инициативу Воробьева — Шувалова никто не принял: в 2015-м ликвидация ДДУ и, правда, напоминала харакири.

Прошло два года. Кризисный шок спал, статистика начала фиксировать минимальный экономический рост. Ставки корпоративного кредитования заметно снизились (хотя до сих пор остаются сравнительно высокими), цены на первичное жилье добрались до дна. Разница в стоимости квартир на начальном и конечном этапе строительства достигла минимума. Рынок вроде бы проснулся, но спрос еще не очень активен, и в портфеле девелоперов до сих пор находится довольно много нераспроданных объектов. Пожалуй, это был лучший момент, чтобы достать из загашника идею отмены долевки.

Формально ДДУ, конечно, никто не запретил. Но силки, расставленные законодателем, преодолеть их крайне трудно. Проще в лес не ходить. Именно такой логики, похоже, придерживается подавляющее большинство компаний. Недаром они начали в экстренном порядке оформлять документы для выхода на все имеющиеся в их распоряжении земельные участки (по некоторым проектам сроком сдачи является 2023 год).

— Мы уже поставили задачу проектировщикам пройти максимально большое количество экспертиз, чтобы успеть обременить дольщиками объекты, — комментирует директор по маркетингу и продажам ГК «Стройтэк» Сергей Покровский. — Компания много лет работает без стороннего финансирования и пускает в стройку деньги покупателей и выручку от выполнения подрядов. Но в будущем нам, очевидно, придется снова возвращаться к проектному кредитованию.

Насколько в связи с отменой долевки вырастет себестоимость метра, пока непонятно (речь здесь не только о цене заемного капитала, но и о форсированном выводе объектов с последующим устранением ошибок). Конечно, это не те 20 — 25%, которыми пугали правительство в 2015 году. Но 5 — 7% — вполне реальный сценарий.

Что придет на смену долевки — тоже не ясно. Но рынок вряд ли безропотно перейдет на более дорогое проектное банковское финансирование. Наверняка возникнут ЖСК, ЗПИФы и иные формы, позволяющие уменьшить стоимость привлечения денег.

Как менять маркетинг под новые условия — вопрос, на который пока также нет ответа. Долевка давала застройщикам гибкость. Анонсировали проект, получили обратную связь. Не берут — изменили квартирографию, концепт, каналы. Формат продажи готового жилья требует от девелоперов умения точно прогнозировать будущий спрос. На устойчивых рынках (вроде немецкого или британского) особых проблем с этим нет — там люди годами берут одно и то же. Но в России загадывать на три-четыре года опасно.

Еще одну маркетинговую сложность формулирует заместитель гендиректора компании «РСГ-Академическое» Павел Петриченко:

— Долевка предполагает постепенную распродажу объектов. Нередко на момент ввода дома в эксплуатацию в нем не остается ни одного объекта. При использовании механизма купли-продажи застройщик одномоментно выводит на рынок большой ассортимент готовых объектов. И это совершенно другая технология продаж. А представьте, что это случится одновременно у всех девелоперов. Нет, ниже себестоимости мы, конечно, не уйдем. Но вторичку обрушим точно. А надо ли это государству и потребителю?

Ди-вер-си-фи-ка-ци-я

Именно так — медленно и по слогам — застройщики произносят это слово.

В нем они видят один из главных драйверов развития рынка.

2017 год показал: игра в малый формат, начавшаяся в 2009-м в Челябинске и Перми и продолжившаяся в кризис 2015-го в Екатеринбурге и Тюмени, подходит к концу. Спрос на студии размером в 18 — 25 кв. метров спадает. Процесс увядания этого сегмента не будет быстрым: студенты, мигранты, дети, желающие отселиться от родителей, никуда не денутся (особенно в крупных городах). Но все больший вес на рынке будут приобретать потребители, рожденные в конце 80-х, обзаведшиеся семьями и детьми.

Малый формат, скорее всего, сместится в центр. И это логично — чем дороже земля и инфраструктура, тем меньше нарезка. Кроме того, человек, живущий в сердце города, проводит дома значительно меньше времени, нежели обитатель спальника. Да и сформироваться гетто в центре куда сложнее.

Да, пока мы все же выдаем желаемое за действительное и заглядываем, скорее, в 2019 — 2020 годы (тогда, наверное, и доходы граждан, наконец, начнут расти). Но, учитывая строительный цикл, даже тем, кто изо всех сил раскручивает долевку, пора перестраиваться.

Задышали и все поняли

Еще один тренд 2017-го, который почти наверняка найдет отражение в 2018-м, — оживление стрит-ритейла (это магазинчики, булочные, парикмахерские, салоны красоты и т.д., расположенные на первых этажах многоквартирных домов). Председатель совета Уральской палаты недвижимости Александр Бабичев замечает, что спрос со стороны малых предпринимателей на коммерческие площади в МКД однозначно имеет тенденцию к росту. То же фиксируют застройщики. В ЛСР говорят о том, что в их комплексах начали заполняться площади, пустовавшие продолжительное время. В «РСГ-Академическое» даже подняли цены на некоторые объекты — и все равно берут. У «Стройтэка» в одном из районов частная клиника выкупила помещение размером почти 600 кв. метров (при этом год назад на него не было спроса даже среди арендаторов). Компания Prinzip при продаже квартир и вовсе обещает жителям определенный набор располагающейся в шаговой доступности инфраструктуры. Очевидно, в компании уверены, что арендаторы или покупатели придут.

Откровенно грустно на рынке недвижимости только одним участникам — владельцам вторички. Число сделок в этом сегменте, например, в Екатеринбурге выросло на 10%. Но цены продолжают снижаться. Число объектов по-прежнему велико — около 9 — 9,5 тысячи (средний показатель в стабильные годы — 7,5 тысячи). Срок экспозиции по вторичке иногда растягивается до года, потому что владельцы квартир не готовы осознать, что купленная пять лет назад за 3,2 млн рублей недвижимость сегодня может стоить 2,7 миллиона. Это психологическая трагедия. Тем не менее ряд собственников все же начинает осознавать реалии рынка и умеряет собственную жадность.

На максимуме

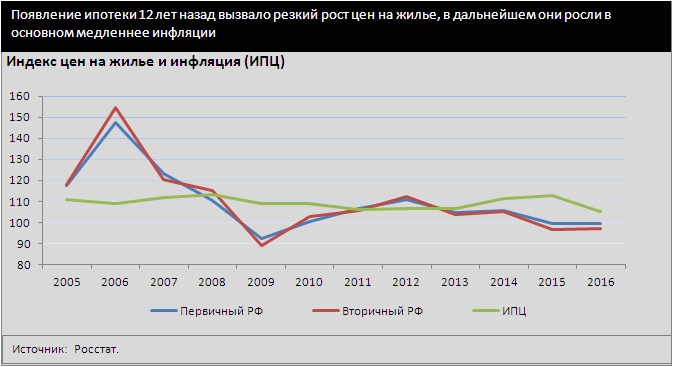

Ипотека в 2017 году бьет рекорды. За десять месяцев в России выдано почти 813 тыс. кредитов на 1,5 трлн рублей (плюс 30% к аналогичному периоду 2016-го). На Свердловскую область, к примеру, пришлось 47,3 миллиарда (37%), на Челябинскую — 32 миллиарда (28%). Правда, первичный сегмент освоил всего примерно 30% этого объема.

Основной причиной стремительного роста, конечно, стало планомерное снижение ставки. В итоге у большинства банков она пробила психологический барьер в 10% (в рекламе Сбербанка можно увидеть 7,4%).

Еще один локомотив ипотеки в 2017 году — рефинансирование (особенно для относительно небольших игроков). Его доля, например, в Райффайзенбанке, по словам начальника отдела продаж ипотечных кредитов Уральского филиала Натальи Брусницыной, составила 50%. И в итоге ипотечный бизнес финучреждения прирос не на 30 — 40%, а на 77%.

Но искра перекредитования, по всей видимости, довольно быстро погаснет. В будущем году тот же Райффайзенбанк планирует прирасти по ипотеке на 10%. Примерно такие же прогнозы дают в ВТБ и Абсолют Банке.

В прогнозах аналитики солидарны: ставки ипотеки продолжат снижаться. В Абсолют Банке полагают, что к 2020 году мы увидим минимум 8% (это при условии сохранения экономической стабильности).

Итого: если мир не поймает «черного лебедя» (вроде окончания делового цикла в США, резкого падения цен на нефть и обрушения рубля), на отечественном рынке недвижимости в 2018 году будет не так уж весело. Цены останутся стабильными, драйвить спрос будет ипотека и, возможно, некоторая диверсификация портфеля предложения. Что точно придется делать девелоперам — так это качественно меняться. Рост себестоимости и ужесточение конкуренции заставит их одновременно оптимизировать внутренние процессы и изменить подходы к маркетингу.

Дополнительные материалы:

|

Прогноз — оптимистичный

— Как вы оцениваете динамику ипотеки в этом году в целом на рынке? Таким образом, выгоду от снижения ставок получат не только новые, но и действующие ипотечные заемщики. — Мы активно сотрудничаем со строительными компаниями. У нас в банке действует множество предложений, разработанных с застройщиками, в рамках которых заемщикам предлагаются уникальные условия кредитования, в том числе субсидированная ставка. Кроме того, наш банк активно сотрудничает с риэлторскими компаниями. Мы считаем развитие партнерских отношений наиболее эффективным инструментом для продвижения наших продуктов. |

|

Игроки рынка недвижимости об итогах 2017 года и прогнозах на ближайшую перспективу — По объемам выдачи ипотеки банк демонстрирует результаты, сопоставимые с рекордным 2014 годом. Некоторое снижение мы фиксировали только в январе-феврале из-за отмены программы господдержки. Но снижение ключевой ставки ЦБ позволило нам очень быстро перестроиться и нивелировать отставание. Замечу, что в ноябре Группа ВТБ снизила ипотечные ставки четвертый раз с начала года. За 11 месяцев Группа выдала в регионе 6,2 тыс. ипотечных кредитов на 11,9 млрд рублей. Это на 25% больше по объему, чем за аналогичный период прошлого года. Помимо роста объемов выдачи я могу отметить еще три заметных тренда: увеличение на ипотечном рынке Свердловской области среднего срока кредита; рост средней суммы кредитования и, конечно, взлет спроса на рефинансирование ипотеки. Сейчас его доля в новых выдачах ВТБ в Свердловской области составляет примерно 30%. Центробанк дал понять, что будет продолжать снижать ключевую ставку. По прогнозам аналитиков Группы ВТБ, к началу 2019 года она достигнет уровня в 7%. Конечно, дальнейшее снижение ключевой ставки повлечет за собой еще большее снижение банковских ставок по всем продуктам, в том числе по ипотеке.

— С начала 2017 года мы ввели 109 тыс. кв. метров жилой недвижимости. Это почти на 15% больше, чем в 2016-м. В 2018-м мы также ожидаем небольшой прирост и уверены, что «Группа ЛСР» на Урале останется в тройке лидеров в Екатеринбурге по вводу и продаже жилья. Мы видим четыре ключевых тренда, которые сформировались в 2017-м и почти наверняка получат продолжение в 2018-м. Первый — игра в малые форматы, начавшаяся полтора года назад, движется к концу. Сегмент студий и небольших однокомнатных квартир насытился довольно быстро. И теперь стратегии почти всех застройщиков предусматривают диверсификацию портфеля предложения. Причем в области не только планировок, но и используемых материалов, архитектурных и средовых решений, инженерии. И это однозначно позитивный момент. Второй тренд — квартиры в пригородах и апартаменты стали менее востребованы. Их вытесняют комплексы, расположенные в периферийных районах Екатеринбурга (Компрессорный, Широкая речка, Академический, Эльмаш). Застройщики стремятся сделать их максимально доступными. Так, в ЖК «Хрустальные ключи» стоимость кв. метра составляет 46,2 тыс. рублей. А, например, в «Меридиане» студию можно приобрести за 1,24 млн рублей. Люди предпочитают за меньшие деньги жить на окраине уральской столицы, пользоваться ее инфраструктурой и, что немаловажно, иметь екатеринбургскую прописку, нежели селиться в соседних городах и в апартаментах. Третий тренд — популярность европланировок. Сегодня клиенты предпочитают квартиры с просторной кухней-гостиной по 17 — 30 кв. м. Именно такие варианты были распроданы быстрее всего в «Цветном бульваре» и «Меридиане». Четвертый тренд — ощутимое оживление сегмента коммерческой недвижимости, расположенной на первых этажах многоквартирных домов. Мы фиксируем его во всех районах Екатеринбурга. Малый бизнес задышал и начал приобретать площади — в рассрочку, в ипотеку, в аренду, выкупая полностью. Стрит-ритейл, на мой взгляд, чувствует себя сегодня значительно лучше, чем сегмент больших торговых центров. Магазины и услуги «у дома» удовлетворяют потребности людей здесь и сейчас — без пробок, поиска парковки и траты времени.

— По итогам 2017 года мы превысим плановый показатель продаж. Думаю, что в 2018-м нас также ждет умеренный рост. Мы не видим каких-либо факторов, которые могли бы резко негативно отразиться на рынке недвижимости. Застройщики запасаются землей, запускают новые проекты, разрабатывают различные варианты продажи своих комплексов. Структура предложения нашей компании особых изменений претерпевать не будет. Проект определяет территория. Возьмем, например, жилой комплекс около екатеринбургского ботанического сада. Он возводится в давно сформировавшемся пространстве. И его целевая аудитория — семьи, которые живут поблизости в морально устаревшем фонде и хотят перебраться в более комфортную среду. Очевидно, что в этих условиях акцент будет сделан на относительно большие квартиры. Если же мы говорим о районе «Светлый», вокруг которого нет старой застройки, то здесь преобладает малогабаритное жилье. Как и другие застройщики, мы понимаем, что власть взяла курс на упразднение долевки. Поэтому в ближайшие полгода мы постараемся выйти на максимально возможное число участков. Одновременно компания начала переговоры с банками-партнерами для проработки механизмов проектного финансирования. Насколько отмена ДДУ повысит стоимость кв. метра, пока говорить рано. Да и не это меня тревожит больше всего. Уход с рынка долевки кардинальным образом изменит конкурентный ландшафт и подходы к маркетингу. И не факт, что все это будет сразу востребовано потребителем.

— Главный вызов ближайшего периода — рост себестоимости строительства. Инфляция, увеличение стоимости материалов и строительно-монтажных работ, возможный переход с ДДУ на новые механизмы финансирования — все это окажет влияние на девелоперов и, соответственно, на потребителей. Сейчас сложно сказать, когда в стране окончательно откажутся от долевки, но общее настроение рынка таково: с 1 июля 2018-го работать в этом сегменте станет очень сложно. Поэтому застройщики стараются запустить как можно большее количество проектов со сроками ввода в эксплуатацию вплоть до 2021 года. Что придет на смену долевке, пока не ясно. Проектное финансирование — самый понятный, но и самый дорогой механизм. Возможно, мы увидим подобие действующих ранее вексельных схем, ЖСК, участие инвестфондов. Ясно одно — на рынке могут появиться инструменты, предлагающие более дешевый, нежели банки, капитал. Другой тренд — диверсификация предложения. Да, мы видим, что рынок малогабаритных квартир постепенно насыщается. Но вряд ли изменения здесь будут быстрыми. Во-первых, застройщикам, делавшим ставку на студии в 23 — 26 метров, сложно моментально перейти к полноразмерным квартирам. Без кардинального изменения продукта и ребрендинга не обойтись. А он требует довольно больших временных и финансовых затрат. Во-вторых, девелоперам придется окупать затраты на ускоренный вывод домов по ДДУ и почти гарантированное будущее изменение проектной документации. Как это сделать? В основном за счет квартир небольшой площади. Поэтому ближайшие пару лет в сегменте по-настоящему комфортного жилья может образоваться дефицит. На этой волне очень неплохую динамику покажет вторичка. Но взлет будет недолгим: качественная недвижимость с рынка вымоется и останутся только морально и физически устаревшие объекты. Подытожим: в ближайшем будущем будут цениться и пользоваться спросом качественные новостройки и добротное вторичное жилье с хорошими просторными квартирами, удобными планировками. |

На российском рынке сложились все условия для повышения доступности жилья, считает заместитель управляющего филиалом Абсолют Банка в Екатеринбурге Светлана Ковалева

На российском рынке сложились все условия для повышения доступности жилья, считает заместитель управляющего филиалом Абсолют Банка в Екатеринбурге Светлана Ковалева Алина Буслова, управляющий директор по ипотеке розничного бизнеса ВТБ в Свердловской области:

Алина Буслова, управляющий директор по ипотеке розничного бизнеса ВТБ в Свердловской области: Руслан Музафаров, коммерческий директор по реализации недвижимости «Группы ЛСР» на Урале:

Руслан Музафаров, коммерческий директор по реализации недвижимости «Группы ЛСР» на Урале: Владимир Щеколдин, руководитель коммерческого управления ГК «ТЭН»:

Владимир Щеколдин, руководитель коммерческого управления ГК «ТЭН»: Павел Петриченко, заместитель генерального директора «РСГ-Академическое»:

Павел Петриченко, заместитель генерального директора «РСГ-Академическое»: