Прикамские просторы

|

| Фото: Андрей Порубов |

Международная сеть METRO Cash & Carry в конце прошлого года победила в конкурсе на земельный участок в Перми площадью 8 га и уже начала подготовку к строительству четвертого на Урале центра мелкооптовой торговли (открытие ожидается в сентябре). В этом году активно взяться за пермский рынок обещают продовольственные ритейлеры федерального масштаба — «Перекресток» и «Патэрсон». И это только отдельные примеры. Посмотрим, куда выгоднее податься инвестору в Перми.

Входа нет

Объем потенциальных инвестиций в потребительский рынок Перми составляет минимум 96 млн долларов. В рейтинге совокупной инвестиционной привлекательности городов это только девятое место. Впереди практически все крупные муниципальные образования региона: Уфа (вторая строчка — 143 млн долларов), Тюмень (пятая — 105 млн долларов), Екатеринбург (шестая — 102 млн долларов), Оренбург (восьмая — 98 млн долларов).

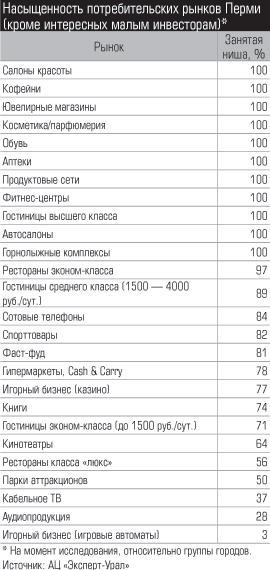

Половина из 40 исследованных сегментов потребительского рынка Перми насыщены (относительно группы сопоставимых городов). Большинство активно развивалось в течение последних года-двух. Совокупный розничный товарооборот Перми за 2005 год, по нашим оценкам, превысил 70 млрд рублей: это на 10% больше, чем в 2004-м. Основной фактор роста — стабильный подъем уровня жизни населения. Денежные доходы в 2005 году увеличились на 30,2%.

По данным управления развития потребительского рынка администрации Перми, розничная торговля в городе на начало 2006 года представлена 2345 предприятиями (общая площадь более 380 тыс. кв. метров). Из них в прошлом году открыто 86 объектов (более 30 тыс. кв. метров). Это относительно немного. Так, крупнейший торговый центр Екатеринбурга Park House вмещает около 130 арендаторов на торговой площади около 40 тыс. кв. метров. Впрочем, обеспеченность торговыми площадями населения Перми превысила 100-процентный уровень (139%: 388 кв. метров на тысячу жителей). Для сравнения: в Уфе, наиболее близкой по социально-экономическому уровню, — 219 кв. метров (данные Национальной торговой ассоциации). Высоким уровнем развития относительно других городов отличаются сегменты торговли косметикой и парфюмерией, обувью, ювелирными изделиями, свадебной одеждой и одеждой для полных, салоны оптики, автосалоны. Доля непродовольственной сферы стабильно растет: 59% сегодня против 54% в 2003 году. Быстро прогрессирует продовольственный ритейл: на 100 тыс. населения приходится около 11 сетевых магазинов форматов супермаркет, минимаркет, дискаунтер (в той же Уфе — втрое меньше). В сфере услуг достаточно распространены салоны красоты, фитнес-центры, горнолыжные комплексы, бытовка.

Свободный доступ

Инвестиционные возможности Перми сконцентрированы на рынках для крупного бизнеса. Десять из 15 сегментов, требующих не менее 1 — 2 млн долларов вложений в один объект, имеют явные свободные ниши. Общий резерв — около 82 млн долларов.

Наиболее интересный и капиталоемкий сектор — кинотеатры. Город готов к вложениям в размере как минимум 20 млн долларов (21% общего потенциала). Насыщенность сегмента — 2,6 места на тысячу жителей или 9,7 на тысячу молодежи (расстановку сил см. «Центр притяжения»). Для сравнения: на сопоставимом рынке Красноярска — 3,6 (17,1), Волгограда — 5,3 (30). Бюджетный вариант для запуска кинотеатра на 500 мест с покупкой недвижимости и оборудования, отделкой, организацией небольшого досугового центра обойдется в 3 — 5 млн долларов. При дополнительных вложениях в досуговый центр, масштабной реконструкции купленного здания (или строительством нового), инвестиции, по мнению участников рынка, могут достигнуть 10 — 15 млн долларов. Окупаемость в бюджетном варианте — около 4 — 5 лет, в «дорогих» — от 5 до 10 лет. Есть и самый простой путь: аренда помещения действующего «советского» кинотеатра и минимальные вложения в оборудование. Цена вопроса — от 300 тыс. долларов.

Наиболее интересный и капиталоемкий сектор — кинотеатры. Город готов к вложениям в размере как минимум 20 млн долларов (21% общего потенциала). Насыщенность сегмента — 2,6 места на тысячу жителей или 9,7 на тысячу молодежи (расстановку сил см. «Центр притяжения»). Для сравнения: на сопоставимом рынке Красноярска — 3,6 (17,1), Волгограда — 5,3 (30). Бюджетный вариант для запуска кинотеатра на 500 мест с покупкой недвижимости и оборудования, отделкой, организацией небольшого досугового центра обойдется в 3 — 5 млн долларов. При дополнительных вложениях в досуговый центр, масштабной реконструкции купленного здания (или строительством нового), инвестиции, по мнению участников рынка, могут достигнуть 10 — 15 млн долларов. Окупаемость в бюджетном варианте — около 4 — 5 лет, в «дорогих» — от 5 до 10 лет. Есть и самый простой путь: аренда помещения действующего «советского» кинотеатра и минимальные вложения в оборудование. Цена вопроса — от 300 тыс. долларов.

Второй по размеру свободной ниши — сегмент игровых автоматов: около 18 млн долларов. Правда, высокая степень административного регулирования повышает барьеры входа на этот рынок и снижает его привлекательность.

Чуть больше 15 млн долларов готов принять рынок гостиничных услуг. «Еще в 2004 году имеющийся фонд в Перми составлял всего 50% необходимого. Но в последнее время наблюдается заметное повышение инвестиционной активности. Популярность бизнеса растет не только у нас, но и во всех крупных городах Уральского региона. За прошлый год на рынке Прикамья открылось около восьми новых отелей. Давно работающие обновляют номерной фонд. Так, бывшая гостиница ”Спортивная” за последний год существенно изменила облик, превратившись в современный “Отель-Спорт”», — рассказывает директор гостиницы Ильза Овсянникова. Ситуация в различных классах описана также нашими комментаторами.

Объем инвестиций в сферу общественного питания — 9,4 млн долларов. На начало года, по данным управления развития потребительского рынка администрации Перми, в городе работали 1575 предприятий на 75 тыс. посадочных мест. Сеть общественного питания в прошлом году пополнилась 126 объектами как повышенного уровня сервиса — дорогими ресторанами, барами и кафе (ресторан «Трюфель», спорт-кафе «Космос»), так и предприятиями быстрого питания («Цыплята по-английски», «Баскин-Робинс», «Бабушкины блины» и др.). Хорошо развиты сети кофеен. Однако обеспеченность населения посадочными местами не превышает 78%.

Среднему бизнесу в Перми выгодно развивать салоны сотовой связи и аудиопродукции, торговлю книгами и спорттоварами. Для малого бизнеса наиболее интересны сегменты с небольшим объемом кап-вложений в один объект: детская одежда, копировальные и фотосалоны, услуги нянь и гувернанток и частные детские школы.

Пока местные игроки пермского потребительского рынка не ощущают серьезного давления со стороны федералов. Но оно будет усиливаться: город обладает высоким инвестиционным потенциалом и явными свободными нишами, пройти мимо которых нельзя.

Дополнительные материалы:

Методы и информация

Исследование «Инвестиционные возможности городов Урала и России: структурные дыры» проведено аналитическим центром «Эксперт-Урал» в январе - мае 2005 года. Базой послужили 40 сегментов потребительского рынка в 19 российских городах, в том числе семи уральских (Екатеринбурге, Перми, Тюмени, Челябинске, Уфе, Оренбурге, Ижевске).

Методика базируется на следующем положении: насыщенность сегментов потребительского рынка в городах с сопоставимыми характеристиками экономического развития должна быть примерно одинакова. Если ее значение в одном городе «не дотягивает» до аналогичного показателя в другом, - это сигнал о нереализованном потенциале и возможности для инвестиций в сегменте. Таким образом, в качестве конечного результата получаем не всю «неохваченную» емкость, а лишь ее часть. Это позволяет наметить основные стратегические направления развития бизнеса.

Наиболее близки Перми по социально-экономическому развитию Уфа, Ростов-на-Дону, Красноярск. Реже в одну группу для сравнения для различных рыночных сегментов с городом попадали Челябинск, Волгоград, Новосибирск.

Методика исследования не учитывает риски и барьеры при входе на рынок. Окончательное решение об инвестициях должно быть принято на основе детального маркетингового исследования.

Таблица 1. Насыщенность потребительских рынков Перми (кроме интересных малым инвесторам)*

Таблица 2. Инвестиционные возможности Перми