Перспектива славянского шкафа

Мебельщики, пересидев кризис, готовы восстанавливать утраченные объемы и осваивать новые продуктовые ниши. Проблема рынка - кому продать. Опрометчиво было с моей стороны остановиться на минуту, рассматривая кровать с кожаными изголовьем и каркасом в одном из мебельных торговых центров Екатеринбурга. Я тут же стала добычей изголодавшейся по покупателю торговли. Подлетевшая барышня заговорила без умолку о достоинствах кровати и всей серии мебели. Сделав неправильную попытку отбиться: дескать, мне с черной кожей не надо, пойду искать с белой, я увязла еще больше. «Привезем с белой!» - заявила продавщица и всучила мне визитку. Уйти удалось, только дав телефон. Теперь она звонит: «Надумали брать? Приходите, ждем вас, скидку сделаем».

Опрометчиво было с моей стороны остановиться на минуту, рассматривая кровать с кожаными изголовьем и каркасом в одном из мебельных торговых центров Екатеринбурга. Я тут же стала добычей изголодавшейся по покупателю торговли. Подлетевшая барышня заговорила без умолку о достоинствах кровати и всей серии мебели. Сделав неправильную попытку отбиться: дескать, мне с черной кожей не надо, пойду искать с белой, я увязла еще больше. «Привезем с белой!» - заявила продавщица и всучила мне визитку. Уйти удалось, только дав телефон. Теперь она звонит: «Надумали брать? Приходите, ждем вас, скидку сделаем».

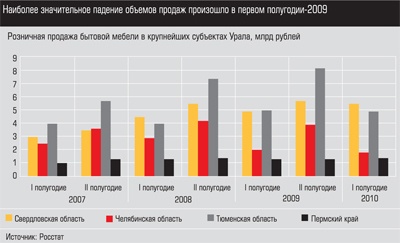

Уральский рынок производителей мебели выходит из кризиса и резво бегает за покупателем. Рост продаж с июля во всех регионах игроки связывают с оптимизацией ситуации в экономике. Они уверены: спады еще будут, но тенденция сохранится. Коммерческий директор крупнейшего регионального производителя ЗАО «Заречье» (Тюмень) Сергей Власенко отмечает: августовские продажи превзошли аналогичные прошлогодние на 18%, а в сентябре разогнались на 37%. Алена Панферова, начальник отдела продаж фабрики «Найфл» (Челябинск), сообщила о 15% сентябрьского прироста, Анна Тюликова, директор ООО ТД «Миассмебель» в Екатеринбурге, - о 20% (везде в сравнении с тем же месяцем годом ранее). В небольших компаниях оптимизма меньше, но и там видят свет в конце туннеля: Валерий Лопатин, начальник отдела сбыта фабрики «Триада» (Пермский край), фиксирует в сентябре прирост 7% к сентябрю прошлого года.

Оживление, говорят игроки, носит частично сезонный характер, но в большей мере имеет признаки длинной волны реализации отложенного спроса: обеспеченность мебелью в России ниже, чем в развитых странах, в 2,5 раза.

Жестко спать

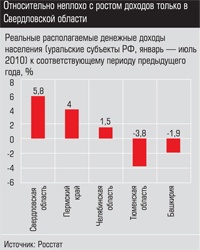

Ближайшая задача мебельных компаний, обновляющих стратегии, - восстановить спрос до докризисного уровня. Одни полагают - это удастся через год, другие - через несколько лет, третьи утверждают, что в прежнюю реку не войти. Аргументы таковы: тормозить восстановление и дальнейшее развитие уральского рынка будут слабый дизайн и менеджмент, а также тощие кошельки потребителей. Для сравнения: среднестатистический житель региона тратит на мебель 50 - 65 долларов в год, предпочитая местную продукцию, а москвич, например, - более 250 долларов, чаще выбирая импорт. Да и объемы производства мебели в столице даже в кризис выросли на 20%. Уральским мебельщикам выходить из пике будет тяжелее. До переломного июля в первом полугодии мебельное производство в стране практически стагнировало: прирост на 4,3% на фоне потерь в 27% от объемов продаж в 2009 году. По ряду федеральных округов рост был выше. А в Уральском, где экономика значительнее пострадала в кризис, еще продолжалось снижение - 90,9% к прошлому году.

До кризиса рост продаж мебели на 15% в год толкали бум в строительстве, рост реальных доходов населения, доступность кредитных ресурсов. Где все это? В Тюмени, например, разморожено 60 объектов, но ритма, способного придать динамику мебельной отрасли, стройка не обрела. В Екатеринбурге ввод жилья сокращается второй год. В 2010-м падение объемов составит, по оценкам вице-мэра Екатеринбурга Виктора Контеева, не менее 100 тыс. кв. метров. Соответственно, полагает чиновник, надежды на увеличение продаж мебельщики должны связывать с вторичным рынком жилья. К кредитным программам, говорят игроки, люди по-прежнему относятся со скепсисом, хотя количество предложений на рынке увеличивается. Пример: кредитный проект ООО «Командор-Екатеринбург» совместно с банками-партнерами желаемых результатов не дал, спрос на услугу слаб, и даже ставка 4% годовых особо покупателя не прельстила.

Основная угроза

Импорт, сокративший в кризис продажи только на 13 - 18%, продолжает теснить слабых местных игроков. Это основная угроза рынка, которую учитывают производители мебели при выработке новой стратегии. Импортеры рассматривают российский рынок мебели как перспективный: Германия, Италия и Польша смещаются в более дорогие сегменты, а Белоруссия и Китай (продажи поднебесной мебели уже превысили докризисный уровень в 1,5 раза) укрепляются в среднем. Виктор Контеев утверждает: «Импорт будет расти, нашим мебельщикам нужна стратегия конкурентной борьбы. Большинство предприятий модернизированы, но выставки показывают, что у нас недостаточный дизайн. Надо учиться у иностранцев, расширять ассортимент продукции и совершенствовать методы ее продвижения».

Импорт, сокративший в кризис продажи только на 13 - 18%, продолжает теснить слабых местных игроков. Это основная угроза рынка, которую учитывают производители мебели при выработке новой стратегии. Импортеры рассматривают российский рынок мебели как перспективный: Германия, Италия и Польша смещаются в более дорогие сегменты, а Белоруссия и Китай (продажи поднебесной мебели уже превысили докризисный уровень в 1,5 раза) укрепляются в среднем. Виктор Контеев утверждает: «Импорт будет расти, нашим мебельщикам нужна стратегия конкурентной борьбы. Большинство предприятий модернизированы, но выставки показывают, что у нас недостаточный дизайн. Надо учиться у иностранцев, расширять ассортимент продукции и совершенствовать методы ее продвижения».

Правительство Пермского края также обеспокоено тем, что 85% мебельного рынка контролируется инорегионалами, в основном московскими представительствами иностранных мебельных компаний. Под патронажем властей в этом году запускается инвестиционный проект по развитию глубокой и комплексной переработки лесных ресурсов. По словам заместителя министра природных ресурсов Пермского края Вячеслава Полошкина, планируется создание новых производств, в том числе и мебели. Администрация обеспечит инфраструктуру новых площадок. Надеются привлечь иностранного инвестора, современных дизайнеров и объединить производителей мебели в ассоциацию. Если приглашенные дизайнеры и инвесторы «срастутся» с пермскими мебельщиками, опытом непременно воспользуются в соседних регионах.

Спрос и предложение в параметрах цена - качество на рынке изменились, что также меняет стратегии. Потребитель стал более требователен ко всякой мебели, бережнее относится к своим денежным ресурсам. Но это не означает, что весь клиент ушел в нижний диапазон цен, увлекая туда производителей. Как прежде было выгодно развивать преимущественно средний ценовой сектор - он обеспечивал достаточный порог рентабельности, при этом не требовал, как премиум, закупки дорогих станков, фурнитуры и особых профессиональных навыков сотрудников, так и теперь. Но при этом многие компании спускаются ступенькой ниже - переходят к более экономичным вариантам мебели, смещаются в средний минус или эконом плюс.

Премиум, вопреки опасениям работавших там игроков, сумел удержать позиции благодаря сохранившемуся платежеспособному спросу состоятельных покупателей. Например, «Миассмебель» (Челябинская область, средний плюс и премиум), входящая в десятку крупнейших фабрик России, в основу новой стратегии вынесла расширение премиального сегмента. Спрос тут, утверждает Анна Тюликова, гарантирован всегда. У известного федерального бренда есть мощности и резервы для увеличения объемов производства дорогой мебели. К преимуществам относятся и довольно сильные позиции в дизайне, хотя это прежде всего, признает Анна Тюликова, хорошие аналоги итальянской мебели. Своих дизайнеров, способных конкурировать с западными, даже у сильнейшего уральского производителя мебели нет. Очевидно, пересмотр подходов к дизайну продукции будет одним из основных в усилении противостояния местных производителей импорту.

Офисная диверсифицировалась

Из всего ассортимента предлагаемой мебели - бытовой и офисной - офисная на Урале провалилась больше всего: в 2009-м на 60% по обороту, хотя ранее росла на 30% в год, привлекая большое количество игроков. Именно в этом сегменте потребовались быстрые и адекватные меры.

По словам Сергея Колясникова, директора екатеринбургского салона федеральной компании «Феликс» (сектор верхний средний и премиум), падение офиски произошло в соответствии с простой логикой: инфраструктура региона держится на металлургии, и если отрасль хорошо работает, то бюджет наполняется, строители оживают, офисные, торговые площади сдаются, туда требуется мебель - спрос растет. Падают металлурги - валят всех. В марте 2009 года оборот мебельщиков в офисном сегменте был в два раза меньше, чем в марте 2008-го. Производители экономили на материалах, оптимизировали затраты, снижали себестоимость. Например, использовали ДСП-плиту толщиной не 24 миллиметра, а 18 мм - дешевле.

Продажи офисной снизились во всех сегментах - эконом-, среднем и VIP. Но произошло и перераспределение: если до 2008 года увеличивался средний, теперь спрос сместился в эконом-класс. Оживление в сегменте началось в июле, и за три месяца «Феликс» получил 60% прироста к первому кварталу. До конца года компания попытается вернуться на прежние показатели - 6 млрд рублей реализации продукции в год.

У местных компаний, производящих более демократичную офисную мебель, ситуация иная, чем у федералов. Генеральный директор «Евро-офис-2000» (Екатеринбург) Андрей Козлов рассказывает, благодаря чему его компания (средний и нижний средний) провалилась по офисной мебели по обороту меньше рынка - «всего» на 39%:

- Помогло и бизнес-образование (в кризис я закончил МВА), и то, что мы прикладывали в два раза больше усилий, чтобы продавать мебель (придумывали нестандартные рекламные акции), и то, что занялись дошкольной мебелью, где продажи росли. Так что у «Евро-офис-2000» сейчас два основных направления. Компания развивает свою сеть розницы мебели для дома: этот сегмент для нас совсем новый (здесь же - мебель для детских садов), но стал одним из ключевых. Мы традиционно работаем с большими структурами (газовиками, нефтяниками), которые нередко расплачиваются за мебель после поставок. В отличие от конкурентов, отрезанных в кризис от кредитов, мы могли себе это позволить: розничная сеть домашней мебели обеспечивала нам кэш, возможность взять деньги из одного сегмента, инвестировать в другой. Сейчас «Евро-офис-2000» долю детской мебели пытается нарастить. Во-первых, сегмент емкий, во-вторых, туда пошли бюджетные деньги в рамках программы по увеличению количества детских садов. Поэтому там изрядная доля посредников, но пока мало производителей.

Есть и другой «козырь в рукаве», пока небольшой: мебель для общежитий, домов отдыха, гостиниц. Для компании эта серия, как и детская, поначалу была скорее «сопутствующим» товаром при поставках офиски для крупного корпоративного бизнеса, имеющего на балансе общежития и прочую социалку. Андрей Козлов полагает, что и этот козырь рано или поздно сыграет.

Сергей Назаров, глава торгового дома «Мебель-Комфорт» (Свердловская область, средний ценовой сектор), намерен соотношение офисной к бытовой (прихожие, детские) как 9 к 1 изменить на 7 к 3. Сложно стало выстраивать стратегию компании, оставаясь лишь в офисном сегменте, согласен он с коллегой. Производством только офисной мебели на рынке области занималось 9% фирм, сейчас монопрофильных нет. Многие офисники подались в детскую мебель, потому в этом сегменте усиливается конкуренция, отмечает Алена Панферова. Игроки полагают, что все компании будут сокращать производство офисной мебели и уходить в другие сегменты: слишком медленно восстанавливается тут рынок и бюджеты корпоративных потребителей, к которым он привязан.

Бытовая ждет новостроек

Поскольку осенний рост продаж в большей мере касается бытовой мебели, ее производители забурлили проектами. Тюменское «Заречье» (средний, эконом и умеренный премиум), специализирующееся на производстве наборов мебели для гостиных, детских, спален, молодежных комнат, прихожих, в качестве основного проекта этого года рассматривает создание розничной сети в Екатеринбурге, выбирает торговые площадки. Сергей Власенко пояснил необходимость такого решения: «Многие федеральные и зарубежные фабрики заходят в Уральский регион с собственной розницей, поскольку не могут здесь найти хороших дилеров, которые могли бы продвигать продукцию». Для увеличения продаж в «Заречье» наладили непрерывную цепочку обновления ассортимента во всех сегментах. Жизненный цикл продукции сильно сократился, и это еще одна примета перемен. Раньше какое-то изделие могло успешно продаваться на рынке по пять лет. Сегодня продажи быстро прекращаются и нужно срочно менять продукт. Поэтому все предприятия усиленно занимаются внедрением новинок. Необходимость обновлять ввергает производство в водоворот проблем: новым изделиям, как правило, нужна новая фурнитура, декор, а у большинства мебельщиков сырье покупное и в основном импортное. Приходится подтягивать логистику, повышать мобильность.

Поскольку осенний рост продаж в большей мере касается бытовой мебели, ее производители забурлили проектами. Тюменское «Заречье» (средний, эконом и умеренный премиум), специализирующееся на производстве наборов мебели для гостиных, детских, спален, молодежных комнат, прихожих, в качестве основного проекта этого года рассматривает создание розничной сети в Екатеринбурге, выбирает торговые площадки. Сергей Власенко пояснил необходимость такого решения: «Многие федеральные и зарубежные фабрики заходят в Уральский регион с собственной розницей, поскольку не могут здесь найти хороших дилеров, которые могли бы продвигать продукцию». Для увеличения продаж в «Заречье» наладили непрерывную цепочку обновления ассортимента во всех сегментах. Жизненный цикл продукции сильно сократился, и это еще одна примета перемен. Раньше какое-то изделие могло успешно продаваться на рынке по пять лет. Сегодня продажи быстро прекращаются и нужно срочно менять продукт. Поэтому все предприятия усиленно занимаются внедрением новинок. Необходимость обновлять ввергает производство в водоворот проблем: новым изделиям, как правило, нужна новая фурнитура, декор, а у большинства мебельщиков сырье покупное и в основном импортное. Приходится подтягивать логистику, повышать мобильность.

Из самого популярного до кризиса производства в сегменте бытовой корпусной мебели - шкафов-купе уходят мелкие игроки. «В Екатеринбурге семимильными шагами развивался этот сегмент, - рассказывает Игорь Борцов, генеральный директор ООО «Командор-Екатеринбург», - востребованность продукции обеспечивала легкий сбыт, потому что у людей было много денег. Теперь кошельки похудели. У нас объем производства сократился вдвое. Из ценового сектора средний ++, ближе к премиуму, компания шагнула вниз в средний и средний плюс. Но позиции на рынке сохранила - устойчивость бизнесу придает сетевое устройство: практически во всех крупных городах выстроена собственная система производства и сбыта продукции, складские программы».

Новую ситуацию на рынке определяет, по мнению Игоря Борцова, то, что упавшие цены в жилищном строительстве снова поднялись. Испуг прошел, востребованность жилья осталась. В новом екатеринбургском районе Академический «Командор-Екатеринбург» реализует большой проект: потребитель зайдет в квартиры, подготовленные к продаже, где дизайнерами полностью организовано жилое пространство, расставлена мебель в соответствии с пожеланиями покупателей. Смысл проекта очевиден: 80% мебели покупается уральцами при переезде в новую квартиру. Поэтому легче всего приспособиться к новым требованиям рынка тем компаниям, которые делают мебель на заказ. Крупные игроки будут превращаться в производителей комплексных мебельных решений. Проект «Командора» - тому подтверждение. Конкуренция постепенно перемещается из области цен в область сервиса. А другой проект должен снизить конечную стоимость изделий и повысить конкурентоспособность, снизить зависимость от импортных поставок: в конце года компания начинает в Екатеринбурге производство основных комплектующих, до сих пор поставляемых из Польши.

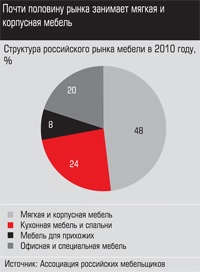

По прогнозам аналитиков, российский мебельный рынок в 2010 году превысит объем продаж в 10 млрд долларов. Удельный вес производителей мебели Уральского региона на начало года составлял 4,5% от объемов продаж рынка страны. Будет ли он расширен или сократится, зависит от того, сумеют ли игроки локального рынка перегруппировать ресурсы, выдержать конкуренцию с импортом. Очевидно, что перспективы развития после кризиса есть у предприятий, способных мобильно реагировать на перемены и двигаться вперед за счет внедрения новых технологий, улучшения дизайна, расширения ассортимента и собственной сбытовой сети.