Чтоб не свернулось

|

| Коллаж - Андрей Порубов |

Так гормолзавод №1 остался в собственности области. Однако тенденция роста доли федеральных игроков на региональном молочном рынке крепнет.

Молочные реки, федеральные берега

В августе компания «Вимм-БилльДанн» (треть российского молочного рынка) приобрела Сургутский городской молочный завод в ХМАО: на его основе создали акционерное общество и выставили предприятие на аукцион в рамках программы приватизации региональной собственности. За полгода до этого в состав активов «Вимм-БилльДанна» вошел Первоуральский городской молочный завод (Свердловская область). Ранее, в 2001 году, компания приобрела контрольный пакет Уфамолагропрома (60% башкирского рынка молочной продукции).

Второму крупному игроку российского молочного рынка — холдингу «Юнимилк» — с недавних пор принадлежат Шадринский молочно-консервный комбинат в Курганской области, «Ялуторовскмолоко» (Тюмень) и «Перммолоко» (Пермь). Все эти предприятия лидируют на молочном рынке регионов: у «Перммолока» около 65% рынка Перми и около 20% — Пермского края, «Ялуторовскмолоко» удерживает долю в 40% рынка Тюмени и 10% — региона.

Исключением на этом фоне выглядит Челябинская область: здесь позиции прочно удерживает местный Челябинский молочный холдинг. Его Челябинский и Чебаркульский молзаводы вместе занимают 50% рынка столицы Южного Урала, а Магнитогорский молочный комбинат закрывает 60% молочного рынка Магнитогорска. Как считает Дмитрий Еремин, крупнейший акционер всех трех предприятий, объединение местных предприятий в холдинг позволяет активнее противостоять экспансии на рынок Челябинской области инорегиональных компаний.

Федеральные молочные компании останавливаться на достигнутом, однако, не собираются: покупая производства в Уральском и Сибирском регионах, они расширяют рынки сбыта продукции. Поясняет заместитель директора по работе с общественностью «Вимм-БилльДанна» Элеонора Чернецкая: «Мы планируем и в дальнейшем приобретать местные производства, это сокращает затраты на логистику и позволяет продавать в отдаленных регионах свежий продукт».

Последний пример: на днях сменился собственник одного из крупнейших предприятий Оренбурга — концерн «Оренбург-молоко» куплен на открытом аукционе московской компанией Golden Grain за 53 млн рублей. Вместе с производством к новым владельцам отошли долги концерна — более 1 млн рублей. На погашение долгов и модернизацию производства москвичи собираются потратить 8 млн евро.

С одной стороны, приобретение крупными холдингами молочных комбинатов, зачастую банкротов, — благо для регионов. У федеральных инвесторов, приходящих на местный рынок, есть деньги на модернизацию. Например, покупку Сургутского городского завода, который балансировал на грани убыточности, в департаменте по имущественным и земельным отношениям города прокомментировали так: «Положительный опыт развития местного производства с помощью федеральных инвесторов уже есть, “Вимм-БилльДанн” поможет встать на ноги молочному заводу». Местные небольшие производства, как правило, работают с очень невысокой рентабельностью, 4 — 5%. Естественно, на развитие денег не хватает.

Приход федеральных игроков обостряет конкуренцию, что, несомненно, плюс для потребителей. «Покупка государственных предприятий федеральными молочными компаниями делает рынок более “рыночным”, — считает начальник отдела продаж ООО “Молочный кит” Игорь Хомак. — Это означает, что исчезают дотируемые государством производства. Они портят рынок. А с федералами местным крупным игрокам можно сражаться на равных».

С другой стороны, каждый федеральный игрок, приходящий в регионы, старается увеличить объем производства, добавляя к торговым маркам купленного завода собственные бренды. В результате у производителей молочной продукции возрастает потребность в сырье. А в последние годы его объемы падают.

Пока сырья хватает всем. «Проблем не возникает», — сообщает менеджер отдела маркетинга ООО «Перммолоко» Майя Безводинских. «У нас надежные поставщики», — вторит ей начальник отдела сбыта Серовского молочного завода Наталья Белоус. Тем не менее о грядущем дефиците молочного сырья задумались уже сейчас. К решению проблемы приступили и региональные власти, и крупные промышленные предприятия.

Доись, коровка, большая и маленькая

|

|

Для привлечения покупателя все средства хороши: на агрофоруме «Сельхозэкспо-2006» молочную продукцию рекламировали «селяне» |

В рамках реализации национального проекта развития АПК также уделяется внимание именно молочным фермам. На Среднем Урале, например, из областного бюджета выделено в 2006 году 40,4 млн рублей, на Южном — только на закупку племенного скота ушло 30 млн рублей. Как отмечает начальник управления по развитию животноводства и технической политике министерства сельского хозяйства Челябинской области Сергей Бургучев, с начала года поголовье КРС увеличилось на 2,5 тыс. голов. В Тюменской области, по словам пресс-секретаря департамента АПК Евгении Лаптевой, будет построено пять крупных ферм на 600 — 1200 голов молочного стада: «Молочное животноводство гораздо выгоднее мясного, поэтому мы стараемся развивать именно его». Здесь планируют потратить в этом году на развитие АПК 3,3 млрд рублей: 60% — деньги областного бюджета, 37% — собственные средства предприятий и кредиты, остальное — федеральные финансы.

Нацпроект предполагает поддержку больших животноводческих проектов. Реализовать их способны только крупные и финансово независимые структуры. Так открылся путь в агросектор деньгам промышленных холдингов. «Предприниматели полагают, что это выгодно», — комментирует министр сельского хозяйства Свердловской области Сергей Чемезов. Некоторых привлекает возможность взять льготный кредит, вложить деньги в сельское хозяйство и получить дополнительную прибыль. «Мы ощутили поддержку государства, когда брали кредит для развития агрофирмы «Патруши», — рассказывает директор по общим вопросам УГМК Владимир Белоглазов. — Большую часть выплат по процентам государство взяло на себя». Результат — отрасль получила новый высокотехнологичный комплекс на 1200 голов молочных коров. За 2006 — 2007 годы в строительство будет вложено 250 млн рублей. Первую очередь на 600 голов должны пустить в конце октября.

Другие предприниматели, приобретая молочные активы, просто ищут новые прибыльные сферы. Так, в августе владелец пермской строительной компании «Сатурн-Р» Александр Репин купил контрольный пакет акций ООО «Русь» (6 тыс. молочных коров). По словам предпринимателя, дальнейшие возможности развития строительного бизнеса в Перми ограничены. Он собирается профинансировать строительство новых коровников и увеличение пастбищных земель, в проект вложит около 150 млн рублей.

Специалисты прогнозируют соединение животноводческих комплексов и молокоперерабатывающих производств. Сергей Чемезов уверен: «Это выгодно и для переработчиков, и для животноводов. Первым это позволяет перейти на сельхозналог, следовательно, не платить налог на прибыль и единый соцналог. Для вторых имущество молокопереработчиков может послужить хорошим залогом при получении банковских кредитов».

Пейте, дети, молоко!

По оценкам игроков, объем молочного рынка только Свердловской области составляет около 250 млн рублей (13 тыс. тонн продукции) в месяц. При этом, считает Игорь Хомак, молочный рынок Урала можно увеличить вдвое: как показывают исследования, это позволяет и платежеспособность населения, и сельскохозяйственный потенциал. Сырьевые проблемы решаются, федеральные игроки готовы инвестировать в модернизацию молокоперерабатывающих предприятий, однако объем реализации молочных изделий растет очень медленно. Почему?

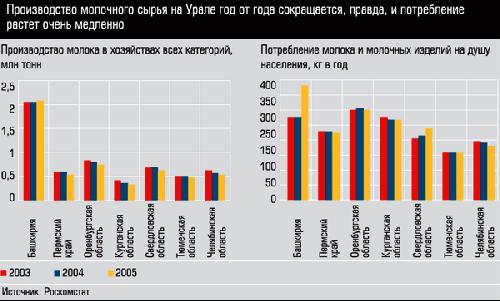

Тормоз развития рынка — низкое потребление. По данным Молочного союза России, норма потребления молока и молочной продукции составляет 390 килограммов в год. На Урале к этому показателю приблизилась только Башкирия. В остальных регионах «недобор» составляет от 98 (Оренбургская область) до 109 (Челябинск) килограммов на душу населения. И причина — не в низкой покупательной способности: активный рост всех потребительских рынков говорит о том, что доходы жителей региона растут. Причина — в сложившейся культуре питания.

На вопрос, как увеличить потребление молочных изделий, операторы рынка разводят руками. Развитие системы правильного питания — процесс небыстрый. Пока выход видится в маркетинговых и рекламных ходах. Директор по продажам и маркетингу ООО «Первая молочная компания» (Екатеринбургский гормолзавод) Андрей Денисов уверен, что изменять менталитет уральцев, увеличивать потребление молока нужно с детства. «Продукция нашего предприятия идет на молочные кухни в 52 муниципальных образованиях Свердловской области, с этого года мы начинаем участвовать в государственной программе “Школьное молоко”, согласно которой в школьные столовые и буфеты вместо газировки будут завозить молоко в индивидуальной упаковке тетрапак».

Идем на укрупнение

Рынок можно поделить на два ценовых сегмента: премиум (йогурты, молочные десерты, пасты) и средний (традиционные молоко, кефир, творог, сметана). Первый в Свердловской, например, области на 80% составлен товаром крупных федеральных и международных компаний: «Вимм-БилльДанн», «Юнимилк», «Кампина», «Данон». Второй (до 80% всего рынка) представлен обратным соотношением, продукция местных и федеральных игроков — 9:1. Основными поставщиками в нем остаются крупные компании: Екатеринбургский городской молочный завод, Ирбитский и Верхнепышминский заводы, «Молочный кит». Но, по словам Игоря Хомака, доля федеральных производителей в этом сегменте начала увеличиваться.

Средства и мощности для проведения масштабных рекламных кампаний, как и для участия в региональных и государственных программах развития животноводства, есть только у крупных игроков. Дальнейшее развитие молочного рынка специалисты связывают именно с их действиями. «В течение двухтрех лет доля мелких молочных производств значительно сократится, — уверен Андрей Денисов. — Эти производители либо уйдут с рынка вообще, либо войдут в состав более крупных компаний и займутся сбором молочного сырья для них».

Однако мелкие игроки, вопреки прогнозам, сдавать позиции не собираются. Крупным производителям с их премиум-товаром они противопоставляют привычку покупателя к традиционным товарам местного производства. «Покупатель молочной продукции, как правило, консервативен, — говорит исполнительный директор Косулинского многопрофильного предприятия (Свердловская область) Андрей Непутин. — Если он привык покупать изделия определенного производителя, то вряд ли переключится на что-то другое». Главное конкурентное преимущество мелкотоварных предприятий — свежесть молочных изделий. Наталья Белоус указывает, что в продукцию крупных производителей обильно добавляются консерванты: «Молоко — продукт скоропортящийся, срок реализации — до трех суток. Небольшие производства могут себе позволить весь объем продукции продавать в этот срок. Крупным приходится добавлять консерванты, увеличивая срок реализации до 10 суток. Разве это можно считать свежей и полезной продукцией?». Аргументы весомые: не исключено, что на фоне укрупнения производств мелкие игроки сохранят позиции, заняв небольшие, но устойчивые ниши.