Все будет хорошо

На фоне скромных темпов роста корпоративного кредитования лизинг демонстрирует оптимизм. Судя по всему, восстановительный этап для этого рынка закончился. Ведущие игроки закладывают рост за счет увеличения клиентской базы и территориальной экспансииB первом полугодии 2011 года объем новых сделок лизинговых компаний, принявших участие в очередном рейтинге аналитического центра «Эксперт-Урал», продолжил расти. Напомним, за 2010 год объем нового бизнеса компаний-участниц рейтинга увеличился в 2,7 раза (подробнее см. «Шаг вперед и две назад», «Э-У» № 12 от 28.03.11).

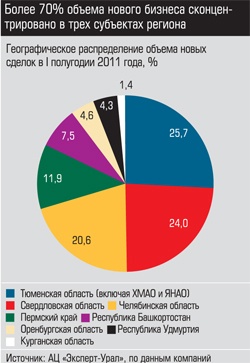

Сумма новых сделок компаний нашего рейтинга за шесть месяцев текущего года выросла в 2,4 раза по сравнению с аналогичным периодом 2010 года - до 15,4 млрд рублей. Для сравнения: корпоративный кредитный портфель банков Урала и Западной Сибири в первом полугодии расширился только на 12%. Совокупный лизинговый портфель увеличился на 40% и превысил 32 млрд рублей. Отметим, что в рейтинг не включены показатели двух крупнейших лизингодателей - компаний «Сбербанк-Лизинг» и «ВЭБ-Лизинг»: они не предоставляют данные по сделкам в регионах. Очевидно, что с учетом этих игроков, работающих при госбанках, объем нового бизнеса и портфеля окажется еще больше.

Безусловно, нужно сделать скидку на то, что в рейтинге участвуют не все игроки лизингового рынка региона. Если брать в расчет все компании, то динамика рынка будет скромнее. Однако тенденция налицо.

Стремительный подъем регионального рынка лизинга в 2010 году и I полугодии 2011 года уже трудно назвать просто восстановлением, скорее, это фаза активного роста. Прирост новых сделок сопоставим с предкризисной динамикой 2007-го (тогда сумма новых сделок увеличилась в 2,3 раза по сравнению с 2006 годом).

Лидерами по объему заключенных сделок в регионе по итогам шести месяцев 2011 года остаются два сегмента - грузовой и легковой автотранспорт (доля - 25% и 21% соответственно). Напомним, что до 2009 года наибольшее количество сделок заключалось в сегменте легковых автомобилей, а в 2010 году лидерство перешло к грузовикам. Легковушки также уступили грузовым авто в динамике: новый бизнес компаний-участниц рейтинга в сегменте легковых авто увеличился на 100%, а в грузовом - более чем в 2,5 раза. Третьим по объему сегментом стала сельскохозяйственная техника, доля которой составила 11%.

Спасибо банковской ликвидности

Почти все опрошенные нами участники рынка основным фактором роста называют восстановление спроса. «Бизнес клиентов стал более устойчивым, лизинговые компании возобновили финансирование ранее приостановленных направлений, таких как строительная отрасль», - отмечает генеральный директор Carcade Лизинг Лариса Власова. Кроме того, во многих регионах возобновилось финансирование инфраструктурных проектов, при реализации которых требуется большое количество новой техники. Так, заместитель директора компании «ЧелИндЛизинг» Артем Мякшун основным импульсом для увеличения спроса со стороны лизингополучателей в Челябинской области считает выделение денежных средств на строительство и реконструкцию дорог, что привело к массовому приобретению в лизинг дорожно-строительной техники. Спрос, наконец, расширяется под влиянием господдержки малого и среднего бизнеса: многие регионы увеличили объемы средств на эти цели. Заместитель директора по коммерческим вопросам компании «Пумори-лизинг» Алексей Набок говорит, что в первом полугодии 2011 года заметно оживился спрос среди представителей среднего и малого бизнеса именно за счет возможности получения субсидий от государства.

В то же время активизировали предложения рынку и сами лизинговые компании. В значительной степени это связано с ростом их ресурсной базы. Во-первых, сказываются запущенные в кризис программы поддержки отрасли через Российский банк развития (ныне МСП Банк). «В первом полугодии 2011 года мы активно пользовались такими кредитами, они позволили нам значительно снизить процент удорожания по договорам лизинга при достаточно упрощенной процедуре оформления документов», - констатирует Артем Мякшун.

В то же время активизировали предложения рынку и сами лизинговые компании. В значительной степени это связано с ростом их ресурсной базы. Во-первых, сказываются запущенные в кризис программы поддержки отрасли через Российский банк развития (ныне МСП Банк). «В первом полугодии 2011 года мы активно пользовались такими кредитами, они позволили нам значительно снизить процент удорожания по договорам лизинга при достаточно упрощенной процедуре оформления документов», - констатирует Артем Мякшун.

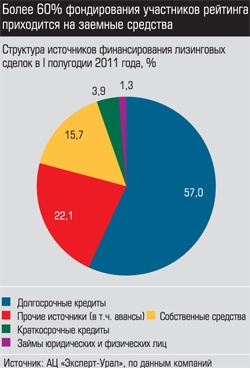

Во-вторых, банки, все еще испытывающие сильное давление ликвидности из-за недостаточно высоких темпов роста кредитования, увеличили объемы финансирования лизинговой отрасли. Некоторые участники рынка говорят о том, что банки пошли даже на незначительное снижение процентной ставки. Директор ООО «ТопКом Инвест» Сергей Гладкий отмечает, что ряд банков снова запустили продукт кредитования лизинговых компаний с выделением кредитной линии без анализа каждой конкретной сделки, кроме того, вновь появились предложения пятилетних кредитов.

Как показали наши расчеты, в источниках финансирования лизинговых сделок в первом полугодии 2011 года доминировало банковское долгосрочное кредитование, его доля во всех профинансированных средствах составила 61%. В отдельных компаниях по сравнению с I полугодием 2010-го объем длинных банковских кредитов вырос в разы.

Физики не в моде

А вот законодательные новации на динамику рынка существенного влияния не оказали. Как известно, с 1 января этого года сняты ограничения на использование предмета лизинга исключительно для предпринимательской деятельности. Иными словами, оформить договор лизинга теперь могут и физические лица. Изначально считалось, что эта новация расширит клиентскую базу лизинговых компаний. Однако, как утверждают почти все принявшие участие в исследовании руководители лизинговых компаний, в их линейках таких продуктов нет. С точки зрения технологии оформления лизинг, возможно, и проще кредита, однако по стоимости не уступает банковским продуктам, поэтому физические лица, если у них и возникает потребность, предпочитают брать кредит.

Единственный сегмент, который мог бы здесь вызвать интерес, - покупка легковых автомобилей. Но даже специализированные лизингодатели не спешат создавать такие продукты. Лариса Власова объясняет это так: «Компания Carcade активно финансирует сделки с индивидуальными предпринимателями - для этой категории клиентов лизинг зачастую является единственным доступным способом финансирования. Однако программы финансирования физических лиц, не ведущих предпринимательскую деятельность, в 2011 году отсутствовали: нет спроса на финансирование со стороны лизингополучателей, представляющих физические лица. Кроме того, механизм предоставления услуги лизинга физическим лицам пока недостаточно понятен».

И хочется, и колется

На фоне роста спроса мы уловили две интересные тенденции, характеризующие состояние рынка лизинга. С одной стороны, у компаний снова появился аппетит к росту бизнеса, что неизменно приводит к либерализации условий предоставления лизинга. Лариса Власова:

- Улучшение экономической ситуации положительно влияет на платежеспособность клиентов и на показатели их бизнеса, поэтому все больше лизингополучателей попадают в категорию надежных клиентов. В конце 2010 года мы снизили требования к предприятиям со строительными, проектно-монтажными видами деятельности, а в 2011 году сняты ограничения для предприятий, занимающихся перевозками и такси.

В начале 2011 года мы увеличили максимальный срок договора лизинга с 36 до 48 месяцев, что расширяет возможности формирования оптимального графика платежей, в частности позволяет формировать график с невысокими ежемесячными платежами. Кроме того, снижен размер минимального первого платежа до 9% от стоимости автомобиля, соответственно, лизингополучателю для пополнения автопарка не нужно изымать из оборота значительные средства. Требования к набору документов для заключения договора лизинга вполне лояльны: лизингополучателю достаточно предоставить копии учредительных документов и отчетности, а также подтверждение полномочий лица, подписывающего договор лизинга. Документы не требуют нотариального заверения. При этом для нас оценка финансовой отчетности клиента не является основным фактором принятия решения по заявке на лизинг, так мы с пониманием относимся к тому, что представители малого бизнеса не всегда ведут стандартную отчетность.

Компания «Эксперт-Лизинг» сократила список документов для финансирования автотранспорта (легковых авто стоимостью до 3 млн рублей), сведя сбор документов и рассмотрение заявки к минимуму. Кроме того, ослаблены требования к повторным обращениям в том случае, если у заемщика сложилась положительная кредитная история.

Компания «Эксперт-Лизинг» сократила список документов для финансирования автотранспорта (легковых авто стоимостью до 3 млн рублей), сведя сбор документов и рассмотрение заявки к минимуму. Кроме того, ослаблены требования к повторным обращениям в том случае, если у заемщика сложилась положительная кредитная история.

С другой стороны, участники рынка еще не забыли уроки кризиса и, несмотря на желание заработать, существенно пересмотрели системы риск-менеджмента. Артем Мякшун считает, что при рассмотрении лизинговой сделки особое внимание необходимо уделять ликвидности предмета лизинга и оценивать издержки, которые могут возникнуть при его изъятии и реализации, проверке поставщиков и самого лизингополучателя. Кроме того, его компания обращает внимание, под какие цели и контракты приобретается предмет лизинга и какой экономический эффект будет получен от его использования. Генеральный директор компании «Ураллизинг» Андрей Истомин говорит, что его компания финансирует практически все виды деятельности, инновационные проекты при условии их экономической обоснованности, идентифицируемые виды имущества: «Мы совершенствуем комплексную систему риск-менеджмента в своей компании, оцениваем каждый проект по всем видам рисков, тем самым управляя портфелем проектов. Для этого в оргструктуре специально создано управление рисками».

В будущее с оптимизмом

Судя по ответам участников исследования, до конца года у лизинговой отрасли весьма хорошие перспективы. Почти все компании закладывают рост нового бизнеса. «За 2011 год лизинговый рынок вырастет значительно, по нашим оценкам, объем нового бизнеса будет больше, чем в 2010 году, на 30 - 40%», - считает Артем Мякшун. причем большая часть ответивших на такой вопрос собирается делать это за счет географической экспансии. «Мы ставим в 2011 году задачу выйти в новые регионы и увеличить объем нового бизнеса не менее 30%», - говорит Артем Мякшун. Усиление конкуренции за счет выхода на рынок компаний с государственным участием чувствуется и здесь. Поскольку большая часть из них сконцентрирована в областных центрах, региональные операторы все чаще посматривают на вторые города. Пример такой стратегии приводит Сергей Гладкий: «На фоне возросшей конкуренции целью компании является сохранение существующей доли рынка, лояльности постоянных клиентов. Одной из ключевых задач является увеличение лизингового портфеля путем охвата таких городов Пермского края, как Оса, Чернушка, Чайковский, в которых присутствуют интересные клиенты - подрядчики крупных нефтегазовых компаний».

Лариса Власова считает, что сегодня практически ничто не мешает расширению рынка лизинга, наоборот, появились факторы, способствующие более интенсивному его развитию. «За двухлетний период кризиса основные фонды предприятий практически не обновлялись, и сейчас сказывается эффект отложенного спроса». Основными локомотивами роста участники рынка называют машиностроительное оборудование, железнодорожную технику, грузовой автотранспорт и строительную спецтехнику.