Застройщики собираются на публичные рынки капитала

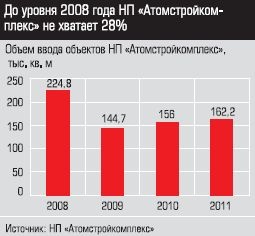

Один из крупнейших застройщиков Урала и Западной Сибири НП «Атомстройкомплекс» намерено провести публичное размещение акций (IPО), сообщил генеральный директор НП Валерий Ананьев. «Идей у предприятия много. Это и производственные технологические цепочки, которые мы планируем укреплять, и новые площадки для строительства, куда необходимо тянуть сети, прокладывать дороги. Комплексное освоение территорий под строительство требует больших вложений, и их можно привлечь с рынка», - мотивирует Валерий Ананьев.

Один из крупнейших застройщиков Урала и Западной Сибири НП «Атомстройкомплекс» намерено провести публичное размещение акций (IPО), сообщил генеральный директор НП Валерий Ананьев. «Идей у предприятия много. Это и производственные технологические цепочки, которые мы планируем укреплять, и новые площадки для строительства, куда необходимо тянуть сети, прокладывать дороги. Комплексное освоение территорий под строительство требует больших вложений, и их можно привлечь с рынка», - мотивирует Валерий Ананьев. Это первая попытка привлечения акционерного капитала, предпринятая уральскими строительными компаниями. До этого они в лучшем случае обращались на долговые рынки (облигационные займы), например таким инструментом в середине 2000-х годов активно пользовался пермский девелопер «Камская долина».

Аналитик УК «Финам Менеджмент» Максим Клягин считает идею своевременной: «На фоне сохраняющихся рисков в сфере недвижимости банки придерживаются весьма консервативных условий кредитования компаний этого сектора. IPO как инструмент привлечения средств для развития, тем более не подразумевающий увеличения долговой нагрузки, выглядит одним из наиболее эффективных решений».

Правда, от идеи до реализации пройдет не один год: российские застройщики довольно закрыты, и для того, чтобы убедить инвесторов вложить в них деньги, придется провести огромную работу - реструктурировать бизнес, привести его в соответствие с требованиями публичных рынков. Так, «Атомстройкомплекс», созданный в 1995 году, с 2003-го существует в форме некоммерческого партнерства, включающего предприятия по производству стройматериалов, инженерные и строительные компании. «Первое, на что мы сегодня ориентированы, - правильно структурировать предприятие, чтобы оно было максимально открытым, с четкими бизнес-процессами, управляемое без оперативного вмешательства. Торопиться мы не будем, по нашим оценкам, на такую работу уйдет около трех лет», - планирует Валерий Ананьев.

Правда, от идеи до реализации пройдет не один год: российские застройщики довольно закрыты, и для того, чтобы убедить инвесторов вложить в них деньги, придется провести огромную работу - реструктурировать бизнес, привести его в соответствие с требованиями публичных рынков. Так, «Атомстройкомплекс», созданный в 1995 году, с 2003-го существует в форме некоммерческого партнерства, включающего предприятия по производству стройматериалов, инженерные и строительные компании. «Первое, на что мы сегодня ориентированы, - правильно структурировать предприятие, чтобы оно было максимально открытым, с четкими бизнес-процессами, управляемое без оперативного вмешательства. Торопиться мы не будем, по нашим оценкам, на такую работу уйдет около трех лет», - планирует Валерий Ананьев. Успешных размещений акций строительных компаний в российской практике немного. Эксперт компании БКС Экспресс Богдан Зыков припомнил в частности IPO группы компаний «ПИК» (Москва) в 2007 году, в ходе которого были проданы 15% акций за 1,85 млрд долларов. Капитализация компании по итогам IPO составила 12,3 млрд долларов.