Резиновый спрос

Продажи автомобильных покрышек упали в два раза. Ритейлерам приходится переориентироваться на дешевую продукцию. Важно при этом постоянно отслеживать конъюнктуру, чтобы не упустить прибыль.«К зиме менять колеса точно не буду: денег нет. Да и эти всего два года назад купил», - примерно так рассуждает большинство знакомых автомобилистов. Смену зимней резины запланировали только двое из двадцати, летней - никто. Желающие «переобуться» намерены уложиться в весьма скромную сумму, около 6 - 8 тыс. рублей за комплект. Предзимний период, за который шинные ритейлеры надеялись наверстать отставание, ожиданий не оправдает.

На тормозах

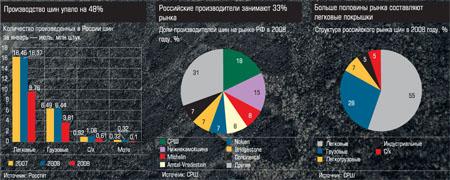

Согласно исследованию, проведенному специалистами холдинга «Сибур - Русские шины» (СРШ), если в первой половине 2008 года в России продано 28,11 млн шин (17,18 - отечественного производства, 10,93 - иностранного), то за аналогичный период 2009 года - только 15,94 миллиона (9,32 и 6,62 соответственно). Таким образом, показатель по отечественной продукции снизился на 46%, по иностранной - на 39%. Заметно изменилась и структура производства: в первом полугодии 2009-го доля покрышек сегмента А (2,8 - 5 тыс. рублей за штуку) составила 20%, сегмента В (1,9 - 2,8 тысячи) - 26%, С (1,1 - 1,9 тыс. рублей) - 54%. В 2008 году цифры выглядели в среднем так: класс А - 23%, В - 31%, С - 46%. Сам СРШ (владеет заводом «Уралшина» в Екатеринбурге) ожидает 8-процентного спада выручки.

Спад демонстрируют не только российские производители. Среди ведущих мировых шинных компаний снижение объемов импорта, по данным маркетингового агентства Discovery Research Group, показали практически все: Pirelli - на 6,4%, Nokian - 8,4%, Goodyear - 22,6%, Michelin - 36,8%, Continental - 37,8%. Прирост отмечают только японские компании Yokohama - 59,6%, Sumitomo - 10,2%, Bridgestone - 8,5% и Toyo - 3,2%.

До кризиса российский рынок (на нем работают порядка 15 производителей) демонстрировал стабильность: по данным Росстата, в 2005 году на отечественных предприятиях произведено 41,3 млн шин, в 2006 году - 40,4, в 2007-м - 43,2. Но уже в 2008-м начался спад: выпущено 38,4 млн покрышек.

Уральские ритейлеры признают: 2009 год для них - тяжелый. Хотя некоторые оптимизма не теряют. Генеральный директор ГК «Юмакс» Александр Юсин:

«В 2009 году мы рассчитываем достичь прошлогодних показателей. Для этого необходимо точно подобрать ассортимент под потребности автомобилистов. Тем, кто запланировал покупку шин, тщательно взвесив свои финансовые возможности, мы предлагаем широкий выбор экономичных моделей. Несмотря на снижение покупательной способности, среди клиентов остаются приверженцы определенных брендов и любители высокотехнологичных новинок, готовые потратить на покупку приличные деньги».

Ни дна, ни покрышек

Причин спада несколько. Первая - кризисное снижение покупательной способности. Тем более что многие автомобилисты купили резину на волне роста авторынка в 2007 и 2008 годах, а срок службы покрышек достигает пяти лет. Вторая тоже связана с кризисом и авторынком: по данным агентства «Автостат», за первую половину 2009 года в России продано на 48,6% меньше легковых автомобилей, чем за аналогичный период прошлого года (728 тысяч против 1416). На Урале темпы спада продаж новых легковых иномарок составили 60% (подробнее см. «Розпрягайте хлопцi конi», «Э-У» № 31 от 07.09.09).

Ведущий эксперт УК «Финам Менеджмент» Дмитрий Баранов считает, что до того, как кризис пойдет на спад, роста на рынке ждать не стоит:

- В этом предзимнем сезоне продавцам вряд ли удастся превзойти показатели прошлых лет. Многие водители будут использовать шины, оставшиеся с прошлой зимы. Кто-то купит новые и наденет их на старые диски. Некоторые даже вставляют в старую резину новые шипы. Российским производителям снижение покупательной способности населения выигрыша не принесет: активного импортозамещения не произойдет. Особых преимуществ у отечественной продукции нет. Наши покрышки не намного дешевле, но их качество и потребительские свойства ниже, чем у импортных.

А так как количество иностранных машин в автопарке страны постоянно увеличивается, то и западные шины наращивают долю на рынке.

Аналитики Deutsche Bank достижения показателей 2008 года тоже не прогнозируют: «Мы ожидаем, что третий квартал снова ознаменуется небольшим спадом (в районе 5%), а в четвертом квартале последует небольшой рост продаж (в районе все тех же 5%)».

Крутись

В ситуации спада сильная конкуренция между игроками, в особенности региональными, сохранится. Основными факторами борьбы за клиента остаются цена, ассортимент и месторасположение магазинов. Все больше вопросов у руководителей возникает относительно рекламной активности в кризисный период: насколько она эффективна? По мнению генерального директора розничных сетей «Римэкс» и «Колеса on-line» Дмитрия Халдина, использование современных маркетинговых каналов коммуникаций с потребителями позволяет быть в курсе изменений рынка, вовремя информировать клиентов и получать от них обратную связь.

Другие игроки это мнение поддерживают, но отмечают, что эффективность рекламы теперь нужно делить на два: именно настолько снизилось количество покупателей.

По сути, выход у шинных ритейлеров один: ждать возобновления спроса. Искусственно стимулировать его они не способны: линейка бюджетных моделей и антикризисные предложения помогут поддерживать продажи, но увлекаться этим нельзя, активный спрос на дешевые покрышки - явление временное. Рентабельнее отслеживать экономическую ситуацию в регионе, чтобы вовремя пополнять ассортимент продукцией дорогих сегментов, тем самым повышая прибыль.

Дополнительные материалы:

Соответствовать рынку

Чтобы сохранить объемы продаж, ритейлерам необходимо внимательнее относиться к маркетингу и заниматься оптимизацией бизнеса, считает генеральный директор розничных сетей «Римэкс» и «Колеса on-line» Дмитрий Халдин

Чтобы сохранить объемы продаж, ритейлерам необходимо внимательнее относиться к маркетингу и заниматься оптимизацией бизнеса, считает генеральный директор розничных сетей «Римэкс» и «Колеса on-line» Дмитрий Халдин

- Экономический спад заметно изменил структуру спроса: с дорогих товаров покупатели переходят на продукцию с оптимальным соотношением цены и качества. Ситуация на рынке характеризуется падением продаж в сегменте А на 30 - 40% и приростом в сегментах В и С от 10 до 55%. Относительно этой тенденции и приходится корректировать маркетинговую политику компании. Так, при формировании ассортимента ставка делается на бюджетные модели наиболее распространенных типоразмеров (13 - 15 дюймов). В настоящий момент выполнение плана по шинам составляет порядка 80%, дискам - 90%.

Месторасположение точек продаж и их количество сегодня играют еще большую роль, чем до кризиса. На магазинах, находящихся около оживленных перекрестков и трасс, снижение спроса сказалось не так критично. То же касается и сервисных центров.

В 2008 году мы разделили розничную сеть на две части, ориентированные на разные потребительские сегменты: в центрах «Римэкс» представлена продукция среднего ценового сегмента, «Колеса on-line» - бюджетного. Перестройка технологий торговли позволяет более точно представить на рынке предложения и сохранить покупательский поток при малых затратах. Возможно, в будущем так поступят и другие игроки.

Также шинным ритейлерам необходимо внимательнее относиться к взаимодействию с поставщиками: последние в условиях кризиса оптимизируют запасы продукции, поэтому заботиться о поставках нужно заранее. В противном случае торговать будет нечем.

Подготовил Алексей Белоусов