Острова технологической независимости

На рынке энергетического оборудования продолжается рост экспансии иностранных производителей. Между тем есть позиции, по которым российские компании до сих пор сильны. Они пытаются удержать их за счет кооперации с зарубежными партнерами, укрупнения своих активов, повышения качества продукции и сервисаНа рынке энергетического оборудования по итогам первого полугодия зафиксирован спад, по сравнению с прошлым годом объемы упали на 8 - 10%. Краткосрочный всплеск 2010 года (20%) и 2011 года (8%), произошедший после глубокой просадки в кризисные 2008 - 2009 годы, был обусловлен ростом заказов со стороны энергокомпаний, приступивших к выполнению инвестиционных программ. Но этот эффект был быстро исчерпан. «Во всех сегментах рынка заказчики сокращают бюджет на приобретение оборудования», - констатирует генеральный директор ЗАО «Aльстом Грид» Эрик Бриссе.

Падают и поднимаются

Причин несколько. Первая связана с политическими рисками. До выборов президента России финансирование многих крупных энергообъектов было приостановлено, соответственно оборудование не приобреталось вообще. До мая бизнес выжидал, как будут сформированы властные госкоманды, в частности определится новый состав и стратегия федерального министерства энергетики.

Вторая причина - ликвидация ОАО «Холдинг МРСК» и возникшая в связи с этим масса вопросов. Войдут ли активы холдинга в ФСК ЕЭС? Как произойдет поглощение одной структуры другой? Как будет идти слияние магистральных сетей с распределительными? Ожидавший решения своей участи электросетевой комплекс с начала года свернул заказы, тендеры до мая не проводились. В связи с этим один только завод СВЭЛ-Силовые трансформаторы (Екатеринбург) потерял примерно четверть заказов. У других групп потребителей объем заказов также сжался, на прежнем уровне его сохранили только нефтегазовые и транспортные компании. После выборов ситуация стала определеннее, в мае - июне тендеры массово возобновились. Однако производители энергооборудования не видят поводов для оптимизма.

- Спад продолжится, но вряд ли он будет глубже кризисного, - полагает руководитель направления по развитию новых продуктов завода СВЭЛ-Силовые трансформаторы Дмитрий Стародубцев. - Мы думаем, спрос останется на нынешнем уровне до конца года и такая ситуация продлится до первой половины 2013-го.

Модели выживания производителей энергооборудования разные. Одни, например, СВЭЛ-Силовые трансформаторы, спешно пытаются набрать заказов до конца года, используя гибкую ценовую политику. Кроме того, компания пытается выйти на новые зарубежные рынки, таким образом компенсируя спад заказов в своем сегменте за счет потенциальных партнеров в странах СНГ, Индии, Вьетнаме.

Другие пожинают плоды хорошей динамики последних двух лет. Так, в ЗАО «УТЗ» в первом полугодии этого года объем производства вырос более чем в два раза за счет контрактов, заключенных в прошлом году. Нивелировать впоследствии падение спроса в этой компании предполагают за счет расширения линейки предложений: помимо основного оборудования заказчикам предлагается вспомогательное.

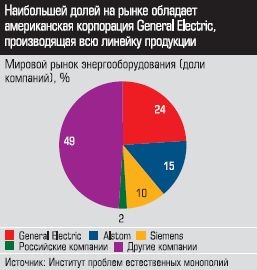

Ключевая тенденция рынка - усиливающееся давление импортной продукции, доля которой в ряде сегментов достигает 80%. Все мировые компании, которые хотели работать на российском емком рынке, уже здесь, и успешно конкурируют с отечественными производителями на тендерах. Особенно мощную угрозу представляет экспансия на отечественный рынок дешевого китайского оборудования.

Российские производители давно пытаются лоббировать свои интересы. В качестве приоритетных целей в Энергетической стратегии России обозначено обеспечение энергетической безопасности страны и одной из ключевых идей является импортозамещение в сегменте оборудования: потребность отраслей ТЭК к 2020 году в основном должна удовлетворяться отечественными производителями. Согласно прогнозным расчетам, спрос на энергетическое оборудование уже к 2015 году вырастет до 212 млрд рублей (с 30 млрд рублей в 2008 году). В общей сложности объем инвестиций в электроэнергетику в данный период составит порядка 3,1 трлн рублей.

Звучит красиво, однако слабо реалистично: в России нет предприятий, выпускающих всю необходимую линейку современного энергетического оборудования (котлы-утилизаторы, паровые, газовые и гидравлические турбины, генераторы). Между тем генерирующие компании, желая поскорее вернуть инвестиции, предпочитают приобретать высокоэффективное оборудование, которое нередко можно найти только у иностранных компаний. В один день невесть откуда принципиально новое энергомашиностроение не появится. По логике, нужна кооперация с иностранными производителями для создания совместных предприятий по выпуску необходимых комплектующих. К этому склоняется один из трех производителей паровых турбин в России, расположенный на Урале, - УТЗ (выпускает паровые конденсационные и теплофикационные турбины мощностью до 300 МВт, а также паровые турбины для работы в составе ПГУ (ПГУ-110, ПГУ-230, ПГУ-450).

Стратегия компании включает в себя расширение продуктового ряда, обновление технологии производ ства, реконструкцию инфраструктуры. Совместно с Холдингом «РОТЕК», созданным Группой компаний «РЕНОВА» для интеграции высокотехнологичных разработок в России, предприятие инвестирует в техническое перевооружение с 2011 по 2013 год более 800 млн рублей. Совместно с компанией Alstom разрабатывает модернизацию паровой турбины мощностью 250 МВт, а совместно с Siemens работают над использованием систем регулирования иностранных компаний в наших паровых турбинах, над размещением заказов на изготовление отдельных узлов газовых турбин Siemens на УТЗ. С компанией Sulzer Turbo Service прорабатывается вопрос открытия производственной площадки по сервису газовых турбин на территории УТЗ. Одним из новых направлений является предоставление долгосрочного сервисного обслуживания газовых и паровых турбин совместно с Холдингом «РОТЕК» и швейцарской компанией Sulzer Turbo Services.

ства, реконструкцию инфраструктуры. Совместно с Холдингом «РОТЕК», созданным Группой компаний «РЕНОВА» для интеграции высокотехнологичных разработок в России, предприятие инвестирует в техническое перевооружение с 2011 по 2013 год более 800 млн рублей. Совместно с компанией Alstom разрабатывает модернизацию паровой турбины мощностью 250 МВт, а совместно с Siemens работают над использованием систем регулирования иностранных компаний в наших паровых турбинах, над размещением заказов на изготовление отдельных узлов газовых турбин Siemens на УТЗ. С компанией Sulzer Turbo Service прорабатывается вопрос открытия производственной площадки по сервису газовых турбин на территории УТЗ. Одним из новых направлений является предоставление долгосрочного сервисного обслуживания газовых и паровых турбин совместно с Холдингом «РОТЕК» и швейцарской компанией Sulzer Turbo Services.

Противостоять иностранному давлению российские производители пытаются не только путем создания СП, но и за счет слияний ведущих отечественных рыночных игроков и расширения производственной линейки выпускаемой продукции. Например, в прошлом году власти Свердловской области решили поддерживать производителей энергооборудования, объединив их в кластер, чтобы скоординировать действия и инвестиционные ресурсы, политику освоения наукоемкого импортозамещающего оборудования, востребованного заказчиком. Сегодня предприятия, расположенные на Среднем Урале, производят чуть более 4,5% электротехнического и энергетического оборудования в общероссийском масштабе. За счет формирования кластера к 2020 году доля региона на внутреннем рынке должна увеличиться до 6 - 7%. Расчет делается на то, что объединенными усилиями российские производители энергооборудования смогут бороться за выживание на крайне конкурентном рынке.

С конкурентами объединяются

А бороться есть за что: есть сегменты, где уральские производители по ряду позиций до сих пор сильнее иностранных. Например, в турбостроении (УТЗ), производстве высоковольтных аппаратов(СВЭЛ-Силовые трансформаторы). Доля экспортных заказов у компаний по этим сегментам составляет от 20 до 45%.

- В сегмент сухих трансформаторов идет очень жесткая конкурентная борьба с иностранными производителями, - рассказывает Дмитрий Стародубцев. - Нам противостоят тут до 40 зарубежных компаний. Лидер импортных поставок Китай, за ним идут Корея и Германия, Италия, Испания и США, Индия. Они считают Россию лакомым куском и делают все, чтобы заполучить его. Кроме иностранцев у нас порядка десяти отечественных конкурентов: Подольский завод «Трансформер», Санкт-Петербургский завод «Электрофизика» и другие. По комплектным трансформаторным подстанциям и комплектным распределительным устройствам конкуренция еще жестче - нам противостоят уже порядка ста компаний: АВВ, Шнайдер-электрик и другие. Тем не менее доля нашего предприятия на рынке составляет 21%, ежегодно удается увеличивать ее на несколько процентов. Конкуренция идет в двух плоскостях: ценовая - с производителями Кореи, СНГ, Италии и технологическая - с производителями из Германии, Америки. Чаще всего компании, которые заходят на российский рынок, применяют классический демпинг. Исторически считается, что европейские товары качественнее, а если еще и цена ниже, клиента это окончательно подкупает. Нам приходится доказывать, что зарубежные товары не всегда лучше. В наших разработках заложена прочность не только на 30 лет, как положено по ГОСТу, оборудование работает до 50 лет. И при низких российских температурах уральское оборудование работает лучше иностранного. Оно теперь проектируется и разрабатывается с учетом требований энергоэффективности. Кроме поставок оборудования предлагаем дополнительные услуги, монтаж оборудования, гарантийное обслуживание, сервисный пакет постоянно расширяем. При этом требования заказчиков возрастают, даже крупные все требуют пост-оплату в течение 100 дней после поставки оборудования. То есть мы оборудование привезли на объект, смонтировали, подписали акты приемки и только через 100 дней деньги приходят к нам.

Горизонта не видно

Очевидно, что конкуренция на рынке будет постепенно смещаться из ценовой плоскости в технологическую. Даже китайские фирмы, которые за счет мощной господдержки своей экспансии с легкостью могут позволить себе и демпинг, и отсрочку платежей, и льготные условия технического обслуживания, начинают больше заботиться о качестве своего товара.

Уральские производители меж тем признаются: доля импорта на рынке продолжает расширяться. С трудом удерживаемые ведущими рыночными игроками конкурентоспособные сегменты рискуют остаться немногими островками технологической независимости. Безусловно, эти позиции можно было бы усиливать и дальше, но для этого необходимо четко представлять спрос на глобальном рынке в долгосрочной перспективе. Сделать это в условиях той неопределенности, в которой сейчас находится мировая экономика, крайне сложно.

- Нюанс в том, что энергомашиностроение - отрасль с продукцией длительного изготовления, - поясняет генеральный директор ЗАО «УТЗ» Игорь Сорочан. - Цикл выполнения заказа одной паровой турбины, например, колеблется от 12 до 18 месяцев. Поэтому для последовательного развития энергомашиностроительным компаниям требуется обеспечение заказами на долгосрочной основе.

Участники рынка говорят, что при вполне объяснимой выжидательной позиции инвесторов необходима поддержка государства, по крайней мере, в тех направлениях, где российские производители еще остаются сильны.